Российский фондовый рынок. Прогноз на февраль 2013

Все большие события начинаются с маленьких шагов.

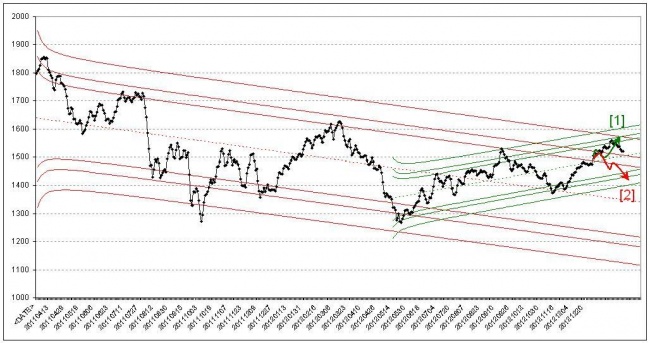

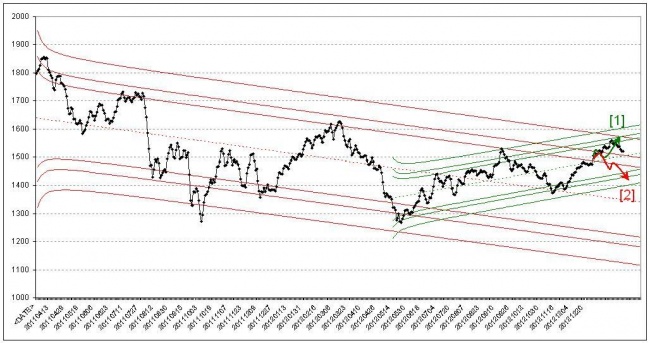

В январе рынок реализовал основной сценарий уверенно преодолев уровень 1500 пунктов по индексу ММВБ и зафиксировав максимум в области 1550 – 1570 пунктов, где и располагались границы статистических сопротивлений восходящего тренда. Далее началось столь ожидаемое медведями снижение цен, которое пока следует расценивать как очередную коррекцию.

Сценарий на январь и реализация: достижение верхнего статистического сопротивления восходящего тренда и начало ожидаемой коррекции.

Пока, по-прежнему, основным среднесрочным действующим трендом на текущий момент остается снижающееся движение, начавшееся в марте 2011 года (красные линии на графике ниже). Однако, среднесрочное восходящее движение с началом в мае 2012 года вывело индекс в область статистических сопротивлений нисходящего тренда и удерживает его в этой области уже достаточно длительное время. Если в течение февраля индекс не опустится ниже важного на текущий момент уровня 1500 пунктов, то можно будет говорить о возможном переходе рынка в новую фазу. Какой она будет – флэтовой или растущей, пока говорить рано, однако у быков есть хороший мотив поддержать рынок.

В настоящее время, в процессе коррекции, индекс достиг средней линии восходящего тренда и можно говорить о поиске возможного локального «дна», поскольку продолжения такого движения более часто происходят вверх. Соответственно основным сценарием на февраль является разворот рынка вверх от уровней близких к текущим и продолжение роста с ближайшей целью на уровне последнего январского максимума (1663 пункта по индексу ММВБ). Этот сценарий, который является наиболее вероятным в январе обозначен на графике ниже зеленой стрелкой [1].

Менее вероятной на сегодня альтернативой является продолжение снижения в область статистических поддержек восходящего тренда, которые на данным момент расположены в области 1450 – 1480 пунктов (красная стрелка [2] на рисунке ниже).

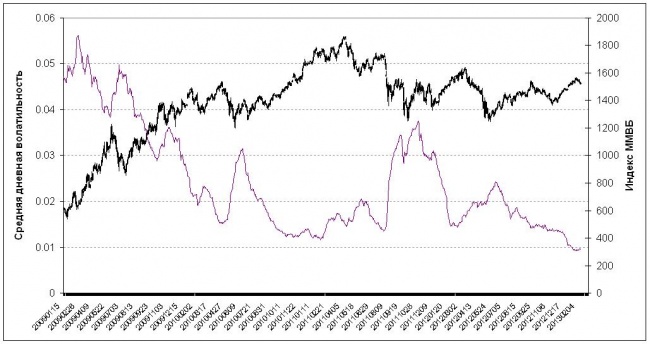

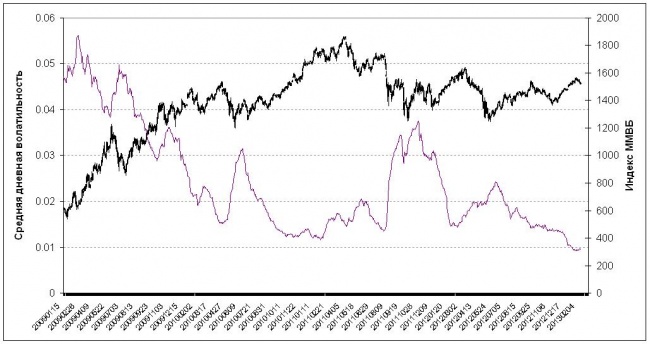

График средней дневной амплитуды колебаний индекса, который является одним из вариантов расчета волатильности рынка (фиолетовая кривая на графике ниже) показывает небольшой рост, что характерно для периодов коррекций. Если рост продолжится при росте волатильности, то мы станем свидетелями достаточно редкого явления, которое в последний раз наблюдалось с января по май 2011 года и закончилось выходом нашего рынка на послекризисные максимумы.

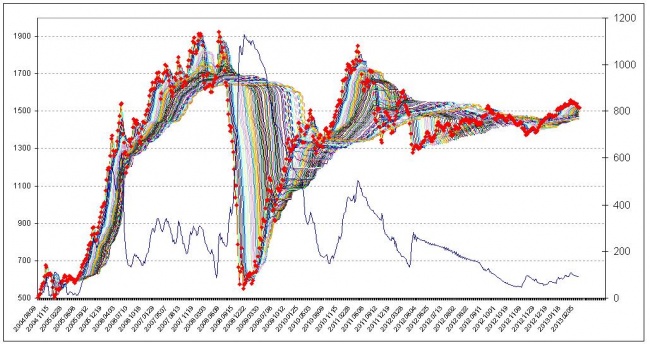

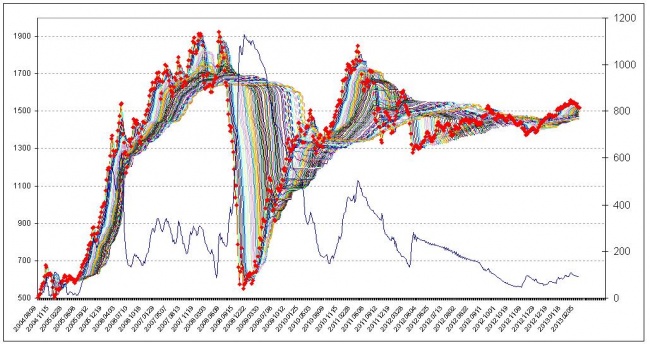

Наиболее интересен в этом месяце график модернизированной планиметрии. После длительного периода уменьшения ширины пучка равновесных цен, который начался в июне 2011 года, начался его рост. Он длится с декабря прошлого года и пока не очень значительный, но тем не менее можно говорить о возможном выборе рынком дальнейшего долгосрочного направления. Поскольку само значение индекса находится в верхней части пучка равновесных цен, то продолжение расширения более вероятно за счет роста. Очень возможно, что сейчас мы наблюдаем начало новой долгосрочной тенденции.

Таким образом, краткосрочные настроения сейчас скорее бычьи. Более того, вполне возможно, что эти настроения уже не только краткосрочные и гораздо более серьезные. Пожалуй, можно начинать думать о формировании долгосрочных длинных позиций.

Данный прогноз осуществляется ежемесячно на базе линейных регрессионных моделей и формирует три типа сигналов:

1. Направление среднесрочной/долгосрочной тенденции. Данное направление определяется по наклону средней линии прогноза (на рисунке центральная линия), вокруг которой происходит развитие тенденции.

2. Достижение рынком нижних или верхних доверительных интервалов для линии тенденции. В рамках модели рассчитываются по три линии доверительных интервалов сверху и снизу (соответствующие вероятностям выхода за эти линии 10, 5 и 1 %). Эти линии можно трактовать как линии долгосрочных статистических поддержек и сопротивлений. В случае их достижения следует с наибольшей вероятностью ожидать смены краткосрочной тенденции на противоположную. При достижении нижней зоны следует ожидать разворота вверх, верхней – разворота вниз.

3. Сигнал возможного изменения модели. Такой сигнал формируется когда рынок статистически значимое время проводит за границами доверительных интервалов. Этот сигнал обычно подтверждается сменой характера ценового поведения. В этом случае следует пересмотреть основную модель в пользу альтернативных.

PS. Предупреждение об уровнях! Уровней, указанных в тексте не существует в объективной реальности. Они являются идеальной математической абстракцией и необходимы для структурирования моего сознания в моменты принятия решений.

В январе рынок реализовал основной сценарий уверенно преодолев уровень 1500 пунктов по индексу ММВБ и зафиксировав максимум в области 1550 – 1570 пунктов, где и располагались границы статистических сопротивлений восходящего тренда. Далее началось столь ожидаемое медведями снижение цен, которое пока следует расценивать как очередную коррекцию.

Сценарий на январь и реализация: достижение верхнего статистического сопротивления восходящего тренда и начало ожидаемой коррекции.

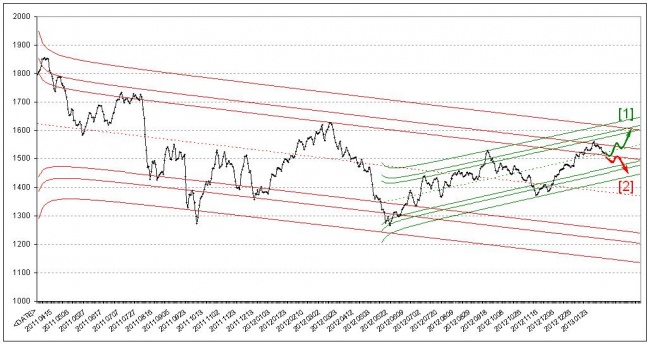

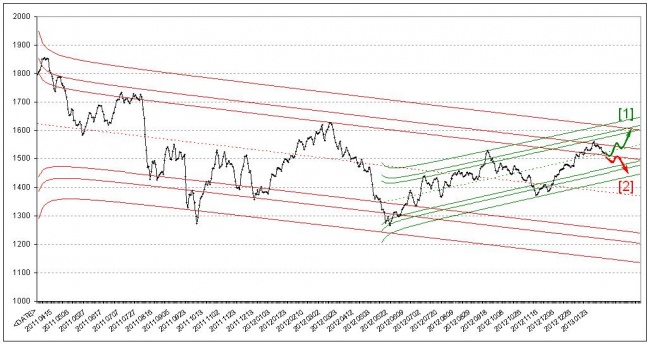

Пока, по-прежнему, основным среднесрочным действующим трендом на текущий момент остается снижающееся движение, начавшееся в марте 2011 года (красные линии на графике ниже). Однако, среднесрочное восходящее движение с началом в мае 2012 года вывело индекс в область статистических сопротивлений нисходящего тренда и удерживает его в этой области уже достаточно длительное время. Если в течение февраля индекс не опустится ниже важного на текущий момент уровня 1500 пунктов, то можно будет говорить о возможном переходе рынка в новую фазу. Какой она будет – флэтовой или растущей, пока говорить рано, однако у быков есть хороший мотив поддержать рынок.

В настоящее время, в процессе коррекции, индекс достиг средней линии восходящего тренда и можно говорить о поиске возможного локального «дна», поскольку продолжения такого движения более часто происходят вверх. Соответственно основным сценарием на февраль является разворот рынка вверх от уровней близких к текущим и продолжение роста с ближайшей целью на уровне последнего январского максимума (1663 пункта по индексу ММВБ). Этот сценарий, который является наиболее вероятным в январе обозначен на графике ниже зеленой стрелкой [1].

Менее вероятной на сегодня альтернативой является продолжение снижения в область статистических поддержек восходящего тренда, которые на данным момент расположены в области 1450 – 1480 пунктов (красная стрелка [2] на рисунке ниже).

График средней дневной амплитуды колебаний индекса, который является одним из вариантов расчета волатильности рынка (фиолетовая кривая на графике ниже) показывает небольшой рост, что характерно для периодов коррекций. Если рост продолжится при росте волатильности, то мы станем свидетелями достаточно редкого явления, которое в последний раз наблюдалось с января по май 2011 года и закончилось выходом нашего рынка на послекризисные максимумы.

Наиболее интересен в этом месяце график модернизированной планиметрии. После длительного периода уменьшения ширины пучка равновесных цен, который начался в июне 2011 года, начался его рост. Он длится с декабря прошлого года и пока не очень значительный, но тем не менее можно говорить о возможном выборе рынком дальнейшего долгосрочного направления. Поскольку само значение индекса находится в верхней части пучка равновесных цен, то продолжение расширения более вероятно за счет роста. Очень возможно, что сейчас мы наблюдаем начало новой долгосрочной тенденции.

Таким образом, краткосрочные настроения сейчас скорее бычьи. Более того, вполне возможно, что эти настроения уже не только краткосрочные и гораздо более серьезные. Пожалуй, можно начинать думать о формировании долгосрочных длинных позиций.

Данный прогноз осуществляется ежемесячно на базе линейных регрессионных моделей и формирует три типа сигналов:

1. Направление среднесрочной/долгосрочной тенденции. Данное направление определяется по наклону средней линии прогноза (на рисунке центральная линия), вокруг которой происходит развитие тенденции.

2. Достижение рынком нижних или верхних доверительных интервалов для линии тенденции. В рамках модели рассчитываются по три линии доверительных интервалов сверху и снизу (соответствующие вероятностям выхода за эти линии 10, 5 и 1 %). Эти линии можно трактовать как линии долгосрочных статистических поддержек и сопротивлений. В случае их достижения следует с наибольшей вероятностью ожидать смены краткосрочной тенденции на противоположную. При достижении нижней зоны следует ожидать разворота вверх, верхней – разворота вниз.

3. Сигнал возможного изменения модели. Такой сигнал формируется когда рынок статистически значимое время проводит за границами доверительных интервалов. Этот сигнал обычно подтверждается сменой характера ценового поведения. В этом случае следует пересмотреть основную модель в пользу альтернативных.

PS. Предупреждение об уровнях! Уровней, указанных в тексте не существует в объективной реальности. Они являются идеальной математической абстракцией и необходимы для структурирования моего сознания в моменты принятия решений.