Евро/доллар пробил 1,3700 на фоне показателей ВВП в Еврозоне и скептицизма в отношении сокращения стимулов ФРС

-Евро/доллар вырос на фоне высоких объемов торговли

-Кросс-курсы иены заснули в ожидании нового катализатора

-Италия получит третье правительство через три месяца

В ходе предыдущей сессии, кросс-курсы иены снова оказались под давлением, чему способствовала выраженная дивергенция относительно непрерывного роста акций в Европе и США. Для трейдеров по иене ситуация выглядит неоднозначной, поскольку чрезвычайно слабые показатели розничных продаж в США снова были восприняты сквозь призму последствий для монетарной политики/ликвидности; то есть вера рынка в сокращение стимулов снова пошатнулась, это благоприятно сказывается на интересе к риску, но также ведет к росту облигаций и ставит под сомнение дальнейшее ослабление политики Банка Японии; между тем, если статистика из США продолжит демонстрировать спад, Федрезерв может изменить формулировку своего заявления о намерениях. Взять, к примеру, контракты по федеральным фондам с истечением в июне 2015 года: они снова оказались в паре пунктов от недавних максимумов после попытки немного ослабнуть на фоне менее «голубиного» выступления председателя Федрезерва, Джанет Йеллен.

Ходят слухи, что кому-то где-то срочно потребовалось большое количество евро.

Фото: PJPhoto / iStock

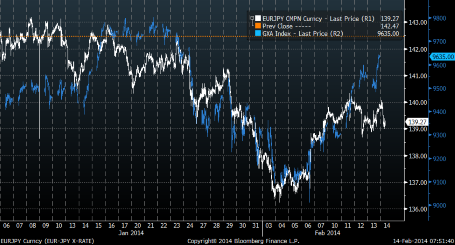

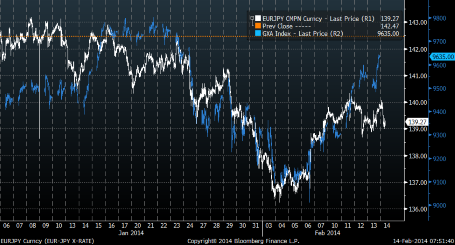

График: Евро/иена против индекса DAX

Сделки carry по иене в последнее время переживают сложные времена, при этом кросс-курсы остаются под давлением, несмотря на повсеместный интерес к риску в мировом масштабе. Пока не ясно, связано ли это с растущими сомнениями в том, что Банк Японии продолжит развивать свою валютную программу на фоне риска стагфляции, или же это ранний признак изменения интереса к риску / спекуляциям carry. Время покажет. На данный момент кросс-курсы иены спокойно спят в ожидании нового катализатора, при этом следует отметить устойчивость иены к стремительному росту акций.

Источник: Bloomberg

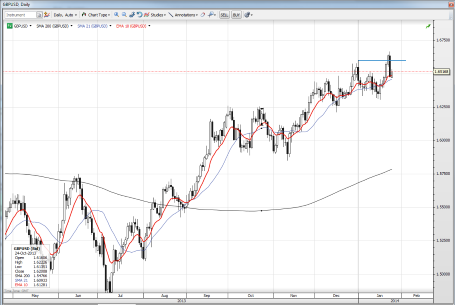

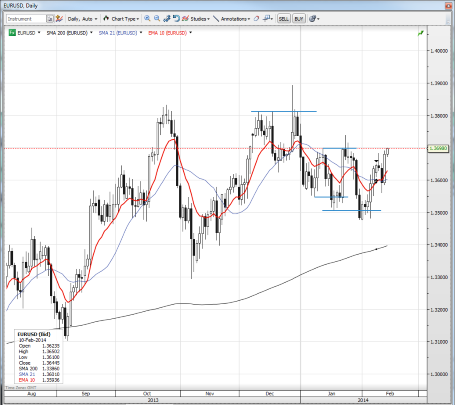

Что касается других валют, то вчера пара евро/доллар пробила локальное сопротивление и снесла стопы без каких-либо значимых причин или новостей и задолго до выхода отчета по розничным продажам в США. На рынке активно упоминался «высокий объем торгов», а это значит, что кому-то потребовалось купить много евро/долларов «прямо сейчас». С технической точки зрения, пара по-прежнему выглядит достаточно сильной и готовой к значительному росту. Посмотрим, что будет с уровнем 1,3700 после утреннего выхода отчетов по ВВП во Франции и Германии, показатели которых оказались немного сильнее ожиданий. Пара пережила череду разворотов, поскольку катализаторам в обоих направлениях не хватало силы.

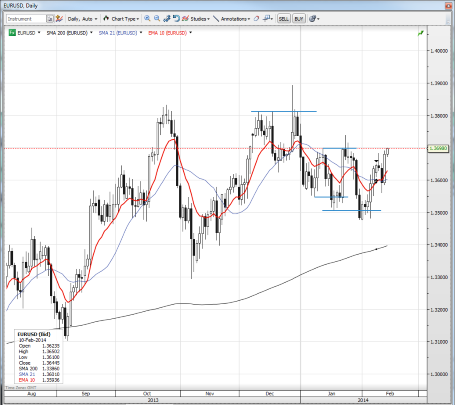

График: EUR/USD

За последнее время график пары евро/доллар продемонстрировал четыре ложных прорыва, начиная от роста почти до 1,3900 в конце прошлого года и заканчивая самой недавней попыткой пробиться ниже 1,3500, где она встретила мощный отпор на фоне бездействия Европейского центрального банка. Ждет ли нас очередной прорыв, который не сможет получить развитие или же паре евро/доллар удастся пробиться к новым циклическим максимумам? Бремя ответственности за это лежит на плечах медведей, которые продемонстрировали внушительную локальную мощь.

Источник: Saxo Bank

Политическая ситуация в Италии снова изменилась, поскольку премьер-министр Летта собирается уйти в отставку, а новое правительство, вероятно, возглавит Маттео Ренци, который сформирует третье итальянское правительство в течение трех месяцев.

Шведский Центробанк, Риксбанк, вчера продемонстрировал определенную склонность к ослаблению, поскольку прогнозы по росту были пересмотрены в сторону небольшого снижения, а внимание к дезинфляции/дефляции предполагает курс на ослабление в отличие от предыдущего внимания к уровням долга в частном секторе. Для роста шведской кроны это может стать толчком к падению до новых минимумов. В паре EUR/SEK следите за закрытием выше отметки 8,90, однако пары NOK/SEK и USD/SEK также позволяют сыграть на ослаблении шведской кроны.

Прошлым вечером в Норвегии председатель Norges Bank Олсен выступил с ежегодной речью, которая не преподнесла рынку никакой информации касательно процентных ставок. Онпредупредил, что не стоит рассчитывать на рост конкурентоспособности за счет слабой кроны. Норвегия испытывает серьезные проблемы с оплатой труда, поскольку удельные затраты на рабочую силу выросли на 40% или более по сравнению с некоторыми ее европейскими конкурентами в течение последних лет. Кто-нибудь помнит датскую болезнь? Любопытно, что пара EUR/NOK снова вернулась в диапазон после вчерашнего снижения – выстоит ли в итоге область поддержки 8,32?

Обратите внимание, что цены на жилье в Новой Зеландии упали сильнее ожиданий – неужели это влияние макроблагоразумных мер Резервного банка Новой Зеландии? Если рынок жилья продемонстрирует другие признаки стресса, это может снизить ожидания рынка касательно повышения ставки банком, которые по-прежнему составляют примерно 1,2% на следующий год. Очень сложно развить рост на фоне чрезвычайно агрессивного прогноза рынка.

Что нас ждет

Сегодня экономический календарь небогат на события. Позже выходят второстепенные показатели из США. С учетом нервозности в кросс-курсах иены и после захватывающего роста интереса к риску на этой неделе, следует следить за уровнями закрытия текущей недели, чтобы понять, что нас ждет на следующей – увидим ли мы уверенность и решимость, или станем свидетелями неприятной распродажи, которая заставит рынки понервничать в начале следующей недели.

На следующей неделе ключевыми событийными рисками станут протокол заседания FOMC и отчет по индексу ZEW в Германии.

Материал предоставлен Trading Floor

-Кросс-курсы иены заснули в ожидании нового катализатора

-Италия получит третье правительство через три месяца

В ходе предыдущей сессии, кросс-курсы иены снова оказались под давлением, чему способствовала выраженная дивергенция относительно непрерывного роста акций в Европе и США. Для трейдеров по иене ситуация выглядит неоднозначной, поскольку чрезвычайно слабые показатели розничных продаж в США снова были восприняты сквозь призму последствий для монетарной политики/ликвидности; то есть вера рынка в сокращение стимулов снова пошатнулась, это благоприятно сказывается на интересе к риску, но также ведет к росту облигаций и ставит под сомнение дальнейшее ослабление политики Банка Японии; между тем, если статистика из США продолжит демонстрировать спад, Федрезерв может изменить формулировку своего заявления о намерениях. Взять, к примеру, контракты по федеральным фондам с истечением в июне 2015 года: они снова оказались в паре пунктов от недавних максимумов после попытки немного ослабнуть на фоне менее «голубиного» выступления председателя Федрезерва, Джанет Йеллен.

Ходят слухи, что кому-то где-то срочно потребовалось большое количество евро.

Фото: PJPhoto / iStock

График: Евро/иена против индекса DAX

Сделки carry по иене в последнее время переживают сложные времена, при этом кросс-курсы остаются под давлением, несмотря на повсеместный интерес к риску в мировом масштабе. Пока не ясно, связано ли это с растущими сомнениями в том, что Банк Японии продолжит развивать свою валютную программу на фоне риска стагфляции, или же это ранний признак изменения интереса к риску / спекуляциям carry. Время покажет. На данный момент кросс-курсы иены спокойно спят в ожидании нового катализатора, при этом следует отметить устойчивость иены к стремительному росту акций.

Источник: Bloomberg

Что касается других валют, то вчера пара евро/доллар пробила локальное сопротивление и снесла стопы без каких-либо значимых причин или новостей и задолго до выхода отчета по розничным продажам в США. На рынке активно упоминался «высокий объем торгов», а это значит, что кому-то потребовалось купить много евро/долларов «прямо сейчас». С технической точки зрения, пара по-прежнему выглядит достаточно сильной и готовой к значительному росту. Посмотрим, что будет с уровнем 1,3700 после утреннего выхода отчетов по ВВП во Франции и Германии, показатели которых оказались немного сильнее ожиданий. Пара пережила череду разворотов, поскольку катализаторам в обоих направлениях не хватало силы.

График: EUR/USD

За последнее время график пары евро/доллар продемонстрировал четыре ложных прорыва, начиная от роста почти до 1,3900 в конце прошлого года и заканчивая самой недавней попыткой пробиться ниже 1,3500, где она встретила мощный отпор на фоне бездействия Европейского центрального банка. Ждет ли нас очередной прорыв, который не сможет получить развитие или же паре евро/доллар удастся пробиться к новым циклическим максимумам? Бремя ответственности за это лежит на плечах медведей, которые продемонстрировали внушительную локальную мощь.

Источник: Saxo Bank

Политическая ситуация в Италии снова изменилась, поскольку премьер-министр Летта собирается уйти в отставку, а новое правительство, вероятно, возглавит Маттео Ренци, который сформирует третье итальянское правительство в течение трех месяцев.

Шведский Центробанк, Риксбанк, вчера продемонстрировал определенную склонность к ослаблению, поскольку прогнозы по росту были пересмотрены в сторону небольшого снижения, а внимание к дезинфляции/дефляции предполагает курс на ослабление в отличие от предыдущего внимания к уровням долга в частном секторе. Для роста шведской кроны это может стать толчком к падению до новых минимумов. В паре EUR/SEK следите за закрытием выше отметки 8,90, однако пары NOK/SEK и USD/SEK также позволяют сыграть на ослаблении шведской кроны.

Прошлым вечером в Норвегии председатель Norges Bank Олсен выступил с ежегодной речью, которая не преподнесла рынку никакой информации касательно процентных ставок. Онпредупредил, что не стоит рассчитывать на рост конкурентоспособности за счет слабой кроны. Норвегия испытывает серьезные проблемы с оплатой труда, поскольку удельные затраты на рабочую силу выросли на 40% или более по сравнению с некоторыми ее европейскими конкурентами в течение последних лет. Кто-нибудь помнит датскую болезнь? Любопытно, что пара EUR/NOK снова вернулась в диапазон после вчерашнего снижения – выстоит ли в итоге область поддержки 8,32?

Обратите внимание, что цены на жилье в Новой Зеландии упали сильнее ожиданий – неужели это влияние макроблагоразумных мер Резервного банка Новой Зеландии? Если рынок жилья продемонстрирует другие признаки стресса, это может снизить ожидания рынка касательно повышения ставки банком, которые по-прежнему составляют примерно 1,2% на следующий год. Очень сложно развить рост на фоне чрезвычайно агрессивного прогноза рынка.

Что нас ждет

Сегодня экономический календарь небогат на события. Позже выходят второстепенные показатели из США. С учетом нервозности в кросс-курсах иены и после захватывающего роста интереса к риску на этой неделе, следует следить за уровнями закрытия текущей недели, чтобы понять, что нас ждет на следующей – увидим ли мы уверенность и решимость, или станем свидетелями неприятной распродажи, которая заставит рынки понервничать в начале следующей недели.

На следующей неделе ключевыми событийными рисками станут протокол заседания FOMC и отчет по индексу ZEW в Германии.

Материал предоставлен Trading Floor