Доллар спускается ниже, несмотря на рекордный рост пары доллар/юань

-Юань падает к отметке 6,18 против доллара

-На выходных выйдут ключевые данные по китайской экономике

-Евро пока игнорирует обострение ситуации в Украине

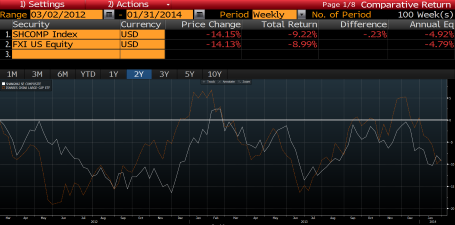

Главной новостью предыдущей сессии стала свежая волна масштабного ослабления китайской национальной валюты, которая торговалась на уровне 6,18 против доллара США прежде укрепления этим утром. Этот спад стал для валюты самым масштабным с того момента, как Китай начал способствовать росту валюты в 2005 году. На данный момент следует задаться вопросом о том, связано ли это движение с тем, что участники рынка хеджируют свои, в рамках спекулятивных сделок, carry в паре доллар/юань, или же оно полностью вызвано попытками властей стимулировать рост пары. Вчера Zero Hedge опубликовал интересное исследование Morgan Stanley, в котором обсуждается использование популярных производных стратегий, направленных на извлечение выгоды из бывшего режима роста юаня (так называемые форварды целевого погашения или TRF) и попытки определить размер потенциальных убытков, поскольку пара доллар/юань растет. Очевидно, что болевой порог начинает ощущаться уже в области 6,25.

На Шанхай опускается ночь, а китайское правительство пытается вызвать ослабление юаня. Фото: Vincent_St_Thomas \ Thinkstock

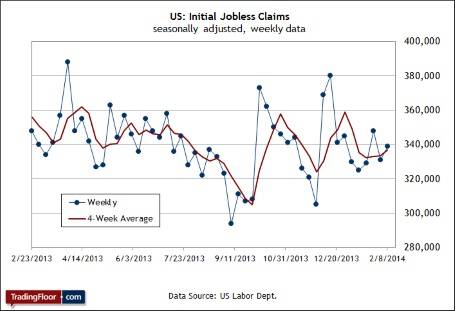

Доллару США не удается закрепить недавний рост, и он снова падает почти по всему спектру рынка после вчерашнего выхода относительно сильных показателей по товарам на заказы длительного пользования, а также немного разочаровывающих данных по еженедельному числу первичных заявок на пособие по безработице. Очевидно, что выступление Джанет Йеллен перед Сенатом не стало откровением, и кривая форвардных ставок продолжает держаться вблизи циклических минимумов, отражая ожидания в отношении учетной стаки Федрезерва США. Она упомянула о том, что определенную роль в снижении данных сыграли погодные условия, однако выразила неуверенность в том, насколько сильное влияние оказала погода.

Опубликованные в ходе предыдущей сессии японские данные в целом оказались воодушевляющими, особенно данные по объему промышленного производства, что, вероятно, могло стать одним из катализаторов снижения пары доллар/иена.

В Украине сложилась чрезвычайно серьезная ситуация, но любопытно то, что это совершенно не влияет на евро. Тем не менее, я буду внимательно следить за новостями по этой теме, поскольку она может иметь последствия для евро в случае обострения конфликта. Опубликованная в MISH статья предполагает, что западные средства массовой информации совершенно упускают суть происходящего и что ситуация может быть намного опаснее, чем считалось ранее.

Что нас ждет

С утра выходят интересные для скандинавских валют данные – отчет по ВВП в Швеции и последние данные по занятости и розничным продажам в Норвегии. Я жду дальнейшего роста в паре EUR/SEK, поскольку двухлетние шведские ставки держатся на рекордных для современного этапа минимумах, и мне интересно, подошел ли к концу рост норвежской кроны в краткосрочной перспективе. Обратите внимание на неуверенные колебания в паре EUR/NOK после вчерашней попытки установить свежие минимумы, однако необходимо дождаться выхода данных, чтобы получить более точное представление о краткосрочной динамике пары. Также обратите внимание, что пара NOK/SEK растет от 200-дневной скользящей средней и, возможно, в ближайшее время этому движению придет конец.

Позже выходит окончательный отчет по индексу цен потребителей Еврозоны, если он выйдет немного выше ожиданий, евро/доллар может вдохновиться на дальнейший рост после вчерашнего уверенного рывка. По всей видимости, мы завершим неделю на слабой ноте для американской валюты, перед насыщенной событиями первой неделей марта: в частности, нас ждут индексы ISM и отчет по занятости. Если Европейский центральный банк снова поведет себя непоследовательно и не предложит ничего нового на политическом фронте, пара евро/доллар может пробить себе дорогу по направлению к 1,40 прежде, чем столкнется с прочным сопротивлением. Тем не менее, посмотрим, сможет ли она закрыться выше 1,3800 для начала.

График: EUR/USD

Вчера пара совершила классический разворот после достижения новых локальных минимумов. Впереди по-прежнему находятся остатки локального сопротивления в области 1,3725. Если паре удастся их пробить, в центре внимания окажутся недавние максимумы на уровне 1,3775. Сможет ли евро/доллар его преодолеть, или же продолжит нерешительные колебания в пределах диапазона в преддверии заседания ЕЦБ. Только падение пары значительно ниже 1,3700 на внутридневном графике придаст медведям немного уверенности в краткосрочной перспективе.

Источник: Saxo Bank

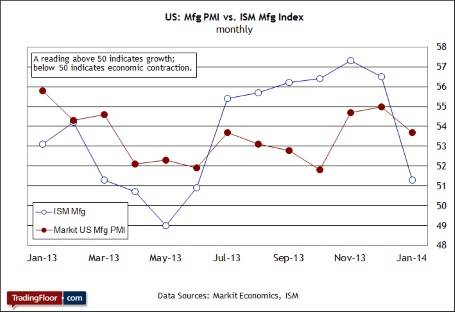

В начале североамериканской сессии не пропустите данные по ВВП в Канаде, а также окончательные данные по ВВП в США, которые должны быть пересмотрены в сторону значительного снижения по сравнению с первоначальными показателями роста за четвертый квартал на уровне 3,2% в годовом исчислении. И наконец, нас ждет последний важный отчет из группы данных по сектору обрабатывающей промышленности в США (индекс PMI в Чикаго) в преддверии выхода отчета по индексу ISM в секторе обрабатывающей промышленности на следующей неделе.

Обратите внимание, что на выходных публикуются отчеты по сектору обрабатывающей промышленности и сектору услуг Китая, а также в самом начале азиатской сессии в понедельник. После сегодняшнего резкого движения в юане, я полагаю, что валютный курс в течение продолжительного времени будет двигаться в боковом канале.

Материал предоставлен Trading Floor

-На выходных выйдут ключевые данные по китайской экономике

-Евро пока игнорирует обострение ситуации в Украине

Главной новостью предыдущей сессии стала свежая волна масштабного ослабления китайской национальной валюты, которая торговалась на уровне 6,18 против доллара США прежде укрепления этим утром. Этот спад стал для валюты самым масштабным с того момента, как Китай начал способствовать росту валюты в 2005 году. На данный момент следует задаться вопросом о том, связано ли это движение с тем, что участники рынка хеджируют свои, в рамках спекулятивных сделок, carry в паре доллар/юань, или же оно полностью вызвано попытками властей стимулировать рост пары. Вчера Zero Hedge опубликовал интересное исследование Morgan Stanley, в котором обсуждается использование популярных производных стратегий, направленных на извлечение выгоды из бывшего режима роста юаня (так называемые форварды целевого погашения или TRF) и попытки определить размер потенциальных убытков, поскольку пара доллар/юань растет. Очевидно, что болевой порог начинает ощущаться уже в области 6,25.

На Шанхай опускается ночь, а китайское правительство пытается вызвать ослабление юаня. Фото: Vincent_St_Thomas \ Thinkstock

Доллару США не удается закрепить недавний рост, и он снова падает почти по всему спектру рынка после вчерашнего выхода относительно сильных показателей по товарам на заказы длительного пользования, а также немного разочаровывающих данных по еженедельному числу первичных заявок на пособие по безработице. Очевидно, что выступление Джанет Йеллен перед Сенатом не стало откровением, и кривая форвардных ставок продолжает держаться вблизи циклических минимумов, отражая ожидания в отношении учетной стаки Федрезерва США. Она упомянула о том, что определенную роль в снижении данных сыграли погодные условия, однако выразила неуверенность в том, насколько сильное влияние оказала погода.

Опубликованные в ходе предыдущей сессии японские данные в целом оказались воодушевляющими, особенно данные по объему промышленного производства, что, вероятно, могло стать одним из катализаторов снижения пары доллар/иена.

В Украине сложилась чрезвычайно серьезная ситуация, но любопытно то, что это совершенно не влияет на евро. Тем не менее, я буду внимательно следить за новостями по этой теме, поскольку она может иметь последствия для евро в случае обострения конфликта. Опубликованная в MISH статья предполагает, что западные средства массовой информации совершенно упускают суть происходящего и что ситуация может быть намного опаснее, чем считалось ранее.

Что нас ждет

С утра выходят интересные для скандинавских валют данные – отчет по ВВП в Швеции и последние данные по занятости и розничным продажам в Норвегии. Я жду дальнейшего роста в паре EUR/SEK, поскольку двухлетние шведские ставки держатся на рекордных для современного этапа минимумах, и мне интересно, подошел ли к концу рост норвежской кроны в краткосрочной перспективе. Обратите внимание на неуверенные колебания в паре EUR/NOK после вчерашней попытки установить свежие минимумы, однако необходимо дождаться выхода данных, чтобы получить более точное представление о краткосрочной динамике пары. Также обратите внимание, что пара NOK/SEK растет от 200-дневной скользящей средней и, возможно, в ближайшее время этому движению придет конец.

Позже выходит окончательный отчет по индексу цен потребителей Еврозоны, если он выйдет немного выше ожиданий, евро/доллар может вдохновиться на дальнейший рост после вчерашнего уверенного рывка. По всей видимости, мы завершим неделю на слабой ноте для американской валюты, перед насыщенной событиями первой неделей марта: в частности, нас ждут индексы ISM и отчет по занятости. Если Европейский центральный банк снова поведет себя непоследовательно и не предложит ничего нового на политическом фронте, пара евро/доллар может пробить себе дорогу по направлению к 1,40 прежде, чем столкнется с прочным сопротивлением. Тем не менее, посмотрим, сможет ли она закрыться выше 1,3800 для начала.

График: EUR/USD

Вчера пара совершила классический разворот после достижения новых локальных минимумов. Впереди по-прежнему находятся остатки локального сопротивления в области 1,3725. Если паре удастся их пробить, в центре внимания окажутся недавние максимумы на уровне 1,3775. Сможет ли евро/доллар его преодолеть, или же продолжит нерешительные колебания в пределах диапазона в преддверии заседания ЕЦБ. Только падение пары значительно ниже 1,3700 на внутридневном графике придаст медведям немного уверенности в краткосрочной перспективе.

Источник: Saxo Bank

В начале североамериканской сессии не пропустите данные по ВВП в Канаде, а также окончательные данные по ВВП в США, которые должны быть пересмотрены в сторону значительного снижения по сравнению с первоначальными показателями роста за четвертый квартал на уровне 3,2% в годовом исчислении. И наконец, нас ждет последний важный отчет из группы данных по сектору обрабатывающей промышленности в США (индекс PMI в Чикаго) в преддверии выхода отчета по индексу ISM в секторе обрабатывающей промышленности на следующей неделе.

Обратите внимание, что на выходных публикуются отчеты по сектору обрабатывающей промышленности и сектору услуг Китая, а также в самом начале азиатской сессии в понедельник. После сегодняшнего резкого движения в юане, я полагаю, что валютный курс в течение продолжительного времени будет двигаться в боковом канале.

Материал предоставлен Trading Floor