+6763.87

Рейтинг

20701.72

Сила

0.00

Доход(%)*

144281.12

Счёт (р.)

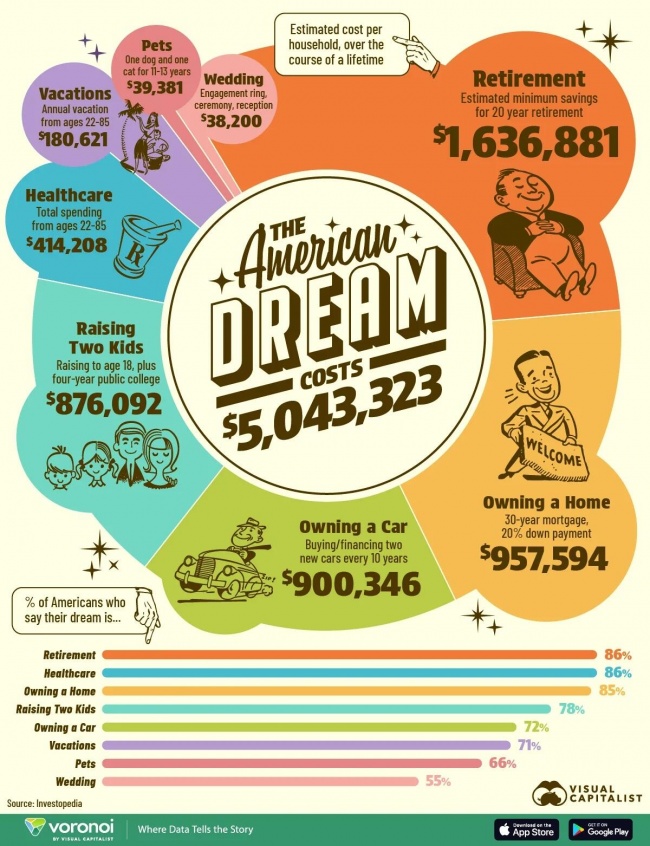

Мифы древней Греции.

Только реалии современной Омерики.

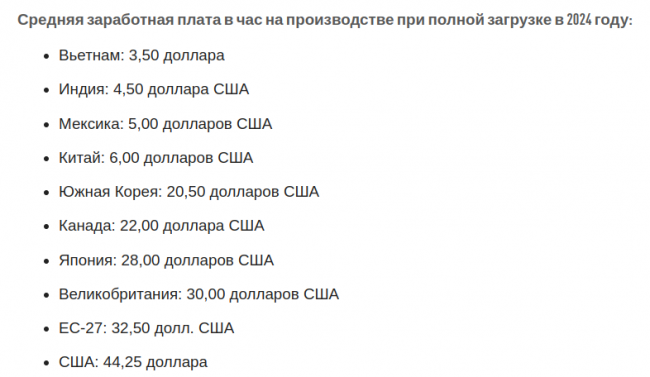

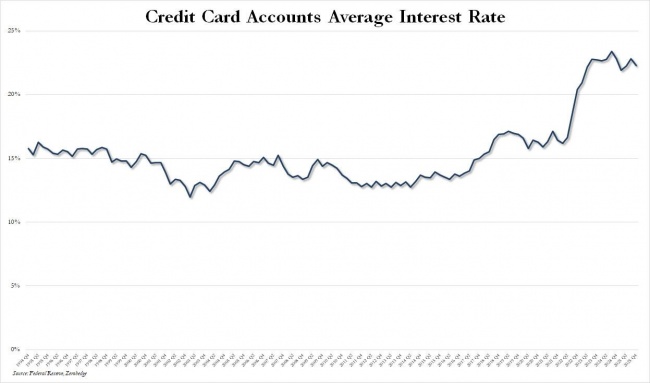

Ставочка по кредитным картам не намного ниже, чем у нас.

Вот у них банки алчные — просто ппц. Но логика проста — если нет денег, а они нужны, то их тебе дадут. Но задорого. Потом еще дадут. Потом еще… а потом придут крепкие ребята с битами и покажут, что они возьмут в качестве компенсации долга.

Ставочка по кредитным картам не намного ниже, чем у нас.

Вот у них банки алчные — просто ппц. Но логика проста — если нет денег, а они нужны, то их тебе дадут. Но задорого. Потом еще дадут. Потом еще… а потом придут крепкие ребята с битами и покажут, что они возьмут в качестве компенсации долга.

Параллельная Метавселенная

Оперативное окружение Трампа

Ну, вы поняли.

Куда без него

Подковерный движ

Продажа Яндекса

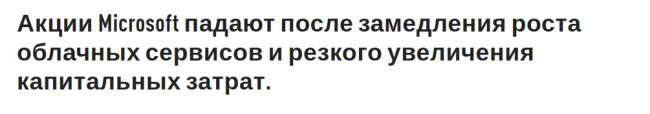

Про серебро

В круиз нахаляву

Таки да!

Но потом. Чуть позже. Ибо фаза не та еще.

сейчас фаза — Лас-Вегас.

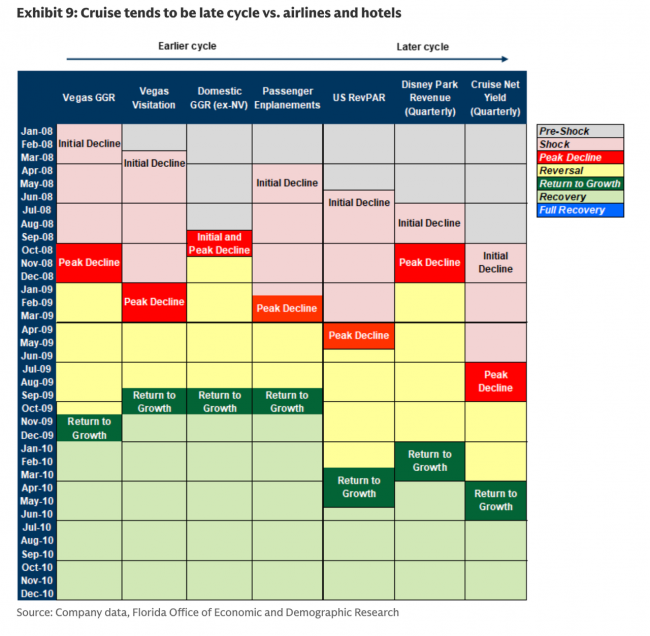

Аналитики Goldman под руководством Лиззи Дав изучили, как различные сегменты индустрии путешествий и отдыха отреагировали на рецессию 2008–2009 годов и в конечном итоге восстановились после неё. Её анализ предлагает ценную основу для определения того, где потребительский стресс, как правило, возникает в первую очередь в сфере путешествий, и требуют ли сегодняшние тревожные сигналы в раздвоенном потребительском ландшафте, имеющем форму буквы «К», более пристального внимания.

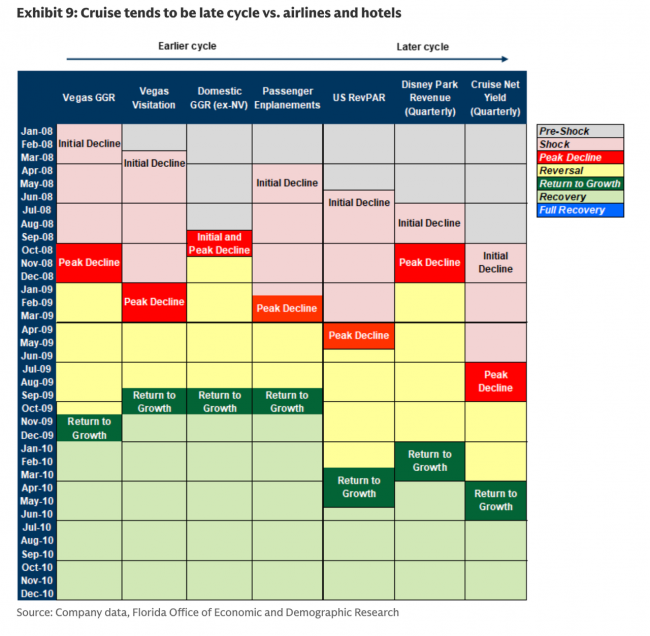

В середине заметки Dove о круизной индустрии спрятана инфографика, показывающая, что спад в круизной индустрии, как правило, происходит на поздних этапах цикла, тогда как откаты в игорном бизнесе, авиакомпаниях и отелях обычно происходят гораздо раньше — прямо перед тем, как цикл начинает идти на спад.

Dove напомнил о кризисе мирового финансового кризиса, когда в начале спада первыми не выдержали Вегас и авиакомпании:

Доходы от азартных игр в Вегасе начали падать уже в феврале-марте 2008 года.

Авиакомпании (авиаперевозки) демонстрируют спад к середине 2008 года

Затем в середине цикла спрос на гостиничные услуги иссяк:

Доходность на номер в США снизилась в середине-конце 2008 года

Затем последовал спад в круизной индустрии в конце цикла:

Чистая доходность круизных судов

Читать дальше →

Но потом. Чуть позже. Ибо фаза не та еще.

сейчас фаза — Лас-Вегас.

Аналитики Goldman под руководством Лиззи Дав изучили, как различные сегменты индустрии путешествий и отдыха отреагировали на рецессию 2008–2009 годов и в конечном итоге восстановились после неё. Её анализ предлагает ценную основу для определения того, где потребительский стресс, как правило, возникает в первую очередь в сфере путешествий, и требуют ли сегодняшние тревожные сигналы в раздвоенном потребительском ландшафте, имеющем форму буквы «К», более пристального внимания.

В середине заметки Dove о круизной индустрии спрятана инфографика, показывающая, что спад в круизной индустрии, как правило, происходит на поздних этапах цикла, тогда как откаты в игорном бизнесе, авиакомпаниях и отелях обычно происходят гораздо раньше — прямо перед тем, как цикл начинает идти на спад.

Dove напомнил о кризисе мирового финансового кризиса, когда в начале спада первыми не выдержали Вегас и авиакомпании:

Доходы от азартных игр в Вегасе начали падать уже в феврале-марте 2008 года.

Авиакомпании (авиаперевозки) демонстрируют спад к середине 2008 года

Затем в середине цикла спрос на гостиничные услуги иссяк:

Доходность на номер в США снизилась в середине-конце 2008 года

Затем последовал спад в круизной индустрии в конце цикла:

Чистая доходность круизных судов

Читать дальше →