У меня частенько бывают стычки с религиозными фундаменталистами (т.е. идолопоклонниками фундаментального анализа) по поводу качества и применимости этого метода для принятия решений. В одной из последних я дал некое определение фундаментальной справедливой цены акции, которое звучало так: «справедливая фундаментальная цена акции – это цена, которая практически никогда не наблюдается на реальном рынке и обычно с точностью до порядка совпадает с серединой диапазона колебаний реальной цены за будущие пять лет». Человек сказал, что я пишу глупости, а я ответил, что глупости я еще напишу, поскольку давно собирался об этом написать.

Вчера, разгребая многолетние завалы в ценных бумагах на своем столе наткнулся на журнал «Финанс» за 15-21 января 2007 года. Бегло его пролистав, нашел в нем ровно то, что мне нужно для демонстрации моего определения.

Но сначала скажу пару общих слов о фундаментальном анализе. Это такой анализ, в котором аналитики, опираясь на данные об экономической деятельности компании (в первую очередь, конечно, бухгалтерскую отчетность) пробуют определить т.н. «справедливую» стоимость акции. Существует множество модификаций фундаментального анализа, но одним из самых точных методов является построение моделей на основе дисконтированных денежных потоков. Этот метод, в свою очередь, опирается на основное положение временной теории денег, которое по простому можно записать так: одна единица денег, имеющаяся в кармане сегодня стоит больше, чем та же единица денег, которая появится в кармане завтра. Т.е. один рубль, полученный сегодня стоит больше, чем тот же рубль, который Вы получите завтра и гораздо больше рубля, который Вы получите через год. В свете повсеместно распространяющейся финансовой грамотности это кажется понятным. Сегодняшний рубль можно положить на депозит в банк и через год получить при нынешних безумных ставках аж до 10 копеек навара. Т.е. сегодняшний рубль через год будет стоить 1,1 рубля и, следовательно, стоимость рубля, который получите через год, может быть определена из уравнения Х*(1+У)=1, где У – сегодняшняя ставка годового депозита в банке. Если У=0,1, сегодняшняя стоимость рубля, который будет получен через год, будет равна примерно 91 копейке.

Собственно, выше изложена основная идея фундаментального анализа. Сегодняшняя стоимость акции должна быть равна суммарной стоимости всех свободных денежных потоков, которые акция сгенерирует в будущем, дисконтированной на ставку процента.

Вот, как к примеру, одна из простейших фундаментальных моделей, называемая моделью дисконтированных дивидендов, отвечает на вопрос сколько должна стоить акция, которая ежегодно приносит 10 рублей дивидендов, при банковской ставке 10 %.

S=10/(1+0.1)^1+10/(1+0.1)^2+10/(1+0.1)^3 +…+10/(1+0.1)^N+…

Кто еще помнит формулу суммы убывающей геометрической прогрессии, тот мгновенно посчитает, что стоимость такой акции в этой модели равна 100 рублям. Несмотря на свою примитивность данная модель, по признанию самих фундаменталистов, дает вполне адекватную первую оценку той самой «справедливой стоимости».

Дальнейшие обобщения способов определения справедливой цены сводятся к поиску моделей для компаний, которые, например, не выплачивают дивиденды. Здесь текущую стоимость акции должен определять так называемый будущий свободных финансовых поток – т.е. поток чистых будущих доходов, которые получит компания. А дальше применяется все тот же метод дисконтирования будущих потоков к текущему моменту времени с помощью стоимости капитала. В общем, кто в теме, тот и так знает детали, а желающие легко найдут необходимую информацию.

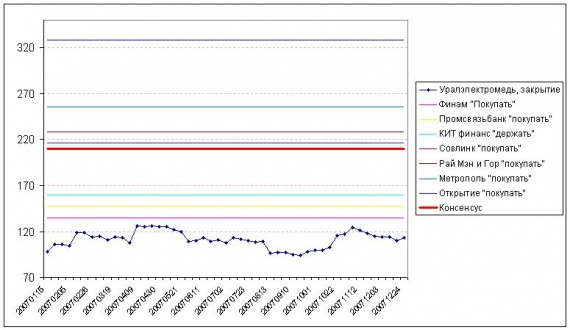

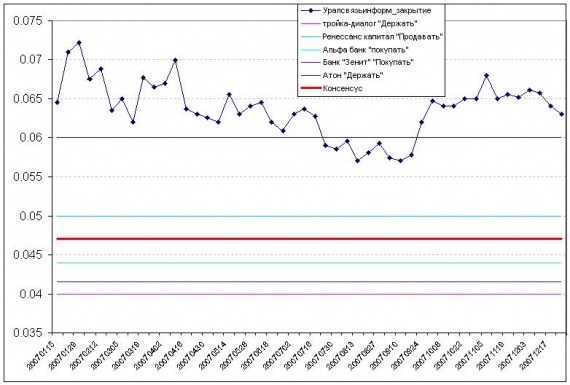

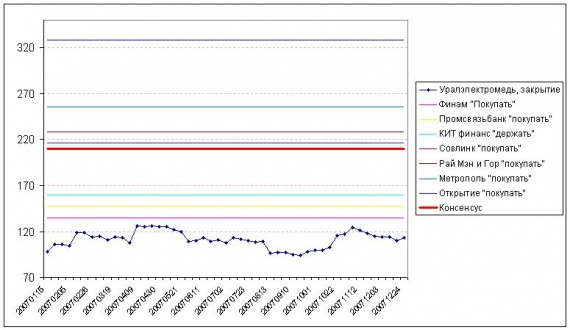

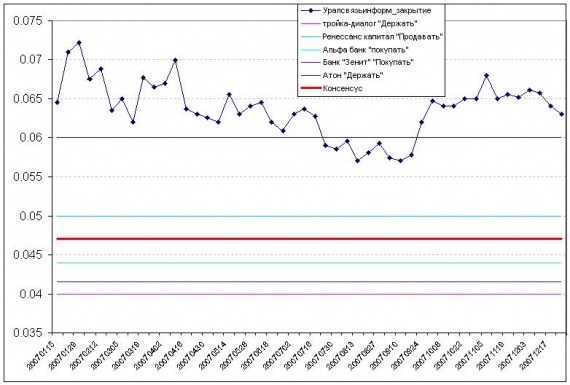

И теперь я вернусь к журналу «Финанс» за 2007 год. В январском номере было две статьи, в которых фундаментальные аналитики ведущих на тот момент компаний давали оценки справедливой стоимости акций, сделанные с помощью методов фундаментального анализа. Я просто нанес на график результаты их расчетов и соответствующие рекомендации (отдельно для каждого аналитика и «консенсус», определенный как среднее значение по всем аналитикам) и добавил поведение цены закрытия соответствующих бумаг в течение 2007 года.

Первый эмитент «Уралэлектромедь»:

Второй – «Уралсвязьинформ»

Что мы видим в этом, так сказать, историческо-фундаментальном эксперименте и какие можно сделать выводы?

Во-первых, как видно, результаты расчетов разных аналитиков могут различаться в разы. Так по Уралэлектромеди минимальная оценка справедливой стоимости составляет 135 $, а максимальная 328 $. Разница в 2,5 раза. По Уралсвязьинформу разброс более скромный. Минимальная оценка 0,04 $, максимальная 0,0645 $. Разница в 1,6 раза. Таким образом, численное качество оценок оказывается, что называется в точных науках «до порядка».

Во-вторых, реальные цены в течение года ни разу не достигали средней оценки. По Уралсвязьинформу реальная цена два раза за год пересекала наиболее точную оценку (от Атона), но в остальное время находилась в коридоре плюс/минус 20 % от наиболее точной оценки, а от консенсуса еще дальше. Таким образом, подтверждается мой второй тезис: «справедливая цена» — эта такая цена, которая практически никогда в разумные сроки не достигается реальным рынком.

В-третьих, в течение целого года, в соответствии с реальными биржевыми ценами, первая бумага оставалась «недооцененной», а вторая «переоцененной» по отношению к консенсус прогнозу. То есть недооценка или переоценка акции на реальном рынке может сохраняться достаточно долгое время. В приведенных примерах в течение целого года.

Можно ли принимать адекватные инвестиционные решения с использованием инструмента, обладающего такими странными свойствами (крайне низкая точность, практическая недостижимость оценки реальной ценой и неопределенное время сохранения переоценки или недооценки)? На самом деле, конечно, можно, но совсем не так, как это предполагается адептами фундаментального анализа. И об этом как-нибудь в другой раз.

В заключение несколько слов о том, почему качество фундаментальных оценок оказывается столь низким. Лично я вижу две основных причины для этого. Первая – это на самом деле фундаментальная неопределенность будущего. Фундаментальная оценка зависит от того какой прогноз (!) сделает фундаментальный аналитик для двух основных характеристик своих моделей: будущих (!) прибылей компании и будущих (!) ставок дисконтирования. Очевидно, что будущего все равно не знает никто, даже самый лучший аналитик. Отсюда и большой разброс в оценках (разные аналитики по-разному оценивают одно и то же будущее) и сильные отклонения реальной цены от фундаментальных оценок (будущее может сильно отличаться от оценок, сделанных фундаментальными аналитиками).

Вторая причина более сложная и лежит скорее в плоскости математики. Дело в том, что метод дисконтирования будущих потоков можно адекватно применять только в том случае, если рост будущих денежных потоков более медленный, чем ставки дисконтирования, применяемая в модели. Иначе получаемый ряд не будет иметь конечной суммы и любая оценка будет неадекватной. Сколько я не беседовал на эту тему с фундаментальными аналитиками, столько раз убеждался, что этот технический нюанс практически всегда упускается из виду.

И наконец, все сказанное не означает, что фундаментальные оценки не нужно учитывать. Отнюдь. Для их использования нужно разработать какой-нибудь способ учета недостатков, которые я перечислил. Например, я отношусь к фундаментальным оценкам примерно так: это не то, что есть на самом деле, а то, что хочется видеть аналитикам и то, что хочется представлять сейлзам крупных компаний, зарабатывающих, в частности, на продаже инвестиционных идей своим клиентам.