+6763.87

Рейтинг

20701.72

Сила

0.00

Доход(%)*

144281.12

Счёт (р.)

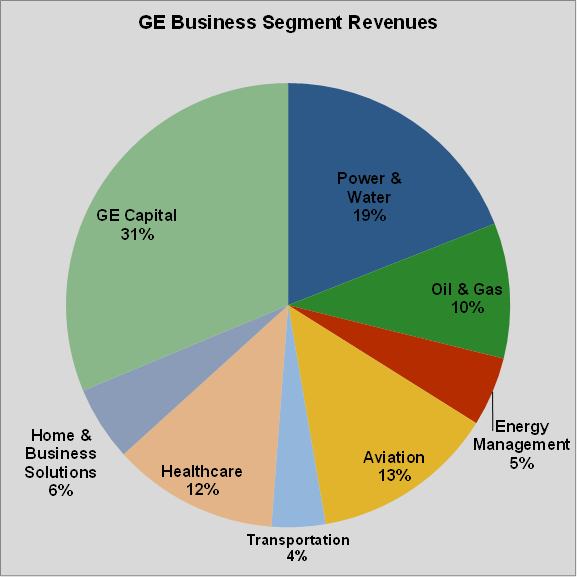

За что платят акционеры?

Попался на глаза пост о том, какой тендер проводит Газпром:

Предмет закупок

Оказание услуг по организации танцевального мастер-класса по различным видам танца (сальса, румба, танго и т.д.) для нужд ООО «Газпром межрегионгаз».

У них ютюба нет, что ли?

это как в анекдоте про Вовочку "-Он еще и поет!". Только танцует.

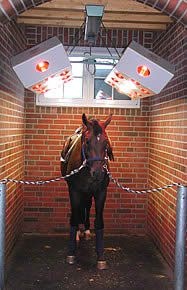

В далеком 2008 году так же был забавный тендер: Наше Все готово было заплатить 338,8 тыс. рублей за «оборудование для конюшни» в виде солярия марки Warendorfer, модель Standart II.

ссылки взял отсюда

а ведь это не самое интересное, думаю. Помнится были тендеры на обустройство парикмахерской от того же ГП.

Предмет закупок

Оказание услуг по организации танцевального мастер-класса по различным видам танца (сальса, румба, танго и т.д.) для нужд ООО «Газпром межрегионгаз».

У них ютюба нет, что ли?

это как в анекдоте про Вовочку "-Он еще и поет!". Только танцует.

В далеком 2008 году так же был забавный тендер: Наше Все готово было заплатить 338,8 тыс. рублей за «оборудование для конюшни» в виде солярия марки Warendorfer, модель Standart II.

ссылки взял отсюда

а ведь это не самое интересное, думаю. Помнится были тендеры на обустройство парикмахерской от того же ГП.

Портфель закрыл. Да здравствует портфель!

Вопрос дня: Где это и как относится к Китаю?

Купил машину - враг народа. Top 10 luxury cars in China

11 фото

да, примерно такая идея борьбы за чистый воздух пробивается сквозь смог, который не в Лондоне смог, а в Пекине и прочих мегаполисах Китая. Планируется ограничить продажи автомобилей. Теперь не понятно, автопроизводителям то ли радоваться надвигающемуся ажиотажному спросу в рамках квот, то ли огорчаться, что мало и на всех.

Но пока их ограничивают — ТОР10 люксовых авто, продаваемых в том же Китае. В скобках — сколько продано в 2013 году. Т.е., согласно CNBC, там к люксовым относят только «немцев», ибо больше никого в ТОРе нет. Более того, согласно тем же (или той же,… или тому же) CNBC некоторые автомобили продаются с немецкими номерами, а особо люксовые, видимо, еще и с водителем.

И как всегда ни одной Лады…

Но пока их ограничивают — ТОР10 люксовых авто, продаваемых в том же Китае. В скобках — сколько продано в 2013 году. Т.е., согласно CNBC, там к люксовым относят только «немцев», ибо больше никого в ТОРе нет. Более того, согласно тем же (или той же,… или тому же) CNBC некоторые автомобили продаются с немецкими номерами, а особо люксовые, видимо, еще и с водителем.

И как всегда ни одной Лады…

НА-Джест (утренний обзор для биржевых игроков) от 21.01.14

Доброго утра, товарищи хаотические трейдеры.

Сегодня продолжение роста и радость от чуда.

Я, увы, отъезжаю до послеобеда.

Пишите-читайте интересности в коментах. Не забудьте про фото, картинку и цифру дня!

Вечером разберемся))

Приятных торгов. И да пребудет с вами профит!

Сегодня продолжение роста и радость от чуда.

Я, увы, отъезжаю до послеобеда.

Пишите-читайте интересности в коментах. Не забудьте про фото, картинку и цифру дня!

Вечером разберемся))

Приятных торгов. И да пребудет с вами профит!

Картинка дня: ЦБ жжет!

В какой стране находится Великий Новгород?

Олимпиада близко-близко, не подведи ...

бюджет, не подведи.

Американские СМИ во всю беспокоятся о том, что Олимпиада не окупится. Они не понимают, что это только им свойственно во всем выгоду искать. Россияне же сплошь альтруисты и нам это Олимпиада нужна чиста любви к спорту ради.

Вот какого такого фига они начали сравнивать Сочинскую с прочими Олимпиадами, которые сожрали много денег и никогда не вылезут из долгов? Зачем?

ВОТ список этих стратегически ориентированных городов- олимпиадоприемников:

Афины — превышение бюджета на 60%. Зато они заложили основу греческого Колизея:

Монреаль для того, что бы обеспечить радость от процесса причастности к о-спорт-ты-миру залез в долги на 1,5 млрд. долларов.

Олимпиада в Нагано обошлась всего на 56% дороже запланированного, а потому вообще не считается.

А вот за организацию Зимних Олимпийских игр в 1980 в Лейк-Плейсиде респект. Перерасход бюджета — 320%. правда, дефицит игр составил всего 8 млн. долларов.

Существенно отстал, но остался в тройке лидеров французский Альбервиль с перерасходом в 135%. Это скромно.

Поэтому не понятно, почему столько шума из-за бюджета в 50 млрд. долларов, который, кстати, даже не украден, а пошел на благое дело, о чем г-н Путин рассказал намедни. И потом, превышение составило всего 38 млрд. долларов — нам, россиянам не жалко еще сброситься на Олимпиаду по 250 долларов с человека!

И пусть весь мир подожмет!

Американские СМИ во всю беспокоятся о том, что Олимпиада не окупится. Они не понимают, что это только им свойственно во всем выгоду искать. Россияне же сплошь альтруисты и нам это Олимпиада нужна чиста любви к спорту ради.

Вот какого такого фига они начали сравнивать Сочинскую с прочими Олимпиадами, которые сожрали много денег и никогда не вылезут из долгов? Зачем?

ВОТ список этих стратегически ориентированных городов- олимпиадоприемников:

Афины — превышение бюджета на 60%. Зато они заложили основу греческого Колизея:

Монреаль для того, что бы обеспечить радость от процесса причастности к о-спорт-ты-миру залез в долги на 1,5 млрд. долларов.

Олимпиада в Нагано обошлась всего на 56% дороже запланированного, а потому вообще не считается.

А вот за организацию Зимних Олимпийских игр в 1980 в Лейк-Плейсиде респект. Перерасход бюджета — 320%. правда, дефицит игр составил всего 8 млн. долларов.

Существенно отстал, но остался в тройке лидеров французский Альбервиль с перерасходом в 135%. Это скромно.

Поэтому не понятно, почему столько шума из-за бюджета в 50 млрд. долларов, который, кстати, даже не украден, а пошел на благое дело, о чем г-н Путин рассказал намедни. И потом, превышение составило всего 38 млрд. долларов — нам, россиянам не жалко еще сброситься на Олимпиаду по 250 долларов с человека!

И пусть весь мир подожмет!

Расследование InterDUCKS: Как будет Kartoxa по-американски?

ИА InterDUCKS

WashingTon-Москва

20.01.2014 10.20 мск

Как вы вероятно еще не забыли, недавно произошел примечательный случай: дипломаты обменяли картофелину на шапку-ушанку. Как установили наши корреспонденты, ничего общего поступок Дж.Керри с тем, что о нем пишут в СМИ не имеет.

Нет, Дж.Керри действительно подарил Лаврову картофелины, про которые они говорили в шутку во время телефонного разговора. СМИ комментировали этот факт, упоминая и гуманитарную помощь, и рассаду, и «на жареху», и «жди в гости и проставься».

Однако, эти домыслы не имеют ничего общего с действительностью. Расследования корреспондентов нашего Информационного Агенства убедительно это доказало.

Шаг Дж.Керри был продиктован сложившейся ситуацией на поле кибернетической войны и стал намеком на асимметричный удар: вы нам одну картофелину — мы вам две!

Да, это именно предостережение. После того, как вирус с российскими корнями и не менее русским названием Kartoxa свалил защиту американской торговой сети Target, стащив по пути данные 110 000 000 кредиток, на него обратили внимание спецслужбы США.

Как стало известно как раз накануне визита Дж.Керри в Россию, вирус был скачан целых 60 раз, но использовался пока только один. Поэтому предупреждение Дж.Керри однозначно: еще один взлом и американцы буду жарить!

Ответом на намек посланника Госдепа было дарение средства защиты головы, что было истолковано американской стороной, как готовность уберечь заокеанских партнеров от российской угрозы.

Однако, эксперты нашего ИА InterDUCKS не исключают, что таким образом российская сторона в доходчивой и понятной форме указала вектор движения американским посланникам.

ИА будет следить за развитием событий.

Собб.кор. в Интернет

навеяно фотографией и статьей про питерского подростка-разработчика.

WashingTon-Москва

20.01.2014 10.20 мск

Как вы вероятно еще не забыли, недавно произошел примечательный случай: дипломаты обменяли картофелину на шапку-ушанку. Как установили наши корреспонденты, ничего общего поступок Дж.Керри с тем, что о нем пишут в СМИ не имеет.

Нет, Дж.Керри действительно подарил Лаврову картофелины, про которые они говорили в шутку во время телефонного разговора. СМИ комментировали этот факт, упоминая и гуманитарную помощь, и рассаду, и «на жареху», и «жди в гости и проставься».

Однако, эти домыслы не имеют ничего общего с действительностью. Расследования корреспондентов нашего Информационного Агенства убедительно это доказало.

Шаг Дж.Керри был продиктован сложившейся ситуацией на поле кибернетической войны и стал намеком на асимметричный удар: вы нам одну картофелину — мы вам две!

Да, это именно предостережение. После того, как вирус с российскими корнями и не менее русским названием Kartoxa свалил защиту американской торговой сети Target, стащив по пути данные 110 000 000 кредиток, на него обратили внимание спецслужбы США.

Как стало известно как раз накануне визита Дж.Керри в Россию, вирус был скачан целых 60 раз, но использовался пока только один. Поэтому предупреждение Дж.Керри однозначно: еще один взлом и американцы буду жарить!

Ответом на намек посланника Госдепа было дарение средства защиты головы, что было истолковано американской стороной, как готовность уберечь заокеанских партнеров от российской угрозы.

Однако, эксперты нашего ИА InterDUCKS не исключают, что таким образом российская сторона в доходчивой и понятной форме указала вектор движения американским посланникам.

ИА будет следить за развитием событий.

Собб.кор. в Интернет

навеяно фотографией и статьей про питерского подростка-разработчика.

НА-Джест (утренний обзор для биржевых игроков) от 20.01.14

Доброго утра, хаотические и не очень трейдеры и не только!

Сегодня. как и обычно, ничего на рынке не произойдет. У нас вероятен рост, ибо натура такая — против всех. Графу вычеркнули, а менталитет остался.

В Китае все хорошо, а по ВВП даже больше, чем хорошо. В Японии тоже все, говорят, хорошо, но не с промпроизводством. Но извращенная логика подсказывает, что это надо покупать, т.к. деньги снова буду абэшить в неимоверных количествах. Поэтому, по той же неистребимой а-логике, надо покупать евро и акции евробанкротов, т.к. японцы первым делом пойдут туда. Поэтому за Европу можно быть спокойным.))

По хаотическому портфелю — Хеджер, как обычно. Для рисковых — лонг: всем в пессимизЬме, значит, можно и вверх сыграть.

Приятных торгов. И да пребудет с вами профит!)

Да, чуть не забыл про ЦБ и новые отзывы лицензии:

Интересности в комментах и ленте!)

Сегодня. как и обычно, ничего на рынке не произойдет. У нас вероятен рост, ибо натура такая — против всех. Графу вычеркнули, а менталитет остался.

В Китае все хорошо, а по ВВП даже больше, чем хорошо. В Японии тоже все, говорят, хорошо, но не с промпроизводством. Но извращенная логика подсказывает, что это надо покупать, т.к. деньги снова буду абэшить в неимоверных количествах. Поэтому, по той же неистребимой а-логике, надо покупать евро и акции евробанкротов, т.к. японцы первым делом пойдут туда. Поэтому за Европу можно быть спокойным.))

По хаотическому портфелю — Хеджер, как обычно. Для рисковых — лонг: всем в пессимизЬме, значит, можно и вверх сыграть.

Приятных торгов. И да пребудет с вами профит!)

Да, чуть не забыл про ЦБ и новые отзывы лицензии:

Интересности в комментах и ленте!)

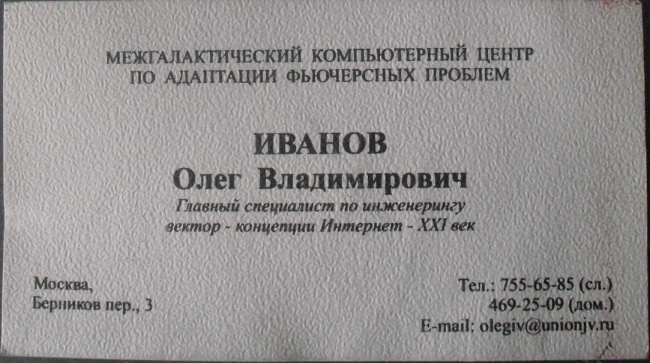

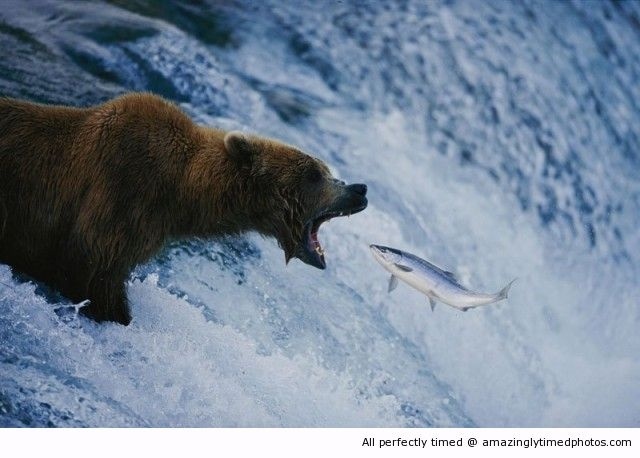

Фото дня: межгалактическая торговля фьючерсами

Цифра дня: 1666! Старожилы РФР!

Самая Американская мечта...

Комиссия управляющей компании... Такая разная.

Если бы я имел достаточно власти, то смог бы заработать много денег.

Причем не просто заработать, но и сделать источник дохода практически вечным. И для детей, и для внуков, и так далее.

Достаточно создать систему, при которой население будет платить. Постоянно платить.

Можно, конечно, ввести налог на воздух, но это замучаешься отключать неплательщиков… да и из бюджета вывести деньги — отдельная тема.

Но кроме воздуха к счастью есть недра. Точнее газ.

Так вот, если бы я был властелиномколец чего-нибудь соразмерного, то я не стал бы дербанить Газпром. зачем? Газпром есть и пусть будет. Его могучие плечи нужны для разгона. Это как первая ступень ракеты.

Главная задача Газпрома — создать и поддерживать инфраструктуру, обеспечивающую внутренние поставки газа. За счет потребителей, государства и акционеров.

Но нужен Газпром еще и для того, что бы через подряды перекачивать деньги на создание новой структуры, которая в последствии и будет пользоваться тем, что Газпром создает.

Это как дорога-дублер.

И какпрезидент власть имущий (и ее регулярно имеющий) я бы потом уровнял основную дорогу, которая в колдобинах, и новенький дублер. Куда пойдет трафик? Где останутся долги, деньги от которых пошли на строительство дублера? Вот и умрет основная дорога. Газпром, то есть. Точнее, уйдет эта дорога на Запад, где не забалуешь ни с ценой, ни с подрядчиками.

Но газ нужен? Нужен. Инфраструктура есть? Есть. И тут Новатек — весь в белом и без долгов!

и вот получается, что, имея я такую возможность, взял бы всю страну себе в клиенты.

А вам слабо, что бы каждый (почти каждый) житель вам ежемесячно платил деньги, платил добровольно, платил и радовался?

Рради этого можно чуток ежегодно подкидывать денег, что бы не сдох. Рубль подкинул — два забрал тарифами.

Крутой бизнес. неужели только я додумался до такой стратегии?

Причем не просто заработать, но и сделать источник дохода практически вечным. И для детей, и для внуков, и так далее.

Достаточно создать систему, при которой население будет платить. Постоянно платить.

Можно, конечно, ввести налог на воздух, но это замучаешься отключать неплательщиков… да и из бюджета вывести деньги — отдельная тема.

Но кроме воздуха к счастью есть недра. Точнее газ.

Так вот, если бы я был властелином

Главная задача Газпрома — создать и поддерживать инфраструктуру, обеспечивающую внутренние поставки газа. За счет потребителей, государства и акционеров.

Но нужен Газпром еще и для того, что бы через подряды перекачивать деньги на создание новой структуры, которая в последствии и будет пользоваться тем, что Газпром создает.

Это как дорога-дублер.

И как

Но газ нужен? Нужен. Инфраструктура есть? Есть. И тут Новатек — весь в белом и без долгов!

и вот получается, что, имея я такую возможность, взял бы всю страну себе в клиенты.

А вам слабо, что бы каждый (почти каждый) житель вам ежемесячно платил деньги, платил добровольно, платил и радовался?

Рради этого можно чуток ежегодно подкидывать денег, что бы не сдох. Рубль подкинул — два забрал тарифами.

Крутой бизнес. неужели только я додумался до такой стратегии?

Снег - это круто!

Американцам не понять. У них снег неправильный был. Не скрипел — рафинированный, видать.

наш снег могуч. приятен и скрип.

Только что вернулся в поездок на тюбинге. Это прикольно. Видел, что заливают каток и был приятно поражен ценой на прокат коньков (причем нулевых и крутых) — 150 рэ в час!

Лыжи аналогично.

Бесплатно дают клюшки и шайбы. Если в понедельник от меня ничего не будет, то знайте — я что-нибудь сломал!

Но лучше пробовать и сломать, чем сидет и бояться.

И это не только про коньки и прочие травмоопасные виды спорта!)

а вы что делаете?

наш снег могуч. приятен и скрип.

Только что вернулся в поездок на тюбинге. Это прикольно. Видел, что заливают каток и был приятно поражен ценой на прокат коньков (причем нулевых и крутых) — 150 рэ в час!

Лыжи аналогично.

Бесплатно дают клюшки и шайбы. Если в понедельник от меня ничего не будет, то знайте — я что-нибудь сломал!

Но лучше пробовать и сломать, чем сидет и бояться.

И это не только про коньки и прочие травмоопасные виды спорта!)

а вы что делаете?

Картинки дня

Биткоины шагают по планете. Но не везде.

Все больше интернет-сервисов принимают биткоины (bitcoin) к оплате.

Теперь к потоку криптовалют стали подключаться и баскетбольные команды, точнее, сервисы по продаже билетов.

Первыми среди команд NBA Sacramento Kings стали продавать билеты за биткоины.

Теперь они в одном ряду с Zynga (игры) и Overstock.com (распродажи) и многими другими.

А вот финансовые регуляторы против признания криптовалют.

Канадское правительство не признает Биткоины платежным средством.

Точнее даже не так:

Биткоины — НЕзаконное платежное средство в Канаде.

Bitcoin digital 'currency' is not legal tender in Canada.

В США так же к криптовалютам относятся как средству ухода от налогов и т.п., что не мешает изымать эти самые валюты. Так прокуратура США заморозила 29665 биткоинов в рамках расследования в отношении сайта Silk Road. (как я понял))

Теперь к потоку криптовалют стали подключаться и баскетбольные команды, точнее, сервисы по продаже билетов.

Первыми среди команд NBA Sacramento Kings стали продавать билеты за биткоины.

Теперь они в одном ряду с Zynga (игры) и Overstock.com (распродажи) и многими другими.

А вот финансовые регуляторы против признания криптовалют.

Канадское правительство не признает Биткоины платежным средством.

Точнее даже не так:

Биткоины — НЕзаконное платежное средство в Канаде.

Bitcoin digital 'currency' is not legal tender in Canada.

В США так же к криптовалютам относятся как средству ухода от налогов и т.п., что не мешает изымать эти самые валюты. Так прокуратура США заморозила 29665 биткоинов в рамках расследования в отношении сайта Silk Road. (как я понял))

Цифра дня: 2 500 000 000 (золото подвело)

Да, именно на столько обесценились золотые вклады наших граждан за прошлый год.

Золото падало, стоимость снижалась…

Золото падало, стоимость снижалась…

График дня: Best Sale

Но конечно про Best Buy.

распродажи акций на плохой отчетности компаний устраиваются моментально, что говорит о завышенных ожиданиях, отсутствии денег и присутствии страхов.

практически вчерашний QIWI.

распродажи акций на плохой отчетности компаний устраиваются моментально, что говорит о завышенных ожиданиях, отсутствии денег и присутствии страхов.

практически вчерашний QIWI.