Форекс: Евро торгуется с повышением

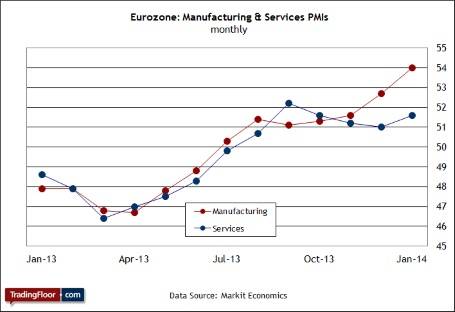

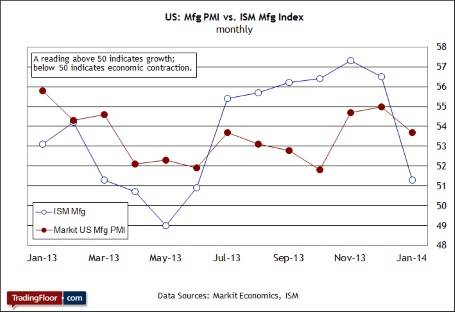

Этим утром евро торгуется с повышением относительно большинства своих главных валютных партнёров в то время, пока участники рынка ожидают выхода показателей деловой активности в обрабатывающем секторе и сфере услуг ряда европейских стран, которые станут дополнительной информацией к состоянию экономики региона. Между тем, протокол последнего совещания Федрезерва показал единство взглядов его участников в отношении сокращения программы количественного смягчения. Помимо этого, интерес для инвесторов будут представлять и данные из США по потребительским ценам, первичным заявкам на получение пособия по безработице и индексу PMI для обрабатывающего сектора страны. В 6 часов утра по GMT евро прибавил по 0,1 процента против американского доллара и британского фунта, торгуясь по цене 1,3750 доллара и 0,8244 фунта соответственно.

Японская иена выросла на 0,3 процента и 0,2 процента по сравнению с долларом США и евро соответственно.

Европа: Рынок откроется в «минусе»

Открытие германского фондового индекса DAX и французского CAC ожидается на 100-110 пунктов и 34-36 пунктов ниже соответственно. Индекс Британской фондовой биржи FTSE100 откроется понижением на 44-51 пункт.

Публикация индекса деловой активности PMI в производственном секторе и сфере услуг Еврозоны, Германии и Франции от Markit; индекса уверенности потребителей и композитного индекса деловой активности PMI Еврозоны от Markit; индекса цен производителей Германии; индекса потребительских цен Франции; торгового баланса Швейцарии; объёма промышленных заказов и продаж Италии; баланса счёта текущих операций Португалии; обзора тенденций в различных отраслях от CBI: индекса отпускных цен и индекса промышленных заказов Великобритании запланирована на сегодня. Также внимание инвесторов будет направлено на индекс деловой активности PMI в производственном секторе и сфере услуг Еврозоны, Германии и Франции.

Henkel AG & Co KGaA (HEN3), Schneider Electric SA (SU), Danone SA (BN), Swiss Re AG (SREN), Safran SA (SAF), CNP Assurances SA (CNP), Cap Gemini SA (CAP), Accor SA (AC), Technip SA (TEC), Distribuidora Internacional De Alimentacion SA (DIA), Centrica (CNA), BAE Systems (BA/), Rexam (REX), Essentra (ESNT), Go-Ahead Group (GOG), Rathbone Brothers (RAT), Petra Diamonds (PDL) и Primary Health Properties (PHP) сегодня отчитаются по результатам своей деятельности.

Согласно «Reuters», Bayer AG (BAYN) и Novartis AG (NOVN) наряду с несколькими потребительскими и медицинскими компаниями изучают целесообразность покупки фармацевтического бизнеса Merck & Company с целью расширения бизнеса в данном сегменте.

Японская компания Shiseido объявила о подписании соглашения с L'Oreal SA (OR) о продаже брендов средств по уходу за кожей «Decleor» и «Carita» на сумму около 230,0 миллионов евро.

Норвежский основной акционер TUI AG (TUI1) Джон Фредриксен (John Fredriksen) рассматривает возможность продажи доли в компании, равной 15,7 процента, институциональным инвесторам. Кроме того, «Wall Street Journal Deutschland» сообщил, что испанская RIU Hotels SA планирует увеличить свою долю в TUI.

Air France-KLM (AF) сообщила о подписании соглашения о стратегическом партнёрстве с бразильской авиакомпанией Gol Linhas Aereas Inteligentes SA, что подразумевает инвестирование последней в сумме около 100,0 миллионов долларов США с целью расширения бизнеса в Южной Америке.

Lloyds Banking Group (LLOY) планирует разместить акции TSB на 1,5 миллиарда фунтов стерлингов в Англии, а не Шотландии. TSB будут размещены в TSB Banking Group, которая была зарегистрирована в Регистрационной палате в начале этого месяца и включена в структуру в Англии и Уэльсе, – пишет «The Telegraph».

По информации, компания British Gas, принадлежащая Centrica (CAN), собирается представить портфель «сгруппированных» пакетов продуктов, которые позволят клиентам пользоваться рядом прочих услуг в дополнение к газу и электроэнергии по сниженным ценам, – передаёт «Sky News».

Азия: Торги в основном в «красном»

Этим утром азиатские рынки торгуются преимущественно на отрицательной территории.

В Японии рынки торгуются ниже в силу январских данных, показавших, что торговый дефицит страны превысил ожидания рынка. Ценные бумаги экспортного сектора Honda Motor (7267), Toyota Motor (7203) и Sony (6758) зафиксировали убытки вслед за повышением японской иены. Tokyo Electric Power (9501) подешевели после объявления об утечке радиоактивной воды на АЭС Фукусима. Fast Retailing (9983) упали на новостях о планах компании включить свои акции в листинг в Гонконгской биржи. В 6 часов утра по GMT индекс Токийской фондовой биржи Nikkei 225 торгуется на процента 2,1 процента ниже на отметке 14451,1 пункта.

В Гонконге акции финансового сектора Industrial & Commercial Bank of China (1398) и HSBC Holdings (5) потеряли в цене. Тогда как, China Petroleum & Chemical Corporation (386), наоборот, подскочили на сообщениях компании о планах продать примерно 30-процентную долю в своём нефтяном розничном торговом подразделении частным инвесторам. В Южной Корее Naver Corporation (035420) снизились на фоне опасений, что покупка WhatsApp Inc. компанией Facebook может повлиять на продажи на южнокорейских интернет-сайтах. В Китае Sinopec Shanghai Petrochemical (600688) и Aluminum Corporation of China (601600) зарегистрировали прибыль.

США: Фьючерсы торгуются ниже

В 6 часов утра по GMT фьючерсы на S&P 500 торгуются на 6,4 пункта ниже.

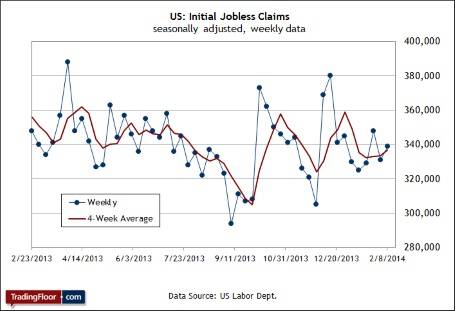

Публикация индекса потребительских цен, индекса деловой активности от исследовательской организации Markit Economics, обзора производственной активности от ФРБ Филадельфии, числа первичных и повторных заявок на получение пособия по безработице и индекса ведущих экономических индикаторов планируется на сегодня.

Wal-Mart Stores (WMT), Priceline.com (PCLN), Express Scripts Holding Company (ESRX), Hewlett-Packard Company (HPQ), DIRECTV (DTV), Actavis Plc (ACT) и Public Storage (PSA) объявят о своих результатах сегодня.

В среду в рамках продлённой торговой сессии Facebook (FB) отступили на 2,7 процента на планах компании приобрести набирающее популярность мобильное приложение для мгновенного обмена сообщениями WhatsApp за 16 миллиардов наличными и дополнительно 3 миллиарда долларов акциями с ограничениями. Blackhawk Network Holdings (HAWK) подешевели на 12,8 процента на сообщениях компании о чистой прибыли за четвёртый квартал, оказавшейся ниже рыночных ожиданий. Onconova Therapeutics (ONTX) «рухнули» на 36,8 процента вслед за продажей инвесторами акций, поскольку 3 фаза клинического испытания противоопухолевого препарата rigosertib на эффективность лечения пациентов с высоким риском миелодиспластического синдрома не оправдала ожидаемых результатов. Jack in the Box (JACK), напротив, прибавили 2,4 процента ввиду увеличения прибыли за первый квартал и оптимистичного прогноза по ней на 2014 год. Safeway (SWY) выросли на четыре процента на информации о ведущихся переговорах по возможной продаже компании. Tesla Motors (TSLA) пошли вверх на 12,6 процента благодаря превысившей ожидания аналитиков прибыли за четвёртый квартал.

S&P 500 во время вчерашней регулярной торговой сессии опустился на 0,7 процента после того, как протокол последнего заседания Федрезерва США показал солидарность присутствовавших в поддержании текущих темпов сокращения QE3, а Деннис Локхарт (Dennis Lockhart), член Совета правления, вскользь заявил о повышении процентных ставок. К тому же, Международный валютный фонд предупредил о существовании рисков для восстановления мировой экономики и более слабых, чем ожидалось, данных по рынку жилья в США, что также повлияло на настроение инвесторов. United States Steel Corporation (X) уменьшились на семь процентов по причине отклонения Министерством торговли США жалобы на то, что Южная Корея продаёт стальные трубы в США по сниженной цене. JPMorgan Chase & Company (JPM) и Bank of America Corporation (BAC) потеряли 2,1 процента и 1,6 процента соответственно. Netflix (NFLX) упали на два процента вслед за информацией от Wall Street Journal о том, что Verizon Communications потребовала от компании платить больше за право пользования её сетью для передачи контента. Verizon Communications (VZ) набрали 1,2 процента. Между тем, превзошедшие ожидания рынка результаты за четвёртый квартал обеспечили рост Nabors Industries (NBR), Garmin (GRMN) и CF Industries Holdings(CF) на 13,3 процента, 9,6 процента и 5,1 процента соответственно. Signet Jewelers (SIG) стремительно поднялись на 18,1 процента ввиду согласия компании приобрести Zale Corporation приблизительно за 1,4 миллиарда долларов.

Сводка последних новостей

ФРС США будет продолжать сокращение QE

Протокол последнего заседания Федеральной резервной системы по денежно-кредитной политике показал, что центральный банк США намерен продолжать сворачивание своей программы по покупке активов, пока экономика демонстрирует улучшение.

Дж. Буллард: Ситуация на рынке труда США улучшается

По словам, главы ФРБ Сент-Луиса Джеймса Булларда (James Bullard), экономика США демонстрирует признаки восстановления с момента начала финансового кризиса, и улучшения на рынке труда страны позволят ФРС сокращать свой план стимулирования на постоянной основе.

Д. Локхарт: Процентные ставки могут повыситься в середине 2015 года

Глава ФРБ Атланты Деннис Локхарт (Dennis Lockhart) ожидает, что центральный банк повысит свои краткосрочные процентные ставки во второй половине 2015 года; по его мнению, ФРС сохранит темпы сокращения своих покупок активов.

Дж. Уильямс: ФРС продолжит сокращение QE в том же темпе

Как сообщил глава ФРБ Сан-Франциско Джона Уильямса (John Williams), постепенные прогрессивные изменения в уровне безработицы страны и экономических перспективах не повлияют на скорость «сужения» программы количественного смягчения.

МВФ предупреждает о слабом восстановлении мировой экономики

По мнению Международного валютного фонда (МВФ), восстановление мировой экономики по-прежнему остаётся слабым, и длительные потрясения на развивающихся рынках и дефляция в Еврозоне представляют собой угрозу улучшенным перспективам мирового экономического роста.

Дефицит внешней торговли товарами Японии достигает максимума

В январе японский общий дефицит баланса внешней торговли товарами увеличился больше ожиданий – до 2790,0 миллиарда японских иен относительно пересмотренного в сторону понижения дефицита прошлого месяца в 1304,2 миллиарда японских иен.

Китайская деловая активность в производственном секторе идёт вниз

В Китае февральский индекс деловой активности PMI для обрабатывающего сектора от HSBC/Markit упал до семимесячного минимума – 48,3 пункта, превысив прогнозы; окончательный показатель января – 49,5.

Материал предоставлен

Saxo Bank