Утренний брифинг от Saxo Bank: обзор рынков на 27 декабря 2013 года

Форекс: Доллар США торгуется с понижением

Этим утром доллар США торгуется с понижением относительно своих главных конкурентов. Учитывая ненасыщенность макроновостного фона в эти дни, рынки будут находиться в ожидании выхода экономических показателей грядущей недели. Между тем, вместе со вчерашними благоприятными данными по первичным заявкам на получение пособия по безработице внимания инвесторов заслужат и некоторые ключевые макроэкономические цифры из США, которые должны быть опубликованы так же на следующей неделе; они скажут о степени экономического восстановления в Штатах. Что касается европейской части света, то интересы сосредоточатся вокруг окончательного значения деловой активности в сфере фабричного производства Еврозоны и предварительного уровня инфляции потребительских цен. В 6 часов утра по GMT евро и британский фунт прибавили 0,3 процента и 0,2

Читать дальше →

Этим утром доллар США торгуется с понижением относительно своих главных конкурентов. Учитывая ненасыщенность макроновостного фона в эти дни, рынки будут находиться в ожидании выхода экономических показателей грядущей недели. Между тем, вместе со вчерашними благоприятными данными по первичным заявкам на получение пособия по безработице внимания инвесторов заслужат и некоторые ключевые макроэкономические цифры из США, которые должны быть опубликованы так же на следующей неделе; они скажут о степени экономического восстановления в Штатах. Что касается европейской части света, то интересы сосредоточатся вокруг окончательного значения деловой активности в сфере фабричного производства Еврозоны и предварительного уровня инфляции потребительских цен. В 6 часов утра по GMT евро и британский фунт прибавили 0,3 процента и 0,2

Читать дальше →

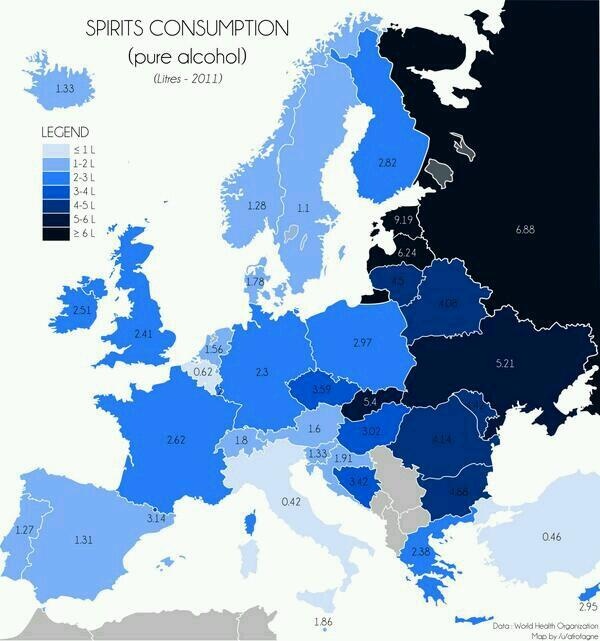

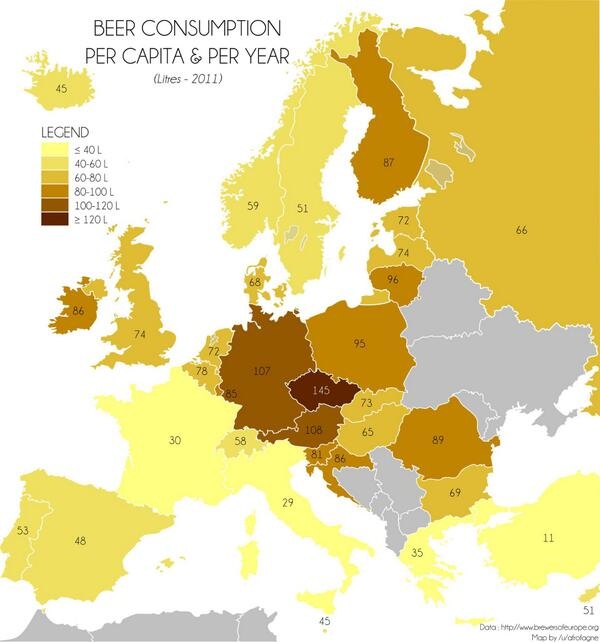

Картинка дня. Первое место России в 2011.

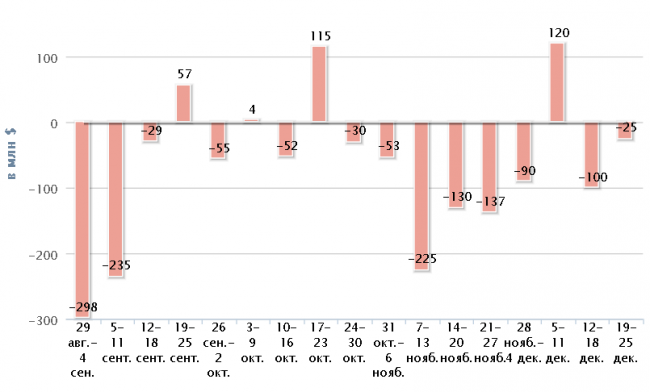

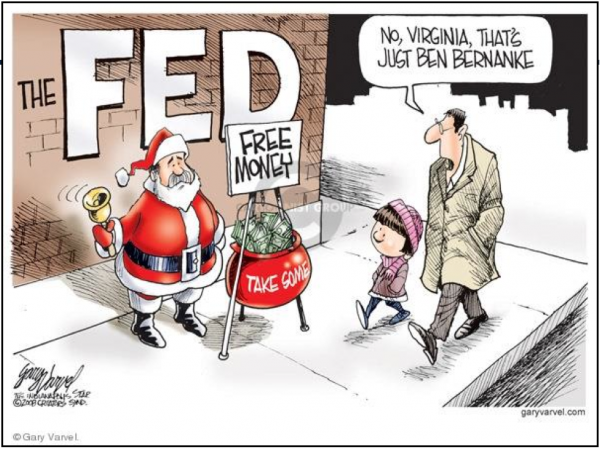

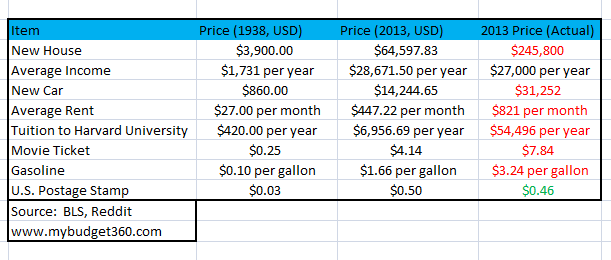

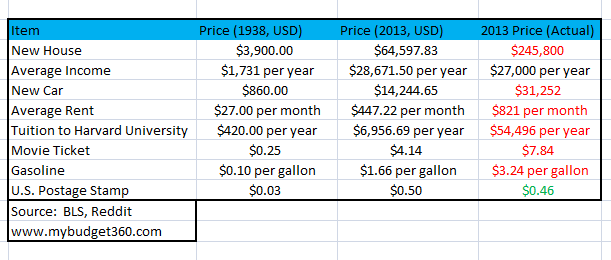

Цифра дня: 3,14

Именно с этой цифры и стоит начать комментарии к тем цифрам, что на графике.

Это инфляция, мать ее, и рынок потребления, отец ее.

Вопросы?))

отсюда

Это инфляция, мать ее, и рынок потребления, отец ее.

Вопросы?))

отсюда

А доброго утра!

Все ли купили подарки?

Как настроение потребителей? И прочие новости с рынков…

Из вчерашнего понравилось, что Олимпиада 1980 отличается от Олимпиады 2014 тем, что на первой Мишку отпустили после, а не до.)))

Есть кое-какие интересности — в комменты, плз.

У меня есть. В отличие от рынка, которого нет… И бытьне может — сплошная игра.

Кстати, порадовала терминология Васи Олейника — он ставит и играет. Молодец. Настоящий биржевой игрок!

да, и есть ли у кого фото Елки… э… трейдерской. А то, кого ни спрошу, никто не ходил…

Приятных покупок. И да пребудет с вами СНЕГ!

Как настроение потребителей? И прочие новости с рынков…

Из вчерашнего понравилось, что Олимпиада 1980 отличается от Олимпиады 2014 тем, что на первой Мишку отпустили после, а не до.)))

Есть кое-какие интересности — в комменты, плз.

У меня есть. В отличие от рынка, которого нет… И бытьне может — сплошная игра.

Кстати, порадовала терминология Васи Олейника — он ставит и играет. Молодец. Настоящий биржевой игрок!

да, и есть ли у кого фото Елки… э… трейдерской. А то, кого ни спрошу, никто не ходил…

Приятных покупок. И да пребудет с вами СНЕГ!

«Торговая система NEW WAVE. Итоги годовой работы»

Завтра (27 декабря) в 20.00 МСК будет проходить вебинар «Торговая система NEW WAVE. Итоги годовой работы»

В течение всего 2013 года на нашем портале еженедельно проходил вебинар «ТС New Wave + Volume Trading. Новый взгляд на биржевые рынки», в этот раз автор и ведущий вебинара Денис Ковач подведет итог годовой работы и проверит составленные во время занятий анализы движения основных валютных пар и других финансовых инструментов.

Также вместе со слушателями автор составит прогноз и детальный средне-долгосрочный анализ основных валютных пар и любых финансовых инструментов, предложенных слушателями вебинара.

Торговая система «NEW WAVE + Volume Trading» – это результат многолетней работы с методами анализа биржевых рынков, аналогов которым нет в свободном доступе. В системе NEW WAVE используются только авторские разработки, как в области технического анализа, так и в анализе биржевых объемов. ТС рассчитана для торговли на любом рынке, а также для любого стиля торговли. Подходит как новичкам, так и опытным трейдерам, благодаря своему универсальному подходу к анализу рынка и гибкой методики входов.

Основная концепция ТС заключается в грамотной идентификации рыночных разворотов и следовании за крупными игроками, что минимизирует риски и позволяет максимально комфортно торговать и входить в самом начале зарождения импульса. Благодаря такому стилю торговли получается достичь соотношения P/L порядка 7:1 и гораздо выше.

План вебинара

Волновой анализ по АО. Взаимосвязь цены и волновой разметки:

введение в волновой анализ;

принцип работы и алгоритм индикатора автоматической волновой разметки;

как применять волновой анализ и определять приоритет движения;

построение и использование разметки на живом рынке онлайн.

R/S/X зоны покупателей/продавцов – общие принципы, для чего они применяются и как строятся.

Методы работы с биржевыми объемами, их интерпретация и анализ. Методика идентификации движения толпы и выявление рыночного сантимента.

Комплексный анализ по ТС основных валютных пар или любых инструментов, предложенных слушателями вебинара.

Записаться на вебинар!

Вебинар проходит в рамках проекта «Итоги года».

В течение всего 2013 года на нашем портале еженедельно проходил вебинар «ТС New Wave + Volume Trading. Новый взгляд на биржевые рынки», в этот раз автор и ведущий вебинара Денис Ковач подведет итог годовой работы и проверит составленные во время занятий анализы движения основных валютных пар и других финансовых инструментов.

Также вместе со слушателями автор составит прогноз и детальный средне-долгосрочный анализ основных валютных пар и любых финансовых инструментов, предложенных слушателями вебинара.

Торговая система «NEW WAVE + Volume Trading» – это результат многолетней работы с методами анализа биржевых рынков, аналогов которым нет в свободном доступе. В системе NEW WAVE используются только авторские разработки, как в области технического анализа, так и в анализе биржевых объемов. ТС рассчитана для торговли на любом рынке, а также для любого стиля торговли. Подходит как новичкам, так и опытным трейдерам, благодаря своему универсальному подходу к анализу рынка и гибкой методики входов.

Основная концепция ТС заключается в грамотной идентификации рыночных разворотов и следовании за крупными игроками, что минимизирует риски и позволяет максимально комфортно торговать и входить в самом начале зарождения импульса. Благодаря такому стилю торговли получается достичь соотношения P/L порядка 7:1 и гораздо выше.

План вебинара

Волновой анализ по АО. Взаимосвязь цены и волновой разметки:

введение в волновой анализ;

принцип работы и алгоритм индикатора автоматической волновой разметки;

как применять волновой анализ и определять приоритет движения;

построение и использование разметки на живом рынке онлайн.

R/S/X зоны покупателей/продавцов – общие принципы, для чего они применяются и как строятся.

Методы работы с биржевыми объемами, их интерпретация и анализ. Методика идентификации движения толпы и выявление рыночного сантимента.

Комплексный анализ по ТС основных валютных пар или любых инструментов, предложенных слушателями вебинара.

Записаться на вебинар!

Вебинар проходит в рамках проекта «Итоги года».

Новогодние картинки!

Создание алгоритмов в визуальном конструкторе

Уважаемые трейдеры!

Завтра (27 декабря) в 17:00 МСК на iLearney стартует вебинар «Построение торгового робота с использованием кластерного анализа. Практика». Алготрейдинг значительно упрощает торговлю, экономит время трейдера и его силы. На данном вебинаре вы познакомитесь с использованием кластерного анализа в среде визуального конструктора роботов RobotLab и научитесь самостоятельно создавать алгоритмы с использованием этого метода.

Вебинар предназначен для трейдеров, имеющих некоторый опыт в торговле.

В ходе вебинара вы не только познакомитесь с теоретическими аспектами анализа и разработки роботов, но и отработаете приемы на практике.

Слушатели вебинара изучат:

комплекс для торговли на бирже LiveTrade;

визуальный конструктор роботов;

кубики кластерного анализа;

робот от дельты.

Ведущий вебинара ответит на все вопросы участников и даст несколько торговых советов.

Участвуйте в вебинаре! Знакомьтесь с процессом разработки алгоритмов!

Завтра (27 декабря) в 17:00 МСК на iLearney стартует вебинар «Построение торгового робота с использованием кластерного анализа. Практика». Алготрейдинг значительно упрощает торговлю, экономит время трейдера и его силы. На данном вебинаре вы познакомитесь с использованием кластерного анализа в среде визуального конструктора роботов RobotLab и научитесь самостоятельно создавать алгоритмы с использованием этого метода.

Вебинар предназначен для трейдеров, имеющих некоторый опыт в торговле.

В ходе вебинара вы не только познакомитесь с теоретическими аспектами анализа и разработки роботов, но и отработаете приемы на практике.

Слушатели вебинара изучат:

комплекс для торговли на бирже LiveTrade;

визуальный конструктор роботов;

кубики кластерного анализа;

робот от дельты.

Ведущий вебинара ответит на все вопросы участников и даст несколько торговых советов.

Участвуйте в вебинаре! Знакомьтесь с процессом разработки алгоритмов!

Агенты 007 от ЦБ РФ ;)))

Громкие события 2013 года. Чего ждать от 2014?

Уважаемые трейдеры!

Завтра (27 декабря) в 15:00 МСК на iLearney начнется вебинар «Итоги 2013 года. Новые идеи и тренды на 2014». Уходящий год был интересным и даже сложным. Бирже и брокерам, помимо основных целей и задач, приходилось решать много организационно-технических вопросов, таких как переход в режим Т+2, упразднение ФСФР, создание единого регулятора и многих других. На данном вебинаре слушатели вместе с ведущим определят итоги уходящего года и опишут перспективы для наступающего.

На занятии будет произведен анализ рынка и анализ отдельных секторов. Ведущий расскажет о динамике отдельных наиболее интересных эмитентов и затронет важные события, которые формировали и корректировали не только рынок уходящего года, но и положили начало основным движениям и трендам 2014.

В ходе вебинара участники:

еще раз вспомнят важные позитивные и негативные события;

обсудят сформировавшиеся за год тренды в секторах и бумагах;

познакомятся с новыми инвестиционными идеями на 2014 год.

Вебинар будет интересен как начинающим, так и опытным трейдерам.

Участвуйте в вебинаре! Готовьтесь к новому году!

Вебинар проходит в рамках проекта «Итоги года»

Завтра (27 декабря) в 15:00 МСК на iLearney начнется вебинар «Итоги 2013 года. Новые идеи и тренды на 2014». Уходящий год был интересным и даже сложным. Бирже и брокерам, помимо основных целей и задач, приходилось решать много организационно-технических вопросов, таких как переход в режим Т+2, упразднение ФСФР, создание единого регулятора и многих других. На данном вебинаре слушатели вместе с ведущим определят итоги уходящего года и опишут перспективы для наступающего.

На занятии будет произведен анализ рынка и анализ отдельных секторов. Ведущий расскажет о динамике отдельных наиболее интересных эмитентов и затронет важные события, которые формировали и корректировали не только рынок уходящего года, но и положили начало основным движениям и трендам 2014.

В ходе вебинара участники:

еще раз вспомнят важные позитивные и негативные события;

обсудят сформировавшиеся за год тренды в секторах и бумагах;

познакомятся с новыми инвестиционными идеями на 2014 год.

Вебинар будет интересен как начинающим, так и опытным трейдерам.

Участвуйте в вебинаре! Готовьтесь к новому году!

Вебинар проходит в рамках проекта «Итоги года»

Пора готовиться к достойной встрече с НГ. 18 алкогольных игр, чтобы напиться с выдумкой и азартом.

Текст: Ярослав Свиридов

Иллюстрации: Сергей Радионов

Устрой во время встречи Нового года Зимнюю алкогольную олимпиаду! О правилах судейства и основных дисциплинах мы тебе сейчас расскажем.

Бывает, отключишься во время бурной пьянки, а наутро просыпаешься с надписью на лбу «Коляныч — болван» и нарисованными под носом гитлеровскими усами. Обиднее всего то, что пил-то ты вчера в одиночестве… После подобных случаев приходится признать, что возлияние уже само по себе занятие самоценное. И все-таки человечество с дремучих времен пыталось превратить этот простой в общем-то процесс в нечто большее. Так, видимо, и появились алкогольные состязания. Первое письменное упоминание о хмельных игрищах можно отыскать уже в «Пире» Платона. Древнегреческому пирующему нужно было наполнить чашу вином, осушить ее, хлопнуть по дну и передать сосуд соседу. С тех пор реестр алкогольных игр сильно разросся, а правила усложнились. Впрочем, не до такой степени, чтобы их не понял пьяный человек.

Ну что, понеслись?

...4. КОКТЕЙЛЬ СЛЕЗА УТКОНОСА.

Первый игрок наливает в рюмку сколько хочет и чего хочет из любой бутылки на столе. Получившаяся смесь (даже если это всего лишь десять граммов водки) нарекается коктейлем «Слеза утконоса». Затем

Читать дальше →

Иллюстрации: Сергей Радионов

Устрой во время встречи Нового года Зимнюю алкогольную олимпиаду! О правилах судейства и основных дисциплинах мы тебе сейчас расскажем.

Бывает, отключишься во время бурной пьянки, а наутро просыпаешься с надписью на лбу «Коляныч — болван» и нарисованными под носом гитлеровскими усами. Обиднее всего то, что пил-то ты вчера в одиночестве… После подобных случаев приходится признать, что возлияние уже само по себе занятие самоценное. И все-таки человечество с дремучих времен пыталось превратить этот простой в общем-то процесс в нечто большее. Так, видимо, и появились алкогольные состязания. Первое письменное упоминание о хмельных игрищах можно отыскать уже в «Пире» Платона. Древнегреческому пирующему нужно было наполнить чашу вином, осушить ее, хлопнуть по дну и передать сосуд соседу. С тех пор реестр алкогольных игр сильно разросся, а правила усложнились. Впрочем, не до такой степени, чтобы их не понял пьяный человек.

Ну что, понеслись?

...4. КОКТЕЙЛЬ СЛЕЗА УТКОНОСА.

Первый игрок наливает в рюмку сколько хочет и чего хочет из любой бутылки на столе. Получившаяся смесь (даже если это всего лишь десять граммов водки) нарекается коктейлем «Слеза утконоса». Затем

Читать дальше →

Остерегайтесь уровня 18738 по Dow Jones – это может быть переломным моментом

Ким Крамер Ларссон, технический аналитик Saxo Bank

Ещё в январе 2011 года я написал статью в один из журналов Великобритании, в которой предсказывал две вещи: 1. Рынок будет продолжать восходящее движение от минимумов 2009 года, и 2. За 3-5 лет Dow Jones Industrial Average поднимется выше 18000. В то время Dow Jones находился на уровне 12200, сейчас – около 16000. Другими словами, для Dow я прогнозировал достижение отметки 18738 в 2014-2016 гг и я всё ещё верю, что это

Но почему именно 18738? Просто случайное число? Нет, это не так. Данный уровень основан на 100-летней истории динамики Dow Jones, начиная с биржевого краха 1929 года.

Позвольте объяснить:

У Уолл-стрит имеются все основания, чтобы остерегаться октября, когда индекс Dow Jones может достичь переломного момента для предкрахового значения. Фото: Shutterstock.com

_

Читать далее

Ещё в январе 2011 года я написал статью в один из журналов Великобритании, в которой предсказывал две вещи: 1. Рынок будет продолжать восходящее движение от минимумов 2009 года, и 2. За 3-5 лет Dow Jones Industrial Average поднимется выше 18000. В то время Dow Jones находился на уровне 12200, сейчас – около 16000. Другими словами, для Dow я прогнозировал достижение отметки 18738 в 2014-2016 гг и я всё ещё верю, что это

Но почему именно 18738? Просто случайное число? Нет, это не так. Данный уровень основан на 100-летней истории динамики Dow Jones, начиная с биржевого краха 1929 года.

Позвольте объяснить:

У Уолл-стрит имеются все основания, чтобы остерегаться октября, когда индекс Dow Jones может достичь переломного момента для предкрахового значения. Фото: Shutterstock.com

_

Читать далее

Картинка ... ГОДА!

Как отстоять свои права на рынке форекс?

Рынок форекс долгое время игнорировался российским правительством, и только в 2013 году Госдума в первом чтении приняла законопроект «О внесении изменений в Федеральный закон «О рынке ценных бумаг»». Однако на текущий момент, до вступления закона в силу, контроль над рынком форекс в России может осуществляться только посредством саморегулируемых некоммерческих организаций (СРО), таких как ЦРФИН и КРОУФР.

Пообщаться с руководителями СРО, узнать о тонкостях деятельности ЦРФИН и КРОУФР, а также разобраться, чем конкретно они могут помочь трейдерам, можно было на онлайн-конференции «Функционирование форекс в России в отсутствии законодательной базы», организованной порталом iLearney.

Вопрос регулирования рынка форекс в России стоит достаточно остро. Большое количество компаний с сомнительной репутацией и невозможность трейдеров противостоять им вызывают шквал вопросов и агрессии по отношению к рынку форекс. СРО пока принимают удар на себя и ждут вступления официального закона в силу.

В первую очередь, главными задачами СРО является урегулирование вопросов межу форекс-компаниями и клиентами. К сожалению, на данный момент ЦРФИН и КРОУФР имеют полномочия только по отношению ко входящим в них брокерам. Особый комитет принимает решения по любому вопросу, возникшему между участниками рынка, и эти решения имеют юридическую силу. «Решения Арбитражной комиссии КРОУФР обязательны для компаний – участников. Для компаний, которые не являются членами КРОУФР, но дали согласие на рассмотрение заявки членами Арбитражной Комиссии, ее решения носят только рекомендательный характер», — прокомментировал Александр Куряшкин, Президент НП КРОУФР.

В конфликте обычно участвуют две стороны: форекс-компания может выступить против трейдера, так же как и трейдер может заявить о нарушениях брокера. Конечно, ведение дела — не бесплатная услуга. «Общемировая практика такова, что заявитель оплачивает расходы по подаче заявления, а также все расходы, связанные с ведением дела. По итогам вынесенного решения вышеуказанные расходы ложатся на проигравшую сторону. В некоторых случаях, в решении суда может быть прямо предусмотрено отнесение расходов на обе стороны.

Особенно мы хотим подчеркнуть, что в случае обращения трейдеров в Третейский суд ЦРФИН, сборы не будут обременительными. Споры и обращения, поступившие в Дисциплинарную комиссию ЦРФИН, будут рассматриваться в соответствии с установленным регламентом. Мы уверены, что в рамках досудебных процедур подавляющее большинство этих заявлений будет разрешено, и только единичные случаи будут доходить до суда», — ответил Вадим Виноградов, Председатель Правления ЦРФИН.

Сейчас не все участники рынка обязаны вступать в СРО и нести ответственность, поэтому многие трейдеры зачастую не могут отстоять свои права. Со вступлением закона в силу ситуация должна измениться. О том, на что повлияет принятый закон, рассказал Александр Куряшкин: «Закон привнесет четкие правила для работы участников рынка, в результате которых рынок станет более прозрачным и понятным как для форекс-компаний, так и для их клиентов. По нашим оценкам это приведет к уменьшению числа компаний, которые не готовы работать публично и используют противозаконные схемы».

Кроме того, законопроект подразумевает усиление полномочий СРО. В законопроекте о регулировании работы на рынке форекс прописана одна существенная деталь – после того, как закон будет принят, и на нашем рынке начнется процедура лицензирования компаний, любая форекс-организация, желающая работать на рынке форекс, обязана будет сделать две вещи:

1. вступить в СРО, приняв ее стандарты и правила работы.

2. после этого подать документы на получение лицензии в Банк России.

СРО станет главным и официальным органом, контролирующим рынок форекс в России.

«Факт исключения компании из СРО должен автоматически приводить к отзыву лицензии и, наоборот, при отзыве лицензии компания обязана быть исключена из СРО», — высказал свое мнение Вадим Виноградов.

С подробными мнениями руководителей СРО вы можете познакомиться на портале iLearney.

Пообщаться с руководителями СРО, узнать о тонкостях деятельности ЦРФИН и КРОУФР, а также разобраться, чем конкретно они могут помочь трейдерам, можно было на онлайн-конференции «Функционирование форекс в России в отсутствии законодательной базы», организованной порталом iLearney.

Вопрос регулирования рынка форекс в России стоит достаточно остро. Большое количество компаний с сомнительной репутацией и невозможность трейдеров противостоять им вызывают шквал вопросов и агрессии по отношению к рынку форекс. СРО пока принимают удар на себя и ждут вступления официального закона в силу.

В первую очередь, главными задачами СРО является урегулирование вопросов межу форекс-компаниями и клиентами. К сожалению, на данный момент ЦРФИН и КРОУФР имеют полномочия только по отношению ко входящим в них брокерам. Особый комитет принимает решения по любому вопросу, возникшему между участниками рынка, и эти решения имеют юридическую силу. «Решения Арбитражной комиссии КРОУФР обязательны для компаний – участников. Для компаний, которые не являются членами КРОУФР, но дали согласие на рассмотрение заявки членами Арбитражной Комиссии, ее решения носят только рекомендательный характер», — прокомментировал Александр Куряшкин, Президент НП КРОУФР.

В конфликте обычно участвуют две стороны: форекс-компания может выступить против трейдера, так же как и трейдер может заявить о нарушениях брокера. Конечно, ведение дела — не бесплатная услуга. «Общемировая практика такова, что заявитель оплачивает расходы по подаче заявления, а также все расходы, связанные с ведением дела. По итогам вынесенного решения вышеуказанные расходы ложатся на проигравшую сторону. В некоторых случаях, в решении суда может быть прямо предусмотрено отнесение расходов на обе стороны.

Особенно мы хотим подчеркнуть, что в случае обращения трейдеров в Третейский суд ЦРФИН, сборы не будут обременительными. Споры и обращения, поступившие в Дисциплинарную комиссию ЦРФИН, будут рассматриваться в соответствии с установленным регламентом. Мы уверены, что в рамках досудебных процедур подавляющее большинство этих заявлений будет разрешено, и только единичные случаи будут доходить до суда», — ответил Вадим Виноградов, Председатель Правления ЦРФИН.

Сейчас не все участники рынка обязаны вступать в СРО и нести ответственность, поэтому многие трейдеры зачастую не могут отстоять свои права. Со вступлением закона в силу ситуация должна измениться. О том, на что повлияет принятый закон, рассказал Александр Куряшкин: «Закон привнесет четкие правила для работы участников рынка, в результате которых рынок станет более прозрачным и понятным как для форекс-компаний, так и для их клиентов. По нашим оценкам это приведет к уменьшению числа компаний, которые не готовы работать публично и используют противозаконные схемы».

Кроме того, законопроект подразумевает усиление полномочий СРО. В законопроекте о регулировании работы на рынке форекс прописана одна существенная деталь – после того, как закон будет принят, и на нашем рынке начнется процедура лицензирования компаний, любая форекс-организация, желающая работать на рынке форекс, обязана будет сделать две вещи:

1. вступить в СРО, приняв ее стандарты и правила работы.

2. после этого подать документы на получение лицензии в Банк России.

СРО станет главным и официальным органом, контролирующим рынок форекс в России.

«Факт исключения компании из СРО должен автоматически приводить к отзыву лицензии и, наоборот, при отзыве лицензии компания обязана быть исключена из СРО», — высказал свое мнение Вадим Виноградов.

С подробными мнениями руководителей СРО вы можете познакомиться на портале iLearney.

График дня. Шоу маст гоу он!

Три направления инвестиций Баффета.

Оказалось, что инвестиции Баффетта можно разделить на три направления.

Карты-деньги-два ствола.

1. Компании, которые могут проводить самостоятельную ценовую политику, вне зависимости от конъюнктуры. В т.ч. поднимать цены на свою продукцию.

2.Лучшие компании, удерживающие лидерство в своих отраслях.

3. Компании, которые могут генерировать поток денежных средств клиентов, но без обязательства (или растянутое по времени обязательство) эти деньги вернуть. Тут как пример приводится страховая компания (выплаты могут и не состояться) и крупный ретейлер (отсрочка платежа по проданному товару аккумулирует бесплатный кэш, который используется вместо кредитных линий на развитие бизнеса).

Что из наших компаний подойдет под такие требования?))

1. Компании, которые могут проводить самостоятельную ценовую политику, вне зависимости от конъюнктуры. В т.ч. поднимать цены на свою продукцию.

2.Лучшие компании, удерживающие лидерство в своих отраслях.

3. Компании, которые могут генерировать поток денежных средств клиентов, но без обязательства (или растянутое по времени обязательство) эти деньги вернуть. Тут как пример приводится страховая компания (выплаты могут и не состояться) и крупный ретейлер (отсрочка платежа по проданному товару аккумулирует бесплатный кэш, который используется вместо кредитных линий на развитие бизнеса).

Что из наших компаний подойдет под такие требования?))

Утренний брифинг от Saxo Bank: обзор рынков на 26 декабря 2013 года

Форекс: Доллар США торгуется с повышением

Этим утром доллар США торгуется с повышением относительно большинства своих главных валютных партнёров. В ходе сегодняшней торговой сессии инвесторы сфокусируются на данных по первичным заявкам на получение пособия по безработице в США, что поможет им оценить дальнейшее развитие экономического восстановления в стране. Кроме того, ввиду того, что показатели по ноябрьским продажам нового жилья оказались лучше ожидаемых, на следующей неделе незавершённые сделки с недвижимостью будут находиться под пристальным взглядом участников рынка для получения дополнительной информации по рынку жилья. В 6 часов утра по GMT британский фунт прибавил 0,2 процента против американского доллара, торгуясь по цене 1,6387 доллара, тогда как евро практически сохранил свои позиции в сравнении долларом США, составив 1,3677 доллара.

Японская иена снизилась на 0,3 процента по отношению к американскому доллару. Между тем, протокол последнего совещания Банка Японии запечатлел опасения двух политических лидеров касательно дальнейшего замедления экономического роста.

Европа: Западные рынки закрыты

Фондовые рынки в Великобритании, Германии и Франции сегодня закрыты в связи с праздничным днём.

Сообщений по ключевым экономическим индикаторам и итогам работы корпораций не запланировано.

Джейсон Кенди (Jason Kendy), глава отдела корпоративных коммуникаций и маркетинга UBS Securities Японии – дочерней компании UBS AG (UBSN) – сообщил, что руководитель отдела японских акций Тревор Хилл (Trevor Hill) и управляющий директор Николас Карриган (Nicholas Carrigan) освободили занимаемые ими должности.

Азия: Торги в основном в «зелёном»

Этим утром азиатские рынки торгуются преимущественно на положительной территории.

В Японии Toyota Motor (7203) подорожали несмотря на сообщения об отзыве Саудовской Аравией более 400 тысяч автомобилей Toyota из-за проблемы непреднамеренного ускорения. Panasonic (6752) прибавили в цене на новостях о возможном прекращении альянса с Sony (6758) по разработке современных телевизоров. NSK Limited (6471) выросли вслед за заявлением компании о возможном двойном увеличении операционной прибыли за девять месяцев. SoftBank (9984) зафиксировали повышение на информации, согласно которой, средства для покупки T-Mobile US компания, скорее всего, привлечёт путём выпуска облигаций на рынке США. В 6 часов утра по GMT индекс Токийской фондовой биржи Nikkei 225 торгуется на 0,8 процента выше на отметке 16136,6 пункта.

В Китае CSR Corporation (601299) и China CSR Corporation (601766) упали невзирая на сообщения о том, что впервые Китай может экспортировать поезда в Европу. В Южной Корее акции NH Investment & Securities (016420), брокерского подразделения финансовой группы NongHyup, пошли вверх после того, как материнская компания стала главным претендентом на покупку контрольных пакетов акций трёх объединений Woori Finance Holdings (053000). Фондовые рынки Гонконга сегодня закрыты в связи с праздником.

США: Фондовые рынки сегодня закрыты

Публикация числа первичных и повторных заявок на получение пособия по безработице планируется на сегодня.

Информации по основным корпорациям США не будет.

Фондовые рынки США вчера были закрыты по случаю празднования Рождества.

Сводка последних новостей

По мнению некоторых членов заседания BoJ, экономический рост Японии может пойти вниз

Как показал протокол последнего заседания Банка Японии (BoJ), политики в целом согласились с тем, что экономическое восстановление Японии продолжится ввиду улучшений на рынке труда, положительным образом влияющих на потребительские расходы. Тем не менее, два члена заседания высказали обеспокоенность по поводу изменения цифры по производственным запасам и сокращение зарплат японских рабочих в составе данных по ВВП.

В июне 2014 года будет представлен новый план экономического роста Японии

Японский премьер-министр Шинзо Абе (Shinzo Abe) сообщил, что правительство страны в июне следующего года представит новую стратегию экономического роста с большим акцентом на занятость, сельское хозяйство и здравоохранение среди прочих областей.

Количество заложенных фундаментов под строительство домов в Японии увеличивается

На ежегодной основе количество заложенных фундаментов под строительство домов в Японии повысилось в ноябре на 14,1 процента по сравнению с увеличением на 7,1 процента предшествующего месяца.

Экономический рост Китая в 2013 году оценивается в 7,6 процента

В 2013 году Китай может показать рост в 7,6 процента, поскольку традиционная модель роста страны, в основе которой лежат инвестиции, в течение этого года испытывала на себе большое давление ввиду увеличившихся проблем, – сообщает китайское официальное информационное агенство «Xinhua».

Южнокорейский индекс уверенности потребителей остался на том же уровне

Композитный индекс уверенности потребителей в Южной Корее в декабре 2014 года остался без изменений – на уровне ноября в 107,0 пунктов.

Материал предоставлен Saxo Bank Floor http://ru.saxobank.com

Этим утром доллар США торгуется с повышением относительно большинства своих главных валютных партнёров. В ходе сегодняшней торговой сессии инвесторы сфокусируются на данных по первичным заявкам на получение пособия по безработице в США, что поможет им оценить дальнейшее развитие экономического восстановления в стране. Кроме того, ввиду того, что показатели по ноябрьским продажам нового жилья оказались лучше ожидаемых, на следующей неделе незавершённые сделки с недвижимостью будут находиться под пристальным взглядом участников рынка для получения дополнительной информации по рынку жилья. В 6 часов утра по GMT британский фунт прибавил 0,2 процента против американского доллара, торгуясь по цене 1,6387 доллара, тогда как евро практически сохранил свои позиции в сравнении долларом США, составив 1,3677 доллара.

Японская иена снизилась на 0,3 процента по отношению к американскому доллару. Между тем, протокол последнего совещания Банка Японии запечатлел опасения двух политических лидеров касательно дальнейшего замедления экономического роста.

Европа: Западные рынки закрыты

Фондовые рынки в Великобритании, Германии и Франции сегодня закрыты в связи с праздничным днём.

Сообщений по ключевым экономическим индикаторам и итогам работы корпораций не запланировано.

Джейсон Кенди (Jason Kendy), глава отдела корпоративных коммуникаций и маркетинга UBS Securities Японии – дочерней компании UBS AG (UBSN) – сообщил, что руководитель отдела японских акций Тревор Хилл (Trevor Hill) и управляющий директор Николас Карриган (Nicholas Carrigan) освободили занимаемые ими должности.

Азия: Торги в основном в «зелёном»

Этим утром азиатские рынки торгуются преимущественно на положительной территории.

В Японии Toyota Motor (7203) подорожали несмотря на сообщения об отзыве Саудовской Аравией более 400 тысяч автомобилей Toyota из-за проблемы непреднамеренного ускорения. Panasonic (6752) прибавили в цене на новостях о возможном прекращении альянса с Sony (6758) по разработке современных телевизоров. NSK Limited (6471) выросли вслед за заявлением компании о возможном двойном увеличении операционной прибыли за девять месяцев. SoftBank (9984) зафиксировали повышение на информации, согласно которой, средства для покупки T-Mobile US компания, скорее всего, привлечёт путём выпуска облигаций на рынке США. В 6 часов утра по GMT индекс Токийской фондовой биржи Nikkei 225 торгуется на 0,8 процента выше на отметке 16136,6 пункта.

В Китае CSR Corporation (601299) и China CSR Corporation (601766) упали невзирая на сообщения о том, что впервые Китай может экспортировать поезда в Европу. В Южной Корее акции NH Investment & Securities (016420), брокерского подразделения финансовой группы NongHyup, пошли вверх после того, как материнская компания стала главным претендентом на покупку контрольных пакетов акций трёх объединений Woori Finance Holdings (053000). Фондовые рынки Гонконга сегодня закрыты в связи с праздником.

США: Фондовые рынки сегодня закрыты

Публикация числа первичных и повторных заявок на получение пособия по безработице планируется на сегодня.

Информации по основным корпорациям США не будет.

Фондовые рынки США вчера были закрыты по случаю празднования Рождества.

Сводка последних новостей

По мнению некоторых членов заседания BoJ, экономический рост Японии может пойти вниз

Как показал протокол последнего заседания Банка Японии (BoJ), политики в целом согласились с тем, что экономическое восстановление Японии продолжится ввиду улучшений на рынке труда, положительным образом влияющих на потребительские расходы. Тем не менее, два члена заседания высказали обеспокоенность по поводу изменения цифры по производственным запасам и сокращение зарплат японских рабочих в составе данных по ВВП.

В июне 2014 года будет представлен новый план экономического роста Японии

Японский премьер-министр Шинзо Абе (Shinzo Abe) сообщил, что правительство страны в июне следующего года представит новую стратегию экономического роста с большим акцентом на занятость, сельское хозяйство и здравоохранение среди прочих областей.

Количество заложенных фундаментов под строительство домов в Японии увеличивается

На ежегодной основе количество заложенных фундаментов под строительство домов в Японии повысилось в ноябре на 14,1 процента по сравнению с увеличением на 7,1 процента предшествующего месяца.

Экономический рост Китая в 2013 году оценивается в 7,6 процента

В 2013 году Китай может показать рост в 7,6 процента, поскольку традиционная модель роста страны, в основе которой лежат инвестиции, в течение этого года испытывала на себе большое давление ввиду увеличившихся проблем, – сообщает китайское официальное информационное агенство «Xinhua».

Южнокорейский индекс уверенности потребителей остался на том же уровне

Композитный индекс уверенности потребителей в Южной Корее в декабре 2014 года остался без изменений – на уровне ноября в 107,0 пунктов.

Материал предоставлен Saxo Bank Floor http://ru.saxobank.com

По поводу мрачных прогнозов для фондового рынка на 2014 год.

«На самом деле и на 2012-2013 годы прогнозы мрачные были, тот же ОССИ (они по определению должны хорошо ощущать настрой инвесторов), не видел перспектив роста фондового рынка РФ, что подтверждала ситуация с денежным потоком и данные EPFR.

Последствия сырьевой экономики – цены на сырьё в боковике и ВВП в боковике, а в сырьевой, и к тому же монополизированной, экономике как бы неточно считался ВВП – он отражает капитализацию основных компаний и соответственно фондового рынка (снова привет Goldman Sachs: они сделали ошибочные выводы по связи ВВП и ФР, не сегментрировав рынки стран по отраслям, и кроме того, их отчёт по EM устарел минимум на пару лет).

Как подтверждение – в 2012 году продолжился уход инвестдомов из России: ушли Third Millenium Russia (в РФ с 1998 года), Vostok Nafta (в РФ с 1996 года). Некоторые из оставшихся инвестфондов отразили убытки по российкому направлению.

Несмотря на такие прогнозы, ФР России в 2013 году был не плох, но требовал профессионализма, на что российские трейдеры и аналитики ответили рекордным количеством тусовок, мероприятий и пиар-акций. Что ж, кому-то это помогло – кому-то нет ;)))

Из напрягов на будущее: Резервы «голубых» фишек (экономические) исчерпываются, а перспективы крупного бизнеса (частично озвученные Шохиным) — стали мрачнее чем год назад.

Но, надо учесть, что за прошедшие два года Путину с ближним кругом не очень до экономики было: АТЭС, G-20, Олимпиада в Сочи и прочее-прочее, тупо нужно много денег и адекватных людей для реализации, соответствующий тренд в развитии бизнеса и госструктур и сложился.

Так что после Олимпиады, где-нибудь к апрелю (надеюсь не к 1-му ;))) концепция отношений власти, бизнеса и госкорпораций может поменяться: в какую сторону пока вопрос. До тех пор продолжаю работать с акциями и инвестпроектами в нынешней стратегии.»

Последствия сырьевой экономики – цены на сырьё в боковике и ВВП в боковике, а в сырьевой, и к тому же монополизированной, экономике как бы неточно считался ВВП – он отражает капитализацию основных компаний и соответственно фондового рынка (снова привет Goldman Sachs: они сделали ошибочные выводы по связи ВВП и ФР, не сегментрировав рынки стран по отраслям, и кроме того, их отчёт по EM устарел минимум на пару лет).

Как подтверждение – в 2012 году продолжился уход инвестдомов из России: ушли Third Millenium Russia (в РФ с 1998 года), Vostok Nafta (в РФ с 1996 года). Некоторые из оставшихся инвестфондов отразили убытки по российкому направлению.

Несмотря на такие прогнозы, ФР России в 2013 году был не плох, но требовал профессионализма, на что российские трейдеры и аналитики ответили рекордным количеством тусовок, мероприятий и пиар-акций. Что ж, кому-то это помогло – кому-то нет ;)))

Из напрягов на будущее: Резервы «голубых» фишек (экономические) исчерпываются, а перспективы крупного бизнеса (частично озвученные Шохиным) — стали мрачнее чем год назад.

Но, надо учесть, что за прошедшие два года Путину с ближним кругом не очень до экономики было: АТЭС, G-20, Олимпиада в Сочи и прочее-прочее, тупо нужно много денег и адекватных людей для реализации, соответствующий тренд в развитии бизнеса и госструктур и сложился.

Так что после Олимпиады, где-нибудь к апрелю (надеюсь не к 1-му ;))) концепция отношений власти, бизнеса и госкорпораций может поменяться: в какую сторону пока вопрос. До тех пор продолжаю работать с акциями и инвестпроектами в нынешней стратегии.»

Доброе утро, хаотические трейдеры!

И все остальные)

Скоро праздник, торгов не и самое время вспомнить, чем же, кроме разводов, запомнился сей год?

Ну, а рынок уже спит (что не исключает какие-либо встряски в отдельных бумагах — волатилить на неликвидном рынке проще простого. Вон, Китайцев волатилят на ликвидность. Мы не хуже. Точнее, не лучше (репо все видели же).

Приятного безделья! И да пребудет с вами профит!.. по-прежнему)

Скоро праздник, торгов не и самое время вспомнить, чем же, кроме разводов, запомнился сей год?

Ну, а рынок уже спит (что не исключает какие-либо встряски в отдельных бумагах — волатилить на неликвидном рынке проще простого. Вон, Китайцев волатилят на ликвидность. Мы не хуже. Точнее, не лучше (репо все видели же).

Приятного безделья! И да пребудет с вами профит!.. по-прежнему)