Вечерний вечер)

опять немного оттуда

Опять мантры про СиБ — 1900 в течение 15 месяцев… такое впечатление, что Голдманы и Ко еще не разгрузились. А время летит…

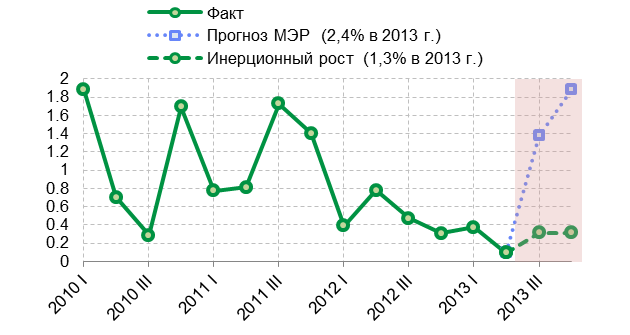

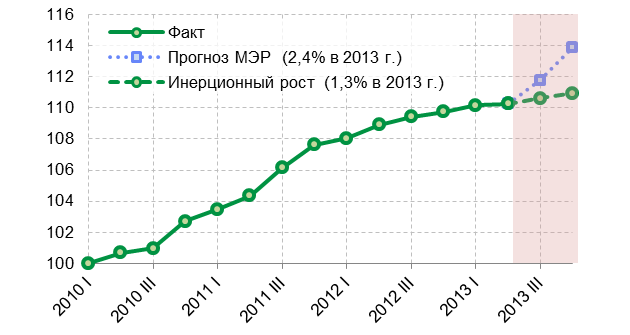

Безработица стремится к целям ФРС, но качество рынка труда ухудшается — снижение рабочего времеи и зарплат. Т.е. как бы ФРСники не решили, что и этот параметр им как бы по… не нужен, в общем. И будут смотреть на инфляцию. А про нее уже утром писал — волнуются, что еще низкая и не растет. Инфляция в смысле.

Сорос озвучил изменения в портфеле: купил Эппл (ну, надо же — за день до выступления Айкана), сократил золото. Или я не так понял или это манипуляции рынком?

Все подробнее обсуждается тема бюджета и размера госдолга. Точнее, это скорее предупреждение, что вот-вот начнется. Время Ч — 30 сентября.

И смотрим на трежерис — десятилетки на сей момент — 2,77% Это много. Более того, нынешний виток противостояния по бюджету грозит спросом на доллары. Плюс кредиты стали дороже. Хотя это, скорее, минус.

Поэтому, не понимаю радости в коммодитиз и драгметаллах. Думаю, сольют их в ближайшее время при таких ставках. Имха, ес-но.

Опять мантры про СиБ — 1900 в течение 15 месяцев… такое впечатление, что Голдманы и Ко еще не разгрузились. А время летит…

Безработица стремится к целям ФРС, но качество рынка труда ухудшается — снижение рабочего времеи и зарплат. Т.е. как бы ФРСники не решили, что и этот параметр им как бы по… не нужен, в общем. И будут смотреть на инфляцию. А про нее уже утром писал — волнуются, что еще низкая и не растет. Инфляция в смысле.

Сорос озвучил изменения в портфеле: купил Эппл (ну, надо же — за день до выступления Айкана), сократил золото. Или я не так понял или это манипуляции рынком?

Все подробнее обсуждается тема бюджета и размера госдолга. Точнее, это скорее предупреждение, что вот-вот начнется. Время Ч — 30 сентября.

И смотрим на трежерис — десятилетки на сей момент — 2,77% Это много. Более того, нынешний виток противостояния по бюджету грозит спросом на доллары. Плюс кредиты стали дороже. Хотя это, скорее, минус.

Поэтому, не понимаю радости в коммодитиз и драгметаллах. Думаю, сольют их в ближайшее время при таких ставках. Имха, ес-но.