Я не люблю размещать чужие тексты, как вы знаете. Но тут, думаю, редкое исключение из правил. Все-таки начался наезд на ФРС. И не нам ли, приверженцам хаотической торговли, должно быть это на руку? Финансовые рынки будут в хаосе, т.е. как бы веллкам — мы то тут уже!

Так что читаем начало конца КУЕ.

Перепост с Финмаркета

"...

Один из ведущих специалистов по эконометрике и член комитета Национального бюро экономических исследований США

Роберт Холл заключил, что действия ФРС не только не решили проблему, но и ухудшили экономические условия в стране. Сочетание низкого уровня инвестиций и низкого потребления вылилось во внеочередное снижение объемов производства. Это должно было привести к уходу реальной процентной ставки в глубокий минус. Но ФРС проигнорировала реальность и оставила ставку на уровне, близком к нулю.

Ошибкой была и политика таргетирования ВВП. Теперь регулятору нужно внимательно следить за банками с большим капиталом и проводить более строгие стресс-тесты.

Другой выдающийся теоретик денежно-кредитной политики — постоянный профессор Принстонского университета

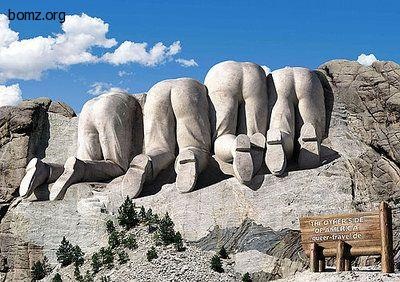

Хен Сонг Шин — изучил среднюю годовую ставку по кредитам во всех коммерческих банках США, эффективную ставку по федеральным фондам и спрэд между ними. Он также оценил сопоставимые показатели в Европе.

И в США, и в Европе спрэды увеличились. А это значит, что ликвидности на финансовых рынках стало меньше, хотя ФРС разбрасывала доллары с вертолета, а Европейский центробанк — нет.

Шин также проанализировал рынок кредитования нефинансовых предприятий в США. Он обнаружил, что кредитование бизнеса в США находится в глубоком застое. Новые компании не выходят на рынок, а старые не создают новых рабочих мест. Уровень совокупного долга бизнеса по отношению к ВВП сейчас больше, чем в 2007 году.

Еще одно исследование, проведенное

Арвиндом Кришнамурти из Северо-Западного университета (Мичиган) и

Аннетт Виссинг-Йоргенсен из Университета Калифорнии, подтверждает вывод о неэффективности QE. Экономисты нашли доказательства того, что эффект от выкупа активов на экономику был ограниченным. И, поскольку программа количественного смягчения до сих пор не закончена и окончательная ее стоимость неизвестна, он может сойти на нет.

Кришнамурти и Виссинг-Йоргенсен критикуют ФРС за отсутствие четкой стратегии покупки активов. Они утверждают, что отсутствие конкретных целей (общие слова о снижении безработицы и «двойном мандате» не в счет), осложняет сворачивание QE. Инвесторы попросту не знают, почему регулятор покупает одни бумаги, не покупает другие, и когда он начнет их продавать. Рынок уже несколько лет живет в состоянии полной неопределенности и готов распродать все, если Бернанке неосторожно подмигнет или поднимет бровь.

Все эти исследования были представлены на ежегодной встрече глав резервных банков США в Джексон-Хоуле в августе 2013 года. Впрочем, и без научных работ понятно, что программа количественного смягчения имеет массу недостатков. За пять лет смягчения баланс ФРС вырос в четыре раза, и любому обывателю понятно, что распродать активы на три триллиона долларов ФРС в ближайшее время не сможет.

Недопустимый ущерб

Программа количественного смягчения все-таки работает, но не так как хотелось финансовым властям. Она выгодна огромным банкам, гигантским корпорациям и прочим спекулянтам, утверждает Джесси Хант.

Поскольку процентные ставки с 2008 года остаются на крайне низком уровне, банкам не выгодно раздавать традиционные кредиты. Намного прибыльней выделить ресурсы своим торговым подразделениям, чтобы те смогли играть на финансовом рынке. Именно так и поступает большинство кредитных организаций.

В сентябре главный показатель движения денег в экономике — денежный мультипликатор — упал до рекордно низкого уровня — 3,1. То есть каждый доллар, потраченный ФРС увеличивает денежную массу в 3,1 раза. Еще в 2008 году денежный мультипликатор составлял 9,3. Последний раз антирекорд по неэффективности расходов ФРС был установлен в конце 1940 года, но даже тогда этот коэффициент составлял 4,5..."