Новый " технический " индикатор в акциях Газпрома))

Перенес из первоисточника, сплагиатил), только что бы не потерялось))

Новый «технический индикатор» в акциях Газпрома -кЗп — купил- Зубков- продал. Индикатор основанный на сообщениях в существенных фактах эмитента

"… поэтому разумной выглядит тактика председателя СД Газпрома Виктора Зубкова по трейдингу акций Газпрома. Цитирую:

Продавший недавно свой пакет в «Газпроме» председатель совета директоров компании Виктор Зубков заявил, что готов снова купить акции, если котировки компании упадут.

«Это нормальное явление, все люди делают так. На падении мы покупаем акции, а на пике продаем. Во всем мире так, и никаких тут нет каких-то там <...> что это связано с компанией. Это мое личное дело, и нет здесь никаких подводных камней. Все мы так делаем. Мы как публичные люди», — сказал он журналистам.

«На падении покупаем акции, когда «Газпром» упал до 118, — это все в открытом доступе — я купил эти акции,а когда он достиг максимума в 150 руб., я продал», — напомнил он. «Завтра опять, если будет падение, я опять куплю эти акции. Это рынок, во всем мире так. Акции для того и нужны, чтобы они ходили на рынке, — продолжил Зубков. — Что, я украл их? Я их купил. Они так в Газпромбанке и лежат, эти деньги. Но, может, подумаю, может, что-то и придумаю. Не знаю, и если честно, даже и не думал об этом».

Зубков 25 января продал свои 0,0007611037% в «Газпроме». Исходя из котировок на Московской бирже на тот момент, этот пакет мог стоить примерно 27 млн руб. Пакет акций был приобретен Зубковым 8 и 9 июня 2017 года когда такой пакет стоил порядка 21,4 млн руб

Это не первый удачный трейд Зубкова.

Цитирую:

Пакет (примерно 104 тыс. акций) Зубков купил 23 сентября 2015 года. Тогда он мог стоить 13,95 млн рублей (134,3 рубля за штуку). По какой цене он продал акции 19.04.2016 — неизвестно (акции сильно росли весь день), но если сделка прошла по цене закрытия (155,95 рубля за штуку), то ее размер мог уже составить 16,2 млн рублей, а прибыль акционера (за истекшие семь месяцев) — 2,25 млн рублей.

31.07.2013 Председатель совета директоров ОАО «Газпром» Виктор Зубков стал акционером газовой монополии, купив 233,7 тыс. акций примерно на 30 млн руб. До этого господин Зубков ценными бумагами «Газпрома» не владел, хотя возглавляет совет директоров компании с 2008 года.

Читать дальше →

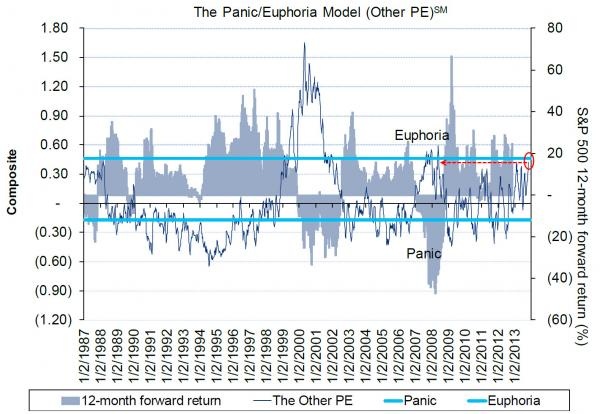

Паника-Эйфория. Модель Сити.

Согласно модели поведения рынка от Сити в настоящий момент имеем самый высокий уровень эйфории с 2008 года. Согласно модели, существует 80% вероятность снижения рынка в следующие 12 месяцев.

Все указывает на эйфорию — частные инвесторы вкладывают в акции после роста индексов до максимумов, везде царят оптимистические настроения и т.п.

Отсюда вольное изложение.

В общем, ждем-с.

Все указывает на эйфорию — частные инвесторы вкладывают в акции после роста индексов до максимумов, везде царят оптимистические настроения и т.п.

Отсюда вольное изложение.

В общем, ждем-с.

Число дня: 1! Москва на первом месте из 169!

В списке самых пробочных стран согласно индексу TomTom.

Индекс строится на сравнении загруженности дорог в час пик и в прочее время.

Так вот, в Москве это время в два раза дольше. А у Стокгольма — на 36%. И это они еще час пик сравнивают, наверное, с тем что после часа пик. А после часа пик у нас час червей и бубней!))

В десятке лидеров:

2. Стамбул.

3. Рио-да Жанейро

4. Варшава

5. Палермо

6. Марсель

7. Сан Пауло

8. Рим

9. Париж

10. Стокгольм.

Индекс строится на сравнении загруженности дорог в час пик и в прочее время.

Так вот, в Москве это время в два раза дольше. А у Стокгольма — на 36%. И это они еще час пик сравнивают, наверное, с тем что после часа пик. А после часа пик у нас час червей и бубней!))

В десятке лидеров:

2. Стамбул.

3. Рио-да Жанейро

4. Варшава

5. Палермо

6. Марсель

7. Сан Пауло

8. Рим

9. Париж

10. Стокгольм.

Фрактальный индикатор силы рынка

В связи с тем, что комон самоубился и оживляться, похоже не собирается, да еще грозится похоронить под собой многочисленный контент начну постепенно перетаскивать сюда свои блоги, которые могут оказаться полезными.

Начну с индикатора силы рынка, на котором, собственно построен сейчас фрактальный барометр.

Фрактальный индикатор силы рынка

Для принятия решений об операциях на реальном счете я использую фрактальный индикатор силы рынка. Конечную формулу в этой публикации я выписывать не буду, поскольку она «трехэтажная», да и методика еще не закончена в том виде, в котором мне мы бы хотелось. Здесь будут описаны основные ход мысли, использованный при построении, принципы построения и свойства индикатора. При некотором достаточно небольшом усилии получить аналогичные результаты может любой желающий, знакомый с фракталами не по книгам Вильямса.

1. Основой индикатора является фрактальная размерность графика цены. Что она показывает? Математические ответы типа «изрезанности графика» оказываются неудовлетворительными. Необходимо было найти некую «физическую» интерпретацию, объяснявшую свойства фрактальной размерности, связанные с динамикой цены. Эти свойства я многократно описывал в различных блогах, поэтому здесь не буду подробно на них останавливаться.

После достаточно долгих поисков, была найдена интерпретация (еще не окончательная, но рабочая), которая заключается в следующем. Если мы вычтем из размерности графика единицу, то получим показатель, который изменяется от 0 до 1. Он называется индексом фрактальности. Предположительно, этот индикатор отражает долю преобладающей группы (покупателей и продавцов, или быков и медведей) на интервале расчета показателя.

Так, если индекс фрактальности меньше 0,5, например равен 0,3, то это означает, что:

Доля быков равна Bulls=0,7 в случае роста цены на интервале расчета.

Доля быков равна Bulls=0,3 в случае снижения цены на интервале расчета.

Если индекс фрактальности больше 0,5, например равен 0,6, то это означает что:

Доля быков равна Bulls=0,6 в случае роста цены на интервале расчета.

Доля быков равна Bulls=0,4 в случае снижения цены на интервале расчета.

Если индекс фрактальности равен 0,5, то доли быков и медведей на интервале примерно равны.

Доля медведей, соответственно, связана с долей быков очевидным соотношением: Bears=1-Bulls

2. Предположим довольно естественное свойство психологической инерции участников рынка. Оно означает, что в среднем участники рынка не меняют своего настроения резко (кроме некоторых особых случаев, которые достаточно редки). Покупатель, в будушем скорее останется покупателем, а продавец – продавцом. Тогда можно предположить, что доли быков и медведей в ближайшем будущем будут пропорциональны уже имеющимся долям:

Bulls(i+1)=a*Bulls(i)

Bears(i+1)=b*Bears(i)

Uгде а и bнекоторые константы. Вопрос определения этих констант один из самых сложных и тонких в этом индикаторе. Ниже я опишу и другие способы, которые будут исследованы в ближайшем будущем. В текущей версии индиктора эти константы определяются из следующего предположения. Покупать в текущей точке готовы те трейдеры, которые ранее купили ниже текущей цены, а продавать те, которые продали ранее выше текущей цены. Тогда коэффициенты можно определить из следующих отношений:

a=(C(i)-L(i))/(H(i)-L(i)), b=1-a.

Я вовсе не уверен, что это лучший вариант определения этих коэффициентов, но это пока лучший из испробованных вариантов по свойствам.

Соответственно, текущая сила рынка для данного масштаба расчета равна

F(i)= a*Bulls(i)-b*Bears(i).

3. На рынке существуют разные группы участников, различающиеся по объемы средств от мелких спекулянтов до глобальных фондов. Чем больше средств у участника рынка, тем больше временной масштаб его операций. Мелкие спекулянты действуют в основном на внутридневных масштабах, глобальные фонды на месячных и квартальных. Соответственно сила быков и медведей возрастает при увеличении масштаба операций. Для определения итогового индикатора силы нужно использовать несколько масштабов. Соответственно, в текущей версии итоговый индикатор использует четыре масштаба:

F=F1*(t1^c)+ F2*(t2^c)+ F3*(t3^c)+ F4*(t4^c).

Масштабы t1, t2, t3 и t4 равны 2,4,8 и 16 свечей соответственно, а константа с=1/2

Свойства индикатора.

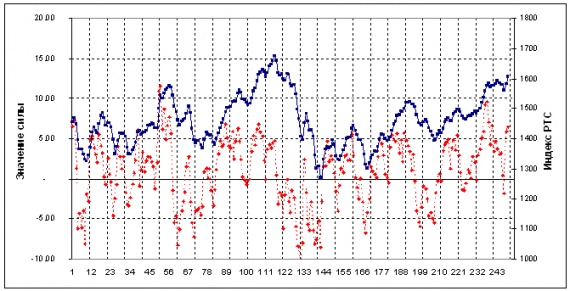

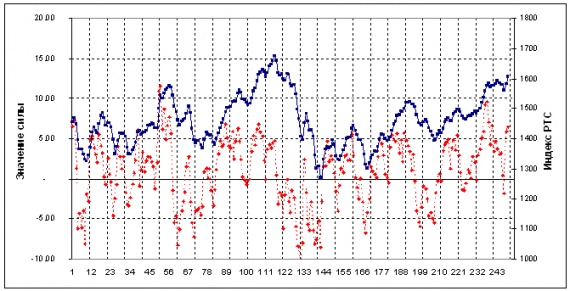

График индикатора выглядит примерно так (расчет по дневным данным индекса РТС):

Синяя кривая – среднедневное значение индекса РТС, красная – значение индикатора силы. Нахождение индикатора в положительной зоне соответствует участкам трендов вверх, в отрицательной – участкам трендов вниз.

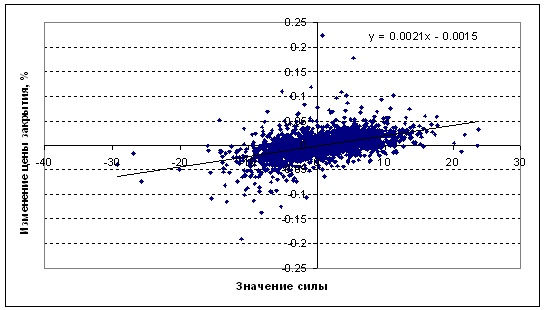

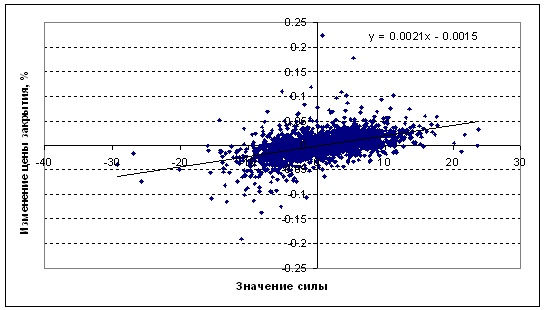

При этом, оказывается, что приращения цен закрытия оказываются чаще положительными, если индикатор находится в положительной области и отрицательными, если индикатор, соответственно в отрицательной зоне:

Достаточно важным свойством индикатора оказывается сохранение положения. С вероятностью около 80 – 85 % индикатор будет оставаться в той зоне, где находился до этого. Это означает, что смена знака индикатора является важным сигналом смены преобладающей группы и соответственно динамики цены. Если индикатор стал положительным, то это сигнал на покупку, отрицательным – на продажу.

Есть еще один тип сигналов, т.н. дивергенции. Рост индикатора в отрицательной зоне при снижении цены часто дает прогноз локального минимума, а снижение индикатора в положительной зоне при росте цены часто означает торможение роста.

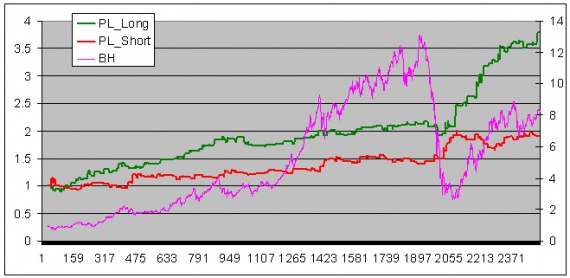

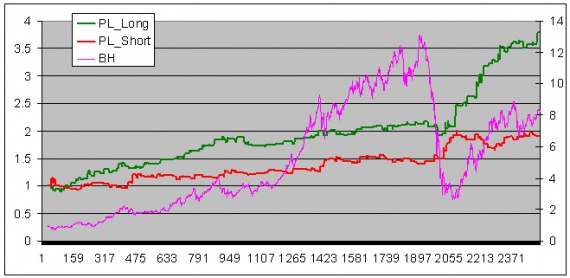

Самый простой способ торговли – удержание позиций в соответствии со знаком индикатора. При положительном значение – лонгов, при отрицательном –шортов или денег. График торговой стратегии по таким правилам для индекса РТС и приводить не буду, он слишком оптимистичен. Приведу две более осторожных стратегии. Лонговая стратегия покупает индекс при переходе индикатора в положительную зону, а закрывает позицию при первом снижении индикатора в положительной зоне. Шортовая стратегия открывает позицию при переходе индикатора в отрицательную зону, а закрывает ее при первом повышении индикатора в отрицательной зоне:

Левая шкала – доходность соответствующих стратегий, правая шкала – доходность индекса РТС.

По отдельным акциям получаются похожие результаты.

Способы модификации индикатора, которые будут исследованы в обозримом будущем (блондинкам не читать!).

Имеет смысл исследовать более сложную зависимость силы от текущих долей быков и медведей. Простейший вариант модификации описается на логистическое отображение, которое, в частности, описывает динамику замкнутых популяций:

Bulls(i+1)=a*(Bulls(i)-Bulls(i)^2).

В такой записи предполагается, что количество быков на следующем шаге увеличивается пропорционально имеющемуся количеству и уменьшается пропорционально квадрату имеющегося количества.

Динамика популяций, описываемая логистическим отображением, имеет весьма нетривиальные свойства в зависимости от значения коэффициента а. Можно полагать, что некоторые из этих свойств имеют место и на фондовом рынке

2. Способ определения коэффициентов а и b. К этому вопросу можно подойти классическим эконометрическим подходом, т.е. определять коэффициенты из двухфакторной регрессионной модели:

C(i)-C(i-1)= a*Bulls(i)-b*Bears(i)+e, где е – нормально распределенная ошибка.

При таком способе коэффициенты будет адаптивно переменными, однако мне не нравится неопределенность, которая будет вноситься выбором длительности ряда, для определения коэффициентов.

Во… Теперь хоть в барометре можно ссылаться не на «вражеский» блог!

Начну с индикатора силы рынка, на котором, собственно построен сейчас фрактальный барометр.

Фрактальный индикатор силы рынка

Для принятия решений об операциях на реальном счете я использую фрактальный индикатор силы рынка. Конечную формулу в этой публикации я выписывать не буду, поскольку она «трехэтажная», да и методика еще не закончена в том виде, в котором мне мы бы хотелось. Здесь будут описаны основные ход мысли, использованный при построении, принципы построения и свойства индикатора. При некотором достаточно небольшом усилии получить аналогичные результаты может любой желающий, знакомый с фракталами не по книгам Вильямса.

1. Основой индикатора является фрактальная размерность графика цены. Что она показывает? Математические ответы типа «изрезанности графика» оказываются неудовлетворительными. Необходимо было найти некую «физическую» интерпретацию, объяснявшую свойства фрактальной размерности, связанные с динамикой цены. Эти свойства я многократно описывал в различных блогах, поэтому здесь не буду подробно на них останавливаться.

После достаточно долгих поисков, была найдена интерпретация (еще не окончательная, но рабочая), которая заключается в следующем. Если мы вычтем из размерности графика единицу, то получим показатель, который изменяется от 0 до 1. Он называется индексом фрактальности. Предположительно, этот индикатор отражает долю преобладающей группы (покупателей и продавцов, или быков и медведей) на интервале расчета показателя.

Так, если индекс фрактальности меньше 0,5, например равен 0,3, то это означает, что:

Доля быков равна Bulls=0,7 в случае роста цены на интервале расчета.

Доля быков равна Bulls=0,3 в случае снижения цены на интервале расчета.

Если индекс фрактальности больше 0,5, например равен 0,6, то это означает что:

Доля быков равна Bulls=0,6 в случае роста цены на интервале расчета.

Доля быков равна Bulls=0,4 в случае снижения цены на интервале расчета.

Если индекс фрактальности равен 0,5, то доли быков и медведей на интервале примерно равны.

Доля медведей, соответственно, связана с долей быков очевидным соотношением: Bears=1-Bulls

2. Предположим довольно естественное свойство психологической инерции участников рынка. Оно означает, что в среднем участники рынка не меняют своего настроения резко (кроме некоторых особых случаев, которые достаточно редки). Покупатель, в будушем скорее останется покупателем, а продавец – продавцом. Тогда можно предположить, что доли быков и медведей в ближайшем будущем будут пропорциональны уже имеющимся долям:

Bulls(i+1)=a*Bulls(i)

Bears(i+1)=b*Bears(i)

Uгде а и bнекоторые константы. Вопрос определения этих констант один из самых сложных и тонких в этом индикаторе. Ниже я опишу и другие способы, которые будут исследованы в ближайшем будущем. В текущей версии индиктора эти константы определяются из следующего предположения. Покупать в текущей точке готовы те трейдеры, которые ранее купили ниже текущей цены, а продавать те, которые продали ранее выше текущей цены. Тогда коэффициенты можно определить из следующих отношений:

a=(C(i)-L(i))/(H(i)-L(i)), b=1-a.

Я вовсе не уверен, что это лучший вариант определения этих коэффициентов, но это пока лучший из испробованных вариантов по свойствам.

Соответственно, текущая сила рынка для данного масштаба расчета равна

F(i)= a*Bulls(i)-b*Bears(i).

3. На рынке существуют разные группы участников, различающиеся по объемы средств от мелких спекулянтов до глобальных фондов. Чем больше средств у участника рынка, тем больше временной масштаб его операций. Мелкие спекулянты действуют в основном на внутридневных масштабах, глобальные фонды на месячных и квартальных. Соответственно сила быков и медведей возрастает при увеличении масштаба операций. Для определения итогового индикатора силы нужно использовать несколько масштабов. Соответственно, в текущей версии итоговый индикатор использует четыре масштаба:

F=F1*(t1^c)+ F2*(t2^c)+ F3*(t3^c)+ F4*(t4^c).

Масштабы t1, t2, t3 и t4 равны 2,4,8 и 16 свечей соответственно, а константа с=1/2

Свойства индикатора.

График индикатора выглядит примерно так (расчет по дневным данным индекса РТС):

Синяя кривая – среднедневное значение индекса РТС, красная – значение индикатора силы. Нахождение индикатора в положительной зоне соответствует участкам трендов вверх, в отрицательной – участкам трендов вниз.

При этом, оказывается, что приращения цен закрытия оказываются чаще положительными, если индикатор находится в положительной области и отрицательными, если индикатор, соответственно в отрицательной зоне:

Достаточно важным свойством индикатора оказывается сохранение положения. С вероятностью около 80 – 85 % индикатор будет оставаться в той зоне, где находился до этого. Это означает, что смена знака индикатора является важным сигналом смены преобладающей группы и соответственно динамики цены. Если индикатор стал положительным, то это сигнал на покупку, отрицательным – на продажу.

Есть еще один тип сигналов, т.н. дивергенции. Рост индикатора в отрицательной зоне при снижении цены часто дает прогноз локального минимума, а снижение индикатора в положительной зоне при росте цены часто означает торможение роста.

Самый простой способ торговли – удержание позиций в соответствии со знаком индикатора. При положительном значение – лонгов, при отрицательном –шортов или денег. График торговой стратегии по таким правилам для индекса РТС и приводить не буду, он слишком оптимистичен. Приведу две более осторожных стратегии. Лонговая стратегия покупает индекс при переходе индикатора в положительную зону, а закрывает позицию при первом снижении индикатора в положительной зоне. Шортовая стратегия открывает позицию при переходе индикатора в отрицательную зону, а закрывает ее при первом повышении индикатора в отрицательной зоне:

Левая шкала – доходность соответствующих стратегий, правая шкала – доходность индекса РТС.

По отдельным акциям получаются похожие результаты.

Способы модификации индикатора, которые будут исследованы в обозримом будущем (блондинкам не читать!).

Имеет смысл исследовать более сложную зависимость силы от текущих долей быков и медведей. Простейший вариант модификации описается на логистическое отображение, которое, в частности, описывает динамику замкнутых популяций:

Bulls(i+1)=a*(Bulls(i)-Bulls(i)^2).

В такой записи предполагается, что количество быков на следующем шаге увеличивается пропорционально имеющемуся количеству и уменьшается пропорционально квадрату имеющегося количества.

Динамика популяций, описываемая логистическим отображением, имеет весьма нетривиальные свойства в зависимости от значения коэффициента а. Можно полагать, что некоторые из этих свойств имеют место и на фондовом рынке

2. Способ определения коэффициентов а и b. К этому вопросу можно подойти классическим эконометрическим подходом, т.е. определять коэффициенты из двухфакторной регрессионной модели:

C(i)-C(i-1)= a*Bulls(i)-b*Bears(i)+e, где е – нормально распределенная ошибка.

При таком способе коэффициенты будет адаптивно переменными, однако мне не нравится неопределенность, которая будет вноситься выбором длительности ряда, для определения коэффициентов.

Во… Теперь хоть в барометре можно ссылаться не на «вражеский» блог!