Т+2. Смещаем акценты.

Сейчас, как никогда, популярна тема системы расчетов Т+2. Это понятно. Как пишет тов. Гавриленко в своем блоге, процитирую: “Вариантов у нас осталось немного. Как я понял из газет, если и не в июле этого года, то в январе следующего Т0 перестанет существовать. Выбора у нас нет, коллеги. Давайте, коллеги, пытаться перестраиваться энергичнее.”

Мало кто из частных инвесторов всерьез размышляет над тем, какое влияние окажет внедрение Т+2 на уровень личных доходов. “Никакого!” — единогласно скажет большинство трейдеров, не замечая ряда до боли простых вещей. Ошибка быть большинством.

Кого не спроси, все считают Т+2 очередным шагом биржи для привлечения иностранного капитала, ведь за рубежом Т+2 привычное дело. Если на рынок придет дополнительная ликвидность — трейдерам будет хорошо. Зато текущая ситуация далеко не радужная: динамика капитализации рынка нисходящая. Посмотрите сами на интересные цифры здесь, не так давно опубликованные НАУФОР.

Уважаемые коллеги, трейдеры и алготрейдеры, кто работал в те недалекие времена, когда шаг цены фьючерса на индекс RTS был равен 5 пунктам, я обращаюсь именно к вам. Вспомните, пожалуйста, как в моменте вам пришлось перестраиваться, менять стратегии, как упали ваши доходы, а кому-то из вас пришлось совсем уйти с площадки FORTS. Необходимость изменения шага цены сама биржа преподнесла также, как и Т+2, помните?

Вот пара статей из серии “нытье и обиды”, отражающие дух трейдерского сообщества после выше упомянутых изменений:

1. mytrade, он же тов. Мартьянов “Нытье разочарованных трейдеров”

2. fenix-fx, он же тов. Жаворонков “Как брокеры просрали рынок. История обмана”

Что нас ждет?

По моим личным оценкам внедрение Т+2 окажет влияние на механику движения цен гораздо большее, чем изменение шага цены фьючерса на индекс РТС, потому что затронет базовые активы: акции фондового рынка. Торговые инструменты будут двигаться иначе, то есть не так как сейчас, чем меньше тайм-фрейм сделок, тем более существенны станут данные изменения. Для кого-то будет лучше, для кого-то хуже, кому-то станет плохо, а кто-то и вовсе не почувствует на себе.

Предлагаю сделать небольшой срез и понять, как выглядит отечественный рынок частного трейдинга сейчас, чтобы понять природу прогнозируемых мною изменений. Большинство спекулятивных денег сосредоточено на фьючерсе индекса РТС, с натяжкой Газпром и Сбер — на остальных стоковых контрактах ликвидность по большому счету техническая. Популярность частного трейдинга на площадке FORTS обусловлена более развитой инфраструктурой, низкими комиссиями и возможностью использовать кредитные плечи.

На рынке Акций, наоборот, в виду высоких комиссий и отсутствия кредитных плечей, как таковых, торгуются более длинные инвестиционные деньги. Фондовый рынок и рынок фьючерсов тесно связаны между собой арбитражёрами, отсюда и техническая ликвидность на стоковых фьючах. Опционный рынок связан с другими площадками, будучи производным от них.

Другими словами, на текущий момент можно наблюдать некий рыночный перевес на нескольких площадках в рамках Московской биржи, ныне единой.

Внедрение Т+2.

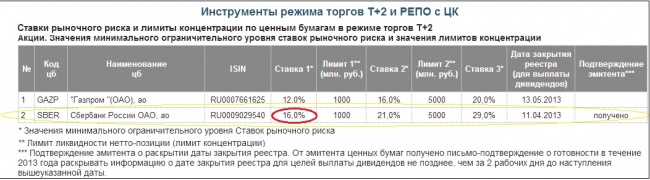

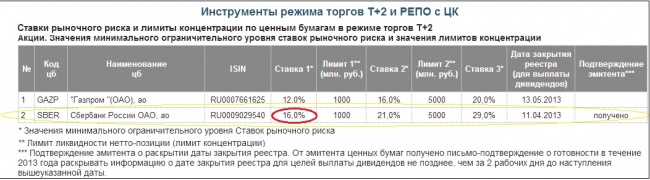

Я считаю, запуск режима Т+2 серьезным образом повлияет на устранение данного рыночного перевеса. То есть трейдерам срочной секции будут доступны новые экономически выгодные условия для торговли на рынке акций, которых не было ранее. Обратите внимание на эту таблицу (полная версия здесь: rts.micex.ru/s796)

Какие выводы можно сделать?

1. За счет Т+2 брокеры смогут освободить часть денег, зарезервированных на бирже, что даст им возможность на них торговать стратегиями с минимальным риском, а это уже дополнительная ликвидность. Конечно, не все брокеры имеют торговый отдел, лишь единицы.

2. Также у брокеров появится возможность давать кредитные плечи для торговли на рынке акций по своему усмотрению. Рассмотрим, к примеру, на картинке акции Сбера: ставка 1 равна 18% — по сути это плечо для брокера примерно 1 к 6, плюс, сам брокер сможет за счет собственных средств увеличить данное плечо или уменьшить.

Значит, брокеры смогут давать плечи на акции, как сейчас ГО на срочном рынке.

Останется лишь высокая брокерская комиссия. Как и писал тов. Жаворонков в своем топике: стоит одному из брокеров сделать специальный тариф для клиентов с большими оборотами (скальперы), дать кредитные плечи, тут же за ним последуют все остальные. Ведь каждый захочет «собрать сливки» в новой нише: дополнительные комиссионные и новые клиенты. Общаясь в кулуарах с представителями некоторых компаний, могу сказать, брокеры охотно пойдут на это, учитывая их нынешнее довольно-таки слабое положение.

Произойдет эффект сообщающихся сосудов: часть игроков срочного рынка: скальперы, интрадейщики, алготрейдеры сместится на фондовый рынок. Конкуренция начнет расти также, как и мгновенная ликвидность в стаканах акций 1-го и 2-го эшелона, станет меньше пустот, рыночная эффективность фондового рынка в целом вырастет.

Итог.

С появлением Т+2 все площадки объединенной биржи станут едиными не только на бумаге, но и в механике движений цен торговых инструментах. Думаю, в выигрыше окажутся те трейдеры и алготрейдеры, которые уже начали торговать акциями внутри дня. На данный момент сделать это можно через счета проп. компаний и частных фондов, так как те дают нужные комиссии и оборотный капитал.

P.S. Все, что написано в этом посте — это мое личное мнение, никакого отношения к позиции компании, где я работаю, это не имеет. Не нужно воспринимать всё на веру, просто возьмите на заметку и готовьтесь, подчеркиваю, готовьтесь к изменениям.

Мало кто из частных инвесторов всерьез размышляет над тем, какое влияние окажет внедрение Т+2 на уровень личных доходов. “Никакого!” — единогласно скажет большинство трейдеров, не замечая ряда до боли простых вещей. Ошибка быть большинством.

Кого не спроси, все считают Т+2 очередным шагом биржи для привлечения иностранного капитала, ведь за рубежом Т+2 привычное дело. Если на рынок придет дополнительная ликвидность — трейдерам будет хорошо. Зато текущая ситуация далеко не радужная: динамика капитализации рынка нисходящая. Посмотрите сами на интересные цифры здесь, не так давно опубликованные НАУФОР.

Уважаемые коллеги, трейдеры и алготрейдеры, кто работал в те недалекие времена, когда шаг цены фьючерса на индекс RTS был равен 5 пунктам, я обращаюсь именно к вам. Вспомните, пожалуйста, как в моменте вам пришлось перестраиваться, менять стратегии, как упали ваши доходы, а кому-то из вас пришлось совсем уйти с площадки FORTS. Необходимость изменения шага цены сама биржа преподнесла также, как и Т+2, помните?

Вот пара статей из серии “нытье и обиды”, отражающие дух трейдерского сообщества после выше упомянутых изменений:

1. mytrade, он же тов. Мартьянов “Нытье разочарованных трейдеров”

2. fenix-fx, он же тов. Жаворонков “Как брокеры просрали рынок. История обмана”

Что нас ждет?

По моим личным оценкам внедрение Т+2 окажет влияние на механику движения цен гораздо большее, чем изменение шага цены фьючерса на индекс РТС, потому что затронет базовые активы: акции фондового рынка. Торговые инструменты будут двигаться иначе, то есть не так как сейчас, чем меньше тайм-фрейм сделок, тем более существенны станут данные изменения. Для кого-то будет лучше, для кого-то хуже, кому-то станет плохо, а кто-то и вовсе не почувствует на себе.

Предлагаю сделать небольшой срез и понять, как выглядит отечественный рынок частного трейдинга сейчас, чтобы понять природу прогнозируемых мною изменений. Большинство спекулятивных денег сосредоточено на фьючерсе индекса РТС, с натяжкой Газпром и Сбер — на остальных стоковых контрактах ликвидность по большому счету техническая. Популярность частного трейдинга на площадке FORTS обусловлена более развитой инфраструктурой, низкими комиссиями и возможностью использовать кредитные плечи.

На рынке Акций, наоборот, в виду высоких комиссий и отсутствия кредитных плечей, как таковых, торгуются более длинные инвестиционные деньги. Фондовый рынок и рынок фьючерсов тесно связаны между собой арбитражёрами, отсюда и техническая ликвидность на стоковых фьючах. Опционный рынок связан с другими площадками, будучи производным от них.

Другими словами, на текущий момент можно наблюдать некий рыночный перевес на нескольких площадках в рамках Московской биржи, ныне единой.

Внедрение Т+2.

Я считаю, запуск режима Т+2 серьезным образом повлияет на устранение данного рыночного перевеса. То есть трейдерам срочной секции будут доступны новые экономически выгодные условия для торговли на рынке акций, которых не было ранее. Обратите внимание на эту таблицу (полная версия здесь: rts.micex.ru/s796)

Какие выводы можно сделать?

1. За счет Т+2 брокеры смогут освободить часть денег, зарезервированных на бирже, что даст им возможность на них торговать стратегиями с минимальным риском, а это уже дополнительная ликвидность. Конечно, не все брокеры имеют торговый отдел, лишь единицы.

2. Также у брокеров появится возможность давать кредитные плечи для торговли на рынке акций по своему усмотрению. Рассмотрим, к примеру, на картинке акции Сбера: ставка 1 равна 18% — по сути это плечо для брокера примерно 1 к 6, плюс, сам брокер сможет за счет собственных средств увеличить данное плечо или уменьшить.

Значит, брокеры смогут давать плечи на акции, как сейчас ГО на срочном рынке.

Останется лишь высокая брокерская комиссия. Как и писал тов. Жаворонков в своем топике: стоит одному из брокеров сделать специальный тариф для клиентов с большими оборотами (скальперы), дать кредитные плечи, тут же за ним последуют все остальные. Ведь каждый захочет «собрать сливки» в новой нише: дополнительные комиссионные и новые клиенты. Общаясь в кулуарах с представителями некоторых компаний, могу сказать, брокеры охотно пойдут на это, учитывая их нынешнее довольно-таки слабое положение.

Произойдет эффект сообщающихся сосудов: часть игроков срочного рынка: скальперы, интрадейщики, алготрейдеры сместится на фондовый рынок. Конкуренция начнет расти также, как и мгновенная ликвидность в стаканах акций 1-го и 2-го эшелона, станет меньше пустот, рыночная эффективность фондового рынка в целом вырастет.

Итог.

С появлением Т+2 все площадки объединенной биржи станут едиными не только на бумаге, но и в механике движений цен торговых инструментах. Думаю, в выигрыше окажутся те трейдеры и алготрейдеры, которые уже начали торговать акциями внутри дня. На данный момент сделать это можно через счета проп. компаний и частных фондов, так как те дают нужные комиссии и оборотный капитал.

P.S. Все, что написано в этом посте — это мое личное мнение, никакого отношения к позиции компании, где я работаю, это не имеет. Не нужно воспринимать всё на веру, просто возьмите на заметку и готовьтесь, подчеркиваю, готовьтесь к изменениям.

0 комментариев