Сбрасывайте надежные валюты на фоне сокращения ФРС

Для тех, кто еще не в крусе: вчерашнее заявление Федерального комитета по открытым рынкам (FOMC) содержало объявление о начале сокращения программы покупки активов в размере 10 млрд. долларов (по пять на ипотечные и казначейские облигации) до 75 млрд. долларов. Примерно половина экспертов (не больше) ожидала принятия мер на этом заседании, а не в январе или марте. Объем сокращения оказался минимальным, что, однако, не делает его менее значимым (сокращение в один млрд. было бы смехотворным, а 15 млрд. стали бы убедительным намеком на то, что количественное смягчение в скором времени закончится).

В заявлении FOMC подчеркивается, что , несмотря на то, что процесс сокращения объема покупок активов, вероятно, продолжится, у Федрезерва нет «заранее оговоренного курса», а это значит, что комбинация получаемых данных продолжит играть чрезвычайно важную роль для определения его политики в ближайшем будущем. В ходе сессии вопросов и ответов председатель Федрезерва, Бен Бернанке, отметил, что, по его мнению, полностью покупки будут завершены в четвертом квартале, что говорит о темпах сокращения примерно на 10 млрд. в месяц на каждом из последующих семи заседаний ФРС — таково основное ожидание.

Курс сокращений QE не является окончательным — ключевым фактором останутся данные. Фото: Shutterstock

Рынку потребовалось некоторое время, чтобы определиться с тем, как он хочет воспринять намерения Федрезерва и что эти намерения должны означать для основных классов активов — хотя акции с самого начала вырвались вверх, следовательно сокращение не является катализатором появления антирисковых настроений, чего так опасались рынки активов (я полагаю, что, в конечном итоге, дальнейшее сокращение будет существенным фактором роста антирисковых настроений, однако на данный момент рынок, мягко говоря, свидетельствует об обратном, возможно, это связано с тем, что объем сокращения оказался более сдержанным, чем предполагалось изначально). Реакция на рынках облигаций была менее решительной, сперва облигации выросли, однако затем снова подверглись распродаже, а доходность в очередной раз стремительно выросла на длинном конце кривой. Доходность по 30-летним казначейским облигациям близка к 4% и является максимальным значением с 2011 года, доходность по 10-летним бумагам стремится к отметке 3%.

Совокупность реакций сильнее всего должна поддержать доллар против иены (более подробно я рассматриваю иену ниже), поскольку Банк Японии сохраняет курс на полномасштабную аккомодацию, а, возможно, и больше, и против евро и франка (которые в последнее время, по всей видимости, превратились в надежные валюты) в краткосрочной перспективе, если распродажа облигаций и рост рынков активов продолжатся. Если доходность по американским облигациям продолжит расти, это может стать негативным фактором для более рисковых валют развивающихся рынков, уязвимых перед растущей стоимостью фондирования в долларах ввиду структурных дисбалансов (хотя антирисковые настроения и растущая доходность нанесут еще больше вреда).

Технические события

Мы стали свидетелями нескольких ключевых событий в основных кросс-курсах доллара, где пара евро/доллар прорвалась ниже поддержки 1,3700, а пара доллар/иена достигла новых максимумов. Что касается других пар, то пара USD/CAD пробила отметку 1,0700, а пара AUD/USD в ходе предыдущей сессии добралась до свежего минимума. Пара фунт/доллар по-прежнему держится в пределах диапазона, поскольку вышедшие вчера данные по занятости в Великобритании продемонстрировали сильные значения, а Банк Англии уже вывел рост своего бухгалтерского баланса на нейтральную территорию и может там закрепиться. Пара евро/фунт сорвалась камнем вниз после недавнего сокращения позиций, что говорит о том, что фунт стал процикличным и, таким образом, находится в позитивной корреляции с риском.

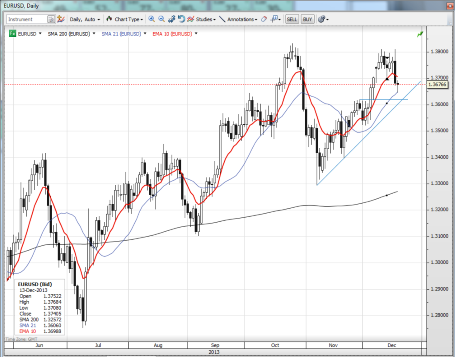

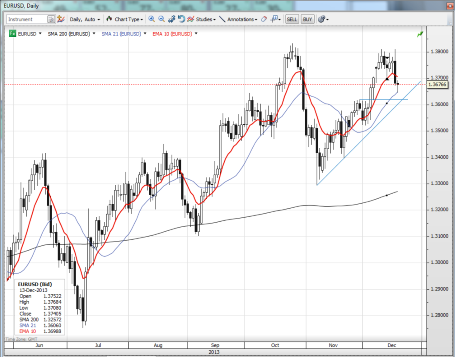

График: EUR/USD

В паре евро/доллар 21-дневная скользящая средняя служила неплохим индикатором тренда, и в ходе предыдущей сессии мы коснулись указанной линии. Следите за уровнем закрытия относительно данной скользящей средней и области 1,3600/25, которая предположительно является последней поддержкой тренда в краткосрочной перспективе. Необходим прорыв ниже данной области, чтобы говорить о том, что рост находится под угрозой полномасштабного разворота.

Источник: Saxo Bank

Что нас ждет

Сегодня состоится заседание Банка Японии, где выразят только намерение придерживаться выбранного курса, и непросто найти вариант развития событий, который может оказать поддержку иене, в результате высказываний председателя банка, Куроды, и его соратников, судя по уровням, на которых торгуются рынки акций и облигаций. Таким образом, теоретически пара доллар/иена должна в ближайшее время протестировать 105,00, однако, если мы взглянем на кросс-курсы иены, ощущается значительная нехватка размаха в слабости иены. Сочтет ли рынок экономическое восстановление Японии достаточной причиной для того, чтобы с головой окунуться в японские рынки активов и, таким образом, поддержать иену и проигнорировать политику Банка Японии? Меня эта мысль завораживает, однако пока это всего лишь размышления, но графики не врут, и они говорят о том, что в целом инвесторы не убеждены в том, что иена направляется вниз. Следите за новостями по теме. Сможет ли продажа пар евро/иена и франк/иена стать затруднительной задачей через несколько дней?

Будьте чрезвычайно осторожны, поскольку ликвидность вскоре иссякнет до наступления первого января.

Материал предоставлен Trading Floor http://ru.tradingfloor.com

В заявлении FOMC подчеркивается, что , несмотря на то, что процесс сокращения объема покупок активов, вероятно, продолжится, у Федрезерва нет «заранее оговоренного курса», а это значит, что комбинация получаемых данных продолжит играть чрезвычайно важную роль для определения его политики в ближайшем будущем. В ходе сессии вопросов и ответов председатель Федрезерва, Бен Бернанке, отметил, что, по его мнению, полностью покупки будут завершены в четвертом квартале, что говорит о темпах сокращения примерно на 10 млрд. в месяц на каждом из последующих семи заседаний ФРС — таково основное ожидание.

Курс сокращений QE не является окончательным — ключевым фактором останутся данные. Фото: Shutterstock

Рынку потребовалось некоторое время, чтобы определиться с тем, как он хочет воспринять намерения Федрезерва и что эти намерения должны означать для основных классов активов — хотя акции с самого начала вырвались вверх, следовательно сокращение не является катализатором появления антирисковых настроений, чего так опасались рынки активов (я полагаю, что, в конечном итоге, дальнейшее сокращение будет существенным фактором роста антирисковых настроений, однако на данный момент рынок, мягко говоря, свидетельствует об обратном, возможно, это связано с тем, что объем сокращения оказался более сдержанным, чем предполагалось изначально). Реакция на рынках облигаций была менее решительной, сперва облигации выросли, однако затем снова подверглись распродаже, а доходность в очередной раз стремительно выросла на длинном конце кривой. Доходность по 30-летним казначейским облигациям близка к 4% и является максимальным значением с 2011 года, доходность по 10-летним бумагам стремится к отметке 3%.

Совокупность реакций сильнее всего должна поддержать доллар против иены (более подробно я рассматриваю иену ниже), поскольку Банк Японии сохраняет курс на полномасштабную аккомодацию, а, возможно, и больше, и против евро и франка (которые в последнее время, по всей видимости, превратились в надежные валюты) в краткосрочной перспективе, если распродажа облигаций и рост рынков активов продолжатся. Если доходность по американским облигациям продолжит расти, это может стать негативным фактором для более рисковых валют развивающихся рынков, уязвимых перед растущей стоимостью фондирования в долларах ввиду структурных дисбалансов (хотя антирисковые настроения и растущая доходность нанесут еще больше вреда).

Технические события

Мы стали свидетелями нескольких ключевых событий в основных кросс-курсах доллара, где пара евро/доллар прорвалась ниже поддержки 1,3700, а пара доллар/иена достигла новых максимумов. Что касается других пар, то пара USD/CAD пробила отметку 1,0700, а пара AUD/USD в ходе предыдущей сессии добралась до свежего минимума. Пара фунт/доллар по-прежнему держится в пределах диапазона, поскольку вышедшие вчера данные по занятости в Великобритании продемонстрировали сильные значения, а Банк Англии уже вывел рост своего бухгалтерского баланса на нейтральную территорию и может там закрепиться. Пара евро/фунт сорвалась камнем вниз после недавнего сокращения позиций, что говорит о том, что фунт стал процикличным и, таким образом, находится в позитивной корреляции с риском.

График: EUR/USD

В паре евро/доллар 21-дневная скользящая средняя служила неплохим индикатором тренда, и в ходе предыдущей сессии мы коснулись указанной линии. Следите за уровнем закрытия относительно данной скользящей средней и области 1,3600/25, которая предположительно является последней поддержкой тренда в краткосрочной перспективе. Необходим прорыв ниже данной области, чтобы говорить о том, что рост находится под угрозой полномасштабного разворота.

Источник: Saxo Bank

Что нас ждет

Сегодня состоится заседание Банка Японии, где выразят только намерение придерживаться выбранного курса, и непросто найти вариант развития событий, который может оказать поддержку иене, в результате высказываний председателя банка, Куроды, и его соратников, судя по уровням, на которых торгуются рынки акций и облигаций. Таким образом, теоретически пара доллар/иена должна в ближайшее время протестировать 105,00, однако, если мы взглянем на кросс-курсы иены, ощущается значительная нехватка размаха в слабости иены. Сочтет ли рынок экономическое восстановление Японии достаточной причиной для того, чтобы с головой окунуться в японские рынки активов и, таким образом, поддержать иену и проигнорировать политику Банка Японии? Меня эта мысль завораживает, однако пока это всего лишь размышления, но графики не врут, и они говорят о том, что в целом инвесторы не убеждены в том, что иена направляется вниз. Следите за новостями по теме. Сможет ли продажа пар евро/иена и франк/иена стать затруднительной задачей через несколько дней?

Будьте чрезвычайно осторожны, поскольку ликвидность вскоре иссякнет до наступления первого января.

Материал предоставлен Trading Floor http://ru.tradingfloor.com

0 комментариев