Форекс: Доллар испытывает затруднения за день до заседания FOMC

-Доллар под давлением на фоне волнений о том, что ФРС сбавит обороты сокращения стимулов

-Турецкий Центробанк сегодня примет меры по борьбе с валютным кризисом

-Евро/доллар ждет решающий момент – сначала заседание ФРС, затем ЕЦБ

Американский доллар испытывает затруднения в преддверии заседания ФРС, которое состоится в среду, что, вероятно, вызвано волнениями о том, что ФРС сбавит обороты своих высказываний о сокращении стимулов ввиду недавней, практически панической ситуации на валютных рынках развивающихся стран и «глубокой коррекции» цен на активы. Фактически, коррекция не была особенно глубокой, но она была резкой, а фондовый рынок уже настолько привык к стабильной прибыли, что консолидация, возможно, выглядит намного хуже, чем есть на самом деле.

Вчера турецкая лира продемонстрировала невероятную, взрывную динамику, поскольку огромное давление на валюту, в конечном итоге, стало призывом к действию, учитывая сегодняшнее заседание Центробанка Турции и объявление о последнем политическом решении в полночь. Естественной реакцией было бы значительное повышение ставки (на 2,00% или больше), что может поддержать дальнейший рост лиры в краткосрочной перспективе. Остальные меры будут менее благоприятны для рынка (контроль над движением капитала, который очень быстро приведет к негативным последствиям, чему будут способствовать огромные инвестиционные потоки в Турцию в течение последних лет). У Турции нет легких путей — наблюдайте за кросс-курсами турецкой лиры для определения общего настроя развивающихся рынков.

Центробанк Турции созвал экстренное заседание по кризису лиры

Фото: Витали Красовски / Thinkstock.com

Вчера я поделился в Твиттере ссылкой на последние комментарии Боба Джанджуа по рынкам активов, где его прогнозы переплетаются с попыткой предсказать взаимосвязь между рынком и реакцией ФРС на рынок. В его комментариях две вещи звучат правдоподобно: первая связана с тем, как классы активов один за другим начали терять веру в количественное смягчение (QE) как в катализатор, где одиноко стоять оставались только акции развитых рынков после того, как в 2011 году на новости о QE перестали реагировать сырьевые активы, в прошлом году – развивающиеся рынки, а сейчас, возможно, активы на рынке недвижимости. Во-вторых, это его прогноз о том, что может произойти, если экономические новости США ухудшатся и/или коррекция рынка акций достигнет достаточной глубины для того, чтобы негативно отразиться на доверии: «если в течение следующих 2-3 недель S&P потеряет 100/150 пунктов, я полагаю, что [Йеллен] намекнет на чрезвычайное смягчение, и рынок обязательно на них отреагирует!». Мой любимый и, на мой взгляд, прозорливый комментарий (в определенном смысле он похож на мнение, которое я высказывал в нашем прогнозе на первый квартал).

Открытым остается вопрос о том, как валютный рынок отреагирует на вариант развития событий по Джанджуа, который он не обсуждает. Если рынки активов продолжит падать на фоне волнений о том, что мировое восстановление становится вялым, первая стадия, вероятно, будет характеризоваться снижением доллара против остальных основных валют, поскольку львиная доля силы доллара строилась на проциклических ожиданиях, т.е. на сокращении стимулов ФРС и т.д. (Кстати, при этом варианте развития события не смог бы выстоять и фунт, поскольку эта валюта – любимица проциклической толпы, и в ближайшие месяцы длинные позиции в фунте ждет чрезвычайно неприятное столкновение с реальностью.)

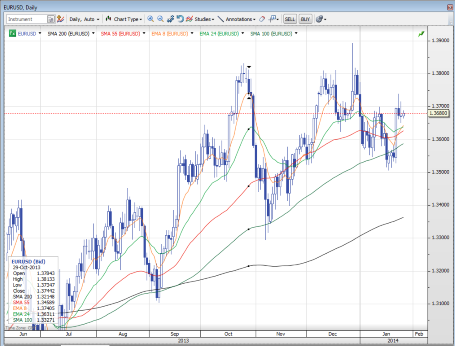

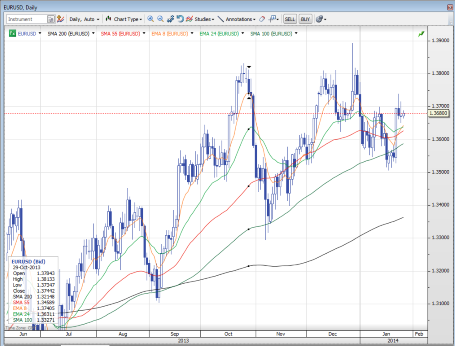

График: EUR/USD

Пару евро/доллар ждут решающие 6-7 дней торговли, учитывая завтрашнее заседание Федерального комитета по открытым рынкам (FOMC) и заседание Европейского центрального банка (ЕЦБ) в четверг. Что касается восходящего движения, то область 1,3800/50 представляет собой прочное сопротивление, в то время как поддержки определены не так четко, возможно, область 1,3550/1,3500 является очевидным уровнем или 100-дневная скользящая средняя (темно-зеленая линия на графике ниже), которая непрерывно оказывала поддержку, хотя и значительно снизилась за последние шесть месяцев.

Источник: Saxo Bank

Но в дальнейшем, любой экономический кризис, вероятно, окажется более болезненным для всех и может стать угрозой для Европы в плане волнений о стабильности ЕС (не забудьте, что в этом мае состоятся парламентские выборы) и необходимости ЕЦБ действовать более настойчиво, чтобы избежать полного блокирования кредитных рынков, и новых попыток по стабилизации государств, или станет ли Германия настаивать на том, чтобы периферийные экономики спасли свои банковские секторы с помощью налогов на богатство — в этом случае, все ведет прямиком к развалу ЕС.

Фундаментальные факторы евро крайне сложны для понимания, поскольку чрезвычайная сила единой валюты, какая ирония, является катализатором конечной нестабильности. Я не думаю, что евро надолго сохранит свой действующий статус надежной валюты.

Иена может оказаться особенно сильной, если события будут развиваться по дефляционному сценарию и распродаже или даже обвалу на рынке активов, однако я полагаю, что, несмотря на вероятность внушительного роста волатильности в кросс-курсах иены в ходе крутой коррекции, валюта вскоре достигнет пика и начнет снова падать, поскольку японские фундаментальные факторы указывают в пользу снижения валюты.

Вышеуказанный сценарий, основанный на варианте развития событий от Джанджуа, является предположением в среднесрочной перспективе для следующих нескольких месяцев, а не для заседания FOMC на этой неделе. Что касается завтрашнего объявления, то я почти со 100%-ной вероятностью жду, что на заседании Федрезерв сократит объем стимулов еще на 10 млрд. долларов, и полагаю, что они надеются на то, что недавняя обеспокоенность рынка и кризис развивающихся рынков исчезнут, поэтому я склоняюсь к еще более осторожному подбору слов относительно экономики (в целом, позитивном для доллара в краткосрочной перспективе при прочих равных).

Тем не менее, я признаю, что существует вероятность того, что Федрезерв настолько боится собственной тени, что есть нетривиальный шанс, что он подчеркнет двусторонний потенциал политики или определенным образом преуменьшит число комментариев, что рынок быстро сочтет причиной для продажи доллара. Последний сценарий может вскоре увлечь пару евро/доллар выше по направлению к 1,4000, поскольку приближается последнее решающее заседание ЕЦБ, и мы задаемся вопросом, продолжит ли председатель Марио Драги просто сотрясать воздух, или же эти инструменты действительно имеются в политическом арсенале ЕЦБ и могут быть пущены в работу.

С утра не пропустите выход последнего отчета по ВВП в Великобритании, который может дать фунту сильный толчок в любом из направлений, а также отчет по заказам на товары длительного пользования в США и данные по потребительскому доверию в США.

Материал предоставлен Trading Floor

-Турецкий Центробанк сегодня примет меры по борьбе с валютным кризисом

-Евро/доллар ждет решающий момент – сначала заседание ФРС, затем ЕЦБ

Американский доллар испытывает затруднения в преддверии заседания ФРС, которое состоится в среду, что, вероятно, вызвано волнениями о том, что ФРС сбавит обороты своих высказываний о сокращении стимулов ввиду недавней, практически панической ситуации на валютных рынках развивающихся стран и «глубокой коррекции» цен на активы. Фактически, коррекция не была особенно глубокой, но она была резкой, а фондовый рынок уже настолько привык к стабильной прибыли, что консолидация, возможно, выглядит намного хуже, чем есть на самом деле.

Вчера турецкая лира продемонстрировала невероятную, взрывную динамику, поскольку огромное давление на валюту, в конечном итоге, стало призывом к действию, учитывая сегодняшнее заседание Центробанка Турции и объявление о последнем политическом решении в полночь. Естественной реакцией было бы значительное повышение ставки (на 2,00% или больше), что может поддержать дальнейший рост лиры в краткосрочной перспективе. Остальные меры будут менее благоприятны для рынка (контроль над движением капитала, который очень быстро приведет к негативным последствиям, чему будут способствовать огромные инвестиционные потоки в Турцию в течение последних лет). У Турции нет легких путей — наблюдайте за кросс-курсами турецкой лиры для определения общего настроя развивающихся рынков.

Центробанк Турции созвал экстренное заседание по кризису лиры

Фото: Витали Красовски / Thinkstock.com

Вчера я поделился в Твиттере ссылкой на последние комментарии Боба Джанджуа по рынкам активов, где его прогнозы переплетаются с попыткой предсказать взаимосвязь между рынком и реакцией ФРС на рынок. В его комментариях две вещи звучат правдоподобно: первая связана с тем, как классы активов один за другим начали терять веру в количественное смягчение (QE) как в катализатор, где одиноко стоять оставались только акции развитых рынков после того, как в 2011 году на новости о QE перестали реагировать сырьевые активы, в прошлом году – развивающиеся рынки, а сейчас, возможно, активы на рынке недвижимости. Во-вторых, это его прогноз о том, что может произойти, если экономические новости США ухудшатся и/или коррекция рынка акций достигнет достаточной глубины для того, чтобы негативно отразиться на доверии: «если в течение следующих 2-3 недель S&P потеряет 100/150 пунктов, я полагаю, что [Йеллен] намекнет на чрезвычайное смягчение, и рынок обязательно на них отреагирует!». Мой любимый и, на мой взгляд, прозорливый комментарий (в определенном смысле он похож на мнение, которое я высказывал в нашем прогнозе на первый квартал).

Открытым остается вопрос о том, как валютный рынок отреагирует на вариант развития событий по Джанджуа, который он не обсуждает. Если рынки активов продолжит падать на фоне волнений о том, что мировое восстановление становится вялым, первая стадия, вероятно, будет характеризоваться снижением доллара против остальных основных валют, поскольку львиная доля силы доллара строилась на проциклических ожиданиях, т.е. на сокращении стимулов ФРС и т.д. (Кстати, при этом варианте развития события не смог бы выстоять и фунт, поскольку эта валюта – любимица проциклической толпы, и в ближайшие месяцы длинные позиции в фунте ждет чрезвычайно неприятное столкновение с реальностью.)

График: EUR/USD

Пару евро/доллар ждут решающие 6-7 дней торговли, учитывая завтрашнее заседание Федерального комитета по открытым рынкам (FOMC) и заседание Европейского центрального банка (ЕЦБ) в четверг. Что касается восходящего движения, то область 1,3800/50 представляет собой прочное сопротивление, в то время как поддержки определены не так четко, возможно, область 1,3550/1,3500 является очевидным уровнем или 100-дневная скользящая средняя (темно-зеленая линия на графике ниже), которая непрерывно оказывала поддержку, хотя и значительно снизилась за последние шесть месяцев.

Источник: Saxo Bank

Но в дальнейшем, любой экономический кризис, вероятно, окажется более болезненным для всех и может стать угрозой для Европы в плане волнений о стабильности ЕС (не забудьте, что в этом мае состоятся парламентские выборы) и необходимости ЕЦБ действовать более настойчиво, чтобы избежать полного блокирования кредитных рынков, и новых попыток по стабилизации государств, или станет ли Германия настаивать на том, чтобы периферийные экономики спасли свои банковские секторы с помощью налогов на богатство — в этом случае, все ведет прямиком к развалу ЕС.

Фундаментальные факторы евро крайне сложны для понимания, поскольку чрезвычайная сила единой валюты, какая ирония, является катализатором конечной нестабильности. Я не думаю, что евро надолго сохранит свой действующий статус надежной валюты.

Иена может оказаться особенно сильной, если события будут развиваться по дефляционному сценарию и распродаже или даже обвалу на рынке активов, однако я полагаю, что, несмотря на вероятность внушительного роста волатильности в кросс-курсах иены в ходе крутой коррекции, валюта вскоре достигнет пика и начнет снова падать, поскольку японские фундаментальные факторы указывают в пользу снижения валюты.

Вышеуказанный сценарий, основанный на варианте развития событий от Джанджуа, является предположением в среднесрочной перспективе для следующих нескольких месяцев, а не для заседания FOMC на этой неделе. Что касается завтрашнего объявления, то я почти со 100%-ной вероятностью жду, что на заседании Федрезерв сократит объем стимулов еще на 10 млрд. долларов, и полагаю, что они надеются на то, что недавняя обеспокоенность рынка и кризис развивающихся рынков исчезнут, поэтому я склоняюсь к еще более осторожному подбору слов относительно экономики (в целом, позитивном для доллара в краткосрочной перспективе при прочих равных).

Тем не менее, я признаю, что существует вероятность того, что Федрезерв настолько боится собственной тени, что есть нетривиальный шанс, что он подчеркнет двусторонний потенциал политики или определенным образом преуменьшит число комментариев, что рынок быстро сочтет причиной для продажи доллара. Последний сценарий может вскоре увлечь пару евро/доллар выше по направлению к 1,4000, поскольку приближается последнее решающее заседание ЕЦБ, и мы задаемся вопросом, продолжит ли председатель Марио Драги просто сотрясать воздух, или же эти инструменты действительно имеются в политическом арсенале ЕЦБ и могут быть пущены в работу.

С утра не пропустите выход последнего отчета по ВВП в Великобритании, который может дать фунту сильный толчок в любом из направлений, а также отчет по заказам на товары длительного пользования в США и данные по потребительскому доверию в США.

Материал предоставлен Trading Floor

0 комментариев