Иена вне конкуренции, несмотря на сокращение стимулов ФРС

-Сокращение стимулов ФРС в пользу ужесточения обходит вниманием волнения развивающихся рынков

-Индекс S&P 500 на уровне 1770 оказывается индикатором интереса к риску

-Доллар/иена торгуется ниже после решения ФРС

Решение и заявление Федерального комитета по открытым рынкам в основном соответствовало ожиданиям, не считая небольшого упоминания настороженности в отношении уровня безработицы, в то время как высказывания об экономике в целом оказались более оптимистичными. Это означает, что исход события оказался на стороне ужесточения возможного диапазона, поскольку небольшое количество людей ожидало, что Федрезерв не станет сокращать стимулы, и еще меньшее количество, вероятно, ожидало определенного признания рисков мировой финансовой стабильности (со стороны развивающихся рынков и т.д.) или даже голоса «против» со стороны нового голосующего – Нараяны Кочерлакоты. Но этому не суждено было случиться, и «подача» Федрезерва в этом раунде оставляет рынку возможность решить, насколько он уверен в том, где находится в настоящий момент.

Была ли нисходящая корректировка мирового интереса к риску достаточной для того, чтобы отразить недавние колебания на развивающихся рынках и развеять волнения о том, что сокращение стимулов Федрезерва и спад китайской экономики не расстроят планы мировых рынков? Как я упомянул вчера, критическая линия для интереса к риску проходит на отметке 1770 по индексу S&P500, она служила минимальным значением коррекции в середине декабря и вблизи которой вчера были установлены минимумы.

Своей лебединой песней председатель Федрезерва США, Бен Бернанке, добавил к программе сокращения стимулов еще 10 млрд. долларов. Фото: Чип Сомодевилла \ Thinkstock

Возможно, кто-то не может понять, почему пара доллар/иена торгуется ниже после заявления FOMC, указывающего на относительное ужесточение. Ответ заключается в том, что на рынке все снова связано с интересом к риску. В конце концов, несмотря на медленное снижение интереса к покупке казначейских бумаг со стороны Федрезерва, вчера облигации пользовались большим спросом. Новая волна спроса, которая оказалась еще сильнее, связана с переходом из более рисковых рынков активов/акций в надежные активы. Ожидайте, что динамика в кросс-курсах иены будет продолжаться до тех пор, пока интерес к риску угасает. Что касается других пар, то я думаю о том, чтобы отправиться в одну из местных психиатрических лечебниц, если пары фунт/доллар и евро/доллар смогут значительно вырасти в текущих условиях, но посмотрим, где мы окажемся в этих парах в ближайшие дни. Дни фунта и евро как надежных валют сочтены.

О других событиях. Федрезерв оставил развивающиеся рынки на произвол судьбы, поэтому теперь необходимо присматривать за тем, продолжат ли развивающиеся рынки постепенно выходить из-под контроля после серии попыток, направленных на укрепление доверия во всем мире, с помощью недавних повышений ставок. В России, по всей видимости, нас ждет решительная девальвация валюты, поскольку с утра рубль торгуется на уровне исторического минимума против корзины валют.

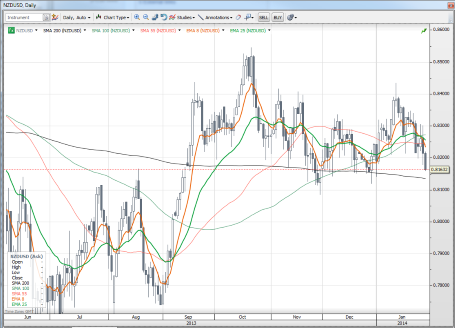

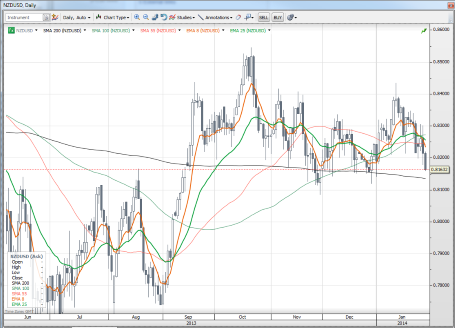

Раздавленный новозеландский доллар

Вчера Резервный банк Новой Зеландии выступил с объявлением об официальной процентной ставке через час после FOMC и на этом заседании решил пропустить повышение ставок, несмотря на то, что председатель Грэм Уилер выразил желание повысить ставки в ближайшее время, одновременно упомянув определенные признаки снижения спроса на жилье. Реакция новозеландских ставок была откровенно сдержанной: доходность по двухлетним облигациям потеряла всего пару базисных пунктов, однако реакция на валютных рынках была гораздо более заметной, поскольку слабый интерес к риску разгромил перекупленный новозеландский доллар. К сегодняшнему утру этот маневр увлек пару NZD/USD обратно к интересным уровням поддержки, и пара, наконец, готова вернуться в реальность после длительного периода, в течение которого новозеландский доллар отважно пытался игнорировать снижение интереса к риску, падение других товарных долларов и колебания валют развивающихся рынков. Если интерес к риску останется вялым, возможно, пара устранит еще один значительный разрыв с реальностью.

График: NZD/USD

Товарный доллар, наконец, падает на фоне «подачи» со стороны RBNZ и сильных антирисковых настроений, которые обычно влияют на менее ликвидные валюты. Движение оказывается значительным, и падение может ускорить темпы, если пара пробьет минимумы последних месяцев и 200-дневную скользящую среднюю.

Источник: Saxo Bank

Что касается других событий, итоговый показатель индекса деловой активности PMI HSBC/Markit в секторе обрабатывающей промышленности Китая после пересмотра оказался немного ниже на уровне 49,5, это по-прежнему говорит о том, что сектор обрабатывающей промышленности Китая действительно продемонстрировал отстающую динамику в январе. Официальный отчет по сектору обрабатывающей промышленности выходит в субботу, а отчет по сектору вне обрабатывающей промышленности — в понедельник.

Что нас ждет

Сегодня календарь наполнен событиями, включая выходящие утром показатели занятости (обычно не интересны) и показатели индекса цен потребителей в Германии (более интересны как повод к спорам об инфляции/дефляции). Позже выходит отчет по ВВП в США за четвертый квартал, который, вероятно, поддержит запоздавшие замечания Федрезерва по экономике, озвученные в последнем заявлении, но который не стоит того, чтобы тратить время на попытку понять, что произойдет дальше.

Вечером не пропустите последний отчетный доклад по Абэномике, поскольку на повестке дня последние показатели по японской инфляции, объему промышленного производства и отчет по сектору обрабатывающей промышленности.

Но главное, следите за уровнем 1770 в индексе S&P500 и будьте чрезвычайно бдительны. Не время быть «рискованным» героем. Торгуйте очень осторожно.

Материал предоставлен Trading Floor

-Индекс S&P 500 на уровне 1770 оказывается индикатором интереса к риску

-Доллар/иена торгуется ниже после решения ФРС

Решение и заявление Федерального комитета по открытым рынкам в основном соответствовало ожиданиям, не считая небольшого упоминания настороженности в отношении уровня безработицы, в то время как высказывания об экономике в целом оказались более оптимистичными. Это означает, что исход события оказался на стороне ужесточения возможного диапазона, поскольку небольшое количество людей ожидало, что Федрезерв не станет сокращать стимулы, и еще меньшее количество, вероятно, ожидало определенного признания рисков мировой финансовой стабильности (со стороны развивающихся рынков и т.д.) или даже голоса «против» со стороны нового голосующего – Нараяны Кочерлакоты. Но этому не суждено было случиться, и «подача» Федрезерва в этом раунде оставляет рынку возможность решить, насколько он уверен в том, где находится в настоящий момент.

Была ли нисходящая корректировка мирового интереса к риску достаточной для того, чтобы отразить недавние колебания на развивающихся рынках и развеять волнения о том, что сокращение стимулов Федрезерва и спад китайской экономики не расстроят планы мировых рынков? Как я упомянул вчера, критическая линия для интереса к риску проходит на отметке 1770 по индексу S&P500, она служила минимальным значением коррекции в середине декабря и вблизи которой вчера были установлены минимумы.

Своей лебединой песней председатель Федрезерва США, Бен Бернанке, добавил к программе сокращения стимулов еще 10 млрд. долларов. Фото: Чип Сомодевилла \ Thinkstock

Возможно, кто-то не может понять, почему пара доллар/иена торгуется ниже после заявления FOMC, указывающего на относительное ужесточение. Ответ заключается в том, что на рынке все снова связано с интересом к риску. В конце концов, несмотря на медленное снижение интереса к покупке казначейских бумаг со стороны Федрезерва, вчера облигации пользовались большим спросом. Новая волна спроса, которая оказалась еще сильнее, связана с переходом из более рисковых рынков активов/акций в надежные активы. Ожидайте, что динамика в кросс-курсах иены будет продолжаться до тех пор, пока интерес к риску угасает. Что касается других пар, то я думаю о том, чтобы отправиться в одну из местных психиатрических лечебниц, если пары фунт/доллар и евро/доллар смогут значительно вырасти в текущих условиях, но посмотрим, где мы окажемся в этих парах в ближайшие дни. Дни фунта и евро как надежных валют сочтены.

О других событиях. Федрезерв оставил развивающиеся рынки на произвол судьбы, поэтому теперь необходимо присматривать за тем, продолжат ли развивающиеся рынки постепенно выходить из-под контроля после серии попыток, направленных на укрепление доверия во всем мире, с помощью недавних повышений ставок. В России, по всей видимости, нас ждет решительная девальвация валюты, поскольку с утра рубль торгуется на уровне исторического минимума против корзины валют.

Раздавленный новозеландский доллар

Вчера Резервный банк Новой Зеландии выступил с объявлением об официальной процентной ставке через час после FOMC и на этом заседании решил пропустить повышение ставок, несмотря на то, что председатель Грэм Уилер выразил желание повысить ставки в ближайшее время, одновременно упомянув определенные признаки снижения спроса на жилье. Реакция новозеландских ставок была откровенно сдержанной: доходность по двухлетним облигациям потеряла всего пару базисных пунктов, однако реакция на валютных рынках была гораздо более заметной, поскольку слабый интерес к риску разгромил перекупленный новозеландский доллар. К сегодняшнему утру этот маневр увлек пару NZD/USD обратно к интересным уровням поддержки, и пара, наконец, готова вернуться в реальность после длительного периода, в течение которого новозеландский доллар отважно пытался игнорировать снижение интереса к риску, падение других товарных долларов и колебания валют развивающихся рынков. Если интерес к риску останется вялым, возможно, пара устранит еще один значительный разрыв с реальностью.

График: NZD/USD

Товарный доллар, наконец, падает на фоне «подачи» со стороны RBNZ и сильных антирисковых настроений, которые обычно влияют на менее ликвидные валюты. Движение оказывается значительным, и падение может ускорить темпы, если пара пробьет минимумы последних месяцев и 200-дневную скользящую среднюю.

Источник: Saxo Bank

Что касается других событий, итоговый показатель индекса деловой активности PMI HSBC/Markit в секторе обрабатывающей промышленности Китая после пересмотра оказался немного ниже на уровне 49,5, это по-прежнему говорит о том, что сектор обрабатывающей промышленности Китая действительно продемонстрировал отстающую динамику в январе. Официальный отчет по сектору обрабатывающей промышленности выходит в субботу, а отчет по сектору вне обрабатывающей промышленности — в понедельник.

Что нас ждет

Сегодня календарь наполнен событиями, включая выходящие утром показатели занятости (обычно не интересны) и показатели индекса цен потребителей в Германии (более интересны как повод к спорам об инфляции/дефляции). Позже выходит отчет по ВВП в США за четвертый квартал, который, вероятно, поддержит запоздавшие замечания Федрезерва по экономике, озвученные в последнем заявлении, но который не стоит того, чтобы тратить время на попытку понять, что произойдет дальше.

Вечером не пропустите последний отчетный доклад по Абэномике, поскольку на повестке дня последние показатели по японской инфляции, объему промышленного производства и отчет по сектору обрабатывающей промышленности.

Но главное, следите за уровнем 1770 в индексе S&P500 и будьте чрезвычайно бдительны. Не время быть «рискованным» героем. Торгуйте очень осторожно.

Материал предоставлен Trading Floor

0 комментариев