В преддверии дефляции

В следующих графиках приводятся различные версии объясняющие высокую корреляцию между серебром и золотом.

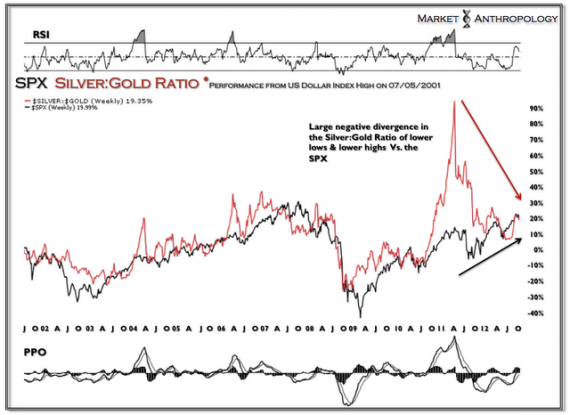

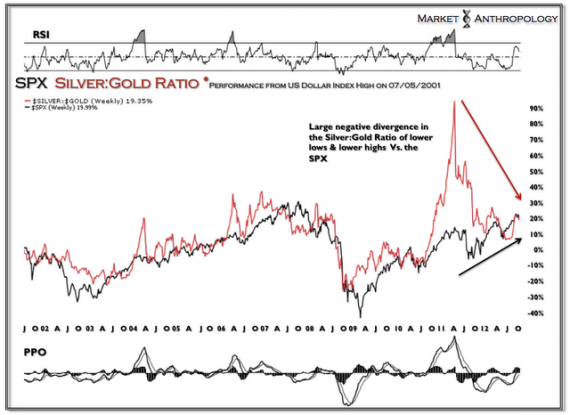

В общем, корреляция между серебром и золотом и SPX началась с банковским кризисом в 1990году. Как индекс доллара США достиг максимума 5 июля 2001 года, так и оба соотношения и SPX выполнялись аналогично. В сущности, когда валюта чувствительна и активы «эмоциональны», как например серебро превосходит золото — аппетиты трейдеров усиливаются.

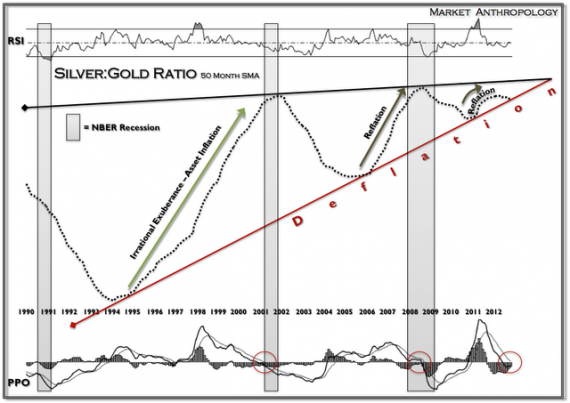

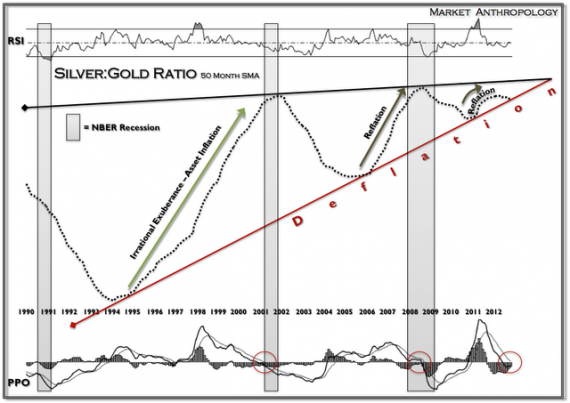

Хорошо понимая перспективы макроэкономики и выражая корреляцию в виде скользящей средней, можно утверждать, что она представляет собой большую инфляцию активов (Иррациональное изобилие) за последние два десятилетия. Подкрепляется это мнение жестким и соответствующим структуре ростом поддержки и сопротивления.

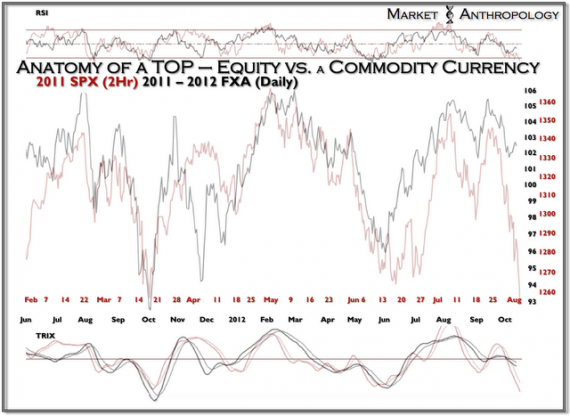

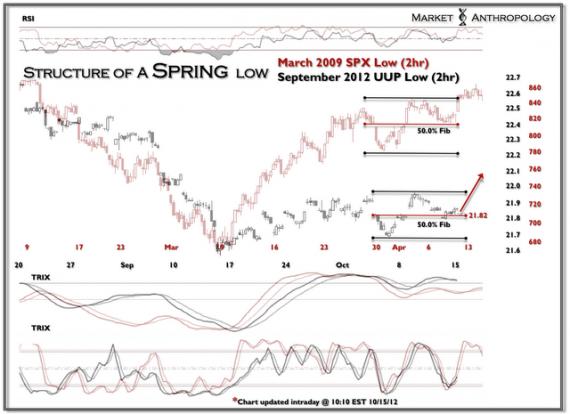

Как показано в сильной корреляции выполненной в первой диаграмме, неуклонное снижение курса доллара США начиная с 2001 года сыграло решающую роль в обеспечении мотивации для роста цен драгоценных металлов. Это привело к повышению рисков на фоне повторяющихся вмешательств в денежную политику в последнем десятилетии. Очевидно также, что на основе сильного тренда отрицательная корреляция сегодняшних активов, в случае укрепления доллара, в преддверии дефляции и, долгосрочные показатели скользящей средней будут нарушены. Именно поэтому, очевидно, председатель ФРС Бен Бернанке решил приступить к очередному циклу стимулирования денежно-кредитной политики в прошлом месяце, не смотря на восстановление максимумов на фондовых рынках.

Если доллар продолжит укрепляться, цена на такие активы, как серебро и золото будет продолжать падать.

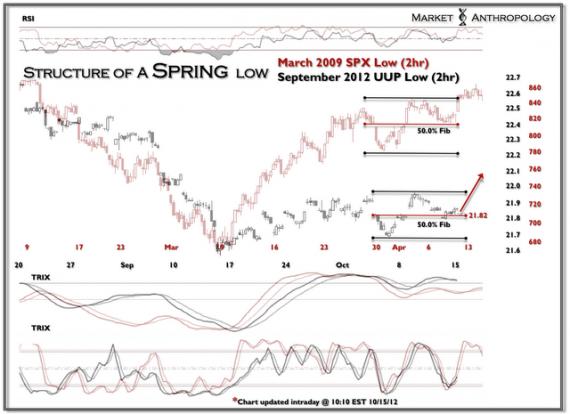

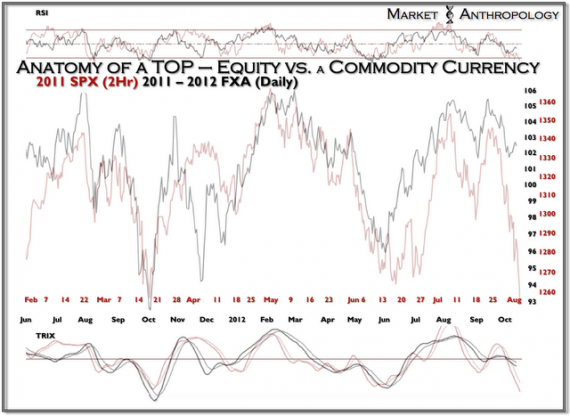

Последние 5 месяцев работы на товарном, валютном рынке, австралийском долларе также указывают на изменение условий макроэкономики, где доллар вновь заявляет права на свое господство снижением цен других товаров.

Бернанке знает признаки дефляции и, она на самом деле, кажется, стучится в дверь.

www.marketanthropology.com/2012/10/knocking-on-deflations-door.html

В общем, корреляция между серебром и золотом и SPX началась с банковским кризисом в 1990году. Как индекс доллара США достиг максимума 5 июля 2001 года, так и оба соотношения и SPX выполнялись аналогично. В сущности, когда валюта чувствительна и активы «эмоциональны», как например серебро превосходит золото — аппетиты трейдеров усиливаются.

Хорошо понимая перспективы макроэкономики и выражая корреляцию в виде скользящей средней, можно утверждать, что она представляет собой большую инфляцию активов (Иррациональное изобилие) за последние два десятилетия. Подкрепляется это мнение жестким и соответствующим структуре ростом поддержки и сопротивления.

Как показано в сильной корреляции выполненной в первой диаграмме, неуклонное снижение курса доллара США начиная с 2001 года сыграло решающую роль в обеспечении мотивации для роста цен драгоценных металлов. Это привело к повышению рисков на фоне повторяющихся вмешательств в денежную политику в последнем десятилетии. Очевидно также, что на основе сильного тренда отрицательная корреляция сегодняшних активов, в случае укрепления доллара, в преддверии дефляции и, долгосрочные показатели скользящей средней будут нарушены. Именно поэтому, очевидно, председатель ФРС Бен Бернанке решил приступить к очередному циклу стимулирования денежно-кредитной политики в прошлом месяце, не смотря на восстановление максимумов на фондовых рынках.

Если доллар продолжит укрепляться, цена на такие активы, как серебро и золото будет продолжать падать.

Последние 5 месяцев работы на товарном, валютном рынке, австралийском долларе также указывают на изменение условий макроэкономики, где доллар вновь заявляет права на свое господство снижением цен других товаров.

Бернанке знает признаки дефляции и, она на самом деле, кажется, стучится в дверь.

www.marketanthropology.com/2012/10/knocking-on-deflations-door.html

0 комментариев