Мировые волны.

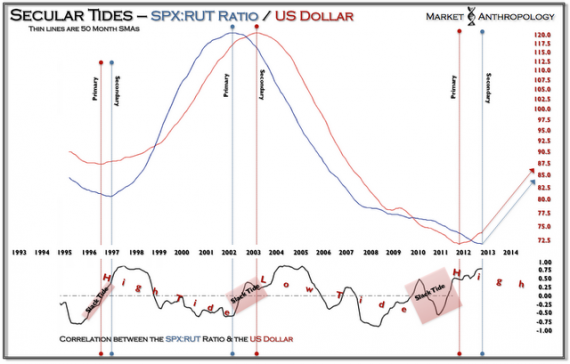

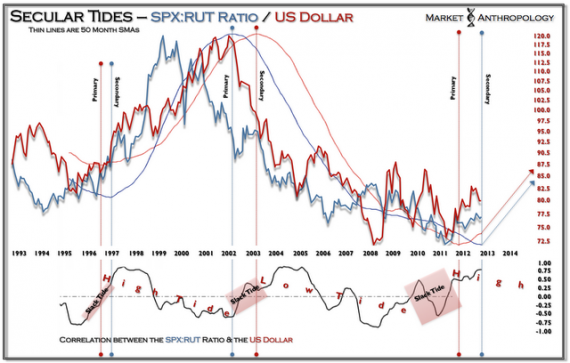

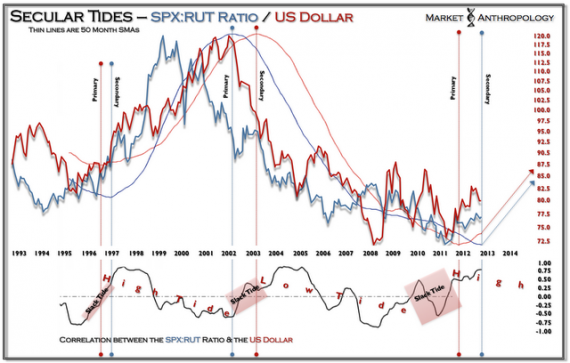

Ниже приведены две идентичные диаграммы, которые следуют в текущем году: индекс доллара СЩА и соотношение выраженное SPX/RUT. В целях выразительности первая диаграмма была лишена фактических ежемесячных данных, оставляя за каждым соответствующим 50-месячную SMA.

Вы заметите, что в течение последних двух десятилетий обе тенденции следовали параллельно, обычно задерживаясь в тех местах, что называются первичными и вторичными волнами. В сущности, как и приливные эффекты океана у входа в залив, перепады дифференциалов в корреляции между рынками проявляют задержку. Основная волна была определена первой долгосрочной скользящей средней с возможностью разворота тренда.

В начале 1990-х годов доллар СЩА -был первым изменившим тенденцию на повышение, как предзнаменование американского экономического господства, который должен был поддерживать баланс десятилетия.

В апреле 1999 года соотношение скользящих средних оказалось нисходящим в результате Европейского долгового кризиса предвещавшего экономическую разруху, которая была реализована через год.

Сегодня долгосрочная скользящая средняя доллара, кажется, снова направляется вверх, как и первоначальная волна. Как и в 1998 году разворот произошел в прошлом году, когда влияние Европейского долгового кризиса ударило по показателям во второй половине года.

Можно утверждать, что укрепление индекса доллара в последние несколько месяцев — это результат исторического вмешательства в денежно-кредитную политику и может негативно сказаться на других рынках: акции и фонды с высоким коэффициентом бета, таких как Russell 2000, самого известного индикаторы с низким темпом роста.

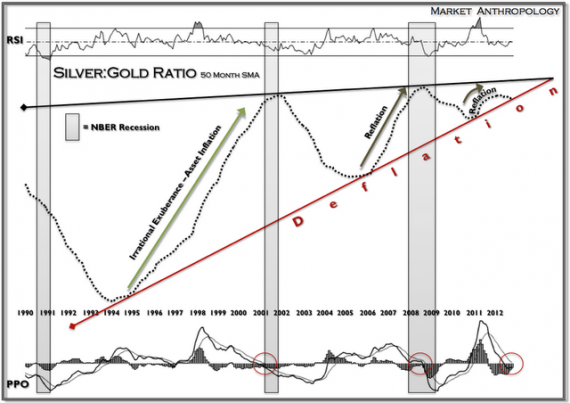

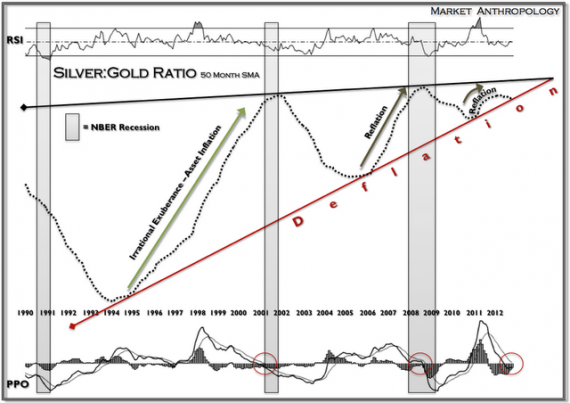

Этот рынок в перспективе согласуется с графиком прошлой недели, описывающий соответствующие модели скользящей средней соотношения серебра к золоту, которая сейчас отдыхает на своей 20-летней трендовой линии

www.marketanthropology.com/2012/10/secular-tides.html

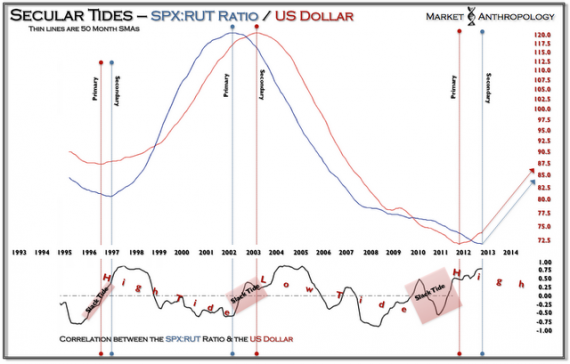

Вы заметите, что в течение последних двух десятилетий обе тенденции следовали параллельно, обычно задерживаясь в тех местах, что называются первичными и вторичными волнами. В сущности, как и приливные эффекты океана у входа в залив, перепады дифференциалов в корреляции между рынками проявляют задержку. Основная волна была определена первой долгосрочной скользящей средней с возможностью разворота тренда.

В начале 1990-х годов доллар СЩА -был первым изменившим тенденцию на повышение, как предзнаменование американского экономического господства, который должен был поддерживать баланс десятилетия.

В апреле 1999 года соотношение скользящих средних оказалось нисходящим в результате Европейского долгового кризиса предвещавшего экономическую разруху, которая была реализована через год.

Сегодня долгосрочная скользящая средняя доллара, кажется, снова направляется вверх, как и первоначальная волна. Как и в 1998 году разворот произошел в прошлом году, когда влияние Европейского долгового кризиса ударило по показателям во второй половине года.

Можно утверждать, что укрепление индекса доллара в последние несколько месяцев — это результат исторического вмешательства в денежно-кредитную политику и может негативно сказаться на других рынках: акции и фонды с высоким коэффициентом бета, таких как Russell 2000, самого известного индикаторы с низким темпом роста.

Этот рынок в перспективе согласуется с графиком прошлой недели, описывающий соответствующие модели скользящей средней соотношения серебра к золоту, которая сейчас отдыхает на своей 20-летней трендовой линии

www.marketanthropology.com/2012/10/secular-tides.html

0 комментариев