Доброго, воскресного и так далее.

Как отдыхается, товарищи хаотические трейдеры, измученные шашлыками и нарзаном?

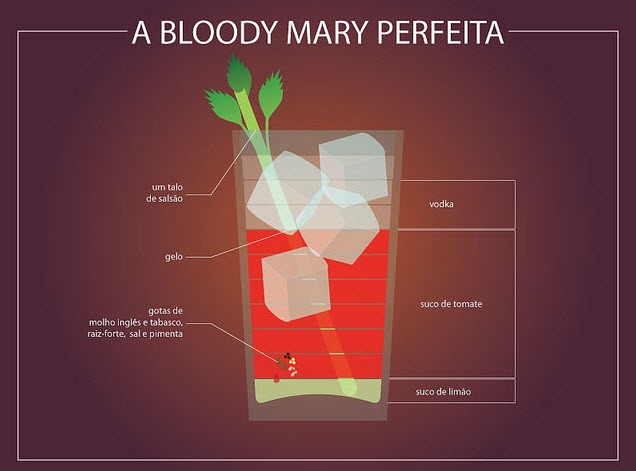

какие достижения в чудесах кулинарии? Расскажите, хоть. А то я тут со стройкой совсем одичал — жру чипсы с мороженым и заедаю размороженной вишей. Вкусно, но как-то уж больно незатейливо. Это примерно как шортить сбер перед отсечкой — кайф есть, но как-то уж больно необычно, что пугает.

Кстати, про отсечки — а ее не было, что ли еще? Я не слежу, а тут мне вчера сказали, что на следующей неделе только…

а вот в пятницу был в офисе брокера. Ходят туда-сюда какие-то молодые люди, важные — просто ппц — в костюмах-галстуках, туфли чистые… Менеджеры… фиговы. Сколько же народа всякой уйней занимается, да щеки раздувает. Всех в поле! — так не пойдут ведь… Нужен кризис, что бы смыл всех этих мальчиков-паразитов, что бы делали что-то полезное. А то из навыков только бряцание по клаве и пересказ брошюры «Как увеличить доход за счет пассивнызх инвестиций с активынм финансовым советником».)))

какие достижения в чудесах кулинарии? Расскажите, хоть. А то я тут со стройкой совсем одичал — жру чипсы с мороженым и заедаю размороженной вишей. Вкусно, но как-то уж больно незатейливо. Это примерно как шортить сбер перед отсечкой — кайф есть, но как-то уж больно необычно, что пугает.

Кстати, про отсечки — а ее не было, что ли еще? Я не слежу, а тут мне вчера сказали, что на следующей неделе только…

а вот в пятницу был в офисе брокера. Ходят туда-сюда какие-то молодые люди, важные — просто ппц — в костюмах-галстуках, туфли чистые… Менеджеры… фиговы. Сколько же народа всякой уйней занимается, да щеки раздувает. Всех в поле! — так не пойдут ведь… Нужен кризис, что бы смыл всех этих мальчиков-паразитов, что бы делали что-то полезное. А то из навыков только бряцание по клаве и пересказ брошюры «Как увеличить доход за счет пассивнызх инвестиций с активынм финансовым советником».)))