Будут обсуждаться вопросы в том числе и о расширении сотрудничества в поставках газа в Японию.

Так что муогут тащить ГП под новость (если что подпишут)

«Переговоры резко активизировались. Я думаю, что правила игры вскоре существенно изменятся. Газпром, до сих пор имевший монополию и избегавший контактов, начал шевелиться», — сказал высокопоставленный японский чиновник.

Представители Газпрома посетили Японию на прошлой неделе для переговоров о поставках СПГ с проектируемого завода во Владивостоке, сообщили три источника, знакомые с ситуацией. Это был первый визит в Японию, связанный с этим проектом, и он не принес никаких договоренностей.

Глава Газпрома Алексей Миллер в среду встретился с министром торговли Японии Тошимицу Мотеги и руководством строительных компаний Chiyoda Corp и JGC Corp, интересующихся проектом во Владивостоке, сообщили источники, близкие к переговорам.

«После того как Путин предельно ясно сказал, что хочет повысить долю (экспорта СПГ в Азию), многие изо всех сил стараются убедить Японию», — сказал японский чиновник.

Активный интерес к японскому рынку проявляет и нефтяная компания Роснефть. Она сообщила в среду, что японская Marubeni может принять участие в финансировании и строительстве завода СПГ, который крупнейшая российская нефтекомпания планирует построить на Дальнем Востоке, а также в продаже газа.

Доброе утро, страна!

СКитаем все ясно. И с Америкой. Везде признаки слабости в экономике. Поэтому рынок акций в Поднебесной более адекватен.

Билл Гросс отметился советом для ЕЦБ: надо печатать и тратить, а не экономить. Собственно, на примере Греции это быдло ясно всем, кто умеет считать и читать. Но, думаю, дело не в заботе о судьбе Европы, а в том, что товарищ купил немного еврооблигаций и можно бы поднять цены.

Вторит ему и Дерипаска (наш), сетуя на сильный евро. Советует. Болеет за экономическое сотрудничество.

Все это на фоне размышлений из самого ЕС о том, что экономику надо стимулировать. Ждем продолжениязвездных валютных войн.

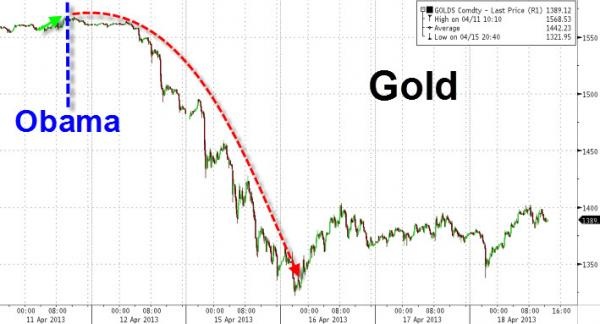

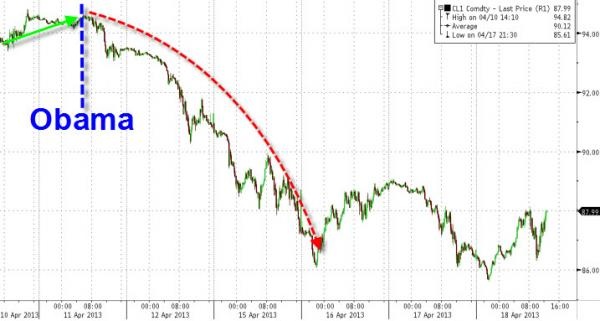

Цена на золото отжалась.

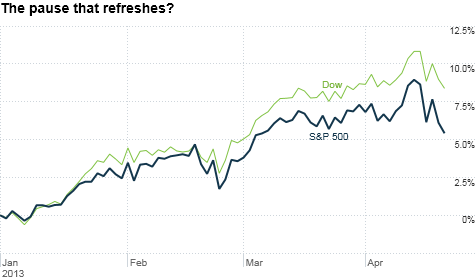

Но о возвращении речь пока не идет — хеджи зализывают раны, а аналитики рассуждают, не было ли это сигналом к распродаже акций? 5-7% вниз вполне возможно, в общем.

По нашему рынку — более-менее ясно. Расти не хотим, активность снижается, праздники на носу (длинные весьма), отсечки и оппозиция 6 мая.

Интересен пассаж про то, что госбанкам надо снизить ставки по кредитам, что повлияет на поведение остальных участников рынка. Пора бы вспомнить, что не один Газпром у нас политически зависим. Просто у Сбербанка и ВТБ нет возможности строить трубопроводы.

Приятных торгов. И да пребудет с вами профит!)

Билл Гросс отметился советом для ЕЦБ: надо печатать и тратить, а не экономить. Собственно, на примере Греции это бы

Вторит ему и Дерипаска (наш), сетуя на сильный евро. Советует. Болеет за экономическое сотрудничество.

Все это на фоне размышлений из самого ЕС о том, что экономику надо стимулировать. Ждем продолжения

Цена на золото отжалась.

Но о возвращении речь пока не идет — хеджи зализывают раны, а аналитики рассуждают, не было ли это сигналом к распродаже акций? 5-7% вниз вполне возможно, в общем.

По нашему рынку — более-менее ясно. Расти не хотим, активность снижается, праздники на носу (длинные весьма), отсечки и оппозиция 6 мая.

Интересен пассаж про то, что госбанкам надо снизить ставки по кредитам, что повлияет на поведение остальных участников рынка. Пора бы вспомнить, что не один Газпром у нас политически зависим. Просто у Сбербанка и ВТБ нет возможности строить трубопроводы.

Приятных торгов. И да пребудет с вами профит!)