Bullish Bull

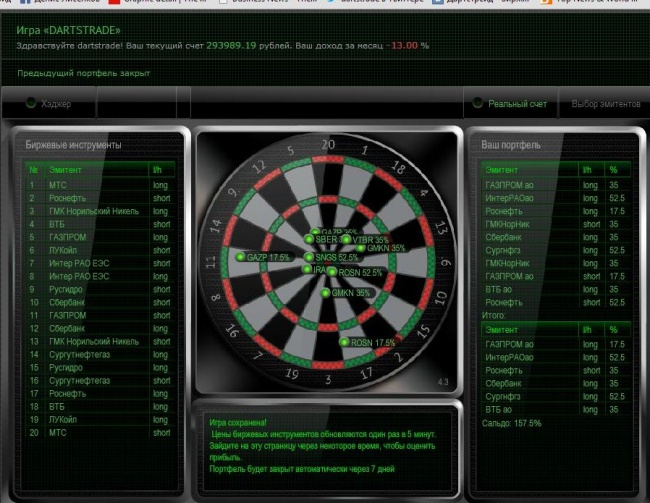

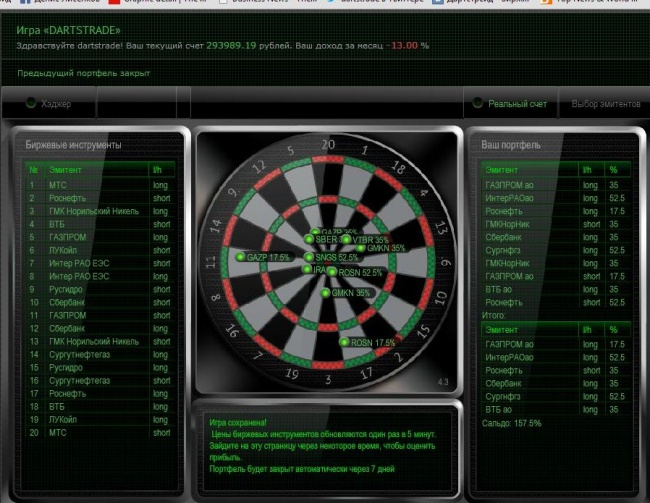

Натыкал с третьей попытки плюсовой портфель.

Все по плану. почему-то хаос смотрит в сторону Интеррао. Поглядим, прав ли?)

По-прежнему интересуюсь позицией брокеров по краткосрочной торговле. Они реально людей ведь обучают и привлекают именно на краткосрочные спекуляции, где шансов потерять деньги процентов 90. Понятно, что завлекать людей, давя на жадность, проще, но ведь это же вынуждает проводить политику массового привлечения мяса вместо того, что бы создавать лояльную долговременную клиентуру.

Все по плану. почему-то хаос смотрит в сторону Интеррао. Поглядим, прав ли?)

По-прежнему интересуюсь позицией брокеров по краткосрочной торговле. Они реально людей ведь обучают и привлекают именно на краткосрочные спекуляции, где шансов потерять деньги процентов 90. Понятно, что завлекать людей, давя на жадность, проще, но ведь это же вынуждает проводить политику массового привлечения мяса вместо того, что бы создавать лояльную долговременную клиентуру.