Продолжаю спасение своих утопающих на комоне блогов. Сегодня наткнулся на старый текст, но актуальности нифига не потерявший.

В конце девятнадцатого века, примерно в одно и тоже время, появились две совершенно противоположные по смыслу концепции, описывающие поведение цен на фондовом рынке. В 1900-м году Луи Башелье написал диссертацию «теория спекуляций», основанную на наблюдениях за поведением цен облигаций на парижской бирже. За семь лет до Эйнштейна он предложил формальную математическую модель случайного блуждания, в соответствии с которой поведение цен было похоже на поведение броуновской частицы под ударами мелких молекул.

В период с 1890 по 1902 годы Чарльз Доу, первый редактор газеты «Wall Street Journal» и автор самого известного биржевого индекса, написал серию статей, которая позже превратилась в «теорию Доу». Он считал, что поведение цен описывается закономерными тенденциями, или направленными движениями вверх или вниз, которые отражают господствующее на бирже мнение о будущем экономики или отдельной компании. Так началось противостояние двух принципиально противоположных концепций, которое не окончено и по сей день.

Гипотеза Башелье за период с 1930 по 1950-й годы превратилась в гипотезу эффективного рынка, на котором большое количество независимых рациональных участников быстро и правильно принимают решения на основе поступающей информацию. В результате вся имеющаяся на рынке информация оказывается включенной в цену, а поведение цен оказывается случайным блуждание, которое невозможно прогнозировать. Эта теория господствовала в академической теории финансов вплоть до конца двадцатого века.

Теория Доу пришлась больше по нраву трейдерам, реально торгующим на фондовом рынке, поскольку позволяла принимать решения на основе анализа ценовых графиков, что с точки зрения гипотезы эффективного рынка делать бессмысленно – все видимые глазом движения цен являются «причудливой игрой случая», как выпадение красного или черного в рулетке. Однако, практики знали, что это не так, или по крайней мере не совсем так. Уже в тридцатых годах двадцатого века, на основе положений Чарльза Доу была разработана классификация «типичных» вариантов поведения цен, означающих смену или продолжение наблюдаемой рыночной тенденции. Сейчас их называют «фигурами» или паттернами, а обнаружение таких фигур на графиках техническим визуальным анализом. В отличие от индикаторного технического анализа, требующего иногда достаточно сложных расчетов, визуальный анализ весьма прост – для него необходимо только видеть график цены и помнить наиболее важные фигуры.

Между тем даже сегодня фигуры технического анализа остаются одной из наиболее спорных тем. С одной стороны, их видит на графиках практически любой начинающий трейдер. С другой стороны, работа фигур теханализа по правилам, описанных в книгах, вызывает большие сомнения, особенно когда начинается «проверка гармонии алгеброй», т.е. формальные и статистически правильные исследования. Если рассматривать паттерны типа «голова и плечи» и т.д. отвлеченно от рынка, как некие образы, картинки, возникающие в графиках цены, то грамотная статистическая проверка будет неизменно приводить к печальному результату: вероятность срабатывания фигуры по сценарию, описанному в книгах близка к 50 %. Однако, иногда они срабатывают очень даже хорошо. Можно ли отличить ситуацию когда фигура сработает, от обратной? Иногда можно.

Но для того, чтобы ответить на вопрос о срабатывании фигур сначала нужно ответить на более фундаментальный вопрос: что движет рынком?

Один из возможных, достаточно очевидных ответов – решения участников рынка, реализованные в сделках. Почему люди принимают решения? Достаточно очевидный ответ, в духе академической науки — реагируя на информацию. Следовательно, одним из важных факторов движения цен является информация, поступающая на рынок. Ее можно разделить на четыре категории:

Очевидно положительная – такая информация, которая для большинства участников рынка является понятным поводом для покупки.

Очевидно отрицательная – такая, которая для большинства участников является основанием для продажи.

Нейтральная – это весьма частый вид информации (пожалуй, наиболее частый на рынке), когда ее можно интерпретировать и как положительную и как отрицательную. Эта информация вызывает у части участников решения о покупке, а у другой части – решения о продаже.

И наконец, есть еще один вид информации – ее отсутствие. Это периоды на рынке, когда выходящие новости настолько слабы, что не вызывают реакции участников рынка в виде сделок.

Согласно современным представлениям, поступление информации на рынок — процесс близкий к случайному (математики говорят пуассоновский). Да, конечно, бывают периоды, когда одна за другой долго идут положительные или отрицательные новости, но такие периоды редки. Поэтому, если бы движение определялось только информацией, то цены были бы в точности случайным блужданием, как это и предполагает гипотеза эффективного рынка.

Однако, есть еще один фактор, который на сегодня можно считать доказанным и который вносит коррективы в движение цен. Это настроения участников рынка, определяющие их отношение к информации. Численным выразителем настроений участников может быть фрактальная размерность графика цены, или является знаменитый показатель Херста H, связанный с фрактальной размерностью соотношением D=2-H. Его значение задает три возможных типа поведения участников рынка, которые можно описать так.

При H>0.5 настроения «кооперативны» и участники склонны одинаково оценивать выходящие новости. В первом приближении значение Н задает вероятность, с которой участники принимают одинаковые решения на основе выходящей информации. Такое состояние обычно связывается с трендами, поскольку движение цены вверх (вниз) вызывает еще большее желание рыночной толпы покупать (продавать) акции.

Если Н близко к 0.5, то участники рынка склонны действовать независимо друг от друга, независимо оценивать информацию и независимо принимать решения. Поведение цены в данном случае — это классическое случайное блуждание.

При Н<0.5, то участники рынка склонны к антикооперативному поведению. Грубо говоря, они склонны трактовать выходящие новости и движения цен «наоборот». В таком состоянии движение цены вверх вызывает желание продавать акции, а вниз – наборот покупать их. Такое поведение характерно для флэтов.

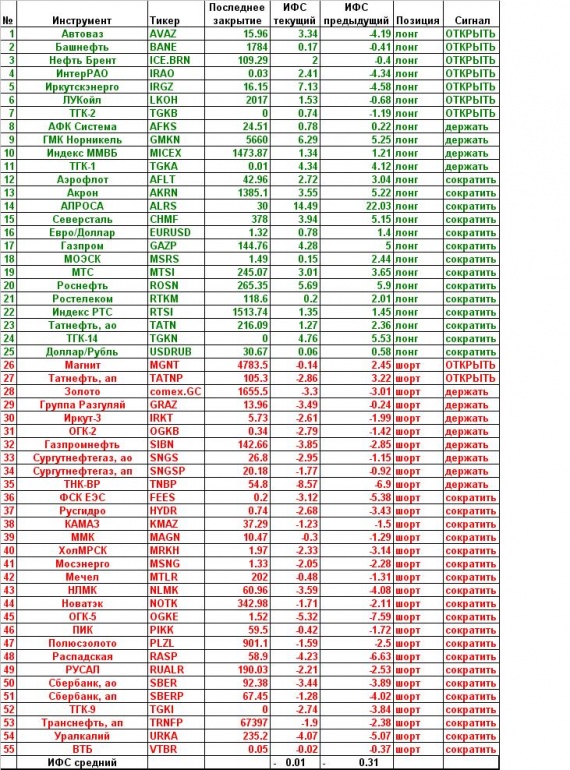

Таким образом, четыре типа информации три типа поведения участников задают нам все встречающие рыночные ситуации. Поведение цен в этих ситуациях склонно к формированию неких «типичных» паттернов, которые являются отражением преобладающей на рынке информации и характера реакции участников рынка на эту информацию. Вот эти типичные паттерны поведения цен в различных информационно-настроенческих ситуациях с моей точки зрения и составляют набор фигур технического анализа:

Итак, когда же работают фигуры технического анализа? Мой опыт совмещения различных видов ценового анализа говорит, что они хорошо работают в ситуациях однозначно трактуемого потока информации, поддержанного однозначным (кооперативным или антикооперативным) поведением участников рынка. Такая ситуация существует на рынке примерно в 30-50 % времени.

Если поток информации нейтрален и/или поведение участников рынка независимое, то формирование фигур является событием, близким к случайному и работать так, как описано в книгах они не будут. В этом случае – это типичные «миражи» случайного блуждания. Такая непредсказуемость занимает на рынке 30-40 % времени.

И есть еще 10-20 % ситуаций отсутствия важной информации при любом поведении участников. В этом случае рынок формирует сходящиеся треугольники, выход из которых непредсказуем и зависит исключительно от направленности первой серьезной новости, способной заставить участников рынка активно принимать решения.

Приведенная выше таблица достаточно сложна для практического применения, поскольку требует опыта оценки «качества» информационного потока и умения определять настроения участников рынка, путем вычисления фрактальной размерности. К счастью еще один способ прогнозировать развитие фигуры технического анализа, основанный на одном любопытном эмпирическом факте.

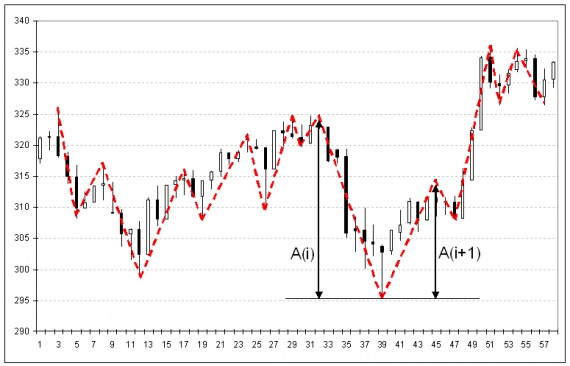

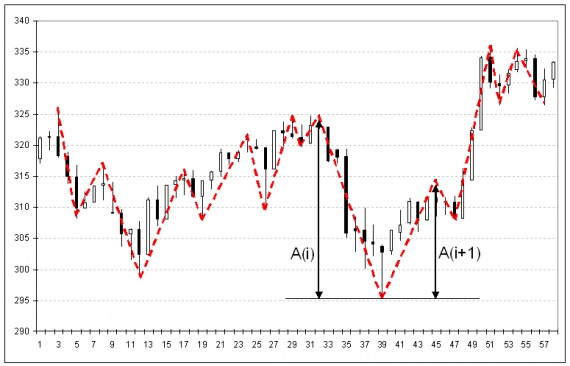

Для начала введем несколько определений. Выделим на графике цены все ценовые экстремумы (видимые глазом максимумы и минимумы) и соединим их прямыми линиями, как показано на рисунке 1.

Назовем волной движение цены от локального максимума к следующему за ним локальному минимуму, или наоборот от локального минимума, к следующему за ним локальному максимуму. Тогда ценовое движение можно представить последовательностью волн, каждая из которых направлена в противоположную сторону от предыдущей.

Введем амплитуду волны А, как модуль разности между ценой окончания и ценой начала волны. Волны, амплитуда которых больше амплитуды предыдущей волны будем называть в духе теории Элиотта импульсными, а волны, амплитуда которых меньше либо равна амплитуде предыдущей — корректирующими.

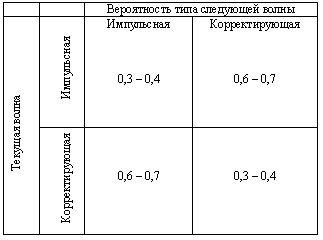

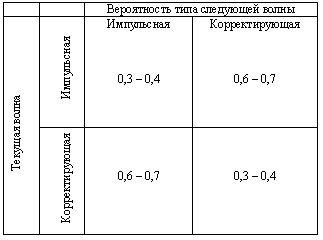

Более строго: Если А(i)>A(i-1), то волна импульсная, если А(i)<=A(i-1), то волна корректирующая. Таким образом, движение цены можно представить последовательностью следующих друг за другом импульсных и корректирующих волн. А теперь, внимание, самое важное! Статистические свойства введенных таким простым способом волн, оказываются практически одинаковыми для большинства финансовых рынков (кроме, может быть, рынка облигаций). И описать эти свойства можно двума простыми фразами. Если предыдущая волна была импульсной, то текущая волна с вероятностью больше 0,5 будет корректирующей. Если предыдущая волна была корректирующей, то текущая волна с вероятностью больше 0,5 будет импульсной. Типичные для большинства рынков диапазоны соответствующих вероятностей представлены в следующей таблице:

Удивительно, но статистические свойства ценовых движений между локальными экстремумами полностью соответствуют положениям теории Чарльза Доу, который считал, что начавшаяся тенденция имеет больше шансов продолжиться, чем измениться. В соответствии с приведенной таблицей это именно так: если мы наблюдаем импульсную волну вверх, с пробитием предыдущего ценового максимума, то наиболее вероятно, что она сменится коррекцией вниз, а затем снова с большей вероятностью последует импульсное движение вверх!

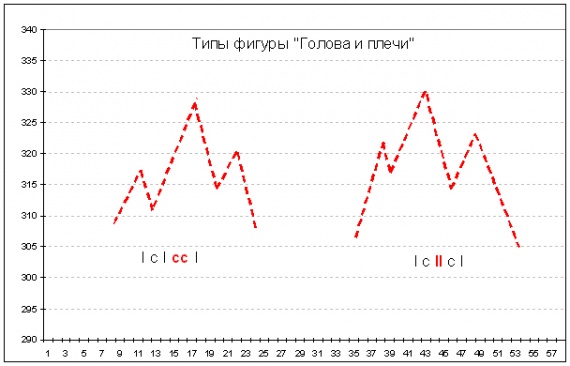

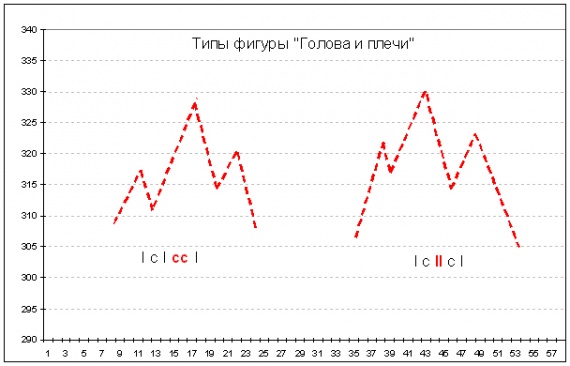

А что же такое тогда фигуры технического анализа? Оказывается, что это просто различные последовательности из нескольких волн разного типа. Например классическое трендовое движение описывается наиболее вероятной последовательностью импульс-коррекция – импульс – коррекция – импульс. Всевозможные разворотные фигуры –это сбой в одном звене наиболее вероятной последовательности. Например, самая частая разворотная фигура «голова-плечи» может быть описана двумя возможными последовательностями: импульс – коррекция – импульс – коррекция – коррекция – импульс, или импульс – коррекция – импульс – импульс – коррекция – импульс. В первом случае сбой в наиболее вероятной последовательности произошел на пятом шаге, когда вместо более вероятного импульса на рынке возникла корректирующая волна. Во втором случае сбой произошел на четвертом шаге, когда вместо более вероятной коррекции на рынке возникло импульсное движение вниз (соответствующие паттерны изображены на рисунке 2).

Рисунок 2. Волновые варианты формирования фигуры «голова-плечи».

Различные сходящиеся и расходящиеся треугольники – это многократные сбои в наиболее вероятной последовательности. Сходящийся треугольник описывается формулой коррекция – коррекция – коррекция – коррекция -…, а расходящийся формулой импульс – импульс – импульс – импульс-…

Зная универсальные свойства волн, и немного потренировавшись, можно легко найти волновые формулы всех фигур технического анализа. Но самое важное заключается в том, что наблюдая только график цены и выделяя в нем две последних волны можно быстро прогнозировать наиболее вероятный сценарий развития событий на рынке. Так, например, если наблюдается коррекция восходящей импульсной волны, то до тех пор, пока текущая цена выше основания предыдущего движения более вероятно окончание коррекции и продолжение роста к уже достигнутым ранее максимумам. Если же цена опустилась ниже основания предыдущей импульсной волны, то это явный статистический сигнал разворота и на ближайшей коррекции вверх следует искать возможности для продажи. А выходы из сходящихся треугольников с большей вероятностью происходят в сторону противоположную последнему локальному экстремуму.

Конечно, описанный визуальный анализ является достаточно грубым средством для принятия решений, однако в условиях нехватки времени на детальный анализ текущий ситуации он позволяет быстро и эффективно понять что же может произойти с ценами дальше и наметить тактику торговых действий в случае реализации как более, так и менее вероятного сценария.