НА-Джест (вечерний, редкий) от 29.01.14

Америку видите. Утро будет добрым.

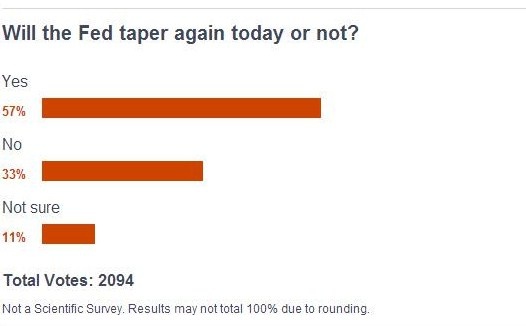

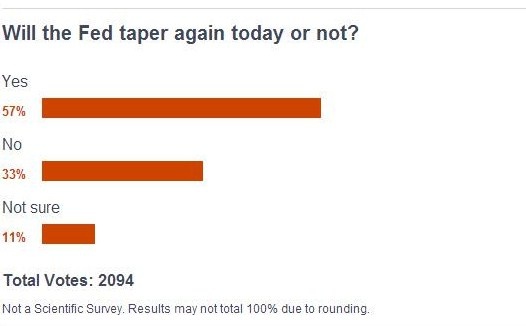

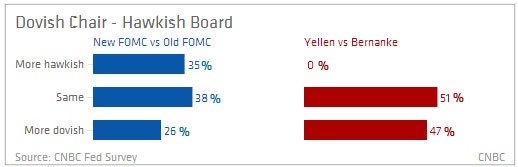

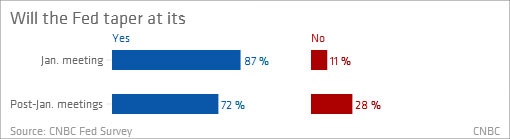

а тут еще голосование про решение ФРС

не смотря на ситуацию на развивающихся рынках, большинство уверено в продолжении сворачивания КУЕ.

а тут еще голосование про решение ФРС

не смотря на ситуацию на развивающихся рынках, большинство уверено в продолжении сворачивания КУЕ.

А что там нынче в ФРС?

Уже пошли гадания на кофейной гуще. Про уменьшение неуменьшаемого, т.е. про КУЕ.

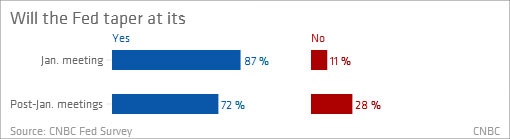

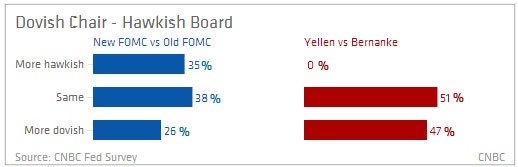

И про то, каких птиц в ФРС больше.

Как ни крути, а повод для фиксации прибыли в американских акциях выглядит убедительно. ИБО, если не снизят сейчас, то шанс вырастет к следующему заседанию и так далее, пока не снизят на очередные 100500 миллиардов.

И про то, каких птиц в ФРС больше.

Как ни крути, а повод для фиксации прибыли в американских акциях выглядит убедительно. ИБО, если не снизят сейчас, то шанс вырастет к следующему заседанию и так далее, пока не снизят на очередные 100500 миллиардов.

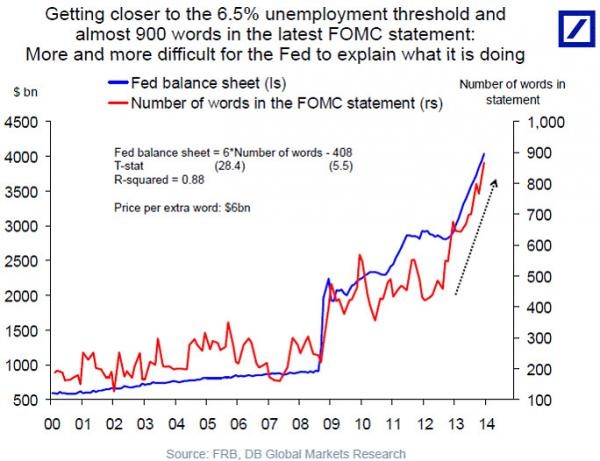

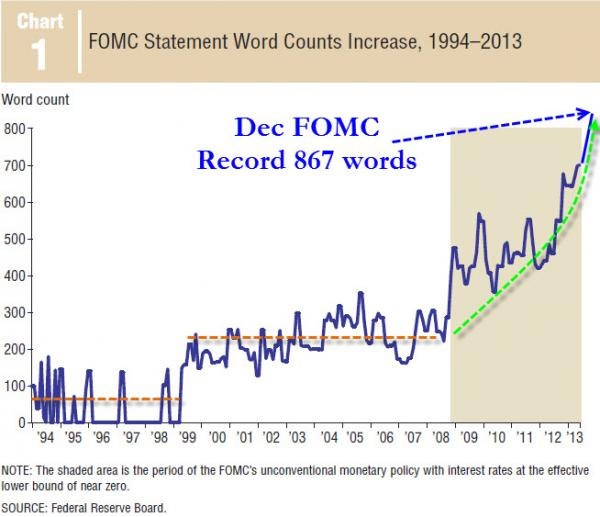

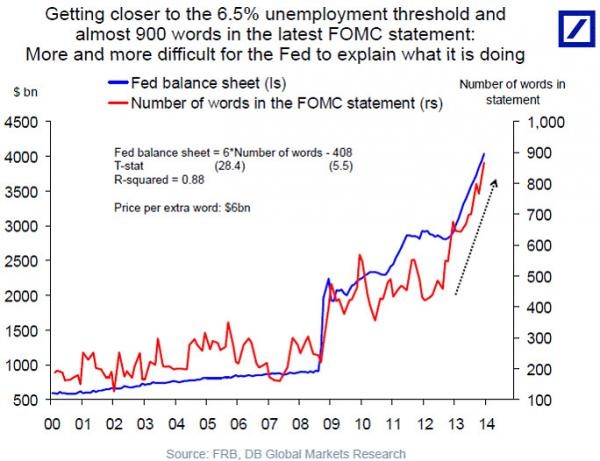

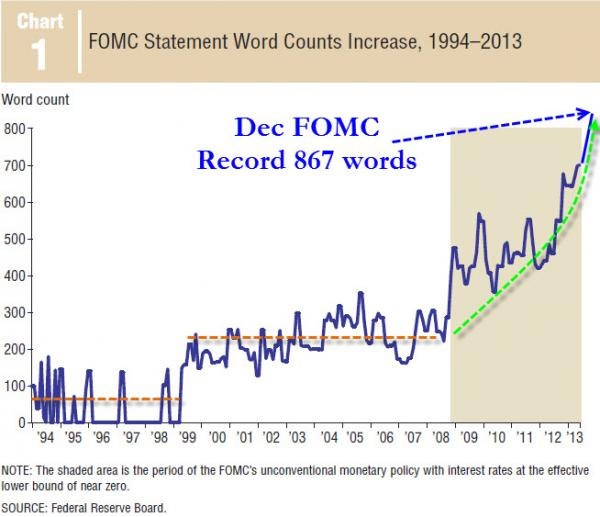

Цифра дня: 6 000 000 000. Контора пишет!

безусловно на эту номинацию выходит 6 млрд. долларов, которое стоит каждое слово ФРС.

В Дойчебанке посчитали, что увеличение баланса ФРС сопровождается увеличением доклада ФРС в соотношении 1 слово — 6 млрд. долларов.

Расчет ведется с программ КУЕ (как я понял, а 408 — это размер баланса, с которого началась работа станка, видимо)

На зерохедже тут же стали обсуждать, будет ли уменьшаться объем выступления с уменьшением баланса и будет ли заявление ФРС составлять 100 страниц, если баланс ФРС достигнет 1 квадриллиона долларов.

еще занятная картинка из той же темы:

В Дойчебанке посчитали, что увеличение баланса ФРС сопровождается увеличением доклада ФРС в соотношении 1 слово — 6 млрд. долларов.

Расчет ведется с программ КУЕ (как я понял, а 408 — это размер баланса, с которого началась работа станка, видимо)

На зерохедже тут же стали обсуждать, будет ли уменьшаться объем выступления с уменьшением баланса и будет ли заявление ФРС составлять 100 страниц, если баланс ФРС достигнет 1 квадриллиона долларов.

еще занятная картинка из той же темы:

Стэнли Фишер - наш человек в ФРС!

Обама предложил кандидатуру Стэнли Фишера на пост Заместителя Председателя ФРС.

Еще до того, как стать управляющим Банка Израиля, Стэнли Фишер работал распорядителем МВФ.

Как раз во время кризиса 1998 года. Это он давал отмашку на выдачу траншей МВФ.

Это за его окнами в Кемпенски следили трейдеры, что бы определить, дали или нет. Деньги от МВФ, в смысле.

Это он — друг Чубайса и Кудрина.

Это он — второе лицо в ФРС.

Запомните. Пригодится.

Оле-Оле-Оле! — покупайте — ГКО!

Еще до того, как стать управляющим Банка Израиля, Стэнли Фишер работал распорядителем МВФ.

Как раз во время кризиса 1998 года. Это он давал отмашку на выдачу траншей МВФ.

Это за его окнами в Кемпенски следили трейдеры, что бы определить, дали или нет. Деньги от МВФ, в смысле.

Это он — друг Чубайса и Кудрина.

Это он — второе лицо в ФРС.

Запомните. Пригодится.

Оле-Оле-Оле! — покупайте — ГКО!

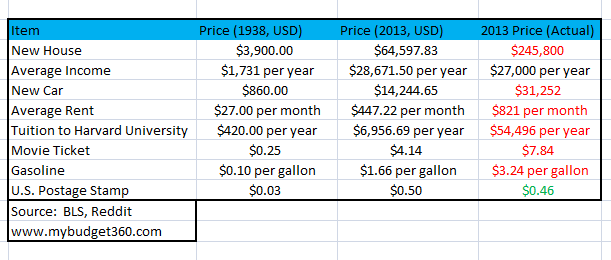

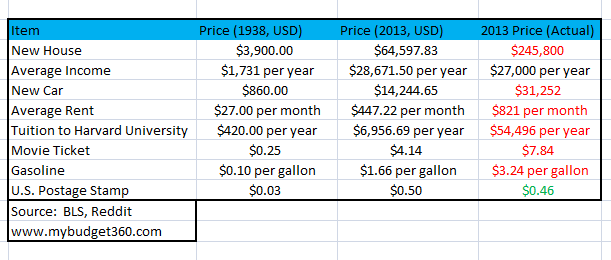

Цифра дня: 3,14

Именно с этой цифры и стоит начать комментарии к тем цифрам, что на графике.

Это инфляция, мать ее, и рынок потребления, отец ее.

Вопросы?))

отсюда

Это инфляция, мать ее, и рынок потребления, отец ее.

Вопросы?))

отсюда

Картинка ... ГОДА!

Для ждущих ФРС - ПЕСТНЯ!

Заседание ФРС

Начало: 20:00

Цена: 1 руб.

Продлится:1 час

В зависимости от ситуации с лимитом госдолга и бюджетом, а так же от поступающей статистики игроки будут строить прогнозы о сокращении КУЕ. Банально, обычно, привычно, но тем не менее движение рынка будут. Чем лучше статистика, тем сильнее будут движения.

Ставки Сити на сокращение КУЕ

До вчерашнего заседания было:

10% декабрь

25% январь

35% март

30% после марта

После прочтения заявления ФРС:

20% декабрь

45% январь

25% март

10% после марта

как бэ перевод из поста на зерохедже

не понимаю, что там между строк можно увидеть, но ставки на более скорое уменьшение КУЕ явно повысились

10% декабрь

25% январь

35% март

30% после марта

После прочтения заявления ФРС:

20% декабрь

45% январь

25% март

10% после марта

как бэ перевод из поста на зерохедже

не понимаю, что там между строк можно увидеть, но ставки на более скорое уменьшение КУЕ явно повысились

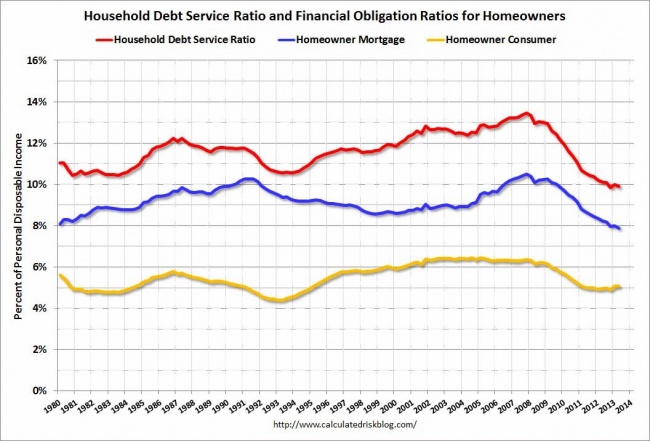

Жизнь-то налаживается.

В Америке.

Согласно статистике ФРС, долги домохозяйств снижаются и снижаются.

На картинке показана долговая нагрузка в процентах к личным доходам.

Красная линия — это для арендаторов и домовладельцев, синяя — обязательства по ипотечным кредитам, желтая — задолженность по потребительским кредитам.

Как видно, низкие процентные ставки играют свою роль. И, видимо, идет процесс как списания кредитов с одной стороны, так и замещение их более дешевыми с другой.

отсюда

Кстати, долговая нагрузка игроков в казино так же уменьшилась, а посещаемость вернулась на докризисный уровень!

Вообще интересная статья про то, как казино кредитуют игроков, сколько списывают на безнадежные кредитыи как выбивают долги.

Согласно статистике ФРС, долги домохозяйств снижаются и снижаются.

На картинке показана долговая нагрузка в процентах к личным доходам.

Красная линия — это для арендаторов и домовладельцев, синяя — обязательства по ипотечным кредитам, желтая — задолженность по потребительским кредитам.

Как видно, низкие процентные ставки играют свою роль. И, видимо, идет процесс как списания кредитов с одной стороны, так и замещение их более дешевыми с другой.

отсюда

Кстати, долговая нагрузка игроков в казино так же уменьшилась, а посещаемость вернулась на докризисный уровень!

Вообще интересная статья про то, как казино кредитуют игроков, сколько списывают на безнадежные кредиты

Рубль вставил палки в колеса

Российский рынок акций во вторник не смог освободится от пут крепнущего рубля. Позитивная реакция мировых рынков на данные по рынку труда для Московской биржи прошла незаметно. Два фактора сошлись в клинч, что не позволило индексу ММВБ преодолеть локальные сопротивления. Фондовый индикатор «завис» между 1525-1535 пунктов и так и не смог набрать необходимую кинетическую энергию, чтобы вырваться из диапазона. Потери к концу дня составили 0,3%, закрытие прошло на 1 528.76 пунктах. Объемы торгов были ниже средних за последнее время значений.

«Раскочегарить» рынок не смогли и новости с корпоративного

Читать дальше →

«Раскочегарить» рынок не смогли и новости с корпоративного

Читать дальше →

Какое же оно, оказывается, КУЕ!

Я не люблю размещать чужие тексты, как вы знаете. Но тут, думаю, редкое исключение из правил. Все-таки начался наезд на ФРС. И не нам ли, приверженцам хаотической торговли, должно быть это на руку? Финансовые рынки будут в хаосе, т.е. как бы веллкам — мы то тут уже!

Так что читаем начало конца КУЕ.

Перепост с Финмаркета

"...Один из ведущих специалистов по эконометрике и член комитета Национального бюро экономических исследований СШАРоберт Холл заключил, что действия ФРС не только не решили проблему, но и ухудшили экономические условия в стране. Сочетание низкого уровня инвестиций и низкого потребления вылилось во внеочередное снижение объемов производства. Это должно было привести к уходу реальной процентной ставки в глубокий минус. Но ФРС проигнорировала реальность и оставила ставку на уровне, близком к нулю.

Ошибкой была и политика таргетирования ВВП. Теперь регулятору нужно внимательно следить за банками с большим капиталом и проводить более строгие стресс-тесты.

Другой выдающийся теоретик денежно-кредитной политики — постоянный профессор Принстонского университета Хен Сонг Шин — изучил среднюю годовую ставку по кредитам во всех коммерческих банках США, эффективную ставку по федеральным фондам и спрэд между ними. Он также оценил сопоставимые показатели в Европе.

И в США, и в Европе спрэды увеличились. А это значит, что ликвидности на финансовых рынках стало меньше, хотя ФРС разбрасывала доллары с вертолета, а Европейский центробанк — нет.

Шин также проанализировал рынок кредитования нефинансовых предприятий в США. Он обнаружил, что кредитование бизнеса в США находится в глубоком застое. Новые компании не выходят на рынок, а старые не создают новых рабочих мест. Уровень совокупного долга бизнеса по отношению к ВВП сейчас больше, чем в 2007 году.

Еще одно исследование, проведенное Арвиндом Кришнамурти из Северо-Западного университета (Мичиган) и Аннетт Виссинг-Йоргенсен из Университета Калифорнии, подтверждает вывод о неэффективности QE. Экономисты нашли доказательства того, что эффект от выкупа активов на экономику был ограниченным. И, поскольку программа количественного смягчения до сих пор не закончена и окончательная ее стоимость неизвестна, он может сойти на нет.

Кришнамурти и Виссинг-Йоргенсен критикуют ФРС за отсутствие четкой стратегии покупки активов. Они утверждают, что отсутствие конкретных целей (общие слова о снижении безработицы и «двойном мандате» не в счет), осложняет сворачивание QE. Инвесторы попросту не знают, почему регулятор покупает одни бумаги, не покупает другие, и когда он начнет их продавать. Рынок уже несколько лет живет в состоянии полной неопределенности и готов распродать все, если Бернанке неосторожно подмигнет или поднимет бровь.

Все эти исследования были представлены на ежегодной встрече глав резервных банков США в Джексон-Хоуле в августе 2013 года. Впрочем, и без научных работ понятно, что программа количественного смягчения имеет массу недостатков. За пять лет смягчения баланс ФРС вырос в четыре раза, и любому обывателю понятно, что распродать активы на три триллиона долларов ФРС в ближайшее время не сможет.

Недопустимый ущерб

Программа количественного смягчения все-таки работает, но не так как хотелось финансовым властям. Она выгодна огромным банкам, гигантским корпорациям и прочим спекулянтам, утверждает Джесси Хант.

Поскольку процентные ставки с 2008 года остаются на крайне низком уровне, банкам не выгодно раздавать традиционные кредиты. Намного прибыльней выделить ресурсы своим торговым подразделениям, чтобы те смогли играть на финансовом рынке. Именно так и поступает большинство кредитных организаций.

В сентябре главный показатель движения денег в экономике — денежный мультипликатор — упал до рекордно низкого уровня — 3,1. То есть каждый доллар, потраченный ФРС увеличивает денежную массу в 3,1 раза. Еще в 2008 году денежный мультипликатор составлял 9,3. Последний раз антирекорд по неэффективности расходов ФРС был установлен в конце 1940 года, но даже тогда этот коэффициент составлял 4,5..."

Так что читаем начало конца КУЕ.

Перепост с Финмаркета

"...Один из ведущих специалистов по эконометрике и член комитета Национального бюро экономических исследований СШАРоберт Холл заключил, что действия ФРС не только не решили проблему, но и ухудшили экономические условия в стране. Сочетание низкого уровня инвестиций и низкого потребления вылилось во внеочередное снижение объемов производства. Это должно было привести к уходу реальной процентной ставки в глубокий минус. Но ФРС проигнорировала реальность и оставила ставку на уровне, близком к нулю.

Ошибкой была и политика таргетирования ВВП. Теперь регулятору нужно внимательно следить за банками с большим капиталом и проводить более строгие стресс-тесты.

Другой выдающийся теоретик денежно-кредитной политики — постоянный профессор Принстонского университета Хен Сонг Шин — изучил среднюю годовую ставку по кредитам во всех коммерческих банках США, эффективную ставку по федеральным фондам и спрэд между ними. Он также оценил сопоставимые показатели в Европе.

И в США, и в Европе спрэды увеличились. А это значит, что ликвидности на финансовых рынках стало меньше, хотя ФРС разбрасывала доллары с вертолета, а Европейский центробанк — нет.

Шин также проанализировал рынок кредитования нефинансовых предприятий в США. Он обнаружил, что кредитование бизнеса в США находится в глубоком застое. Новые компании не выходят на рынок, а старые не создают новых рабочих мест. Уровень совокупного долга бизнеса по отношению к ВВП сейчас больше, чем в 2007 году.

Еще одно исследование, проведенное Арвиндом Кришнамурти из Северо-Западного университета (Мичиган) и Аннетт Виссинг-Йоргенсен из Университета Калифорнии, подтверждает вывод о неэффективности QE. Экономисты нашли доказательства того, что эффект от выкупа активов на экономику был ограниченным. И, поскольку программа количественного смягчения до сих пор не закончена и окончательная ее стоимость неизвестна, он может сойти на нет.

Кришнамурти и Виссинг-Йоргенсен критикуют ФРС за отсутствие четкой стратегии покупки активов. Они утверждают, что отсутствие конкретных целей (общие слова о снижении безработицы и «двойном мандате» не в счет), осложняет сворачивание QE. Инвесторы попросту не знают, почему регулятор покупает одни бумаги, не покупает другие, и когда он начнет их продавать. Рынок уже несколько лет живет в состоянии полной неопределенности и готов распродать все, если Бернанке неосторожно подмигнет или поднимет бровь.

Все эти исследования были представлены на ежегодной встрече глав резервных банков США в Джексон-Хоуле в августе 2013 года. Впрочем, и без научных работ понятно, что программа количественного смягчения имеет массу недостатков. За пять лет смягчения баланс ФРС вырос в четыре раза, и любому обывателю понятно, что распродать активы на три триллиона долларов ФРС в ближайшее время не сможет.

Недопустимый ущерб

Программа количественного смягчения все-таки работает, но не так как хотелось финансовым властям. Она выгодна огромным банкам, гигантским корпорациям и прочим спекулянтам, утверждает Джесси Хант.

Поскольку процентные ставки с 2008 года остаются на крайне низком уровне, банкам не выгодно раздавать традиционные кредиты. Намного прибыльней выделить ресурсы своим торговым подразделениям, чтобы те смогли играть на финансовом рынке. Именно так и поступает большинство кредитных организаций.

В сентябре главный показатель движения денег в экономике — денежный мультипликатор — упал до рекордно низкого уровня — 3,1. То есть каждый доллар, потраченный ФРС увеличивает денежную массу в 3,1 раза. Еще в 2008 году денежный мультипликатор составлял 9,3. Последний раз антирекорд по неэффективности расходов ФРС был установлен в конце 1940 года, но даже тогда этот коэффициент составлял 4,5..."

Минус 15 млрд. долларов?

Средний прогноз 40 опрошенных экспертов предусматривает снижение объемов

выкупа активов с текущих $85 млрд в месяц до $70 млрд на заседании 18-19 марта.

Так что к этому времени начнутся спекуляции на тему, «на сколько?».

Правда, от решения по долгу и бюджету будет зависеть накал страстей, так что корректировки еще будут!

выкупа активов с текущих $85 млрд в месяц до $70 млрд на заседании 18-19 марта.

Так что к этому времени начнутся спекуляции на тему, «на сколько?».

Правда, от решения по долгу и бюджету будет зависеть накал страстей, так что корректировки еще будут!

картинка дня

Все выше и выше и выше

В четверг у российского рынка акций окончательно отлегло от сердца. Несмотря на то, что президент США Барак Обама еще не подписал закон, повышающий лимит госдолга, все поверили в то, что этот вариант неизбежен. Сработала первая часть биржевого правила «покупай на ожиданиях, продавай на фактах» Индекс ММВБ оттолкнулся от подтвержденного в роли поддержки уровня в 1 500 пунктов и прибавил 1,1%, достигнув 1 516.73 пункта. При этом объем торгов стал вторым за последние три недели.

Среди наиболее ликвидных бумаг на отрицательной территории закрылись только акции ГМК Норильский никель (-0.02%), Полюс Золото (-0.48%), Магнита (-0.37%), Уралкалия (-1.09%) и Россетей (-1.36%), в то время как остальные прибавили в диапазоне от 0.17% до 4.08%. В лидерах РусГидро (+2.39%) и Новатэк (+4.08%), рост которых подстегнул президент Владимир Путин своим выступлением об экспорте СПГ и электроэнергии на полях саммита АТЭС. Глава последнего Геннадий Тимченко выразил заинтересованность в участии в проекте «Балтийский СПГ» Газпрома. Акции газовой монополии в четверг были не столь легки

Читать дальше →

Среди наиболее ликвидных бумаг на отрицательной территории закрылись только акции ГМК Норильский никель (-0.02%), Полюс Золото (-0.48%), Магнита (-0.37%), Уралкалия (-1.09%) и Россетей (-1.36%), в то время как остальные прибавили в диапазоне от 0.17% до 4.08%. В лидерах РусГидро (+2.39%) и Новатэк (+4.08%), рост которых подстегнул президент Владимир Путин своим выступлением об экспорте СПГ и электроэнергии на полях саммита АТЭС. Глава последнего Геннадий Тимченко выразил заинтересованность в участии в проекте «Балтийский СПГ» Газпрома. Акции газовой монополии в четверг были не столь легки

Читать дальше →

На большее не хватило

В среду российский рынок исчерпал запас терпения и не смог сподобится как днем ранее на положительный результат. Индекс ММВБ просел на 1,2% до 1 454,29 пунктов на увеличившихся оборотах. Частичное прекращение работы правительства США на второй день было уже иначе воспринято рыночными игроками. Стали появляться сомнения, что к следующему дедлайну, уже по повышению лимита госдолга США, политикам не удастся урегулировать имеющиеся противоречия. Минувший день ни на йоту не приблизил позиции республиканцев и демократов.

На отечественном фондовом рынке продолжают возникать время от времени идеи, пригодные для извлечения прибыли. Пока несколько улеглись страсти вокруг акций Уралкалия, у биржевых игроков центр внимания сместился на акции РН-Холдинга. Вчера, такой «фишкой дня», стали бумаги АЛРОСА (+6,2%) на фоне объявления планов по первичному размещению акций. Диапазон размещения может быть заключен в пределах 38-44 рублей. Вчера котировки достигли нижней

Читать дальше →

На отечественном фондовом рынке продолжают возникать время от времени идеи, пригодные для извлечения прибыли. Пока несколько улеглись страсти вокруг акций Уралкалия, у биржевых игроков центр внимания сместился на акции РН-Холдинга. Вчера, такой «фишкой дня», стали бумаги АЛРОСА (+6,2%) на фоне объявления планов по первичному размещению акций. Диапазон размещения может быть заключен в пределах 38-44 рублей. Вчера котировки достигли нижней

Читать дальше →

Рост на таблетках

Российскому рынку акций в четверг вновь пришла помощь от рубля. Новый раунд его резкого ослабления позволил индексу ММВБ вплотную приблизиться к сопротивлению 1 490 – 1 500 пунктов. Дальше либо вверх к годовым максимумам, либо вниз, возможно уже повеселей. Все решат американские законодатели, которые вновь заставляют весь мир держать в напряжении, правда никто напрягаться не хочет, все ждут, рассчитывая, что и на этот раз произойдет хеппи-энд.

Индекс ММВБ по итогам четверга подрос на 0,4% к 1 485.14 пунктам. Сопротивление на 1 490 пунктах выступало стеной для напора «быков». На фоне повышенной неопределенности участники рынка отыскали объекты для «идейного» приложения сил. Так, акции Уралкалия подорожали на 1,24% на информации о переводе гендиректора компании Баумгернтера под домашний арест, что может свидетельствовать о близящемся финале в неприятной истории в разводе с Беларуськалием. На пакет Сулеймана Керимова претендуют целый ряд зарубежных и российских инвесторов, госбанки готовы предоставить необходимое финансирование, однако сам г-н Керимов, судя по информации в СМИ, помимо хорошей цены выдвинул

Читать дальше →

Индекс ММВБ по итогам четверга подрос на 0,4% к 1 485.14 пунктам. Сопротивление на 1 490 пунктах выступало стеной для напора «быков». На фоне повышенной неопределенности участники рынка отыскали объекты для «идейного» приложения сил. Так, акции Уралкалия подорожали на 1,24% на информации о переводе гендиректора компании Баумгернтера под домашний арест, что может свидетельствовать о близящемся финале в неприятной истории в разводе с Беларуськалием. На пакет Сулеймана Керимова претендуют целый ряд зарубежных и российских инвесторов, госбанки готовы предоставить необходимое финансирование, однако сам г-н Керимов, судя по информации в СМИ, помимо хорошей цены выдвинул

Читать дальше →

Спокойствие, только спокойствие

Во вторник российский рынок акций не стал отказываться от развития позитивного сценария. Вялотекущие продажи были встречены не смогли преодолеть оборонительные редуты «быков», выстроенные на рубеже в 1 460 пунктов по индексу ММВБ. Несмотря на приближение фазы кульминации драмы с поднятием лимита госдолга США, большинство инвесторов настороже и пока не готовы предпринимать решительных действий. В итоге рублевый индекс краткосрочно подошел к развилке и пока еще не определился: продолжить ли коррекцию или вновь перейти к активной фазе роста.

Аутсайдером дня выступили акции Уралкалия (-1.73%). Новость о конвертации China investment company облигаций в 12,5%-ный пакет акций производителя калийных удобрений не стал поводом для покупок. В составе акционеров по-прежнему есть Сулейман Керимов, гендиректор компании Баумгертнер остается под стражей, по мнению вице-премьера Игоря Шувалова интерес к Уралкалию есть у крупных российских и международных инвесторов, однако подробностей пока нет. Акции ГМК Норильский никель (+0.96%) должным образом отреагировали на перенос освоения Быстринского месторождения на 5 лет. Сообщение о понижении веса в индексе MSCI Russia до 3,06% после аннулирования казначейских акций на капитализацию горно-металлургического комбината не повлияло. В то же время Газпром, испытывающий нападки в последнее время от стран-импортеров топлива, потерял в ней 0.95%. Продажи шли и в бумагах Сбербанка (обык. -1.30%, прив. -0.12%), что ликвидировало полученное днем ранее относительное преимущество. Слабее рынка были и бумаги Роснефти (-1.06%), хотя сегодняшняя новость о покупке доли в СеверЭнергии, которая ведет добычу в ЯНАО, по вполне адекватной цене может привлечь интерес к акциям госкомпании.

Однако в целом на рынке настроения вряд ли претерпят существенных

Читать дальше →

Аутсайдером дня выступили акции Уралкалия (-1.73%). Новость о конвертации China investment company облигаций в 12,5%-ный пакет акций производителя калийных удобрений не стал поводом для покупок. В составе акционеров по-прежнему есть Сулейман Керимов, гендиректор компании Баумгертнер остается под стражей, по мнению вице-премьера Игоря Шувалова интерес к Уралкалию есть у крупных российских и международных инвесторов, однако подробностей пока нет. Акции ГМК Норильский никель (+0.96%) должным образом отреагировали на перенос освоения Быстринского месторождения на 5 лет. Сообщение о понижении веса в индексе MSCI Russia до 3,06% после аннулирования казначейских акций на капитализацию горно-металлургического комбината не повлияло. В то же время Газпром, испытывающий нападки в последнее время от стран-импортеров топлива, потерял в ней 0.95%. Продажи шли и в бумагах Сбербанка (обык. -1.30%, прив. -0.12%), что ликвидировало полученное днем ранее относительное преимущество. Слабее рынка были и бумаги Роснефти (-1.06%), хотя сегодняшняя новость о покупке доли в СеверЭнергии, которая ведет добычу в ЯНАО, по вполне адекватной цене может привлечь интерес к акциям госкомпании.

Однако в целом на рынке настроения вряд ли претерпят существенных

Читать дальше →

Праздник удался наполовину

Свежий обзор аналитики от ИК «Евроинвест».

/В пятницу российский рынок акций придерживался коррекционной динамики после взлета на итогах заседания ФРС. Ошарашенные первоначально решением Федрезерва оставить без изменений программу QE-3 инвесторы вспомнили о проблеме повышения лимита госдолга США, что подтолкнуло к фиксации прибыли. Индекс ММВБ просел на средних объемах на 0.7% до 1 476.73 пунктах, съев с учетом четверга примерно половину от роста на решении ФРС.

Лидерами отката выступили акции Новатэка (-1.7%), Ростелекома (-3.2%), Сургутнефтегаза (-1.2%), Роснефти (-1.2%), в то время как лучше рынка выглядели акции ФСК ЕЭС (+0.8%), ИнтерРАО (+1.63%). Лучше рынка выглядели Сбербанк (обы.к +0.03), ВТБ (-0.3%) и Газпром (-0.3%). Негативным сигналом для газовой монополии являются комментарии премьер-министра Украины о готовности рассмотреть вопрос консервации двух третей газотранспортной системы страны, что может повлиять на поставки топлива Газпрома в Европу. Еще одной корпоративной новостью, но уже со знаком плюс, которая может быть отыграна в рамках сессии понедельника, стало намерение ГМК Норильский никель перенести сроки освоения Быстринского месторождения на 2018 год, что позволит повысить денежные потоки компании и тем самым облегчить выполнение обязательств по выплате повышенных дивидендов.

На рынок в целом будет довлеть опасения о неурегулированности вопроса о повышении лимита госдолга США. В пятницу республиканцы в палате представителей, в которой у них большинство, вступили в открытую конфронтацию с президентом США и его сопартийцами, приняв закон, сворачивающий реформу здравоохранения и позволяющий правительству продолжить работу с начала нового финансового года с 1 октября. Сенат, который контролируют демократы, отклонит этот законопроект, поиск взаимоприемлемого решения будет продолжен. Для поиска компромисса остается неделя, после этого срока многие чиновники будут работать «бесплатно», а к 15 октября может быть уже достигнут лимит госдолга. Разрешение имеющихся противоречий будет влиять на итоги октябрьского заседания ФРС. В пятницу глава ФРБ Сент-Луиса Джеймс Буллард сказал, что при благоприятных данных Федрезерв может пойти на небольшое уменьшение объема программы QE-3, Эстер Джордж, глава ФРБ Канзаса, впрочем, посчитала, что это нужно было сделать еще в сентябре, поскольку под угрозу поставлено доверие к ФРС.

Сегодня утром на рынках все еще ощущается напряжение (по-прежнему не ясна судьба резолюция по Сирии), однако после негативного закрытия американского рынка акций спрос на риск увеличился. Стимулом для стабилизации настроений стали данные по производственной активности в Китае, которые убеждают в том, что в III квартале в экономике Поднебесной наметился перелом. Тем не менее цены на нефть не хотят реагировать на эти данные уверенным ростом, по этой причине, а также из-за неопределенности в отношении Сирии и повышения планки госдолга США российский рынок акций сегодня также может не продемонстрировать ярких движений. Сползание котировок может продолжиться, индекс ММВБ будет тестировать поддержку на 1 475 пунктов, закрепление ниже которой даст ход к 1 460 пунктам. Сегодня внимание будет сосредоточено на выступлениях представителей ФРС: в 17-20 Локхэрта, в 17-30 Дадли, в 21-30 Фишера, характер которых позволит больше понять: как интерпретировать сентябрьское заседание ФРС и что ждать от Федрезерва в октябре и декабре.

С другими новостями финансового рынка вы можете ознакомиться на сайте компании eu-invest.ru/about/analitika

/В пятницу российский рынок акций придерживался коррекционной динамики после взлета на итогах заседания ФРС. Ошарашенные первоначально решением Федрезерва оставить без изменений программу QE-3 инвесторы вспомнили о проблеме повышения лимита госдолга США, что подтолкнуло к фиксации прибыли. Индекс ММВБ просел на средних объемах на 0.7% до 1 476.73 пунктах, съев с учетом четверга примерно половину от роста на решении ФРС.

Лидерами отката выступили акции Новатэка (-1.7%), Ростелекома (-3.2%), Сургутнефтегаза (-1.2%), Роснефти (-1.2%), в то время как лучше рынка выглядели акции ФСК ЕЭС (+0.8%), ИнтерРАО (+1.63%). Лучше рынка выглядели Сбербанк (обы.к +0.03), ВТБ (-0.3%) и Газпром (-0.3%). Негативным сигналом для газовой монополии являются комментарии премьер-министра Украины о готовности рассмотреть вопрос консервации двух третей газотранспортной системы страны, что может повлиять на поставки топлива Газпрома в Европу. Еще одной корпоративной новостью, но уже со знаком плюс, которая может быть отыграна в рамках сессии понедельника, стало намерение ГМК Норильский никель перенести сроки освоения Быстринского месторождения на 2018 год, что позволит повысить денежные потоки компании и тем самым облегчить выполнение обязательств по выплате повышенных дивидендов.

На рынок в целом будет довлеть опасения о неурегулированности вопроса о повышении лимита госдолга США. В пятницу республиканцы в палате представителей, в которой у них большинство, вступили в открытую конфронтацию с президентом США и его сопартийцами, приняв закон, сворачивающий реформу здравоохранения и позволяющий правительству продолжить работу с начала нового финансового года с 1 октября. Сенат, который контролируют демократы, отклонит этот законопроект, поиск взаимоприемлемого решения будет продолжен. Для поиска компромисса остается неделя, после этого срока многие чиновники будут работать «бесплатно», а к 15 октября может быть уже достигнут лимит госдолга. Разрешение имеющихся противоречий будет влиять на итоги октябрьского заседания ФРС. В пятницу глава ФРБ Сент-Луиса Джеймс Буллард сказал, что при благоприятных данных Федрезерв может пойти на небольшое уменьшение объема программы QE-3, Эстер Джордж, глава ФРБ Канзаса, впрочем, посчитала, что это нужно было сделать еще в сентябре, поскольку под угрозу поставлено доверие к ФРС.

Сегодня утром на рынках все еще ощущается напряжение (по-прежнему не ясна судьба резолюция по Сирии), однако после негативного закрытия американского рынка акций спрос на риск увеличился. Стимулом для стабилизации настроений стали данные по производственной активности в Китае, которые убеждают в том, что в III квартале в экономике Поднебесной наметился перелом. Тем не менее цены на нефть не хотят реагировать на эти данные уверенным ростом, по этой причине, а также из-за неопределенности в отношении Сирии и повышения планки госдолга США российский рынок акций сегодня также может не продемонстрировать ярких движений. Сползание котировок может продолжиться, индекс ММВБ будет тестировать поддержку на 1 475 пунктов, закрепление ниже которой даст ход к 1 460 пунктам. Сегодня внимание будет сосредоточено на выступлениях представителей ФРС: в 17-20 Локхэрта, в 17-30 Дадли, в 21-30 Фишера, характер которых позволит больше понять: как интерпретировать сентябрьское заседание ФРС и что ждать от Федрезерва в октябре и декабре.

С другими новостями финансового рынка вы можете ознакомиться на сайте компании eu-invest.ru/about/analitika