Три ключевых показателя на сегодня: Объем пром. производства в Германии, уровень занятости и верхний предел долга в США

В Европе агентство Moody’s опубликует кредитный рейтинг Финляндии после закрытия рынков. Текущий рейтинг держится на уровне ААА со стабильным прогнозом. После того, как Нидерланды потеряли свой рейтинг ААА в ноябре, а Европейский союз потерял свой рейтинг в декабре, только Германия, Люксембург и Финляндия сохранили желанные три А. Министр финансов Финляндии 22 января допустил промах и объявил о том, что агентство Moody’s подтвердило рейтинг ААА со стабильным прогнозом, что незамедлительно опровергло агентство Moody’s. Возможно, прогноз изменится на негативный, и, несмотря на то, что это едва ли окажет значительное влияние на кредитные рынки, средства массовой информации, вероятно, обратят внимание на то, как ухудшилась ситуация в Финляндии, и что Германия фактически остается единственной в Еврозоне страной с рейтингом ААА. Это может повлечь за собой политические последствия и за пределами Финляндии, поскольку до выборов в Европейский парламент и утверждения третьей программы помощи Греции ждать осталось недолго.

Как толпа отреагирует на снижение кредитного рейтинга Финляндии агентством Moody's?

Фото: Владимир Мельников / iStock

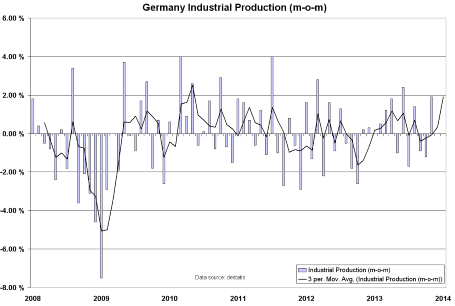

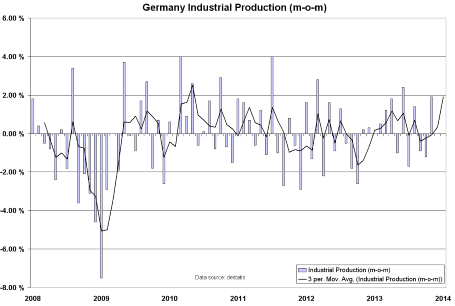

Объем промышленного производства в Германии в декабре (11:00 по Гринвичу): После необычно уверенного роста на 1,9% в ноябре, ожидается, что месячный рост в декабре составит 0,4%. Как показывает график ниже, месячный показатель подвержен существенной волатильности, однако он по-прежнему находится на устойчивом пути роста. По сравнению с предыдущим месяцем производственные заказы в декабре упали на 0,5%, однако оказались выше прошлогоднего значения на целых 6%, это говорит о том, что промышленный сектор Германии будет напряженно трудиться в ближайшие месяцы. Учитывая снижение уровня запасов, мы, вероятно, увидим, как реальная активность догонит индикаторы отчетов по настроениям в первой половине текущего года.

Источник: Saxo Bank

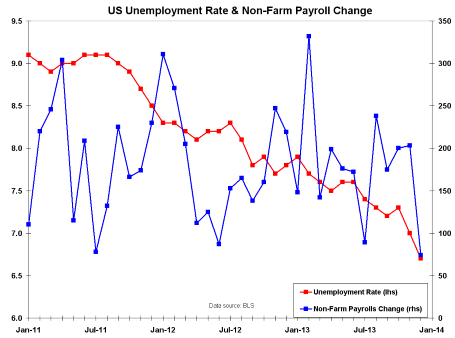

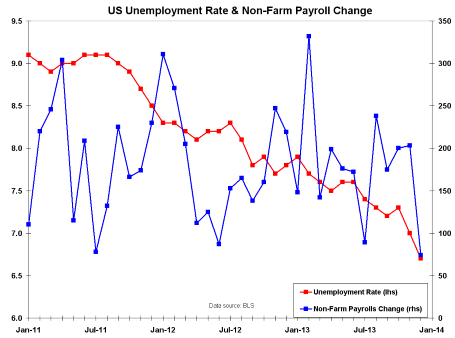

Отчет по занятости в США в декабре (13:30 по Гринвичу): Ожидается, что уровень занятости вне сельскохозяйственного сектора вырос на 189 000 после неожиданного низкого значения в 74 000 в декабре. Чрезвычайно слабые данные предыдущего отчета списали на погодные условия, которые с тех пор немного улучшились в январе — смотрите блог Financial Times Alphaville для получения подробной информации о влиянии погодных условий.

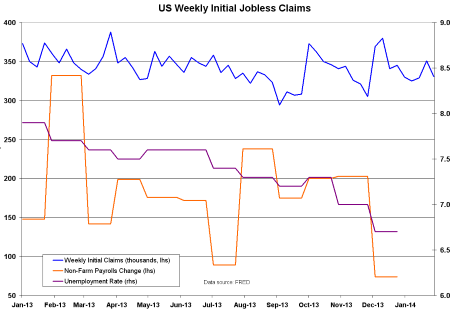

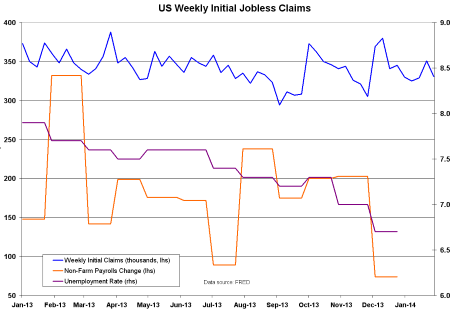

Данные отчетов по сектору услуг, как Markit, так и ISM, были позитивными, а еженедельное число заявок на пособие по безработице снова вернулось в тренд. Если декабрьский отчет был простой случайностью, существует вероятность пересмотра данных в сторону повышения или единичный случай роста на фоне возвращения в тренд показателя занятости в январе. Обратите внимание, что отчеты по сектору обрабатывающей промышленности в январе носили в определенном смысле негативный характер, таким образом, сохранится тенденция к сокращению рабочих мест в секторе обрабатывающей промышленности, и к росту – в секторе услуг. В блоге Calculated Risk пишут о том, что, судя по историческим моделям, в совокупности отчеты предполагают рост уровня занятости на 236 000. К сожалению, многие рабочие места в секторе услуг являются рабочими местами с частичной занятостью и низкой оплатой, а не с полной занятостью и достойной оплатой.

Источник: Saxo Bank

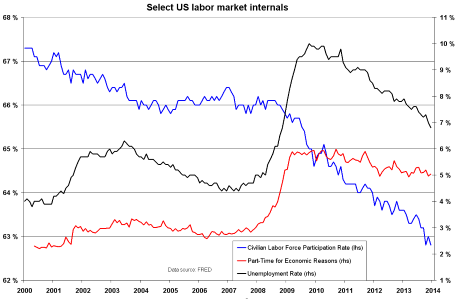

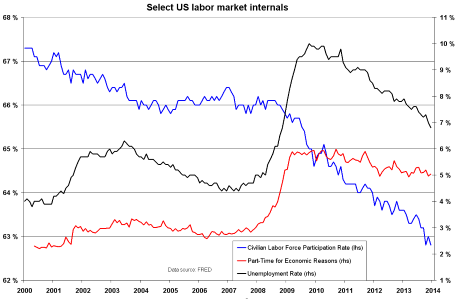

Январский отчет выходит в сочетании с пересмотренными данными за весь 2013 год. В The Wall Street Journal отмечают, что в прошлом году пересмотр данных за 2012 год увеличил количество рабочих мест почти на 30 000 для каждого месяца года, таким образом, пересмотр может быть значительным. Декабрь был последним месяцем продленного пособия по безработице, и теперь примерно одному миллиону человек необходимо найти какую-нибудь работу или в конечном итоге выбыть из рабочей силы. Это может еще сильнее исказить показатели.

Источник: Saxo Bank

Федрезерв, вероятно, не станет сбавлять темпы сокращения стимулов, даже если прогноз по рынку труда значительно ухудшится. Однако рынки могут продолжать рассчитывать на эту возможность, поэтому негативные показатели отчета могут ослабить доллар. Это, вероятно, вполне устроит Федрезерв, поскольку более слабый доллар и низкие процентные ставки позволяют смягчить последствия сокращения стимулов. В общем и целом, у отчета по занятости будет множество возможностей удивить и запутать аналитиков.

Крайний срок определения границы долга США: Помните перерыв в работе правительства в прошлом году? В октябре прошлого года Конгресс согласился приостановить действие верхней границы долга до 7 февраля, то есть до сегодняшнего дня. С этого момента верхняя граница долга будет снова установлена на текущем уровне. Это означает, что Министерство финансов США снова не сможет занимать средства в обычном порядке и будет вынуждено прибегать к нетрадиционным мерам. Согласно оценке, Министерство финансов сохранит полномочия на получение ссуды до конца февраля.

Кредитно-рейтинговые агентства высказывают неоднозначные мнения по этому вопросу: в Moody’s считают, что вопрос разрешится вовремя, а о дефолте не может быть и речи, однако в агентстве Fitch настроены более мрачно и считают, что этот вопрос имеет решающее значения для их «негативного прогноза» по рейтингу США.

Рынки не уделяют особого внимания этому раунду фиаско верхней границы долга, поскольку республиканцы уже поддержали бюджет на следующий фискальный год, и отказ от него навредит их политической поддержке в преддверии ноябрьских выборов. В определенный момент времени, с настоящего момента и по конец февраля, мы можем ожидать соглашения, которое продлит верхнюю границу долга на один год. Казначейские облигации и свопы кредитного дефолта отреагировали включением в цену доли вероятности того, что проблемы затянутся.

Как и в случае с отчетом по занятости, определенная нервозность может снизить привлекательность доллара, что может предотвратить излишний рост американской валюты ввиду сокращения стимулов и потока в надежные активы из развивающихся рынков. Для получения более подробной информации о верхней границе долга смотрите TheWashington Post, The Telegraph и The Wall Street Journal.

Материал предоставлен Trading Floor

Как толпа отреагирует на снижение кредитного рейтинга Финляндии агентством Moody's?

Фото: Владимир Мельников / iStock

Объем промышленного производства в Германии в декабре (11:00 по Гринвичу): После необычно уверенного роста на 1,9% в ноябре, ожидается, что месячный рост в декабре составит 0,4%. Как показывает график ниже, месячный показатель подвержен существенной волатильности, однако он по-прежнему находится на устойчивом пути роста. По сравнению с предыдущим месяцем производственные заказы в декабре упали на 0,5%, однако оказались выше прошлогоднего значения на целых 6%, это говорит о том, что промышленный сектор Германии будет напряженно трудиться в ближайшие месяцы. Учитывая снижение уровня запасов, мы, вероятно, увидим, как реальная активность догонит индикаторы отчетов по настроениям в первой половине текущего года.

Источник: Saxo Bank

Отчет по занятости в США в декабре (13:30 по Гринвичу): Ожидается, что уровень занятости вне сельскохозяйственного сектора вырос на 189 000 после неожиданного низкого значения в 74 000 в декабре. Чрезвычайно слабые данные предыдущего отчета списали на погодные условия, которые с тех пор немного улучшились в январе — смотрите блог Financial Times Alphaville для получения подробной информации о влиянии погодных условий.

Данные отчетов по сектору услуг, как Markit, так и ISM, были позитивными, а еженедельное число заявок на пособие по безработице снова вернулось в тренд. Если декабрьский отчет был простой случайностью, существует вероятность пересмотра данных в сторону повышения или единичный случай роста на фоне возвращения в тренд показателя занятости в январе. Обратите внимание, что отчеты по сектору обрабатывающей промышленности в январе носили в определенном смысле негативный характер, таким образом, сохранится тенденция к сокращению рабочих мест в секторе обрабатывающей промышленности, и к росту – в секторе услуг. В блоге Calculated Risk пишут о том, что, судя по историческим моделям, в совокупности отчеты предполагают рост уровня занятости на 236 000. К сожалению, многие рабочие места в секторе услуг являются рабочими местами с частичной занятостью и низкой оплатой, а не с полной занятостью и достойной оплатой.

Источник: Saxo Bank

Январский отчет выходит в сочетании с пересмотренными данными за весь 2013 год. В The Wall Street Journal отмечают, что в прошлом году пересмотр данных за 2012 год увеличил количество рабочих мест почти на 30 000 для каждого месяца года, таким образом, пересмотр может быть значительным. Декабрь был последним месяцем продленного пособия по безработице, и теперь примерно одному миллиону человек необходимо найти какую-нибудь работу или в конечном итоге выбыть из рабочей силы. Это может еще сильнее исказить показатели.

Источник: Saxo Bank

Федрезерв, вероятно, не станет сбавлять темпы сокращения стимулов, даже если прогноз по рынку труда значительно ухудшится. Однако рынки могут продолжать рассчитывать на эту возможность, поэтому негативные показатели отчета могут ослабить доллар. Это, вероятно, вполне устроит Федрезерв, поскольку более слабый доллар и низкие процентные ставки позволяют смягчить последствия сокращения стимулов. В общем и целом, у отчета по занятости будет множество возможностей удивить и запутать аналитиков.

Крайний срок определения границы долга США: Помните перерыв в работе правительства в прошлом году? В октябре прошлого года Конгресс согласился приостановить действие верхней границы долга до 7 февраля, то есть до сегодняшнего дня. С этого момента верхняя граница долга будет снова установлена на текущем уровне. Это означает, что Министерство финансов США снова не сможет занимать средства в обычном порядке и будет вынуждено прибегать к нетрадиционным мерам. Согласно оценке, Министерство финансов сохранит полномочия на получение ссуды до конца февраля.

Кредитно-рейтинговые агентства высказывают неоднозначные мнения по этому вопросу: в Moody’s считают, что вопрос разрешится вовремя, а о дефолте не может быть и речи, однако в агентстве Fitch настроены более мрачно и считают, что этот вопрос имеет решающее значения для их «негативного прогноза» по рейтингу США.

Рынки не уделяют особого внимания этому раунду фиаско верхней границы долга, поскольку республиканцы уже поддержали бюджет на следующий фискальный год, и отказ от него навредит их политической поддержке в преддверии ноябрьских выборов. В определенный момент времени, с настоящего момента и по конец февраля, мы можем ожидать соглашения, которое продлит верхнюю границу долга на один год. Казначейские облигации и свопы кредитного дефолта отреагировали включением в цену доли вероятности того, что проблемы затянутся.

Как и в случае с отчетом по занятости, определенная нервозность может снизить привлекательность доллара, что может предотвратить излишний рост американской валюты ввиду сокращения стимулов и потока в надежные активы из развивающихся рынков. Для получения более подробной информации о верхней границе долга смотрите TheWashington Post, The Telegraph и The Wall Street Journal.

Материал предоставлен Trading Floor

0 комментариев