Нил Стейнс, эксперт tradingfloor.com

— Выступление Йеллен поддерживает акции, доходность бумаг США и американский доллар

— Второй этап «forward guidance» Карни (Carney) в «ястребином» стиле

— Ухудшение немецких данных не сулит ничего хорошего

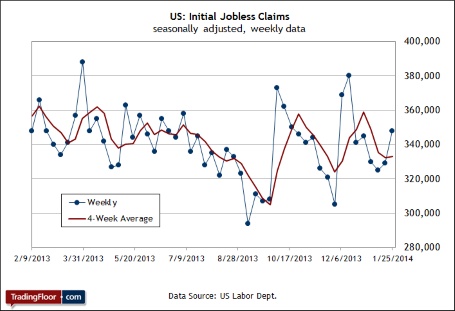

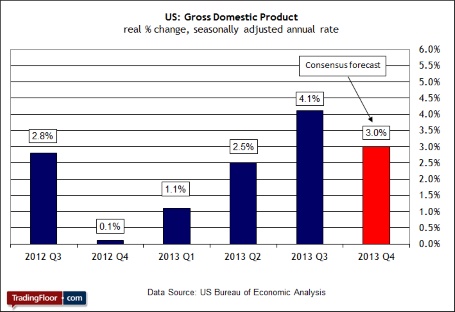

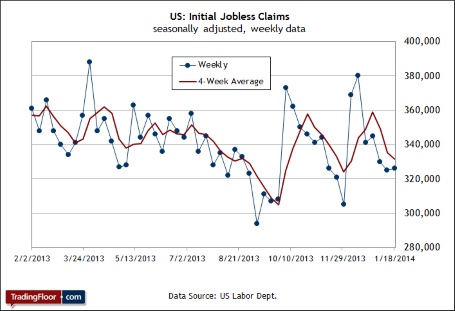

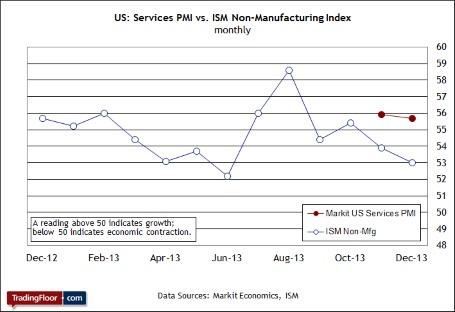

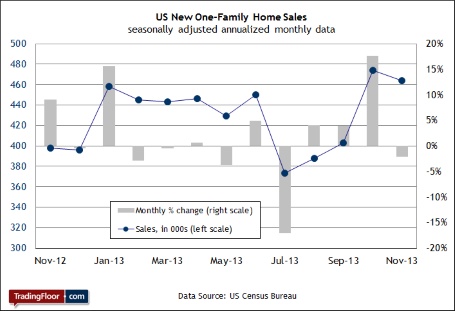

В течение последних месяцев мы продолжали придерживаться мнения, что экономический импульс роста в США значительно сильнее, чем говорят официальные данные. Это наиболее наглядно представлено на фоне довольно разочаровывающих отчётов по занятости за декабрь и январь. Разделяя мнение своего предшественника, Бена Бернанке (Ben Bernanke), Йеллен (Yellen) признаёт, что «экономика США наблюдает хорошее восстановление».

Йеллен, которая подчеркивает своё понимание влияния количественного смягчения (QE) на рынки жилья, безработицу и успех в снижении долгосрочных ставок, явно верит в мантру «сворачивание – это не ужесточение»; и с её акцентом на рост минимальной заработной платы, высокий процент работников с неполной занятостью (те, кто бы предпочли работу на полный день) и, в конечном итоге, ввиду ориентации на ускорение восстановления это означает, что до повышения ставок ещё далеко.

Как упоминалось ранее, Йеллен (Yellen), пожалуй, несправедливо была отнесена в категорию отъявленных «голубей». На наш взгляд, она больше фокусируется на данных. Это важно понимать, поскольку она может удивить нас переходом на сторону «ястребов» после того, как данные продемонстрируют очень хорошую динамику. Так или иначе, заявление Йеллен (Yellen) положительно скажется на акциях и доходности американских бумаг и на долларе США.

От конкретного к неконкретному

В Великобритании ожидания и возможные последствия дальнейших поправок в денежно-кредитной политике придали отчёту QIR большее значение и привлекли больше внимания. С момента введения инновационной политики «forward guidance» (информирование рынка в отношении будущей процентной ставки) в августе прошлого года, рынку чётко дали понять, что процентная ставка не повысится до тех пор, пока безработица не достигнет своего порогового уровня в 7,0 процентов.

По достижении этого уровня быстрее, чем ожидалось, Карни (Carney) представил нашему вниманию Второй этап ранее упомянутого «forward guidance», в котором акцент перемещается от ориентации на конкретный уровень безработицы к неконкретному, зависящему от уровня ослабления, фактору или нереализованному потенциалу экономики (отличного от разрыва между фактическим и потенциальным объёмом производства), что должны подтвердить экономические показатели в поддержку анализа банка.

Учитывая, что Второй этап политики «forward guidance» заметно менее прозрачен в сравнении с Первым этапом, мы относим это к «ястребиному ходу развития» и видим в этом фактор начала возвращения денежно-кредитной политики в режим таргетирования инфляции. Указания главы Банка Англии Карни на то, что восстановление становится всё «более обширным и устойчивым», а также, что «производственные инвестиции, вероятно, в этом году нарастят темпы», отражают наше настроение в отношении экономики Великобритании. Несмотря на большую часть прогнозов Квартального отчёта по инфляции, говорящих о том, что первое повышение процентных ставок в Великобритании произойдет в середине 2015 года, мы всё так же считаем, что восстановление может получить достаточно импульса, что будет способствовать более быстрому выведению ситуации из категории проблемных в четвёртом квартале 2014 года.

Оптимизма главы Банка Англии недостаточно

Интересно, что глава Банка Англии, в отличии от своего предшественника, был на удивление оптимистично настроен в отношении к GBP (и его силы в последнее время). На наш взгляд, он не придал значения ослаблению со стороны более сильного фунта, посчитав, что Банк не заметит каких-либо единичных воздействий на инфляцию, идущих от сильного GBP.

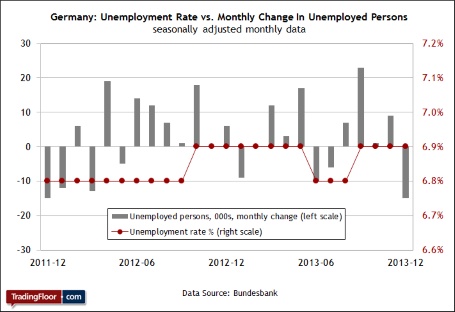

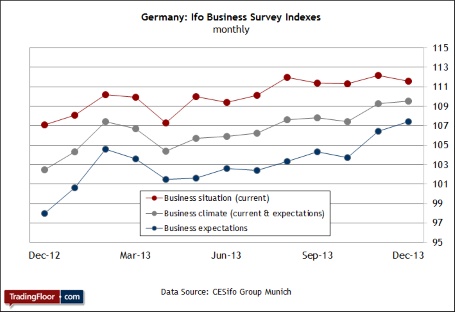

Низкие показатели Германии

Во вторник в нашем блоге говорилось, что мы обсудим последние далёкие от идеала показатели Германии и Еврозоны, особенно, за декабрь. В самом деле, разочаровывающие данные из США и Великобритании в конце года привлекли к себе особое внимание и не лучшим образом отразились на стоимости доллара и фунта. Как бы там ни было, можно утверждать, что резкое ухудшение германских данных потенциально приведет к намного более плачевным последствиям.

Слабые экономические показатели Германии – тревожная тенденция для Еврозоны. Фото: Sepici / iStock

Слабые экономические показатели Германии – тревожная тенденция для Еврозоны. Фото: Sepici / iStock

Декабрьский выпуск данных по объёму промышленного производства Германии, перекликнувшись с цифрами композитного индекса деловой активности Еврозоны, оказался существенно ниже ожиданий и значительно более отрицательным (минус 0,6 процента). Индекс производственных заказов Германии за тот же период вышел также резко отрицательным и не оправдал оценки. Данные по торговле за декабрь в свою очередь подчеркнули тот факт, что в течение месяца объём экспорта упал на 0,9 процента, вместо ожидаемого роста на ту же величину и, возможно, самым заметным событием (особенно, на фоне обещаний сильного внутреннего спроса в Германии) стало падение розничных продаж на 2,4 процента на ежегодной основе, вопреки ожидаемому повышению на 1,9 процента.

Надо признать, эта вереница слабых данных в январе могла быть скорректирована или изменена, однако, если учитывать резкий рост финансирования немецких банков со стороны Европейского центрального банка (ЕЦБ) в декабре, Германия занимает не последнее место в нашего списке особого внимания.

Активная волна обсуждений инфляционных вопросов идёт и в Еврозоне. Данные по инфляции в Португалии и Дании за последнюю пару дней значительно отстали от ожиданий, что говорит о вероятном риске снижения пересмотренного январского показателя для Еврозоны в конце месяца. Что в общем-то не удивляет, поскольку этим утром в своём ежемесячном бюллетене аналитики ЕЦБ урезали прогноз для инфляции этого года с 1,5 процента до 1,1 прцента.

Чем дальше, тем интереснее

Между тем, динамика евро продолжает негативно сказываться на основных экономических показателях и корреляции спредов процентной ставки – момент, отмеченный Банком Франции и членом Управляющего совета ЕЦБ, заявившим, что «несколько странно оказаться в такой ситуации, когда евро настолько силён и мы находимся на понижательной стадии экономического цикла, так что следует пересмотреть позицию американского доллара.

Если на всё взглянуть под более широким углом, то наши предпочтения больше на стороне USD и GBP, нежели евро, и если ожидания оправдаются и экономическая дифференциация между главными экономиками всё-таки продолжит увеличиваться, нас, по всей вероятности, ждут хорошие возможности (с учётом текущего расхождения).

Материал предоставлен

Trading Floor