Третий звонок.

Приятно, когда у соседа дохнет корова.

Но она не дохнет. Только пухнет. И тут два варианта — либо ее разорвет, либо мяса будет больше. Но не молока.

Но я про золота — третья попытка уйти выше 1800… Пора бы. таргеты голдманов по 2000 к концу года никто не отменял. Но это пока корова пухнет — есть шанс увидеть и 3000 и 4000 и 5000…

Лишь бы не рванула.

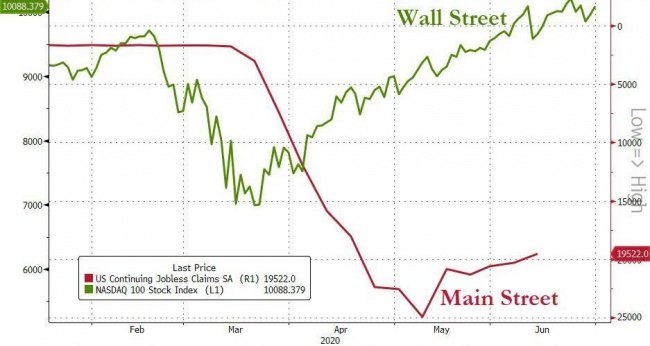

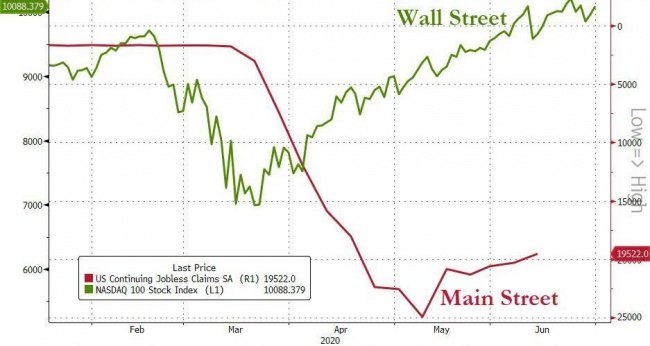

Фон тоже благоволит накачке денег — в Германии отскок не очень, в Омерике — опять вирус. Все проголосовали и отпразновали, слегка отдохнули, пар выпустили, инопланетяне не прилетели… Можжно впрягаться в пандемию по-новой. Значит, пора нагнетать — чем СМИ и займутся…

Ждем коррекцию на фонде и криков «ВСЕПРОПАЛО!»… опять…

Приятно потыкать. Да и Амарок с нами!

Но она не дохнет. Только пухнет. И тут два варианта — либо ее разорвет, либо мяса будет больше. Но не молока.

Но я про золота — третья попытка уйти выше 1800… Пора бы. таргеты голдманов по 2000 к концу года никто не отменял. Но это пока корова пухнет — есть шанс увидеть и 3000 и 4000 и 5000…

Лишь бы не рванула.

Фон тоже благоволит накачке денег — в Германии отскок не очень, в Омерике — опять вирус. Все проголосовали и отпразновали, слегка отдохнули, пар выпустили, инопланетяне не прилетели… Можжно впрягаться в пандемию по-новой. Значит, пора нагнетать — чем СМИ и займутся…

Ждем коррекцию на фонде и криков «ВСЕПРОПАЛО!»… опять…

Приятно потыкать. Да и Амарок с нами!

56 комментариев

Так, нефтяники должны «в возможно короткий срок» увеличить биржевые продажи бензина до уровня не ниже 11% от объема производства, дизтоплива — не ниже 7%. «И с превышением объемов реализации моторного топлива на бирже не менее чем на 3% к аналогичному периоду прошлого года по всем видам нефтепродуктов», — подчеркивается документе.

В 2018 году, когда на рынке нефтепродуктов России возникли ценовые кризисы и правительство вынуждено было заключить топливные соглашения с нефтяными компаниями, одним из условий решения проблем было обязательство нефтяников об увеличении продаж на бирже на 3% по сравнению с аналогичным периодом предыдущего года.

Согласно протоколу совещания от 30 июня, ведомствам необходимо обсудить ряд мер, которые могут стабилизировать отечественный рынок нефтепродуктов. Минэнерго и ФАС не позднее 8 июля планируют провести согласительное совещание для принятия решения о размере увеличения нормативов продаж на бирже нефтепродуктов и дате их введения. Минэнерго до 10 июля разработает и направит в ФАС проект изменения в совместный приказ в части увеличения нормативов продаж на бирже. ФАС разработает проект постановления правительства о регулярности и равномерности биржевой реализации для всех участников рынка нефтепродуктов, в том числе предусмотрев ответственность за их несоблюдение.

Кроме того, «Татнефти» (MOEX: TATN) и ННК рекомендовано осуществлять покупки топлива на бирже во вторую торговую сессию.

В ходе совещания, состоявшегося на минувшей неделе, его участники представили свое видение проблем с поставками на отечественный рынок, а также варианты решения проблем.

Например, Минэнерго, отмечая рост биржевых цен на топливо, подчеркивает профицит производства и продаж на фоне повышения запасов. Ведомство считает, что на ход биржевых торгов могли повлиять, в частности, покупка нефтепродуктов недоминантами в основную торговую сессию и покупка компаниями, входящими в одну группу лиц с производителями, в основную торговую сессию.

Отдельно Минэнерго подчеркивает, что существуют формы вывода товара с рынка путем снижения загрузки заводов, увеличения экспорта, изменения структуры производства (выпуск некондиционного топлива или изменение структуры выпуска топлива по маркам); торговые манипуляции, в том числе необоснованный отказ от отгрузки/получения товара, неравномерность выставления спроса, применение роботов, настроенных на разгон цен; недостаточность ликвидности биржевых торгов и т.д.

ФАС вновь заявляет о необходимости рассмотрения вопроса отмены временного запрета на импорт нефтепродуктов, увеличения предложения нефтепродуктов на биржевых торгах (до 15% по бензину, до 9% по дизельному топливу и до 7,5% по сжиженным углеводородным газам), распространение критериев регулярности и равномерности продаж на бирже для недоминантов и т.д.

Большой блок предложений на совещании был представлен от ЦБ для повышения прозрачности биржевых торгов и устранения манипулирования на бирже

«Российский топливный союз» заявил о низкой рентабельности розничного бизнеса и недостаточном объеме предложения нефтепродуктов. В числе предложений по стабилизации ситуации РТС называет рост объема предложения топлива по всем каналам сбыта, повышение нормативов биржевых продаж нефтепродуктов по постановлению правительства N733 (15% — для бензинов и 7,5% — для ДТ), перемещение срока отмены запрета импорта нефтепродуктов на 15 июля в случае дальнейшего роста цен (сейчас мораторий на импорт действует до 1 октября — ИФ) и т.д.

Нефтяные компании-доминанты, в свою очередь выдвинули предложения, касающиеся организации биржевых торгов, в том числе распространение на недоминирующие компании требований, которые предъявляются к доминантам. ННК также предложила ввести нормативы продаж нефтепродуктов во второй торговой сессии для доминантов «по ценам, сложившимся в первую торговую сессию того же дня, в адрес недоминирующих компаний, у которых присутствует дисбаланс (дефицит) производства/обеспечения нефтепродуктами собственной сети АЗС, а также удаленных нефтебаз».

Из-за падения мировых цен на нефть и введения режима самоизоляции в апреле и первой половине мая в РФ резко упал спрос на нефтепродукты. В связи с этим ведомства временно ввели сниженные нормативы биржевых продаж, а нефтяные компании сократили объемы производства. Кроме того, был введен временный запрет на импорт топлива.

Спрос на топливо начал возрождаться во второй половине мая, в июне темпы его восстановления заметно ускорились. Между тем, производство нефтепродуктов в стране росло гораздо меньшими темпами. В результате на бирже спрос на нефтепродукты, особенно на бензин, долгое время превышает предложение.

Оптовые цены на бензин растут уже третий месяц подряд (особенно острая проблема сложилась с Аи-95, стоимость которого держится на рекордных уровнях). Повышение оптовых цен привело к падению маржи сетей АЗС фактически до нуля, в связи с чем цены на заправках по всей стране начали медленно расти, пока не превышая темпы инфляции.

Российская экономика, «закалённая» санкциями, проявила неожиданную способность к сопротивлению по отношению к последствиям пандемии коронавируса, пишет в статье для издания JB Press японский экономист Юсукэ Оцубо.

ГМК «Норильский никель» может заплатить рекордный в истории России и один из крупнейших в мире штраф за экологический ущерб — почти 150 млрд руб. В такую сумму Росприроднадзор оценил последствия разлива топлива под Норильском. Хотя выплата обойдется компании, по оценке аналитиков, в четверть EBITDA, на финансовую устойчивость «Норникеля» она повлияет не слишком сильно. Зато штраф может серьезно отразиться на размере дивидендов и усугубить конфликт основных акционеров компании — «Интерроса» и «Русала». В «Русале» уже назвали размер штрафа «неожиданным» и призвали «к честному разговору о том, что происходит в компании»…

«Вполне очевидно, что это будет самый большой экологический штраф за всю историю в России,— отмечает директор Института экологии ВШЭ Борис Моргунов.— Но не менее очевидно, что сумма вряд ли обоснована, ибо, чтобы посчитать реальный ущерб, времени необходимо значительно больше. Поэтому цифра — это, скорее, старт к диалогу. Рассчитывалась она, вероятно, с опорой на международные прецеденты»…

По мнению старшего аналитика по металлургическому сектору «Атона» Андрея Лобазова, штраф, хотя и огромный, не окажет существенного негативного влияния на «Норникель», составляя около 25% от его ежегодной EBITDA.

Аналитик полагает, что размер дивидендов серьезно не снизится, но компания может увеличить долговую нагрузку: коэффициент чистый долг / EBITDA вырастет на 0,25х (на конец 2019 года — 0,9х) и станет ближе к границе, начиная с которой ГМК должна снижать дивиденды (1,8х). Максим Худалов из АКРА не исключает, что размер ущерба может быть оспорен, а в его сумму могут зачесть стоимость работ по ликвидации последствий.

2 ч.

«Кот Леопольд разбушевался.»

Ой, извините. Имел в виду Росприроднадзор, о ситуации с «Норникелем»

Народ занервничал. Посыпались в личку вопросы: что это было? Не приведет ли данный штраф к большим проблемам для компании?

Пока скажу коротко, а в течение дня дам более подробный ответ.

С одной стороны, это невероятно большая сумма не только в масштабе России, но и в мировой табели о рангах.

С другой стороны, для Никеля это конечно уже не слону – дробина, как мы предполагали ранее. Однако, не катастрофа. Четверть EBITDA компании.

Скорее, удар по дивидендам.

Я полагаю, что:

1. Сумма будет оспорена в суде. Вполне возможно, она сократится в несколько раз.

2. Поскольку в нашей стране ничего из такого рода вещей не происходит без согласования наверху (для понимания этого можно просто изучить историю Византии), то тут, рискну предположить, попахивает неким политически ангажированным решением.

3. «Рабинович», по обыкновению, выкрутится, но ему будет больно.

Если коротко ответить на этот вопрос, думаю, все достаточно просто. Основная причина: «очень хочется кушать» и очень нужны деньги. А тут такой шикарный повод подвернулся. И денег в казну стрясти, и олигархам в очередной раз ежа в шорты от Бриони засунуть. Чтоб не расслаблялись.

Если это именно политически ангажированное решение — не думаю, что в судах Никелю удастся сильно сократить сумму. Хотя судиться, разумеется, будут.

Думаю, что делать с позицией. Скорее всего, оставлю. Добавлять? Пока не уверен.

@bitkogan

выделил я — реально нужны деньги в бюджет — сейчас за экологию начнут трясти всех — ибо у всех есть траблы — просто масштабом поменьше. Вот и доходная часть бюджета формируется за счет штрафов — нефтяники и металлурги на первом месте…

За время пандемии коронавируса доля россиян со среднемесячным доходом ниже 15 тыс. руб. возросла с 38,1% до 44,6%. Увеличилась и доля населения, живущего на доход менее 5 тыс. руб., следует из опроса СК «Росгосстрах жизнь» и научно-технического центра «Перспектива».

На Нью-Йоркской фондовой бирже котировки акций производителя электромобилей в понедельник рванули вверх на $162,92 (13,48%), достигнув отметки $1 371,58. 1 июля стоимость одной ценной бумаги Tesla возросла на 4%, составив почти $1 120. Из-за этого рыночная капитализация предприятия приблизилась к $210 млрд, а 3 июля — к $224,5 млрд. Tesla таким образом обошла практически все 500 компаний, представленных в индексе S&P 500, включая японский автомобилестроительный гигант Toyota.

По выкладкам Bloomberg, капитализация компании Маска за пять дней выросла на столько же, сколько стоят на рынке ценные бумаги трех ведущих автомобилестроителей США — General Motors, Ford Motor и Fiat Chrysler вместе взятые.

Выпущенные назло трейдерам шорты Илона Маска раскупили за несколько минут

07.07.2020 17:18:07

ОБЗОР: Участники вечерней сессии Мосбиржи ожидают ее боевого крещения «американскими горками»

Москва. 7 июля. ИНТЕРФАКС — Стартовавшие на «Московской бирже» (MOEX: MOEX) две недели назад (с 22 июня) вечерние (с 19:00 МСК до 23:50 МСК) торги российскими акциями получили позитивные отзывы участников рынка, хотя окончательные выводы они предлагают сделать позже — спустя полтора-два торговых месяца, когда новый режим пройдет обкатку на важных вечерних рыночных новостях, а также боевое крещение «американскими горками», отмечают опрошенные «Интерфаксом» представители инвесткомпаний и банков.

ПЕРВЫЕ ВПЕЧАТЛЕНИЯ

По словам трейдера ИК «Атон» Элбека Далимова, пока оценивать вечернюю сессию «Мосбиржи» преждевременно, прошло всего две недели, и делать финальные выводы слишком рано — на рынках за это время серьезных потрясений не произошло.

По оценке руководителя департамента интернет-брокера «БКС брокер» Игоря Пимонова, «за две недели с момента старта вечерних торгов по нашим клиентам ничего особо не поменялось: цифры примерно одинаковые и по количеству торгующих клиентов, и по количеству сделок в процентах ко всем сделкам за день. Делать какие-то выводы пока рано — можно будет посмотреть результат через 1,5-2 месяца».

Руководитель управления мониторинга, контроля и развития клиентского сервиса ГК «Финам» Дмитрий Леснов отметил, что первые результаты за две недели ожидаемо невысокие — пока обороты в период вечерних торгов незначительные и составляют около 3-5% от общего оборота в дневное время. Вероятно, в дальнейшем ситуация изменится, как это было ранее на срочном и валютном рынках — после запуска вечерних торгов в начальный период активность также была незначительной.

По оценкам брокера ITI Capital, клиенты компании позитивно восприняли вечернюю сессию на фондовом рынке. Они торгуют ценными бумагами из всего списка доступных бумаг, но по наиболее ликвидным — активность ожидаемо выше.

ОБОРОТЫ ТОРГОВ

По словам вице-президента Сбербанка России (MOEX: SBER), руководителя департамента глобальных рынков Андрея Шеметова, вечерняя сессия стала интересна всем категориям частных инвесторов, около 25% сделок происходит на ИИС. Ежедневно примерно 50% оборота приходится на трех эмитентов, остальное — на остальные 22 допущенные к торгам бумаги, но в каждый торговый день торги проходят по всем 25 инструментам. Основной топ-5 ликвидных акций «вечерки» — это бумаги «Норникеля» (MOEX: GMKN), Сбербанка, «Газпрома», «Аэрофлота» (MOEX: AFLT) и «ЛУКОЙЛа», отметил он.

Как отметил Далимов из «Атона», в целом обороты во время вечерней сессии минимальные. Надо понимать, что обороты во время вечерней сессии в основном сконцентрированы на FORTS во фьючерсе на индекс РТС. Это главный инструмент на российский рынок акций, который отражает динамику торгов на американском рынке акций и в нефти после закрытия основной сессии «Мосбиржи». Соответственно, акции, которые торгуются на вечерней сессии, в той или иной степени отражают динамику фьючерса на индекс РТС.

По словам директора по инвестициям General Invest Фелипе Де Ла Роса, в целом «суммарные объемы сделок наших клиентов остались фактически неизменными». «С моей точки зрения, прошло еще слишком мало времени — все-таки инвесторы должны привыкнуть к новым возможностям торговли. Думаю, постепенно обороты вечерней сессии фондового рынка будут расти», — сказал он «Интерфаксу».

По словам директора по аналитике ИК «Церих Кэпитал Менеджмент» Андрея Верникова, уже сейчас можно сказать, что вечерние торги себя оправдали — обороты выросли примерно на 10%, при том, что летние месяцы обычно очень слабые в плане активности операций. Однако следует понимать, что эта вечерняя история скорее для новичков, а не для профессионалов. Профессионалам нужна волатильность, а ее нет по многим акциям на вечерний сессии. Но с другой стороны, это компенсируется огромным плюсом — возможностью совершать сделки в то время, когда продолжают торговать фондовые биржи США. Кстати, пока эта система еще не прошла «боевое крещение» на «американских горках», когда некие события вызывают взрывной рост волатильности, отмечает аналитик.

По словам Пимонова из «БКС брокер», «оценить динамику изменений оборотов торгов пока достаточно тяжело, так как они зависят и от рыночной конъюнктуры, а серьезных движений за эти две недели мы пока не видели. Но уже точно можно сказать, что около 10% всех сделок именно физических лиц на фондовой секции проходят в вечернюю сессию».

По оценкам экспертов группы «Тинькофф» (входящий в нее банк — один из лидеров по числу клиентов, открывших ИИС), первые итоги вечерней сессии на «Мосбирже» можно оценить положительно, несмотря на ограниченный список доступных инструментов. «Объем торгов у наших клиентов вырос примерно на 10%, и мы рассчитываем, что в дальнейшем эта цифра еще увеличится. Если говорить о каких- то серьезных результатах, то две недели — действительно слишком короткий срок, а фактор сезонности и неопределенности в экономике в связи с пандемией коронавируса привели к общему снижению активности в последнее время. Но сам факт наличия возможности торговли в „расширенное“ время — это и без того серьезное и очень полезное изменение, которое единогласно приветствуют все участники рынка», — считают эксперты.

Как отмечает заместитель генерального директора по электронной торговле, директор департамента инвестиционных продуктов и сервисов компании «Открытие брокер» Александр Дубров, «наши клиенты с первых дней участвуют в торгах на вечерней торговой сессии». «Точных цифр еще не собирали, так как до сих пор идет процесс „раскачки“ и продвижения данного режима торгов среди клиентов. Отдельно хотелось бы отметить одновременный запуск вечерней сессии у большинства игроков, предоставляющих доступ клиентам на рынок. Это позволило с первых дней торгов выйти на уровень 3-5% оборота в вечернюю сессию. В дальнейшем мы ожидаем роста данного показателя как минимум вдвое. И даже более высоких цифр в дни сильного движения на американских рынках во время вечерней сессии. Конечно, „поводырем“ в это время для нашего рынка является американский рынок», — рассказал собеседник «Интерфакса».

По оценке главного исполнительного директора компании «ВТБ Капитал инвестиции», старшего вице-президента ВТБ (MOEX: VTBR), руководителя департамента брокерского обслуживания Владимира Потапова, обороты сделок, совершаемых в вечернюю сессию, у ВТБ составляют порядка 1 млрд рублей (около 15 тыс. сделок). Это примерно 1-1,5% от всего дневного оборота клиентов ВТБ на «Московской бирже».

07.07.2020 20:31:19

Основной излишек запасов нефти в мире будет выбран до конца 2021г, оценка спроса улучшена — Минэнерго США

Москва. 7 июля. ИНТЕРФАКС — Излишек коммерческих запасов нефти на рынке с начала 2020 года на конец мая составил 1,3 млрд баррелей нефти, говорится в ежемесячном отчете управления энергетической информации Минэнерго США (EIA).

Прогноз управления по потреблению жидких углеводородов в мире на четвертый квартал 2021 года составляет 101,1 млн баррелей в сутки, что на 16,7 млн б/с больше, чем во втором квартале 2020 года. EIA ожидает и роста мирового предложения нефти на рынке в предстоящие кварталы. Однако, добровольные ограничения по добыче стран ОПЕК+, а также влияние низких цен на нефть на добычу сланцевой нефти в США ограничит этот рост, в результате, мировые запасы нефти будут снижаться со скоростью 1,8 млн б/с до конца 2021 года, нивелируя основной излишек, накопленный в начале 2020 года.

EIA оценивает, что потребление жидких углеводородов в мире во втором квартале составит 84,4 млн б/с, что на 16,3 млн б/с меньше, чем за тот же период 2019 года, однако месяцем ранее EIA считало, что падение будет на 16,6 млн б/с, а в майском отчете — на 18,8 млн б/с.

По оценкам EIA, добыча жидких углеводородов в странах не-ОПЕК упала на 5,4 млн б/с во втором квартале 2020 года по сравнению с первым кварталом года. Почти 85% этих сокращений произошли из-за трех крупнейших производителей, не входящих в ОПЕК: США, России и Канады. Спад в США произошел в результате сокращения числа активных буровых установок в ответ на низкие цены на нефть. Снижение в России было результатом добровольного сокращения в результате апрельского соглашения ОПЕК+. В Канаде падение добычи в значительной степени отражало снижение активности на нефтяных песках в Альберте из-за низких цен на нефть.

EIA прогнозирует, что в целом к 2020 году добыча в странах, не входящих в ОПЕК, сократится на 2,2 млн б/с по сравнению с уровнем 2019 года. EIA ожидает, что второй квартал ознаменовался низкой точкой для добычи не-ОПЕК, и она начнет расти в третьем квартале по мере роста спроса на нефть. EIA ожидает, что производство жидких углеводородов не-ОПЕК увеличится на 1,1 млн б/с в 2021 году. Добыча в странах, которые осуществили добровольные сокращения, в целом будет расти в 2021 году по мере восстановления мирового спроса на нефть. Тем не менее, EIA прогнозирует дальнейшее снижение добычи в США, где добыча стимулируется чувствительными к цене сланцевыми операторами.

В России EIA ожидает резкое снижение добычи в 2020 году и рост в 2021 году в связи со сделкой ОПЕК+. EIA ожидает, что в России произойдет крупнейшее сокращение производства жидких углеводородов в 2020 году среди производителей ОПЕК+ — на 1 млн б/с по сравнению с 2019 годом. В 2021 году, как ожидается, добыча жидких углеводородов в России вырастет на 0,6 млн б/с.

Добыча нефти ОПЕК, оценивает EIA, в июле упадет ниже 22,5 млн б/с, что на 7,9 млн б/с меньше, чем в апреле. Если добыча ОПЕК снизится до прогнозируемых уровней в июле, это будет самый низкий уровень добычи нефти в группе с ноября 1991 года. После июля EIA ожидает, что ОПЕК продолжит ограничивать добычу, но в меньшей степени, поскольку сокращения будут смягчены, мировой спрос на нефть повышается, а соблюдение сделки уменьшается.

В связи с увеличением прогнозируемого роста мирового спроса на нефть в 2021 году, EIA предполагает, что члены ОПЕК будут и далее увеличивать добычу из-за значительного дисбаланса спроса и предложения нефти, что приводит к значительному сокращению запасов и росту цен на нефть. EIA прогнозирует, что добыча нефти ОПЕК в 2021 году составит 29,2 млн б/с, что на 3,2 млн б/с выше уровня 2020 года и примерно соответствует уровню 2019 года.

Расследование ООН обнаружило, что американские убийства Сулеймани «незаконны», поскольку «не было доказательств» непосредственной угрозы

Таким образом, расходы организаций на оплату услуг по проведению исследований на предмет наличия у работников новой коронавирусной инфекции (COVID-19), а также иммунитета к ней, направленные на выполнение требований действующего законодательства Российской Федерации в части обеспечения нормальных (безопасных) условий труда работников, учитываются для целей налогообложения прибыли организаций в составе прочих расходов, связанных с производством и реализацией, на основании подпункта 7 пункта 1 статьи 264 Кодекса.

где принимают на работу «тайным покупателем» никто не знает?

А то я готов поработать )))

По данным агентства, на центральной площади города спонтанно собралось несколько тысяч человек. Небольшой группе удалось пробиться через полицейский кордон и ворваться в парламентское здание, но их оттеснили полицейские. Сообщается, что после прибытия подкреплений силовики использовали слезоточивый газ, чтобы отогнать толпу от парламента.

Протестующие выступали против новых ограничений, которые ранее анонсировал президент страны Александр Вучич: они включают комендантский час в будние дни и запрет собираться группами более пяти человек для жителей столицы.

… В первом полугодии минимальные пакетные тарифы на связь, по оценке аналитиков, подорожали на 8%. Оценивались тарифы восьми операторов во всех регионах России. Так, минимальный пакетный тариф по сравнению с декабрем 2019 года подорожал с 270 до 291 рубля. Больше всего увеличились тарифы у Tele2 — на 13%…

«Чистая прибыль составила 337,5 млрд руб. Низкий расход по налогу на прибыль, как и в мае, обусловлен авансовой системой его расчета и отрицательным влиянием динамики валютных курсов на налоговую базу первого квартала»,— сказано в отчете банка.

Операционные расходы с января по июль увеличились на 4,6% по отношению к первому полугодию прошлого года и составили 287,6 млрд руб. Рост расходов в июне на 11,9% в банке назвали «разовым эффектом, связанным с возобновлением деловой активности». В Сбербанке отметили, что в отношении расходов к доходам по итогам шести месяцев сохраняется позитивная динамика 28,1% против 31,7% в 2019 году.

«В среду совершенно нестандартная ситуация, когда в Москве еще жарко, 26-28 градусов, на востоке Московской области — до 33 градусов, а на западе — от 18 до 23 градусов. Это действительно необычно. Будет такой большой температурный градиент», — сообщил он.

Торги начнутся в два транша: первые 20 бумаг, по предварительным планам, будут торговаться с 17 августа, а остальные 30 акций — в ноябре.

В августе начнутся торги бумагами Apple, Boeing, Amazon, NVIDIA, Facebook, Microsoft, МcDonald's, Visa, Тwitter, Intel, Alphabet Class C, AT&T, Exxon Mobil, Pfizer, Walt Disney Company, Advanced Micro Devices, Netflix, Micron Technology, Mastercard, Activizion Blizzard.

Во второй транш вошли акции, в том числе NIKE, Cisco Systems, PayPal, General Electric и других компаний.

Торги будут проводиться в рублях в дневную и вечернюю сессии. Дивиденды на акции будут выплачиваться в долларах.

Биржа планирует расширять список иностранных акций для торговли. Для иностранных акций будет доступна маржинальная торговля: возможность коротких продаж с частичным обеспечением.

Кроме того, Моотц предпочитала покупать акции банков, так как у них есть огромные суммы денег. Это позволяет им выплачивать хорошие дивиденды, говорила она. Банки также не сильно зависят от колебаний спроса и предложения.

Подробнее на РБК:

quote.rbc.ru/news/article/5f05e82a9a7947e2758af831