Доброго утра, фанаты хаотической торговли и примкнувший к ним по случаю! (ну, вы поняли))

Сегодня разрыв увеличился. По времени. Теперь делать нечего не до 11.30, как обычно, а до 12.30. Зато вечерку на фьючах можно заканчивать достойно. Но рано.

Так теперь будет до марта и надо привыкать.

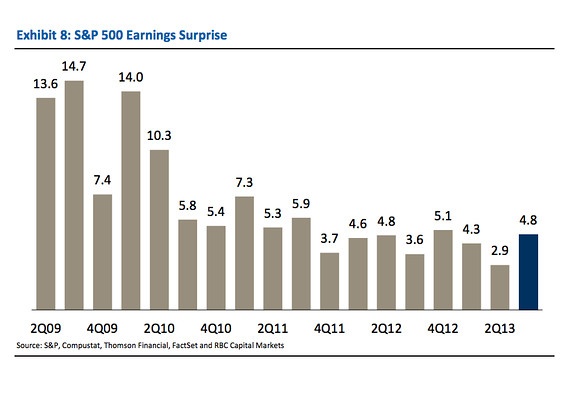

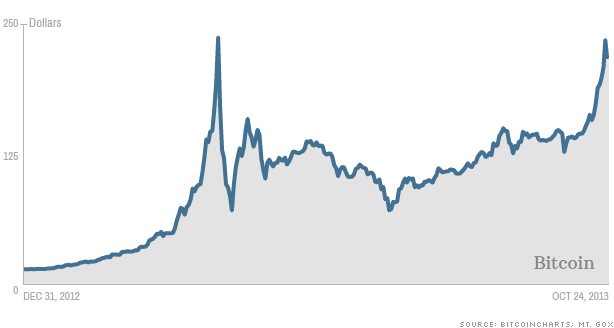

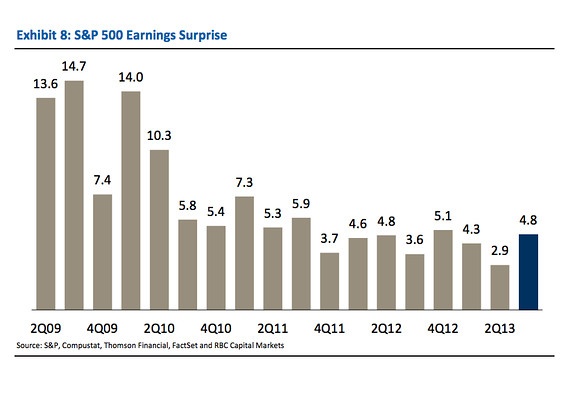

В Америке заканчивается сезон отчетности. Все в рамках стратегии занижения ожиданий, когда прогнозы понижают-понижают-понижают, а потом — РАЗ! — и чуть лучше. Бумага — в космос, все довольны. Но некоторые американские трейдеры-аналитики так и утверждают, что ничего, мол хорошего. Особенно на горизонте следующего квартала. На эту тему вчера был

пост у спайдела: цифры, рецессия и зомбопланшеты. Да и график не впечатляет, если учесть рост СиБ на 35% за год.

В общем, все опять ждут КУЕ от ФРС. И таки дождутся, о чем свидетельствуют результаты опроса о будущем доллара.

52% опрошенных видят доллар ниже. Будет ли слабеющая валюта поводом для похода в зону риска? Сомневаюсь.

По крайней мере до заседания ФРС во вторник-среду ничего нашим медведям не грозит. Да и после, если учесть, что Америка уже выросла на будущее решение Бена, а

впереди неопределенность: на сколько уменьшат, какие ставки, выберут ли Йейллен (тут уже буча началась, судя по блумбергу за субботу).

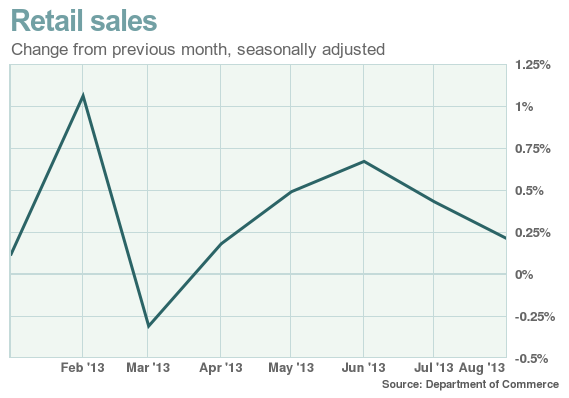

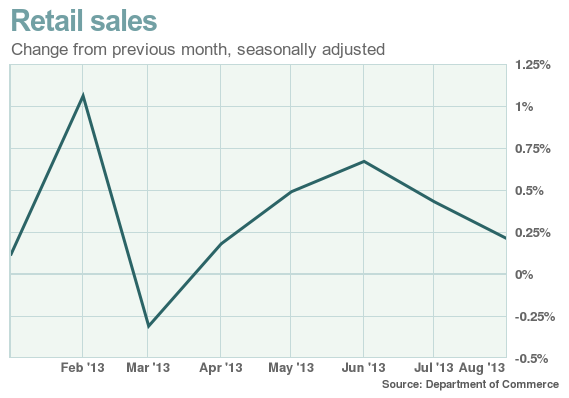

Даже незначительный рост ставок способен убить рост. По крайней мере в секторе розничных продаж.

А нет продаж — нет роста. И это без учета октября. Так что

от ФРС чуда уже никто не ждет. Ждут денег и надеются, что Бен протянет подольше.

Вот (для пытливых) расписание на неделю — все на час позже обычного:

DATE REPORT CONSENSUS PREVIOUS

Oct. 28 Industrial production 0.4% 0.4%

Oct. 28 Capacity utilization 78.0% 77.8%

Oct. 29 Producer price index 0.3% 0.3%

Oct. 29 Core PPI 0.1% 0.0%

Oct. 29 Retail sales 0.0% 0.2%

Oct. 29 Retail sales ex-autos 0.4% 0.1%

Oct. 29 Consumer confidence index 75.0 79.7

Oct. 30 ADP employment 145,000 166,000

Oct. 30 Consumer price index 0.2% 0.1%

Oct. 30 Core CPI 0.2% 0.1%

Oct. 31 Chicago PMI 54.5 55.7

Nov. 1 ISM 55.0% 56.2%

Nov. 1 Motor vehicle sales 15.4 mln 15.2 mln

У нас — хвост виляет… чем он виляет «собакой» язык назвать не поворачивается. И рынком тоже. Просто — виляет и все. Никто ничего не понимает, но торгует, глядя и облизываясь на Америку. До среду по-хорошему без поз. Америка может еще улететь в стратосферу, ибо скафандры надеты даже на животных.

Нефть плоха, в золоте невнятность и страх после роста. Бразов лупят, китайцы держаться на честном слове КПК у нас рецессия хуже американской, ибо и инфляция выше. Адры покажут реальное положение вещей.

приятных торгов. И да пребудет с вами профит!