Еще немного...

вот интересно — кто-то шортит никель?

Или лук?

Видел вчера вопли на тему — какого фига он растет? А с фига ли ему/им падать?)))

если кто не понял — искать корреляцию между ценой актива и своими умозаключениями об этой цене — бесполезно)

будут деньги — будет рост, не будет денег — будет флэт, уберут деньги — будет падение.

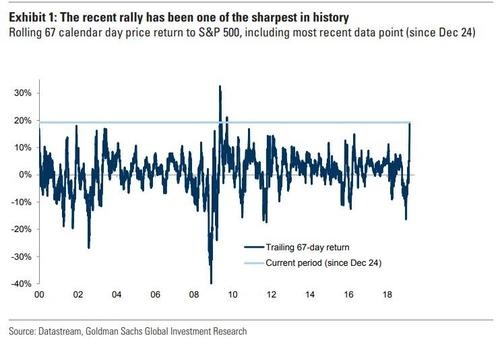

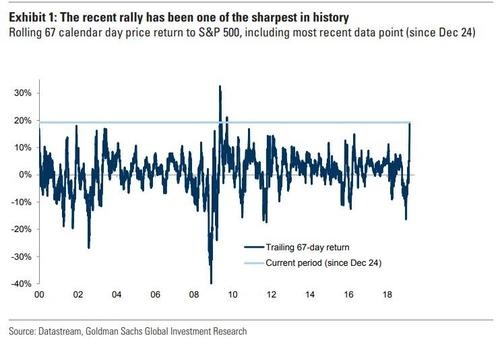

Тот же раллий последних месяцев? Что это было? И какого WTF?

Кстати, а будут ли деньги. Как-то все уже само собой разумеющимся считают, что ФРС и прочие ЦБ в случае необходимости. напечатают, сколько надо.

Так ли это? ХЗ. И, что самое интересное, а кому эти деньги выдавать?

Общая сумма задолженности по кредитным картам в Соединенных Штатах достигла колоссальных 870 000 000 000 долларов…

И когда вы суммируете все формы индивидуального долга, американские потребители теперь получают 13,5 триллионов долларов.

приятно потыкать, в общем)

И в частном)

да и Амарок с нами!

Или лук?

Видел вчера вопли на тему — какого фига он растет? А с фига ли ему/им падать?)))

если кто не понял — искать корреляцию между ценой актива и своими умозаключениями об этой цене — бесполезно)

будут деньги — будет рост, не будет денег — будет флэт, уберут деньги — будет падение.

Тот же раллий последних месяцев? Что это было? И какого WTF?

Кстати, а будут ли деньги. Как-то все уже само собой разумеющимся считают, что ФРС и прочие ЦБ в случае необходимости. напечатают, сколько надо.

Так ли это? ХЗ. И, что самое интересное, а кому эти деньги выдавать?

Общая сумма задолженности по кредитным картам в Соединенных Штатах достигла колоссальных 870 000 000 000 долларов…

И когда вы суммируете все формы индивидуального долга, американские потребители теперь получают 13,5 триллионов долларов.

приятно потыкать, в общем)

И в частном)

да и Амарок с нами!