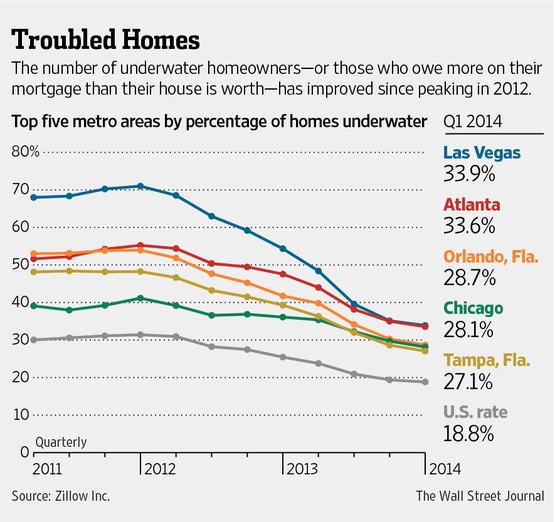

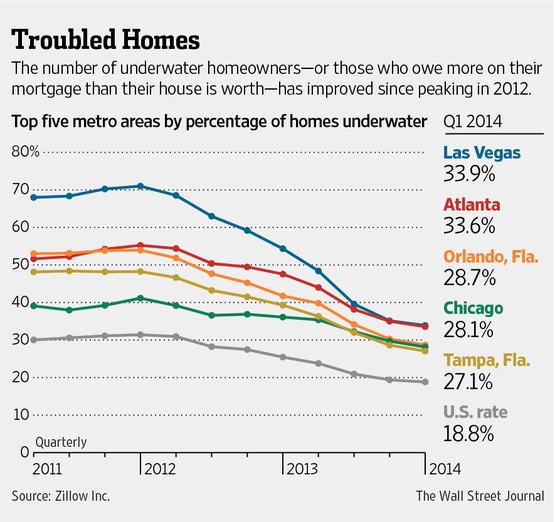

Цифра дня: 9 700 000 американских подводников.

Точнее, это количество домовладельцев, чей долг по ипотеке больше, чем стоимость самой недвижимости. Дела идут на поправку, но все равно еще около 19% должников находятся ниже ватерлинии.

А это количество бедолаг в динамике:

С зерохеджа, естественно.

А это количество бедолаг в динамике:

С зерохеджа, естественно.

Рецепты от Goldman: кредиться, кредиться и еще раз кредиться!

На прошлой неделе были озвучены данные о статистике продаж жилья за март. В Америке.

Статистика провальная в прямом смысле: на 14,5% к февралю и на 13,3% год к году.

А поскольку рынок недвижимости — это их всё, то надо что-то делать.

Естественно, аналитики Голдманов тут же выпустили обзор, в котором обосновали рост продаж нового жилья до 800 000 единиц к 2017 году (в прошлом году было всего 430 000). НО (это то самое «НО») могут составить 600 000 единиц, если не изменить стандарты кредитования.

Лишних 200 000 домов в год — это примерно 200 000*150 000(допустим стоимость дома, средненького такого) = 30 000 000 000 кредитов в год. Дополнительно.

Эти же цифры (выпадение 200 000 покупателей по ипотеке из-за стандартов кредитования) показал Институт Городского хозяйства (Urban Institute).

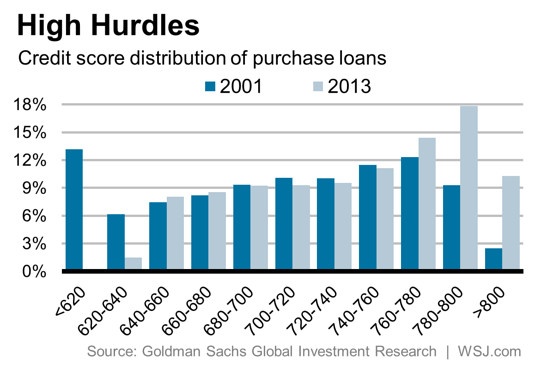

В то же время количество надежных заемщиков(40%) гораздо выше, чем в период формирования пузыря на рынке (25%). Что так же позволяет говорить о том, что стандарты завышены.

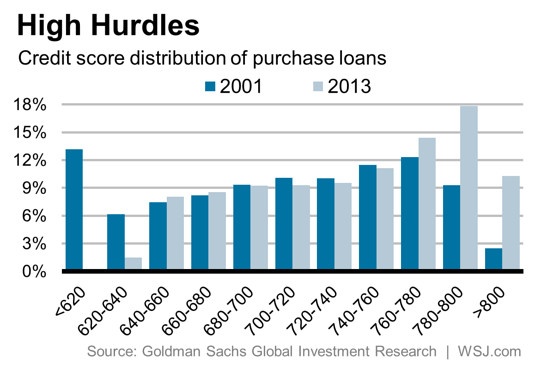

Существующая система оценки кредитоспособности базируется на бальной системе. И, если в 2001 году кредиты получали американцы, чей рейтинг был ниже 620 баллов, то теперь таковых нет. А это те самые 13%, которых, блин, не хватает.

Любой последовательный сторонник конспирологических теорий тут же скажет, что статистику Голдманы закошмарили под свой аналитический обзор, и дальше будет какой-то нормативный акт про послабление ипотечного кредитования. Поглядим, так ли...))

данные из статьи

Статистика провальная в прямом смысле: на 14,5% к февралю и на 13,3% год к году.

А поскольку рынок недвижимости — это их всё, то надо что-то делать.

Естественно, аналитики Голдманов тут же выпустили обзор, в котором обосновали рост продаж нового жилья до 800 000 единиц к 2017 году (в прошлом году было всего 430 000). НО (это то самое «НО») могут составить 600 000 единиц, если не изменить стандарты кредитования.

Лишних 200 000 домов в год — это примерно 200 000*150 000(допустим стоимость дома, средненького такого) = 30 000 000 000 кредитов в год. Дополнительно.

Эти же цифры (выпадение 200 000 покупателей по ипотеке из-за стандартов кредитования) показал Институт Городского хозяйства (Urban Institute).

В то же время количество надежных заемщиков(40%) гораздо выше, чем в период формирования пузыря на рынке (25%). Что так же позволяет говорить о том, что стандарты завышены.

Существующая система оценки кредитоспособности базируется на бальной системе. И, если в 2001 году кредиты получали американцы, чей рейтинг был ниже 620 баллов, то теперь таковых нет. А это те самые 13%, которых, блин, не хватает.

Любой последовательный сторонник конспирологических теорий тут же скажет, что статистику Голдманы закошмарили под свой аналитический обзор, и дальше будет какой-то нормативный акт про послабление ипотечного кредитования. Поглядим, так ли...))

данные из статьи

Три показателя на сегодня: производство ЕС, заявки на ипотеку в США

Джеймс Писерно, аналитик брокерской компании Saxo Bank

Читать дальше →

Читать дальше →

Мой 1 млн и что делать?

Вопрос насущный, ответ на который не могут сам найти разумный ответ

…

Я взял ипотечный долларовый кредит, по курсу 23,6… (2008 год) 270 000 под 9,3 годовых на 20 лет, платежи аутентные. Прошло пять лет монотонных выплат по 2450 долларов в месяц и остаток задолжности на данный момент составляет 226 000. И вот вопрос: У меня появился свободный 1 000 000 рублей, и что с ним рациональнее сделать? Если по текущему курсу 1 млн конвертировать в баксы (это 33000) и досрочно частично погасить ипотеку, платеж уменьшится на 330 долларов, что позволит за оставшиеся 15 лет сэкономить 59 400 долларов (или примерно 1 800 000 рублей, по текущему курсу)… или еще вариант, положить на депозит под 12% годовых с капитализацией на 15 лет, что позволит получить примерно 5 500 000 рублей (примерно 180 000 долларов по текущему курсу).

Друзья аналитики, трейдеры, управляющие, спикулянты и просто добрые люди, ПОМОГИТЕ определиться…

Буду благодарен за любой совет или комментарий.

Спасибо

…

Я взял ипотечный долларовый кредит, по курсу 23,6… (2008 год) 270 000 под 9,3 годовых на 20 лет, платежи аутентные. Прошло пять лет монотонных выплат по 2450 долларов в месяц и остаток задолжности на данный момент составляет 226 000. И вот вопрос: У меня появился свободный 1 000 000 рублей, и что с ним рациональнее сделать? Если по текущему курсу 1 млн конвертировать в баксы (это 33000) и досрочно частично погасить ипотеку, платеж уменьшится на 330 долларов, что позволит за оставшиеся 15 лет сэкономить 59 400 долларов (или примерно 1 800 000 рублей, по текущему курсу)… или еще вариант, положить на депозит под 12% годовых с капитализацией на 15 лет, что позволит получить примерно 5 500 000 рублей (примерно 180 000 долларов по текущему курсу).

Друзья аналитики, трейдеры, управляющие, спикулянты и просто добрые люди, ПОМОГИТЕ определиться…

Буду благодарен за любой совет или комментарий.

Спасибо

Власти США призывают банкиров снизить стоимость ипотеки

С тех пор как четыре года назад ФРС начала покупать инструменты с ипотечным обеспечением, ставки по 30-летним ипотечным кредитам снизились почти на 3 процентных пункта. На прошлой неделе их среднее значение составило 3,37% (данные Freddie Mac). Но некоторые экономисты полагают, что при нынешних рекордно низких ставках доходность по ипотечным кредитам должна быть еще ниже — примерно 2,8%. Они утверждают, что банки искусственно удерживают завышенные ставки и лишают экономику части доходов от программ ФРС.

«У нас теперь другая структура расходов», — парирует начальник отдела ипотеки Bank of the West Стьюарт Ларсен. До начала финансового кризиса разрыв между стоимостью денег для банков и их ставкой кредитования составлял 0,5% годовых. В 2008 г. этот спрэд увеличился до 1 п.п., а в октябре, после того как ФРС начала новый раунд покупок ипотечных инструментов, он достиг 1,6 п.п. и сейчас составляет 1,3 п.п

Сейчас слишком много разных факторов в ипотечном секторе, в том числе более высокие комиссионные, которые берут ипотечные агентства Fannie Mae и Freddie Mac, влияющие на рост спрэдов, говорит председатель ФРС Бен Бернанке. «Многие из этих вещей на самом деле не под нашим контролем», — отмечает он.

vedomosti.ru

«У нас теперь другая структура расходов», — парирует начальник отдела ипотеки Bank of the West Стьюарт Ларсен. До начала финансового кризиса разрыв между стоимостью денег для банков и их ставкой кредитования составлял 0,5% годовых. В 2008 г. этот спрэд увеличился до 1 п.п., а в октябре, после того как ФРС начала новый раунд покупок ипотечных инструментов, он достиг 1,6 п.п. и сейчас составляет 1,3 п.п

Сейчас слишком много разных факторов в ипотечном секторе, в том числе более высокие комиссионные, которые берут ипотечные агентства Fannie Mae и Freddie Mac, влияющие на рост спрэдов, говорит председатель ФРС Бен Бернанке. «Многие из этих вещей на самом деле не под нашим контролем», — отмечает он.

vedomosti.ru