Когнитивный диссонанс.

Смотрю сюжеты по Омерике. Что ни день, то трэш — отовсюду.

Смотрю индексы — рост по всем фронтам.

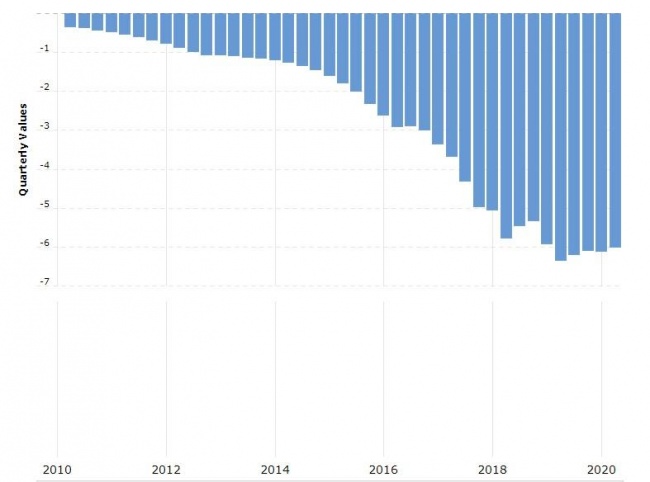

Смотрю на долги — там полный ахтунг — 136% к ВПП, 27трлн.

Смотрю на политику — там все пучком — выборы-шмыборы.

Точно Байдена выберут — свалить потом все на выжившего из ума деда очень правильно.

ФРС будет печатать деньги и раздавать всем. Инфляция спишет долги. Пока такой план. Другог нет. У них. Вопрос — науа тогда доллар?

У нас в сравнении с Омерикой — шоколад, если кто не понимает.

В лос-анжелесе 60 000 бездомных на улице. В одном городе. Домовладельцы сами уже отстреливаются от бунтарей всяких. ППц.

И необходимо поздравить Илона-нашего-Маска с очередным прорывом в капитализации Теслы.

Правда, за все время накопленный убыток составил 6 млрд. долларов. Т.е. Тесла за все время своего существования только и умела, что про@бывать денег, но это мелочи — кто на это смотрит?

Доллару пц скоро.

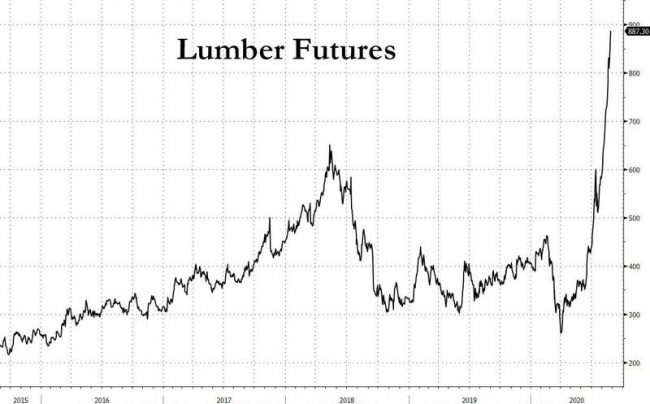

И немного про инфляцию — в отдельных сегментах. Стройматериалы — древесина. Рост на 240%. Это из нее делаются каркасники по всей Омерике:

приятно потыкать. Да и Амарок с нами!

Смотрю индексы — рост по всем фронтам.

Смотрю на долги — там полный ахтунг — 136% к ВПП, 27трлн.

Смотрю на политику — там все пучком — выборы-шмыборы.

Точно Байдена выберут — свалить потом все на выжившего из ума деда очень правильно.

ФРС будет печатать деньги и раздавать всем. Инфляция спишет долги. Пока такой план. Другог нет. У них. Вопрос — науа тогда доллар?

У нас в сравнении с Омерикой — шоколад, если кто не понимает.

В лос-анжелесе 60 000 бездомных на улице. В одном городе. Домовладельцы сами уже отстреливаются от бунтарей всяких. ППц.

И необходимо поздравить Илона-нашего-Маска с очередным прорывом в капитализации Теслы.

Правда, за все время накопленный убыток составил 6 млрд. долларов. Т.е. Тесла за все время своего существования только и умела, что про@бывать денег, но это мелочи — кто на это смотрит?

Доллару пц скоро.

И немного про инфляцию — в отдельных сегментах. Стройматериалы — древесина. Рост на 240%. Это из нее делаются каркасники по всей Омерике:

приятно потыкать. Да и Амарок с нами!

10 комментариев

Объем проблемных кредитов, выданных российским компаниям, за июль вырос сразу на 271,5 млрд руб. — это максимум с января 2019 года. Свыше 90% прироста обеспечил Сбербанк. Рост связан с одним крупным заемщиком, объяснили в банке

Подробнее на РБК:

www.rbc.ru/finances/28/08/2020/5f47cbb89a79470a5278a174?from=from_main_13

1. ФРС будет ориентироваться на средний уровень инфляции, это означает, что после периодов с низкой инфляцией ФРС официально будет способствовать поддержанию инфляции выше цели 2% (последние 10 лет инфляция была ниже цели). Одновременно ФРС отказалась как-то формализовать понятие «средний уровень инфляции», чтобы сохранить гибкость политики.

2. Максимальная занятость получает приоритет в виде цели ФРС, но без фиксации количественной цели по занятости.

Хотя в целом эта стратегия уже давно обсуждалась и вопрос заключался лишь в том «когда», но все же… главные вопросы что понимать под «средней» остались без ответа. Как ФРС у себя внутри решит – так и будет, из контекста выступления Дж.Пауэлла пожалуй можно сделать вывод, что отклонение инфляции до ~3-4% будет приемлемо и даже желаемо на горизонте нескольких лет.

Конечно, если возникнет «чрезмерное» инфляционное давление ФРС «без колебаний примерт меры». Правда что такое «чрезмерно» Дж.Пауэлл тоже не уточнил, так что все по ситуации ).

Тем временем на рынке труда США в последние недели все достаточно спокойно и немного уныло, первичные обращения за пособием по безработице составили на неделе 0.82 млн, ситуация здесь относительно стабильна и последние три недели первичные обращения остаются в диапазоне 0.8-0.9 млн. Количество американцев, получающих основное пособие сократилось еще на 0.3 млн, до 13.9 млн. Всего американцев на пособиях на 8 августа было 27.1 млн – их количество сократилось с на 1 млн в первую неделю месяца, в основном за счет регулярных пособий. На различных антикризисных пособиях оставалось почти 13 млн американцев. Количество американцев на пособиях продолжает оставаться существенно выше, чем количество официальных безработных. Все оперативные показатели указывают на то, что особого позитива на рынке труда сейчас нет (количество открытых заведений малого бизнеса упало до уровней мая, их выручка- тоже, количество отработанных часов стагнирует второй месяц подряд).

Вот только это был президент Д.А. Медведев, и запись сделана в 2010 году по итогам позапрошлых выборов в Белоруссии. Посмотрите эти 7 минут видео, а потом попробуйте сыграть в детскую игру «найдите 10 отличий».

26 мин.

·

Рубль, ставка и уход «кэш»

MMI поднимает вопрос относительно ставки Банка России и дальнейшей ее траектории в свете возросших рисков со стороны курса. Относительно самого курса, в общем-то то, что он в августе будет склонен прибиваться к 75 рублей за доллар обсуждалось раньше и нет смысла повторяться. На фоне ряда событий, конечно, в рынке есть определенный перелет и риски подросли. Но … мне кажется важно учитывать тот факт, что рубль в августе – это слабый рубль… импорт, поездки, сокращение продаж валюты ЦБ, дивиденды и нерезиденты – все вместе. Рубль – это достаточно волатильная история: чтобы его качнуть на условный 1р. по курсу нужно дополнительного спроса на валюту ~$0.5…1 млрд в месяц. В общем-то не так много, но вот чтобы удержать его там год надо столько каждый месяц – не так уж мало). В целом рубль сейчас недооценен относительно своих «фундаментальных» уровней на 3-4 р., хотя 2020 год уже выдал немало сюрпризов… в моменте мы видим, что рубль технично свозили ближе к 76 и только. Но мы уже активно слышим «Шеф усе пропало»… мне думается пока все в пределах разумного, хотя локальный тренд немного и напрягает.

Влияние курса на инфляцию, конечно будет, но не очень значимое и самое главное оно краткосрочное. С точки зрения «дна» ставок намного более важной историей является ситуация со сбережениями и их структурой. А именно грань, где кэш в долларах/евро/франках/фунтах перевешивает депозит в рублях у значимой для рынка доли депозитов (которая еще не в валюте – таких депозитов сейчас 20%). Оценить это пока достаточно сложно, по тем данным, что мы видим есть четкая тенденция ухода денег с рублевых депозитов в кэш/накопительные счета, но не в валюту (хотя в 2019 году мы видели перекладку в валютные депозиты). Факторы ухода в ликвидность: рост серой экономики и склонность к большей ликвидности в кризис, снижение ставок по депозитам, начисление процентов по текущим/накопительным счетам. Но, как мы понимаем, от высоколиквидной позиции в рублях до валютной позиции путь значительно короче, чем от депозита в рублях.

Если смотреть на ситуацию с февраля – то за 5 месяцев наличные выросли на 2.17 трлн руб., текущие счета в банках – на 1.75 трлн руб., срочные депозиты сократились на 0.72 трлн руб. Фактически позиция в рублевом кэше выросла на 3.9 трлн рублей, а в рублевых депозитах снизилась на 0.7 трлн рублей. Годовая динамика еще веселее…рост наличных за год ~2.6 трлн руб., рост текущих счетов ~2.8 трлн руб. сокращение депозитов ~0.2 трлн. Означает ли это, что текущие ставки стали несущественным фактором для сбережений – отчасти да. Но здесь есть и влияние скорости снижения ставок, когда за короткий период происходит снижение ставок с 7-8% до 4-4.5%, восприятие доходности частично «обнуляется» и адаптация рынка к этой новой реальности может затянуться. В текущих условиях этот период несет определенные риски смещения в валюту, повторюсь — реализации этих рисков пока мы не видим.

Да, за последние 10 лет накопления в долларах сильно обогнали рубль, но за последние 5 лет ситуация обратна. Сейчас эта премия рублевого депозита около 4%… но резкое снижение ставок может вести к потере ощущения доходности и обнулению восприятия этой премии – это и есть основной риск для ДКП сейчас и главный ограничитель снижения ставки. И в этом плане мощный уход в условно беспроцентную ликвидность – это сигнал, который требует очень глубокой оценки ЦБ.

Проблема в том, что адекватно «препарировать» причины этой балансировки сложно, т.к. сразу несколько сильных факторов влияют на процесс: коронавирус и рост серой экономики, рост процентов по текущим/накопительным счетам, быстрое снижение ставки и потеря «ощущения» доходности – понимание роли последнего как раз основное для ДКП.

И хотя инфляция, очевидно, позволяет снизить ставку ниже 4%, но не понимая причин такой ребалансировки, вряд ли это можно делать сейчас…