это я до открытия пишу. как обычно

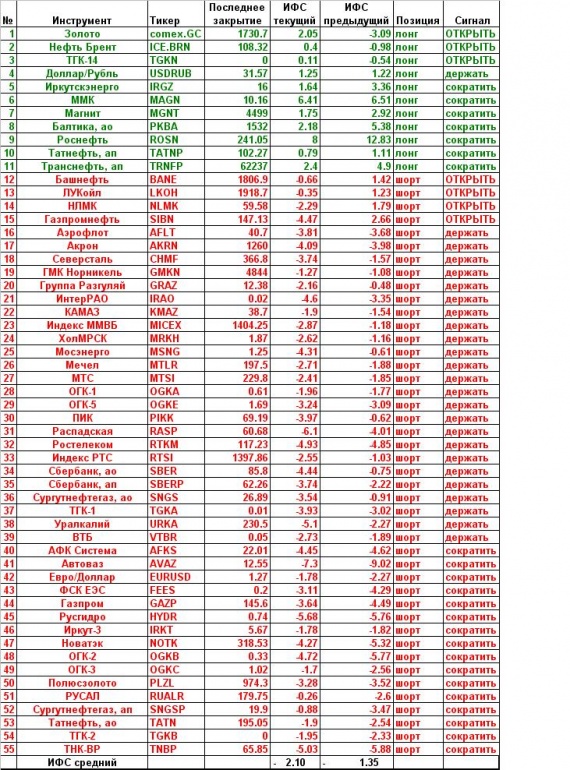

не будьте строги, что кое-что не по прогнозу, не сразу с открытия всё исполнилось))

а почему, кстати, не вставляются скопированные вместе с текстом картинки????????? вставлять отдельно — зачем? если уже есть всё вместе?!

а также не отражается шрифт с курсивом, и жирный, и по центру выставить нельзя((

надеюсь, так только в топике, но всё равно странно

******************************************************************************

Доброе утро.

С нетерпением ждал его, поскольку очень интригующая нарисовалась в пятницу ситуация.

И что мы видим?! Всю ту же двусмысленность!

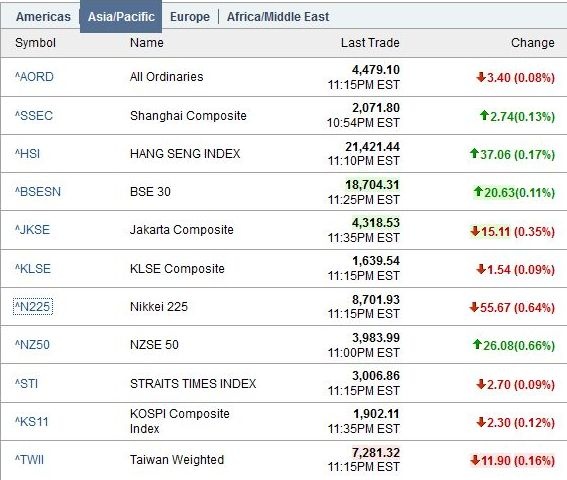

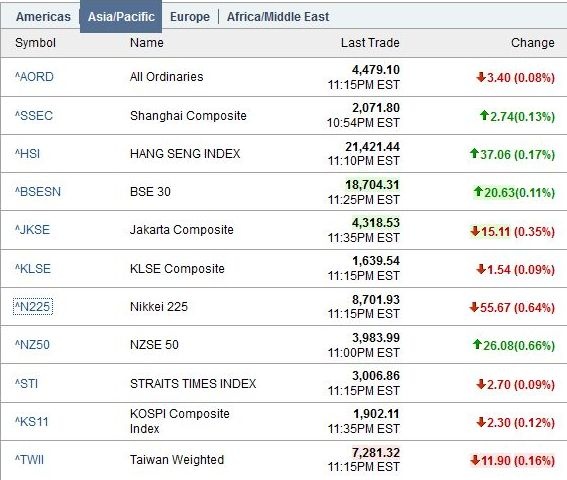

Ведь как предполагалось? Азия открывается вверх, зеленеет, а потом, ближе к нашему открытию, идёт вниз, увлекая за собой фьючерсы и «ориентиры».

Вместо этого видим «разнонаправленную» динамику.

Китай в плюсе, Япония в минусе. Почему?!

Пока понятно только одно: прогноз по поводу высокого старта исполнился. Где снижение всего?

Смотрим Дневные графики.

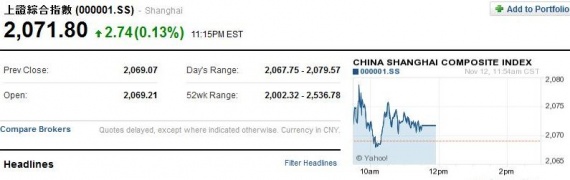

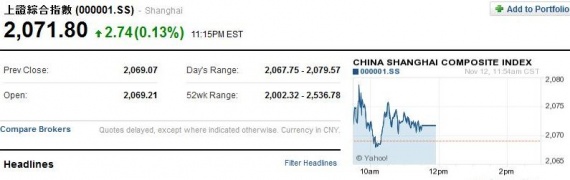

Китай

Индекс, как уже говорилось, на серьёзном уровне поддержки, на разворотном уровне. Середина интервала базы (2 063 п.) — это серьёзно. И открылся Индекс хорошо. Где рост? Так — не растут. Так ведут себя перед падением.

Похоже, действительно увидим чуть ближе к нашему открытию. Ждём-с…

Япония

Тоже мог бы отпрыгнуть вверх от уровня поддержки. Вместо этого его пробил.

Мрачная картина, если задуматься.

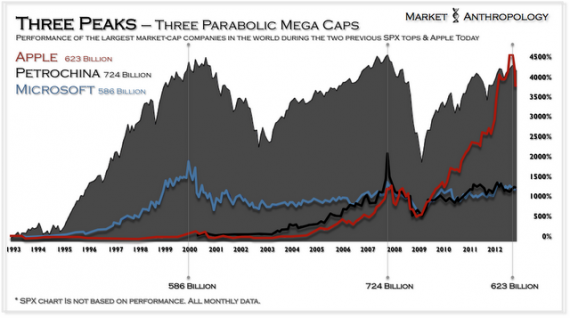

А как насчёт взгляда о будущем? Как азиаты представляют себе динамику мирового рынка акций?

Для этого смотрим, как они торгуют фьючерсом индекса СиПи.

Вот как странно всё. Сами на открытии выросли, а Фьючерс — уронили. Теперь сами вниз пошли, зато Фьючерс вверх потащили. Значит, оптимизм по поводу светлого будущего?… Нет. Мы уже знаем (в субботу выяснили), что на 1 380 п. — уровень сопротивления. Отсюда, можно хоть прямо сейчас, — вниз.

Итого. Намечается снижение. «Ориентиры» — что скажут? Да, или как?

Ориентиры для рынка акций

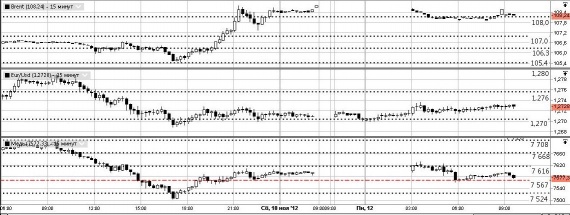

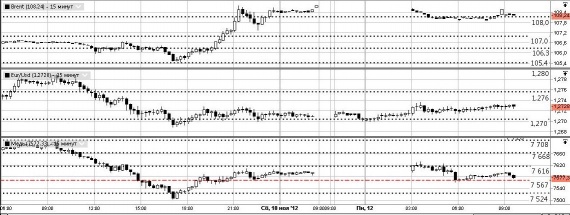

Брент

Белая свеча — это позитивно. Зеркало не показывает панику на рынке акций. Всё хорошо.

Вот только зеркало не показывает рост на рынке акций. Нет его. Рядом две свеч, чёрная и белая. Близнецы-братья. Рынок на месте топчется.

Надо признать, прогноз был более оптимистическим. Предполагалось, что на открытии азиатской торговой сессии цена нефти потрогает уровень сопротивления, после чего — вниз. А сейчас — опять неопределённость. Брент не будет тестировать уровень сопротивления? А что, рынок акций прямо с этих уровней вниз пойдёт?

ЕвроДоллар

То ли вверх, от серьёзнейшего уровня поддержки (1,268), то ли вниз. За рост — всё. «Откуда ещё расти, как не от нижней границы интервала базы»©. Только разве это рост?! «Хорошо, что не упал» называется…

Опережающий индикатор для рынка акций, между прочим. И — в такой растерянности. Надо или срочно расти, и тогда на рынке акций — только рост. Или…

Судя по динамике рынка акций, они на этот раз вниз пойдут первыми. Опережения не получается.

Медь

Разве Медь — не на серьёзном уровне поддержки?! Разве этот уровень — не середина интервала?!

Где — рост? Одни обещания. Пустые хлопоты и напрасные надежды.

Однозначного прогноза — не получается. Ну и ладно. Понятно, что голосование за выбор варианта динамики рынка акций прошло успешно. Больше голосов — за снижение.

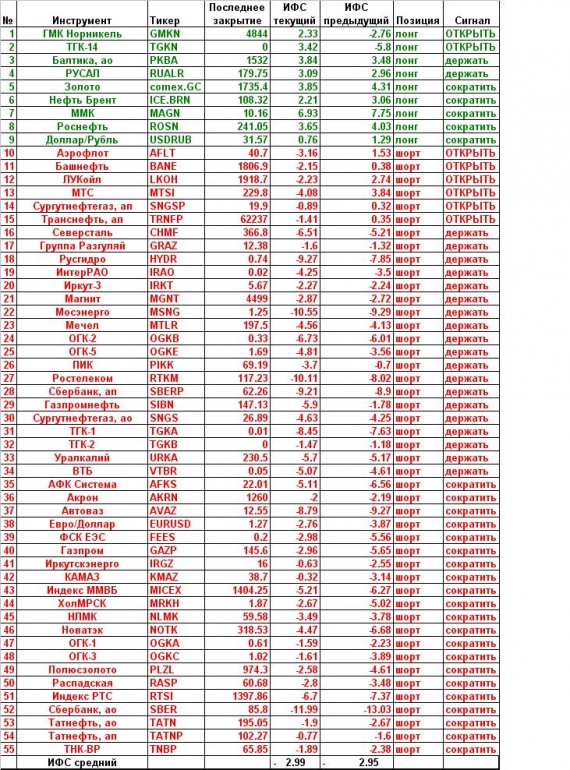

Оперативные данные

Судя по всему, отскока от уровней поддержки не будет. Пробьют всё и вся.

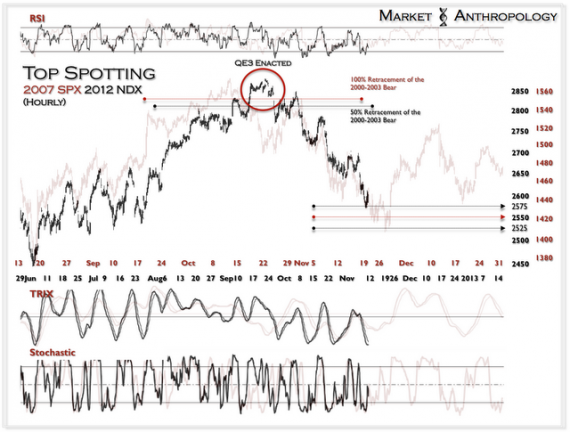

Ещё посмотрим на тренд ЕвроДоллара.

Оказывается, ещё и на 1,272 есть уровень сопротивления… Тогда совсем всё ясно. Нет неопределённости.

Что думает наш маркет-мейкер? Хорошо думает. Почём Газпром покупать — до сих пор не решил. По Сбербанку только лот на покупку выставил, по 85,00 руб. Впрочем, это не он. Объём всего 70 акций. Лукойл выставил на продажу по 1 940 руб. Где его внизу ловить — не знает (и это — за 15 мин. до начала основной биржевой сессии!).

Как это понимать? Понимать, что маркет-мейкер приготовился «лося» словить. Не ожидал такой просадки рынка. Не готов. (нечасто такое видеть приходится..)

А может, всё проще? О нас заботится. Пугать не хочет.

А мы как-то и не того. Не боимся.

Удачи!