Джон Харди, главный валютный стратег брокерской компании Saxo Bank

Доллар успешно пережил заседание Европейского центрального банка, указывающее на склонность ЦБ к ужесточению (относительно ожиданий) и готов возобновить рост. Тем не менее, потребуется поддержка сегодняшних отчетов по занятости в США и инфляции личных потребительских расходов, чтобы движение получило развитие.

Вчерашнее заседание ЕЦБ указывало на склонность банка к ужесточению, что, в принципе, было вполне ожидаемо: Драги практически перечитал предыдущее заявление по заблаговременному контролю два или три раза, и никак не намекнул на то, что ЕЦБ заглядывает в коробку с инструментами для монетарной политики в поисках вдохновения. Тем не менее, достаточно очевидно, что банк сократит ставки еще на 0,25% на одном из следующих двух заседаний. При условии позитивных данных из США сегодня это необязательно означает, что пара евро/доллар не подвергнется распродаже, но если мы посмотрим на поведение единой валюты в кросс-курсах, мы увидим, насколько сильной она остается. Например, она значительно выросла против швейцарского франка, что оказалось ключевым разворотом в паре евро/франк. Пара доллар/франк может оказаться интересной, если вчерашние события получат развитие.

График: EUR/CHF

Обратите внимание на вчерашний внутридневной разворот и линию нисходящего тренда, которая находится под давлением.

График: USD/CHF

График: USD/CHF

Пара доллар/франк снова оказалась выше 200-дневной скользящей средней после вчерашнего масштабного разворота и закрытия выше 10-дневной EMA впервые за долгое время. Эта EMA была убедительным индикатором нескольких последних масштабных колебаний для последующих дней этой колеблющейся паре.

Вчера произошла любопытная история с Банком Англии. Сначала фунт продемонстрировал стремительный рост, поскольку Банк Англии не сообщил ни о чем новом, однако затем он снова резко упал, поскольку уже успокоившиеся трейдеры поняли, что нет никакой разницы, когда они получат намек на усиление контроля: сейчас, или при публикации отчета Банка Англии по инфляции на следующей недели. Короче говоря, фунт остается слабым, пока не доказано обратное.

Что нас ждет

Сегодняшний день богат событиями из США, учитывая выход данных по личным доходам и расходам за июнь, а также традиционно любимый Федрезервом критерий — инфляцию личных потребительских расходов, которая выйдет одновременно с отчетом по занятости за июль. Значение данных по американской инфляции, разумеется, немного выросло после последнего заявления Федерального комитета по открытым рынкам, в котором упоминались волнения относительно инфляции, чего не было в июньском заявлении. Вероятно, это связано с тем, что уровень инфляции личных потребительских расходов недавно упал до своего минимального значения (1,06%) за всю историю отчетов с начала 1960-х годов.

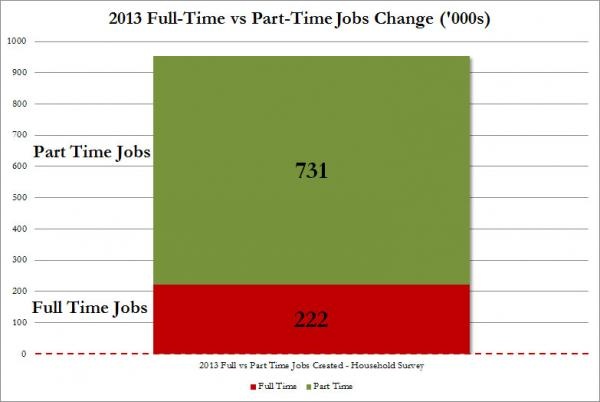

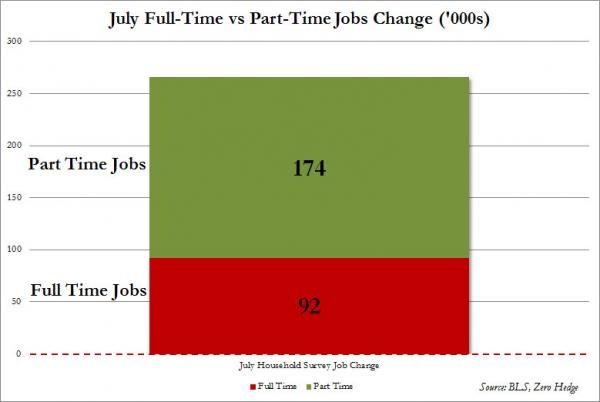

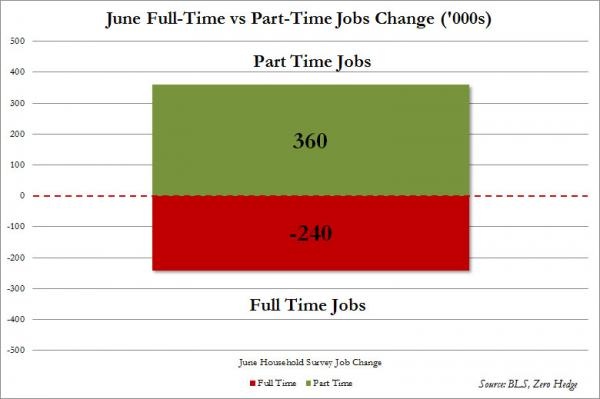

Обратите внимание, что данные по занятости будут немного неоднозначными, поскольку значительный интерес к себе привлечет официальный пересмотр данных за последнюю пару месяцев, а также показатель за июль. Я считаю, что для того чтобы доллар получил еще большую поддержку сегодня, отчет по домохозяйствам должен продемонстрировать сильное значение, а уровень безработицы упасть к области циклического минимума апреля в 7,5% (особую поддержку окажет цифра 7,4%), не говоря уже об убедительном показателе занятости и отсутствии неприятных неожиданностей в пересмотренных данных.

Технические наблюдения

В общем и целом, пока складывается впечатление, что недавнее ослабление доллара дошло до переломного момента, но пока ничего не изменилось. До конца сегодняшнего дня и в начале следующей недели мы ждем дальнейшего восходящего движения, которое вернет доллару рост. Для этого важную роль играют сегодняшние данные из США, которые окажут ему поддержку.

EUR/USD – сегодня необходимо должным образом пробить 1,3200, чтобы подтвердить переход в более низкую область по направлению к 1,3000 на следующей неделе. Сопротивление в области $1,3225/50.

GBP/USD – тестирование отметки 1,5000 и ниже может последовать за пробитием 1,5100.

USD/JPY– уровень 100,00 внезапно вернулся в игру, поскольку мы снова наблюдаем готовность сделок carry последовать девизу «продавай иену». Убедительный прорыв выше 100,00 (также обратите внимание на линию нисходящего тренда непосредственно над этим уровнем) может открыть дорогу к циклическим максимумам, а возможно и выше — к 105,00. Этот вариант развития событий отпадет только в том случае, если данные из США окажутся чрезвычайно слабыми, облигации вырастут, а на рынке акций произойдет масштабная распродажа в сочетании с падением ниже уровня дневного облака Ишимоку в области 98,77.

EUR/JPY– по всей видимости, мы, по крайней мере, протестируем вершину и, возможно, недолго продолжим двигаться в том же направлении, если интерес к риску продолжит способствовать распродаже иены (т.е. произойдет свежая волна новых максимумов на рынке акций).

AUD/USD – пара пробила уровень 0,9000, который теперь представляет собой ключевое структурное сопротивление. Моя любимая цель — цель по волновой теории Эллиотта на 0,8530, при условии, что распродажа будет усиливаться.

NZD/USD – глядя на скачок в паре AUD/NZD, я задаюсь вопросом о том, видели ли мы уже кульминацию ее распродажи и сохраняется ли еще потенциал для снижения в паре NZDUSD, поскольку рост к 0,8100 застал трейдеров врасплох и вынудил их избегать коротких позиций. Ждите пробития минимумов ниже 0,7700 в качестве разминки перед возможным падением к 0,7500 и ниже. Уровни 0,7925 и 0,8000 производят впечатление важных областей сопротивления.

USD/CAD– обращаю ваше особое внимание, что область 1,0250-1,0300 смогла в конечном итоге выстоять в качестве важной поддержки. Для полного подтверждения потребуется убедительное возвращение выше 1,0500, однако быки, должно быть, воодушевились событиями, произошедшими за последние 48 часов. Область 1,0325/50 представляет собой важную поддержку.