быки дрожжат, но зря

всех с новым годом и наступающим старым!

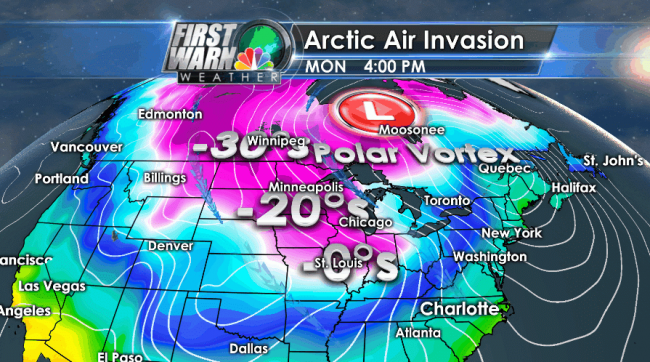

давненько не видел ничего подобного — наши быки опять обделались и то, что такими усилиями держали до нг, слили в момент. Но медведи не правы. причин для падения масштабного я не вижу. да — будет волатильность в штатах на фоне госдолга и прочих внитренних делишек, но не более того. китайцы тоже дадут жару но не сильно — начало года и до статистики по итогам года и первому кварталу далеко пока.

нефть хорошо держится, сочи напрягается и, может так случиться, что и с олимпиадой владимировной не обделаются по-полной.

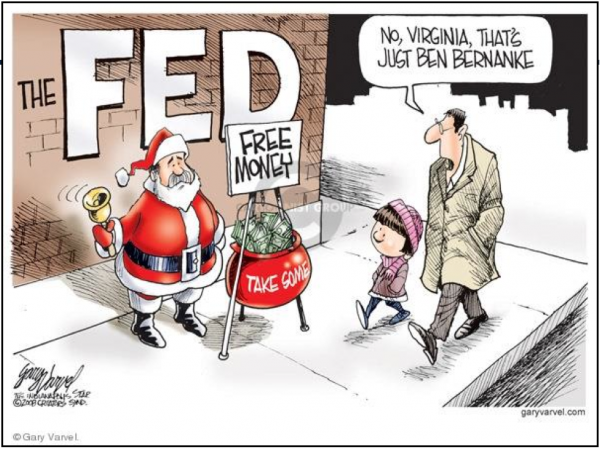

все уменьшения выкупа могут быть нивелированы улучшением дел в компаниях, что вызовет очередную волну оптимизма на западе, а деньги, выведенные оттуда, могут ломануться и на развивающиеся рынки. много ли нам надо?

осталось дождаться, что и про нас вспомнит какой-нибудь аналитик голдманов, что бы прикинуть риск-доходность.

поэтому вижу хорошие возможности в покупке ликвидов, как бы это глупо не звучало. энергетика форева, но до весны.

всем здасти

давненько не видел ничего подобного — наши быки опять обделались и то, что такими усилиями держали до нг, слили в момент. Но медведи не правы. причин для падения масштабного я не вижу. да — будет волатильность в штатах на фоне госдолга и прочих внитренних делишек, но не более того. китайцы тоже дадут жару но не сильно — начало года и до статистики по итогам года и первому кварталу далеко пока.

нефть хорошо держится, сочи напрягается и, может так случиться, что и с олимпиадой владимировной не обделаются по-полной.

все уменьшения выкупа могут быть нивелированы улучшением дел в компаниях, что вызовет очередную волну оптимизма на западе, а деньги, выведенные оттуда, могут ломануться и на развивающиеся рынки. много ли нам надо?

осталось дождаться, что и про нас вспомнит какой-нибудь аналитик голдманов, что бы прикинуть риск-доходность.

поэтому вижу хорошие возможности в покупке ликвидов, как бы это глупо не звучало. энергетика форева, но до весны.

всем здасти

Солнце против газа.

Вот и логическое продолжение эпопеи про экономию топлива.

Форд представил электромобиль на солнечной тяге.

Аналогичные прототипы ожидаются от сотрудничества Теслы и СоларСити.

отсюда

Форд представил электромобиль на солнечной тяге.

Аналогичные прототипы ожидаются от сотрудничества Теслы и СоларСити.

отсюда

С Новым годом!!!!!!!!!!!!!!

Прогнозы на 2014 год. Что говорят "говорящие головы"?Кто ,что слышал?

В 2014 г. недвижимость всего мира привлечет рекордные инвестиции

В 2014 г. недвижимость всего мира привлечет рекордные инвестиции Олимпиада поможет России, а QE-3 закончится

«Люди стали пить меньше шампанского, но они ничуть не разлюбили его»

Не те доходы: Зависимость бюджета от нефти опять выросла. Новый год с привкусом рецессии: Ожидания промышленников и экономистов продолжают ухудшаться. Приватизация не дается бюджету:

Казна может не получить 400 млрд руб. от продажи госимущества. Кто что слышал?

Картинка ... ГОДА!

Александр Шохин (РСПП): Итоги 2013 года в экономике и бизнесе.

Часть поздравления с Новым 2014 годом от Президента РСПП Александра Шохина даёт текущую картинку по ощущению изменений в России представителями бизнеса(фото раннее, чем поздравление, с корпоративного форума):

«2013 год ещё не закончился, но уже можно подводить первые итоги. Год оказался непростым для предпринимателей. В экономике наблюдается стагнация. По данным Росстата, индекс промышленного производства в январе-октябре 2013 г. по сравнению с январём-октябрём 2012 г. составил 100%. Не лучше ситуация с инвестактивностью. Индекс деловой среды РСПП на протяжении 11 месяцев ни разу не оказывался в положительной зоне.

Были и позитивные моменты – Россия успешно провела саммит «Группы двадцати», ……………………

Россия «рванула» в рейтинге Doing Business с 112-го на 92-е место. …………………. Учитывая перемещение России в рейтинге Global Competitiveness Report с 67-го места на 64-е, международные эксперты действительно

Читать дальше →

Картинка-вопрос: Что бы это значило?

BMW и девушка: стимул к профиту на бирже.

НА-Джест (утренний обзор для биржевых игроков) от 20.12.13

Доброго, раннего утра, товарищи хаотические трейдеры.

На рынке как обычно — почесали репу и додумались, что эйфория была напрасной. Правдя, металлурги зажгли, но и это пройдет, видимо. Китай кошмарят на КУЕ уже вторй день. С ликвидностью проблемы уже неделю. А Китай — это Китай.

Америка тоже смекнула, что раллий как бэ уже был, и по-тихому распродается. Сегодня на очереди красная Европа.

И смотрим на золото-серебро. Как обычно ждем рынок в направлении сильного движения в них.

У нас на межбанке, поговаривают, тоже все не очень хорошо. Точнее плохо.

Поэтому по хаотическому портфелю как был шорт, так и остался. Хеджер сейчас неинтересен ввиду волатильности — любой по знаку портфель даст плюс рано или поздно.

Приятных торгов. И да пребудет с вами профит!

И сразу до кучи

Совет дня:

и Спраздником))

На рынке как обычно — почесали репу и додумались, что эйфория была напрасной. Правдя, металлурги зажгли, но и это пройдет, видимо. Китай кошмарят на КУЕ уже вторй день. С ликвидностью проблемы уже неделю. А Китай — это Китай.

Америка тоже смекнула, что раллий как бэ уже был, и по-тихому распродается. Сегодня на очереди красная Европа.

И смотрим на золото-серебро. Как обычно ждем рынок в направлении сильного движения в них.

У нас на межбанке, поговаривают, тоже все не очень хорошо. Точнее плохо.

Поэтому по хаотическому портфелю как был шорт, так и остался. Хеджер сейчас неинтересен ввиду волатильности — любой по знаку портфель даст плюс рано или поздно.

Приятных торгов. И да пребудет с вами профит!

И сразу до кучи

Совет дня:

и Спраздником))

«Ну, тупые!!!»: Задорнов о банковских хомячках и банковском кризисе.

Давно работаю с банковскими работниками (далее: банкиры). За последние года 3 заметил чёткую тенденцию к отупению у банкиров, потому общаясь с ними стал, в зависимости от статуса банкира, делить их интеллект относительно своего на 3 или на 10.

А вот сегодня произошёл случай из ряда вот, причём в банке первой 10-ки:

— сначала разделил интеллект на 10: не помогло.

— потом разделил интеллект сразу на 100: не помогло.

— тогда махнул не глядя: ещё разделил на 10 и уменьшил в 3 раза: что-то стало вырисовываться.

НО, это что-то представляло собой уже не банковского работника, а банковского хомячка!

Сразу вспомнился Задорнов со своим: Ну, тупые!!! Только теперь это касается не одних амеров.

Это одна из причин, по которым я не работаю с акциями этого банка – ну они и реально в ж…е постоянно. Потому как, когда на 1 умного банкира приходится 10 тупых – результат очевиден, как не отделывай офисы, фасады и сколько госбабала не закачивай.

А ведь – это один из параметров структурных кризисов в банковской системе, который зреет и очень быстро.

А вот сегодня произошёл случай из ряда вот, причём в банке первой 10-ки:

— сначала разделил интеллект на 10: не помогло.

— потом разделил интеллект сразу на 100: не помогло.

— тогда махнул не глядя: ещё разделил на 10 и уменьшил в 3 раза: что-то стало вырисовываться.

НО, это что-то представляло собой уже не банковского работника, а банковского хомячка!

Сразу вспомнился Задорнов со своим: Ну, тупые!!! Только теперь это касается не одних амеров.

Это одна из причин, по которым я не работаю с акциями этого банка – ну они и реально в ж…е постоянно. Потому как, когда на 1 умного банкира приходится 10 тупых – результат очевиден, как не отделывай офисы, фасады и сколько госбабала не закачивай.

А ведь – это один из параметров структурных кризисов в банковской системе, который зреет и очень быстро.

Макар 60

Все очень просто

Сказки обман

Солнечный остров

Скрылся в туман

Замков воздушных

Не носит земля

Кто то ошибся,

Ты или я.

Все очень просто

Нет гор золотых

Падают звезды

В руки других

Нет райской птицы

Среди воронья

Кто то ошибся,

Ты или я.

Лишь только весною

Тают снега

И даже у моря

Есть берега

Всех нас согреет

Вера одна

Кто то успеет, ты или я.

Все очень просто: сказки обман

Солнечный остров скрылся в туман

Всех нас согреет вера одна

Кто то успеет, ты или я.

«Упоминание EBITDA заставляет нас содрогаться» - Уоррен Баффет.

Слушая мастера финансового анализа и экономиста Г. Я. Кипермана, снова убеждаешься, что экономический анализ предприятия имеет мало общего с фундаментальным анализом предприятия для оценки его биржевой стоимости.

Вывод известный, но многие упорно делают теоретические выкладки экономики предприятий, считая их фундаментальным анализом, пригодным для работы на бирже, а потом удивляются негативным результатам.

Кроме того, что на анализ предприятия накладываются: внутренний анализ состояния отрасли, экономический анализ страны, анализ состояния отрасли в мире и т.д., что уже сложно и трудоёмко для проведения оценки конкретной компании, есть ещё сложнопредсказуемые параметры: спекулятивный фактор (для компании, которая котируется на бирже), геополитический фактор, информационный (эта фишка просто набирает силу) и т.д…

А в итоге, даже грамотно составленный фундаментальный анализ, имеет нижнюю и верхнюю границы ценового диапазона и этот диапазон необходимо контролировать, т.е. снова и снова проводить цикл анализа.

Сложность современного ФА в том, что ему невозможно научить просто прослушав курс лекций, необходима постоянное совершенствование и практика.

А это не соответствует представлению об успешном трейдере: интервью, тусовки, лекции, понты – потому и реально успешных трейдеров мало.

Передовая экономика Европы — Германия, не напрасно вспоминает учения Маркса, и следует, возможно, лучшему завету Ленина:

«Учиться, учиться и учиться», и будет вам профит.

P.S. EBITDA, кстати, неплохой параметр, правда его влияние на оценку стоимости акции не превышает 10 %. Каюсь, приложил руку в году 2010, для того, чтобы аналитики всех мастей в России стали употреблять этого иностранное слово ;)))

Вывод известный, но многие упорно делают теоретические выкладки экономики предприятий, считая их фундаментальным анализом, пригодным для работы на бирже, а потом удивляются негативным результатам.

Кроме того, что на анализ предприятия накладываются: внутренний анализ состояния отрасли, экономический анализ страны, анализ состояния отрасли в мире и т.д., что уже сложно и трудоёмко для проведения оценки конкретной компании, есть ещё сложнопредсказуемые параметры: спекулятивный фактор (для компании, которая котируется на бирже), геополитический фактор, информационный (эта фишка просто набирает силу) и т.д…

А в итоге, даже грамотно составленный фундаментальный анализ, имеет нижнюю и верхнюю границы ценового диапазона и этот диапазон необходимо контролировать, т.е. снова и снова проводить цикл анализа.

Сложность современного ФА в том, что ему невозможно научить просто прослушав курс лекций, необходима постоянное совершенствование и практика.

А это не соответствует представлению об успешном трейдере: интервью, тусовки, лекции, понты – потому и реально успешных трейдеров мало.

Передовая экономика Европы — Германия, не напрасно вспоминает учения Маркса, и следует, возможно, лучшему завету Ленина:

«Учиться, учиться и учиться», и будет вам профит.

P.S. EBITDA, кстати, неплохой параметр, правда его влияние на оценку стоимости акции не превышает 10 %. Каюсь, приложил руку в году 2010, для того, чтобы аналитики всех мастей в России стали употреблять этого иностранное слово ;)))

Для ГУРУ и чайников о рынке

Оставлю правила инвестирования для того, чтобы не потерять в своих завалах.

Разрушить многочисленные заблуждения и стереотипы об инвестировании попыталось издание Business Insider.

1. Легче сказать “Я буду покупать, когда другие боятся”, чем сделать это в жизни.

2. Разница между отличной компанией и отличной инвестицией может быть огромной.

3. Рынки переживают как минимум один большой отскок каждый год и одно крупномасштабное падение каждое десятилетие. Привыкайте к этому.

4. Среди финансовых игроков практически полностью отсутствует ответственность. Люди, которые ошибались многие годы, продолжают давать советы, как инвестировать.

5. Новички должны фокусировать все внимание на избежании ошибок, а мастера — на ключевых сделках.

6. Сегодня на рынке десятки тысяч профессиональных инвестиционных менеджеров. Статистически лишь небольшая часть из них добивается успеха, и то по чистой случайности (скорее всего, все они известные люди).

7. Инвесторы, которых мы называем “легендарными”, очень редко, а то и вообще никогда за всю карьеру не смогли предугадать направление движения индекса.

8. Во время рецессий, выборов и заседаний ФРС люди вдруг становятся уверенными в том, чего не знают.

9. Чем сильнее чувство уверенности по поводу будущей инвестиции, тем больше вероятность, что она окажется провальной.

10. Вместо торговли акциями за центы вложите все свои деньги во что-то крупное. (не пипсуйте, купите вместо этого участок с лесом у реки)

11. Ни один человек в мире не знает, куда будет двигаться рынок в краткосрочной перспективе. Это даже не обсуждается.

12. Следует слушать того аналитика, который не боится признавать свои ошибки.

13. Вы не понимаете сложный балансовый отчет. Вы не одиноки. Не понимают его также руководители компаний и их экономисты.

14. В следующие 50 лет нас ждет 10 рецессий. Не удивляйтесь, когда они произойдут.

15. Тридцать лет назад на телевидение был один час о рынках в день. Сегодня ТВ посвящает финансам ежедневно 18 часов. Однако увеличился не объем новостей, а объем болтовни.

16. Наибольшую прибыль Уоррен Баффетт получил, когда рынки были менее конкурентными. Маловероятно, что кто-либо сможет превзойти его 50-летний рекорд.

17. Большая часть того, что преподают об инвестировании в бизнес-школах, — полная ерунда. Но зато есть очень богатые преподаватели.

18. Чем чаще человек появляется на телевидении, тем меньше вероятность, что его предсказания окажутся точными.

19. Не доверяйте тому, кто чаще двух раз в неделю появляется на телеканале деловых новостей.

20. Рынку безразлично, сколько вы заплатили за акцию, дом или что вы думаете по поводу “справедливой” цены.

21. Большинство новостей о рынках не только бесполезны, но и вредны для вашего финансового здоровья.

22. Профессиональные инвесторы имеют более качественную информацию и более быстрые компьютеры, чем у вас. Вы никогда не превзойдете их в краткосрочной торговле.

23. Продолжительность трудового стажа инвестиционного менеджера не означает ничего. Всю свою карьеру он мог терять деньги инвесторов. Как правило, это именно так.

24. Снижение издержек обращения(комиссий) – одна из самых худших вещей для инвестора, так как это позволяет совершать более частые торговые операции. Высокая стоимость операций заставляет людей хорошо обдумывать каждый шаг.

25. Профессиональное инвестирование – карьера, где очень трудно добиться успеха, но ее просто начать и не нужна специальная подготовка. Именно поэтому у нас армия “экспертов”, которые не понимают, что делают.

26. На большинстве IPO вы прогорите. Люди, у которых больше информации, чем у вас, хотят продать. Задумайтесь об этом.

27. Когда кто-то начинает вспоминать графики, скользящий средний показатель, фигуры головы и плеча или уровень сопротивления, то бегите от него.

28. Фраза “двойная рецессия” использовалась в интернете 10,8 млн раз в 2010 г. и 2011 г., утверждает Google. Но она так и не случилась. В 2006 и 2007 гг. никто не говорил о “финансовом коллапсе”, однако он, как все знают, произошел.

29. Реальная процентная ставка 20-летних казначейских облигаций отрицательна, но инвесторы продолжают вкладывать в них деньги. Страх, должно быть, намного сильнее простой арифметики.

30. Книга “Где яхты клиентов?” была написана в 1940 г., но большинство людей все еще не понимают, что финансовые консультанты не очень заботятся о своих клиентах.

31. Недорогой индексный фонд – одно из самых полезных изобретений в истории. Скучно, но красиво.

32. Лучшие в мире инвесторы больше понимают психологию, чем финансы.

33. Большая часть событий на рынке происходит случайно. Попытка понять краткосрочные движения – это все равно, что объяснить счастливые лотерейные номера.

34. Чаще всего возможность сберечь больше денег важнее, чем поиск отличного инвестирования.

35. Если у вас есть долг на кредитной карточке и вы задумались об инвестировании, остановитесь. Вы нигде не найдете процентную ставку в 30%.

36. Через 20 лет S&P 500 будет совсем другим. Одни компании обанкротятся, другие объединятся.

37. Двадцать лет назад General Motors была лучшей в мире компанией, а над Apple все смеялись. Какие перемены произойдут в следующем десятилетии никто не знает.

38. Самые скучные компании – производители зубной пасты, продуктов питания и болтов – могут быть самым лучшим местом для инвестирования в долгосрочной перспективе. Самые инновационные компании имеют самый плохой результат.

39. Президент имеет меньше влияние на экономику, чем многие считают.

Разрушить многочисленные заблуждения и стереотипы об инвестировании попыталось издание Business Insider.

1. Легче сказать “Я буду покупать, когда другие боятся”, чем сделать это в жизни.

2. Разница между отличной компанией и отличной инвестицией может быть огромной.

3. Рынки переживают как минимум один большой отскок каждый год и одно крупномасштабное падение каждое десятилетие. Привыкайте к этому.

4. Среди финансовых игроков практически полностью отсутствует ответственность. Люди, которые ошибались многие годы, продолжают давать советы, как инвестировать.

5. Новички должны фокусировать все внимание на избежании ошибок, а мастера — на ключевых сделках.

6. Сегодня на рынке десятки тысяч профессиональных инвестиционных менеджеров. Статистически лишь небольшая часть из них добивается успеха, и то по чистой случайности (скорее всего, все они известные люди).

7. Инвесторы, которых мы называем “легендарными”, очень редко, а то и вообще никогда за всю карьеру не смогли предугадать направление движения индекса.

8. Во время рецессий, выборов и заседаний ФРС люди вдруг становятся уверенными в том, чего не знают.

9. Чем сильнее чувство уверенности по поводу будущей инвестиции, тем больше вероятность, что она окажется провальной.

10. Вместо торговли акциями за центы вложите все свои деньги во что-то крупное. (не пипсуйте, купите вместо этого участок с лесом у реки)

11. Ни один человек в мире не знает, куда будет двигаться рынок в краткосрочной перспективе. Это даже не обсуждается.

12. Следует слушать того аналитика, который не боится признавать свои ошибки.

13. Вы не понимаете сложный балансовый отчет. Вы не одиноки. Не понимают его также руководители компаний и их экономисты.

14. В следующие 50 лет нас ждет 10 рецессий. Не удивляйтесь, когда они произойдут.

15. Тридцать лет назад на телевидение был один час о рынках в день. Сегодня ТВ посвящает финансам ежедневно 18 часов. Однако увеличился не объем новостей, а объем болтовни.

16. Наибольшую прибыль Уоррен Баффетт получил, когда рынки были менее конкурентными. Маловероятно, что кто-либо сможет превзойти его 50-летний рекорд.

17. Большая часть того, что преподают об инвестировании в бизнес-школах, — полная ерунда. Но зато есть очень богатые преподаватели.

18. Чем чаще человек появляется на телевидении, тем меньше вероятность, что его предсказания окажутся точными.

19. Не доверяйте тому, кто чаще двух раз в неделю появляется на телеканале деловых новостей.

20. Рынку безразлично, сколько вы заплатили за акцию, дом или что вы думаете по поводу “справедливой” цены.

21. Большинство новостей о рынках не только бесполезны, но и вредны для вашего финансового здоровья.

22. Профессиональные инвесторы имеют более качественную информацию и более быстрые компьютеры, чем у вас. Вы никогда не превзойдете их в краткосрочной торговле.

23. Продолжительность трудового стажа инвестиционного менеджера не означает ничего. Всю свою карьеру он мог терять деньги инвесторов. Как правило, это именно так.

24. Снижение издержек обращения(комиссий) – одна из самых худших вещей для инвестора, так как это позволяет совершать более частые торговые операции. Высокая стоимость операций заставляет людей хорошо обдумывать каждый шаг.

25. Профессиональное инвестирование – карьера, где очень трудно добиться успеха, но ее просто начать и не нужна специальная подготовка. Именно поэтому у нас армия “экспертов”, которые не понимают, что делают.

26. На большинстве IPO вы прогорите. Люди, у которых больше информации, чем у вас, хотят продать. Задумайтесь об этом.

27. Когда кто-то начинает вспоминать графики, скользящий средний показатель, фигуры головы и плеча или уровень сопротивления, то бегите от него.

28. Фраза “двойная рецессия” использовалась в интернете 10,8 млн раз в 2010 г. и 2011 г., утверждает Google. Но она так и не случилась. В 2006 и 2007 гг. никто не говорил о “финансовом коллапсе”, однако он, как все знают, произошел.

29. Реальная процентная ставка 20-летних казначейских облигаций отрицательна, но инвесторы продолжают вкладывать в них деньги. Страх, должно быть, намного сильнее простой арифметики.

30. Книга “Где яхты клиентов?” была написана в 1940 г., но большинство людей все еще не понимают, что финансовые консультанты не очень заботятся о своих клиентах.

31. Недорогой индексный фонд – одно из самых полезных изобретений в истории. Скучно, но красиво.

32. Лучшие в мире инвесторы больше понимают психологию, чем финансы.

33. Большая часть событий на рынке происходит случайно. Попытка понять краткосрочные движения – это все равно, что объяснить счастливые лотерейные номера.

34. Чаще всего возможность сберечь больше денег важнее, чем поиск отличного инвестирования.

35. Если у вас есть долг на кредитной карточке и вы задумались об инвестировании, остановитесь. Вы нигде не найдете процентную ставку в 30%.

36. Через 20 лет S&P 500 будет совсем другим. Одни компании обанкротятся, другие объединятся.

37. Двадцать лет назад General Motors была лучшей в мире компанией, а над Apple все смеялись. Какие перемены произойдут в следующем десятилетии никто не знает.

38. Самые скучные компании – производители зубной пасты, продуктов питания и болтов – могут быть самым лучшим местом для инвестирования в долгосрочной перспективе. Самые инновационные компании имеют самый плохой результат.

39. Президент имеет меньше влияние на экономику, чем многие считают.

Разминка перед НГ .

Алкоголь полностью выводится из организма через 21 день. То есть никогда.

Благодаря элитному алкоголю любой может себя почувствовать себя простым пьяницей.

В аду есть специальная печь для тех, кто не допивает свой скотч!

Если что в жизни и пропустил, то только пару лишних стопок.

Женщинам нравятся мужчины, которые заказывают шотландский виски. Это впечатляющий выбор. Это классика, и это сексуально. Стекло, запах и никакого фруктового сока. Это виски. И ты – который заказал его.

Из всех сверстников мне больше всего импонирует общение с коньяком.

Нет никакой связи между алкоголем и вашими творческими качествами. Хотя вот если подумать, мои любимые писатели Фолкнер, Ф. Скотт Фицджеральд – все были выдающимися алкоголиками.

Лучшие вещи делаются спьяну.

ЛЕВ ГУРСКИЙ

Кто я такой, чтоб не пить?

МИХАИЛ ЖВАНЕЦКИЙ, фраза XX столетия по версии «Радио Свобода»

Человек – это только промежуточное звено, необходимое природе для создания венца творения: рюмки коньяка с ломтиком лимона.

Алкоголь – это чудо

Читать дальше →

Благодаря элитному алкоголю любой может себя почувствовать себя простым пьяницей.

В аду есть специальная печь для тех, кто не допивает свой скотч!

Если что в жизни и пропустил, то только пару лишних стопок.

Женщинам нравятся мужчины, которые заказывают шотландский виски. Это впечатляющий выбор. Это классика, и это сексуально. Стекло, запах и никакого фруктового сока. Это виски. И ты – который заказал его.

Из всех сверстников мне больше всего импонирует общение с коньяком.

Нет никакой связи между алкоголем и вашими творческими качествами. Хотя вот если подумать, мои любимые писатели Фолкнер, Ф. Скотт Фицджеральд – все были выдающимися алкоголиками.

Лучшие вещи делаются спьяну.

ЛЕВ ГУРСКИЙ

Кто я такой, чтоб не пить?

МИХАИЛ ЖВАНЕЦКИЙ, фраза XX столетия по версии «Радио Свобода»

Человек – это только промежуточное звено, необходимое природе для создания венца творения: рюмки коньяка с ломтиком лимона.

Алкоголь – это чудо

Читать дальше →

Налогообложение. Навеяно постом на одном из одиозных тематических ресурсов

Вобщем ссылку на ресурс не ставлю, наверняка многие уже видели этот спор. Суть: физик утверждал, что в соответствии с письмом-разъяснением Минфина, при увеличении номинала акции общества за счет нераспределенной прибыли у акционеров возникает обязанность заплатить подоходный налог с разницы, хотя по сути для держателя акции ничего не изменилось, некая рыночная цена как была так и осталась.

Читать дальше →

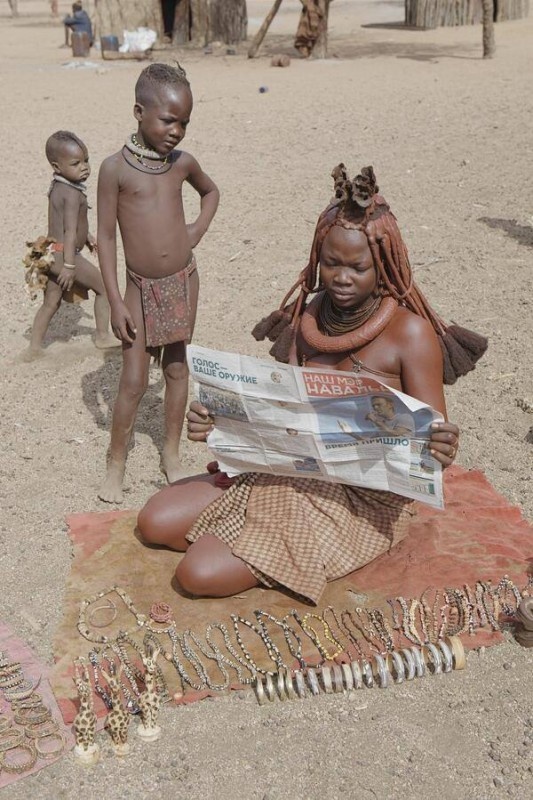

фото дня

Сезонные тренды.

Как-то делал я перевод про то, что сентябрь исторически «кровавый» месяц для американского рынка. Тема сезонности меня давно интересовала. и вот я нашел этот сайт. следует отметить, что сентябрь на графиках действительно имеет ярко выраженный даунтренд. но нас всех больше интересует декабрь и продолжение ралли. выкладываю веселые картинки оттуда.

S&P 500 за последние 37 лет по месяцам.

Доу Джонс за последние 30 лет по месяцам.

Сырая нефть за 30 лет

EUR/USD за 30лет (до 1998 года взяты данные по немецкой марке)

как видим, картинки как бы намекают…

S&P 500 за последние 37 лет по месяцам.

Доу Джонс за последние 30 лет по месяцам.

Сырая нефть за 30 лет

EUR/USD за 30лет (до 1998 года взяты данные по немецкой марке)

как видим, картинки как бы намекают…

Лучшие часы 2013 г.

В Женеве в 13-й раз были вручены призы ежегодного часового конкурса Grand Prix d’Horlogerie de Geneve (GPHG). В этом году состав жюри существенно расширился, помимо экспертов из часовой индустрии в него вошли и люди иных профессий — например, дизайнер Филипп Старк. Существенно выросло и число номинаций. Многие уважаемые часовые марки — Patek Philippe, Rolex, Vacheron Constantin, бренды Swatch Group — не участвуют в GPHG, считая его конкурсом не часов, а рекламных бюджетов. Это открывает дополнительные возможности для молодых и независимых марок, которые в этом году опять получили несколько призов. В 2013 году в GPHG заявилась Tudor («младшая» марка группы Rolex) и сразу же получила учрежденный в этом же году приз.

www.vedomosti.ru/lifestyle/photogallery/169851/169871/luchshie-chasy-2013-g#photo

www.vedomosti.ru/lifestyle/photogallery/169851/169871/luchshie-chasy-2013-g#photo

27 ноября – шанс на новогоднее ралли.

13 ноября, благодаря провокации Мечела, был стимул для рынка подготовиться к новогоднему ралли, снизившись до стартовых уровней.

Выдержка из блога 13 ноября:

«…… Если «голубые» фишки дадут вниз ещё по 2 %, к ним подтянется второй эшелон, упав на 2-4 %: торговать снова станет комфортно.»

Однако, в тот раз снижение не удалось – быки отыграли рынок.

К вечеру 26 ноября, рынок отыграл вниз достижение быков за прошедшие две недели.

Моя ставка остаётся прежней: ММВБ надо ещё немного дать вниз – те же 2 – 4 % по фишкам и наш ФР даст подарки к Новому 2014 году!

Несмотря на прогнозы со всех сторон, что мы теперь падаем – мой алгоритм выдаёт на сегодня два варианта:

1. Мы наконец съездим вниз на 2-4 % и отрастём.

2. Если вниз не съездим ходя бы на 2 %: будем болтаться в боковике.

В общем-то оба варианта дают возможность заработать, но первый мне нравиться больше, не люблю ловить мелочные движения.

Выдержка из блога 13 ноября:

«…… Если «голубые» фишки дадут вниз ещё по 2 %, к ним подтянется второй эшелон, упав на 2-4 %: торговать снова станет комфортно.»

Однако, в тот раз снижение не удалось – быки отыграли рынок.

К вечеру 26 ноября, рынок отыграл вниз достижение быков за прошедшие две недели.

Моя ставка остаётся прежней: ММВБ надо ещё немного дать вниз – те же 2 – 4 % по фишкам и наш ФР даст подарки к Новому 2014 году!

Несмотря на прогнозы со всех сторон, что мы теперь падаем – мой алгоритм выдаёт на сегодня два варианта:

1. Мы наконец съездим вниз на 2-4 % и отрастём.

2. Если вниз не съездим ходя бы на 2 %: будем болтаться в боковике.

В общем-то оба варианта дают возможность заработать, но первый мне нравиться больше, не люблю ловить мелочные движения.