+6763.87

Рейтинг

20693.24

Сила

0.00

Доход(%)*

144281.12

Счёт (р.)

Право, что дышло...

Хитрожопые европейцы вспомнили про договоры с НВ.

Получается, что надо им продавать за евро.

Но евро мы вам не отдадим, т.к. вы под санкциями. Но газ возьмем, т.к. нужен.

сидеть европейцам без газа, походу.

Получается, что надо им продавать за евро.

Но евро мы вам не отдадим, т.к. вы под санкциями. Но газ возьмем, т.к. нужен.

сидеть европейцам без газа, походу.

Вера на слово ФРС.

Молния агентства InterDUCKS

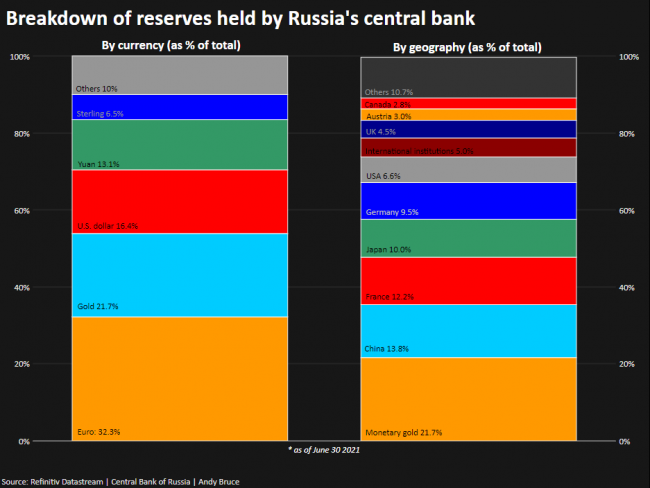

Единогласным решением руководителей ФРС, ЕЦБ, ВБ и МВФ Председателю Центрального банка Российской Федерации госпожа Набиуллина Эльвира Сахипзадовна досрочно признана лучшим руководителем ЦБ за 2022 год за явным преимуществом в двух номинациях:

— Самое лучшее и рациональное размещение золотовалютных резервов;

— Самый быстрый и впечатляющий рост ставки центробанка.

Так держать следующие 5 лет, Эльвира!

— Самое лучшее и рациональное размещение золотовалютных резервов;

— Самый быстрый и впечатляющий рост ставки центробанка.

Так держать следующие 5 лет, Эльвира!

Кто виноват? Что делать?

Не шибко-то и хотелось.

никто не говорил, что выход из зоны влияния доллара будет легким…

Красивое здание

на запад!

Гоп-Стоп! мы подошли из США.

Позар сказал Bloomberg, что «независимо от того, держите ли вы суверенный долг страны, или вы держите депозит в центральном банке иностранного государства, или если вы держите депозиты в западных финансовых учреждениях, все это формы внутренних денег, которые вы не контролируете. Кто-то должен это вам. И эти вещи могут быть санкционированы ».

«Если центральный банк находится в такой ситуации и валюта находится под давлением, может ли когда-нибудь возникнуть необходимость привязать вашу валюту к чему-либо? Как золото? Я думаю, что все эти вопросы должны быть в центре внимания», — добавил он, забыв упомянуть биткойн и другие криптовалюты, которые целое поколение теперь считает цифровым золотом.

«Не знаю, дойдет ли до этого, но если дела пойдут хуже, можно было бы в принципе перепривязать рубль к куче золота, потому что в таких ситуациях нужен якорь», — сказал он, вторя тому, что мы годами говорили, а именно, что в случае, если Россия действительно хочет вырваться из нынешнего мира «долларовых резервов», она должна представить валюту, обеспеченную золотом, которая поддерживается китайским юанем, который затем также объявит об открытии он становится обеспеченным золотом.

Другие также разделяют это мрачное мнение: несколько дней назад бывший стратег Societe Generale Дилан Грайс, который с тех пор основал Calderwood Capital, назвал недавние шаги «оружием» денег. «Вы можете разыграть карту только один раз», — написал он в Твиттере. « Китай сделает своим приоритетом не нуждаться в долларах, прежде чем идти на Тайвань. Это поворотный момент в денежной истории».

паста 100%

рекомендуется к прочтению

Луонго: Путин открывает новую геополитическую игру

Вплоть до 23 февраля 2022 года могущественные страны мира играли в очень редкую игру.

Слишком многие пытаются анализировать геополитику, как игру в шахматы.

Двигаться, встречно двигаться. Толкнуть пешку? Угрожать рыцарю, что-то в этом роде. Это легко понять и делает для хорошей копии.

В прошлом я пытался сравнить его с многопользовательской версией Го, где от четырех до шести разноцветных камней на доске пытаются захватить территорию. Это была лучшая метафора, но ее почти невозможно было адекватно описать. На самом деле, временами это было утомительно.

Реальность такова, что ни одна из этих метафор не является объяснительной.

Потому что единственной точной моделью геополитики на самом деле является Кальвинбол.

Ты знаешь эту игру. Это от Calvin & Hobbes.

Вопреки вашим воспоминаниям о легендарном комиксе, в Кальвинболе были правила, которые звучали примерно так. Кальвину приходилось придумывать правила по ходу дела.

В геополитике все сводится к тому, кто из сильнейших игроков получил эту власть.

Вот в чем дело. Вплоть до вторжения России в Украину

Читать дальше →

Луонго: Путин открывает новую геополитическую игру

Вплоть до 23 февраля 2022 года могущественные страны мира играли в очень редкую игру.

Слишком многие пытаются анализировать геополитику, как игру в шахматы.

Двигаться, встречно двигаться. Толкнуть пешку? Угрожать рыцарю, что-то в этом роде. Это легко понять и делает для хорошей копии.

В прошлом я пытался сравнить его с многопользовательской версией Го, где от четырех до шести разноцветных камней на доске пытаются захватить территорию. Это была лучшая метафора, но ее почти невозможно было адекватно описать. На самом деле, временами это было утомительно.

Реальность такова, что ни одна из этих метафор не является объяснительной.

Потому что единственной точной моделью геополитики на самом деле является Кальвинбол.

Ты знаешь эту игру. Это от Calvin & Hobbes.

Вопреки вашим воспоминаниям о легендарном комиксе, в Кальвинболе были правила, которые звучали примерно так. Кальвину приходилось придумывать правила по ходу дела.

В геополитике все сводится к тому, кто из сильнейших игроков получил эту власть.

Вот в чем дело. Вплоть до вторжения России в Украину

Читать дальше →

Бронь

Лебедь в маскхалате

глобальна переоценка рисков — это тот самый спусковой крючок.

Больно по нам, но первым…

Вопрос, насколько зацепит Омерику.

Европу зацепит прилично. Теперь не «развитый — неразвитый», а «близко-далеко»/

Ждем обмен долларов на юань в ЗВР и расчеты за углеводороды в рублях.

и немного от спайделла:

За 2021 год Газпром, Роснефть, Лукойл, Новатэк и Татнефть получили свыше 28 трлн руб выручки и 4.2 трлн руб прибыли. В этом году, учитывая текущие валютные тенденции и диспозицию на энергорынке, чистая прибыль вполне может составить космические 10 трлн руб при выручке свыше 45 трлн руб. Просто невероятно.

Пока эти придури вводят санкции против депутатов, олигархов, третьесортных банков и странных анонимусов, можно делать неплохой бизнес на неэффективностях. «Ущерб» от санкций несопоставим с фактической выгодой от дополнительных экспортных доходов. Это совершенно разные измерения в пользу экспортных доходов…

Ограничения на ОФЗ смехотворны. Вложения всех иностранцев во все выпуски ОФЗ ничтожные на уровне 2.85 трлн руб (на конец февраля 2022 предположительно будет около 2.6 трлн), что составляет менее 17% от объема ОФЗ по сравнению с 33% в марте 2020. Даже если введут ограничения на все выпуски, да просто плевать.

В 2021 нефтегазовые доходы российского бюджета и внебюджетных фондов превысили 9 трлн руб, в этом году они могут превысить 15-16 трлн руб. Чистая прибыль Кремля, не считая самих нефтегазовых компаний почти в три раза превышает весь объем ОФЗ на иностранных счетах. Бюджет будет рекордно профицитным, объем ЗВР на рекордном уровне, чистая долговая позиция рекордно отрицательная, т.е. активы превышают пассивы. Да и бизнес с 2014 года готовится напрямую к санкциям и ограничениям.

Больно по нам, но первым…

Вопрос, насколько зацепит Омерику.

Европу зацепит прилично. Теперь не «развитый — неразвитый», а «близко-далеко»/

Ждем обмен долларов на юань в ЗВР и расчеты за углеводороды в рублях.

и немного от спайделла:

За 2021 год Газпром, Роснефть, Лукойл, Новатэк и Татнефть получили свыше 28 трлн руб выручки и 4.2 трлн руб прибыли. В этом году, учитывая текущие валютные тенденции и диспозицию на энергорынке, чистая прибыль вполне может составить космические 10 трлн руб при выручке свыше 45 трлн руб. Просто невероятно.

Пока эти придури вводят санкции против депутатов, олигархов, третьесортных банков и странных анонимусов, можно делать неплохой бизнес на неэффективностях. «Ущерб» от санкций несопоставим с фактической выгодой от дополнительных экспортных доходов. Это совершенно разные измерения в пользу экспортных доходов…

Ограничения на ОФЗ смехотворны. Вложения всех иностранцев во все выпуски ОФЗ ничтожные на уровне 2.85 трлн руб (на конец февраля 2022 предположительно будет около 2.6 трлн), что составляет менее 17% от объема ОФЗ по сравнению с 33% в марте 2020. Даже если введут ограничения на все выпуски, да просто плевать.

В 2021 нефтегазовые доходы российского бюджета и внебюджетных фондов превысили 9 трлн руб, в этом году они могут превысить 15-16 трлн руб. Чистая прибыль Кремля, не считая самих нефтегазовых компаний почти в три раза превышает весь объем ОФЗ на иностранных счетах. Бюджет будет рекордно профицитным, объем ЗВР на рекордном уровне, чистая долговая позиция рекордно отрицательная, т.е. активы превышают пассивы. Да и бизнес с 2014 года готовится напрямую к санкциям и ограничениям.

С праздником!

Лучший разворотный индикатор отечественного рынка

Уроки англосаксонского

О финансах

Стоимость акций США никогда не была выше (в сочетании с падением доверия потребителей в США)

О доказательствах

«Ха́йли ла́йкли» (от англ. highly likely — «с высокой долей вероятности», «весьма вероятно», «скорее всего»).

Премьер-министр Великобритании Тереза Мэй 12 марта 2018 года в палате общин заявила, что за отравлением бывшего сотрудника ГРУ, а затем перебежчика в Великобританию, Сергея Скрипаля и его дочери с «высокой долей вероятности» («highly likely») стоит Россия.

Словосочетание применяется в русскоязычном интернете в ироническом контексте, когда подаётся информация, которую невозможно подтвердить, а также как синоним бездоказательного обвинения.

О депозитах в долларах

Президент Байден в пятницу подписал чрезвычайно спорный исполнительный указ, который фактически крадет активы на 7 миллиардов долларов из центрального банка Афганистана, хранящиеся в США,

Читать дальше →

Стоимость акций США никогда не была выше (в сочетании с падением доверия потребителей в США)

О доказательствах

«Ха́йли ла́йкли» (от англ. highly likely — «с высокой долей вероятности», «весьма вероятно», «скорее всего»).

Премьер-министр Великобритании Тереза Мэй 12 марта 2018 года в палате общин заявила, что за отравлением бывшего сотрудника ГРУ, а затем перебежчика в Великобританию, Сергея Скрипаля и его дочери с «высокой долей вероятности» («highly likely») стоит Россия.

Словосочетание применяется в русскоязычном интернете в ироническом контексте, когда подаётся информация, которую невозможно подтвердить, а также как синоним бездоказательного обвинения.

О депозитах в долларах

Президент Байден в пятницу подписал чрезвычайно спорный исполнительный указ, который фактически крадет активы на 7 миллиардов долларов из центрального банка Афганистана, хранящиеся в США,

Читать дальше →

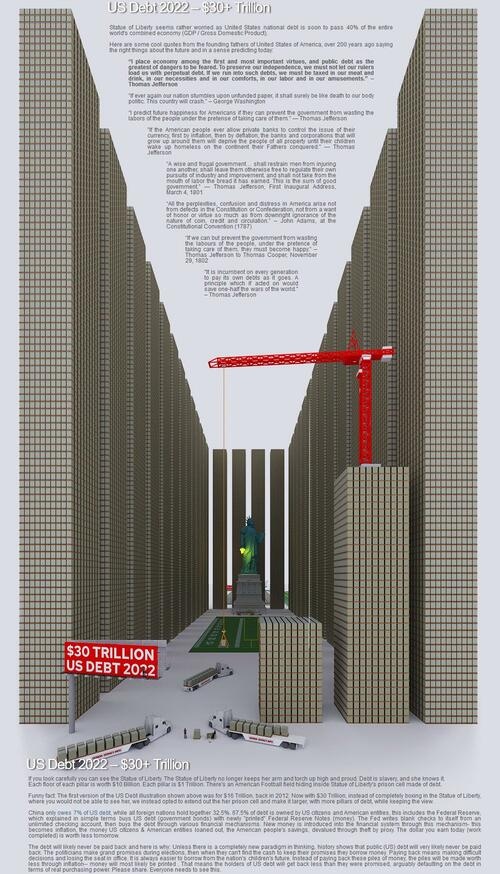

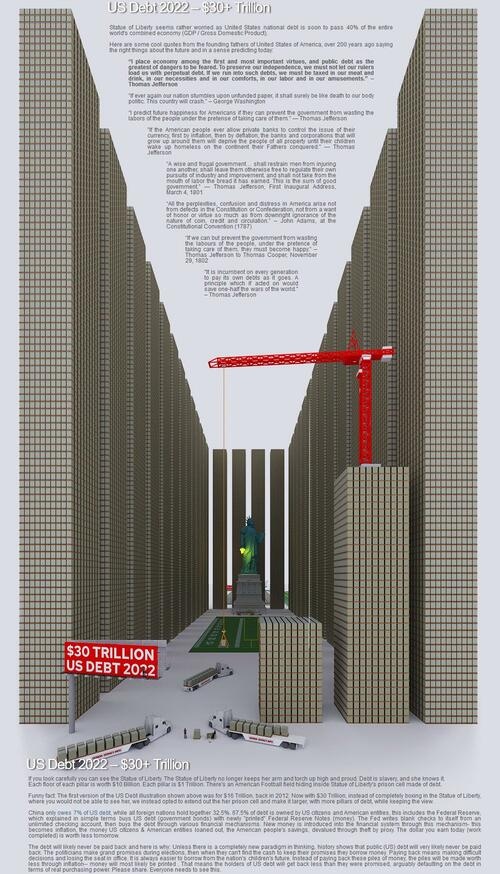

Кирпич в озеро долга

и погнали круги…

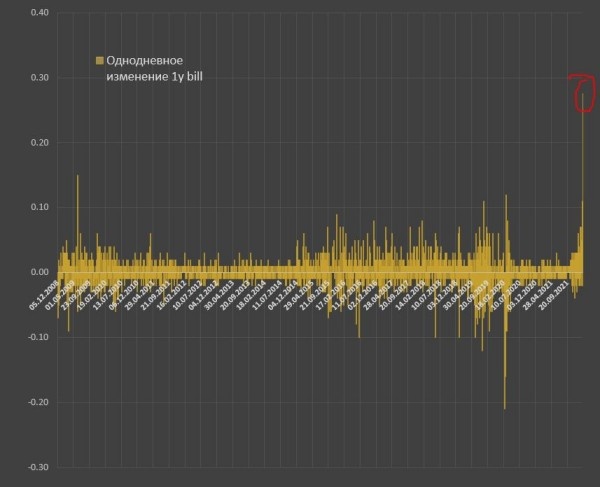

По поводу распродажи от спайделла:

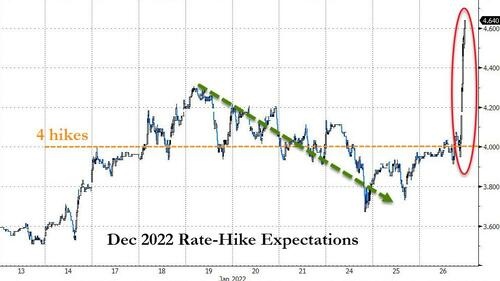

Это началось… Долговой рынок зашатался. На рынке Казначейских облигаций США произошли самые масштабные однодневные продажи за весь период. Долговой рынок, который отличается низкой волатильностью пошел в разнос. За четверг по всей кривой доходности были сильнейшие движения, близкие к капитуляции.

Почти 30 б.п. по 1y векселям за один день, это в 15 раз больше средне дневной волатильности за последние 15 лет

и самое врем вспомнить про размеры долга…

Читать дальше →

По поводу распродажи от спайделла:

Это началось… Долговой рынок зашатался. На рынке Казначейских облигаций США произошли самые масштабные однодневные продажи за весь период. Долговой рынок, который отличается низкой волатильностью пошел в разнос. За четверг по всей кривой доходности были сильнейшие движения, близкие к капитуляции.

Почти 30 б.п. по 1y векселям за один день, это в 15 раз больше средне дневной волатильности за последние 15 лет

и самое врем вспомнить про размеры долга…

Читать дальше →

Рейтерс предполагает

Предлагаю составить подсказки для «журналистов» рейтерс, а то им нечего писать, видимо…

Предположительное количество жертв при нападении:

— Омерики на Мексику составит не менее 2 млн. человек;

— Англии на Шотландию — не менее 100 000 человек;

— Польши на Чехию не менее 10 000 человек;

— Эстонии на Латвию не менее 100 эстонцев;

— Китая на Монголию не менее 10 человек, если поймают…

Но, полагаю, рейтерсы и так все понимают — в чем причина порылась…

Предположительное количество жертв при нападении:

— Омерики на Мексику составит не менее 2 млн. человек;

— Англии на Шотландию — не менее 100 000 человек;

— Польши на Чехию не менее 10 000 человек;

— Эстонии на Латвию не менее 100 эстонцев;

— Китая на Монголию не менее 10 человек, если поймают…

Но, полагаю, рейтерсы и так все понимают — в чем причина порылась…