+6708.09

Рейтинг

20286.60

Сила

0.00

Доход(%)*

144281.12

Счёт (р.)

Иррациональный трейдинг

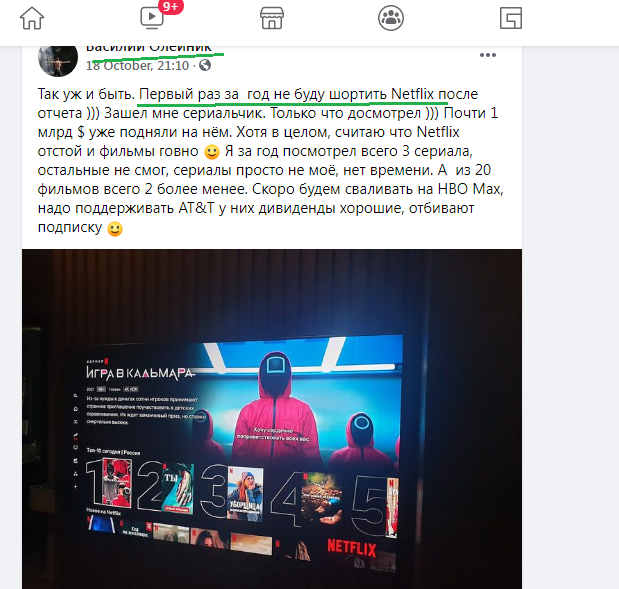

Зуммеры-бумеры-миллениалы… кто там еще… покупаеют красивые фантики, к ктором привыкли. Вот такая нехитрая инвестиционная стратегия.

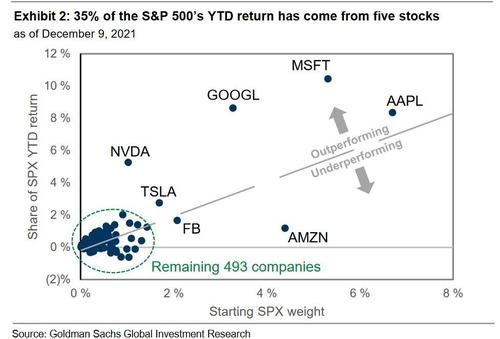

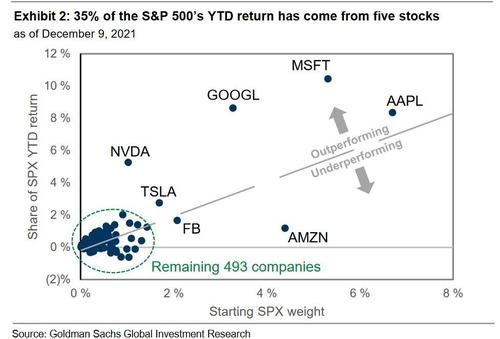

Goldman подсчитал, что всего пять самых популярных технологических компаний — AAPL, MSFT, NVDA, TSLA, GOOGL — принесли 51% прибыли S&P 500 с апреля. После того, как эти акции увеличили доходность индекса более чем вдвое от их начального веса, теперь они составляют 22% от S&P 500 по рыночной капитализации, что на 4% больше, чем в начале года.

Goldman подсчитал, что всего пять самых популярных технологических компаний — AAPL, MSFT, NVDA, TSLA, GOOGL — принесли 51% прибыли S&P 500 с апреля. После того, как эти акции увеличили доходность индекса более чем вдвое от их начального веса, теперь они составляют 22% от S&P 500 по рыночной капитализации, что на 4% больше, чем в начале года.

Продают все, но гений Маск...

Он единственный, кто придумал и с позволения толпы продал той же толпе акциев…

Остальные тоже продавали, но не показывали…

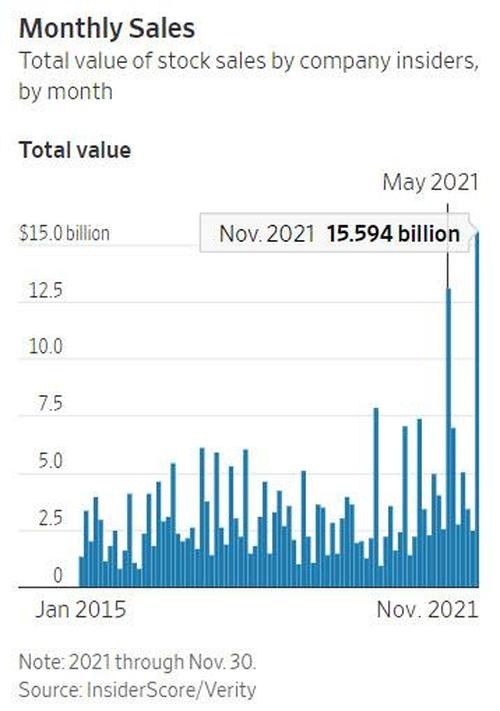

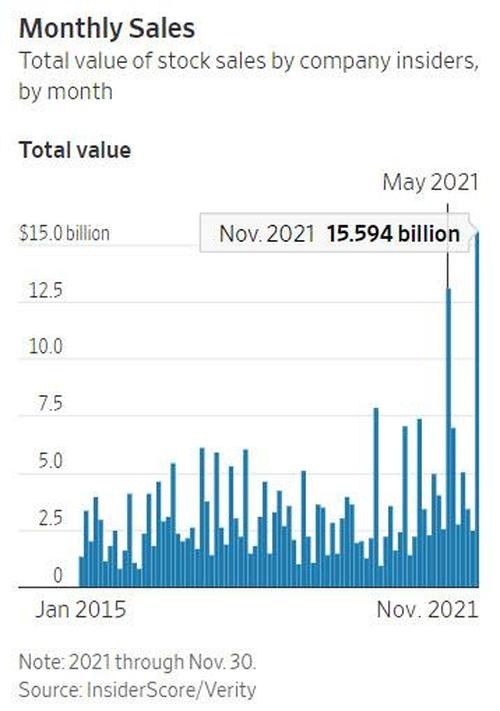

в этом году 48 топ-менеджеров продали акции на сумму более 200 миллионов долларов каждый, что примерно в четыре раза больше, чем в среднем по сравнению с инсайдерской информацией с 2016 по 2020 год .

Цунами инсайдерских продаж коснулись соучредителей Google Ларри Пейджа и Сергея Брина, косметического миллиардера Рональда Лаудера, наследников семьи Уолтонов Walmart и Марка Цукерберга, исполнительного директора компании Meta Platforms Inc., материнской компании Facebook, и других. Многие из них резко ускорили продажи акций.

Данные InsiderScore показывают, что корпоративные инсайдеры продали акций на ошеломляющие 63,5 миллиарда долларов за ноябрь, что на 50% больше, чем за весь 2020 год. Продажи происходят на фоне того, что основные фондовые индексы колеблются вблизи рекордных максимумов, а обратный выкуп акций продолжается с головокружительной скоростью. Большая часть инсайдерского демпинга пришлась на технологический сектор, объем продаж составил 41 миллиард долларов.

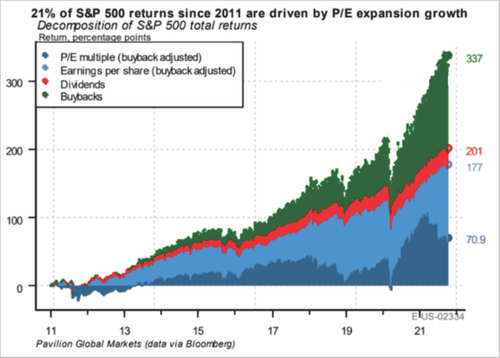

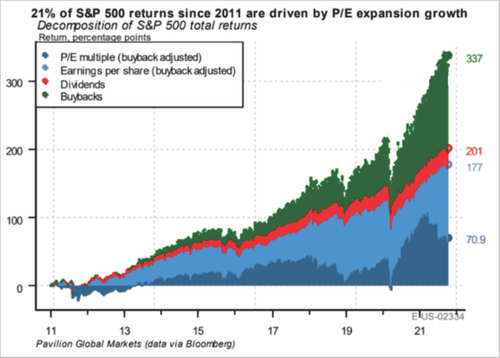

Если бы не обратный выкуп акций, корпоративные инсайдеры никогда не смогли бы сбросить свои акции по ошеломляющей оценке. Как показано ниже, 40% текущего бычьего рынка полностью связано с выкупом акций.

офигенная тема… организовали выкуп акций, разогнали цену, по хаям отдались… Разве это не мошеничество?.. или опять «этодругое»?

Остальные тоже продавали, но не показывали…

в этом году 48 топ-менеджеров продали акции на сумму более 200 миллионов долларов каждый, что примерно в четыре раза больше, чем в среднем по сравнению с инсайдерской информацией с 2016 по 2020 год .

Цунами инсайдерских продаж коснулись соучредителей Google Ларри Пейджа и Сергея Брина, косметического миллиардера Рональда Лаудера, наследников семьи Уолтонов Walmart и Марка Цукерберга, исполнительного директора компании Meta Platforms Inc., материнской компании Facebook, и других. Многие из них резко ускорили продажи акций.

Данные InsiderScore показывают, что корпоративные инсайдеры продали акций на ошеломляющие 63,5 миллиарда долларов за ноябрь, что на 50% больше, чем за весь 2020 год. Продажи происходят на фоне того, что основные фондовые индексы колеблются вблизи рекордных максимумов, а обратный выкуп акций продолжается с головокружительной скоростью. Большая часть инсайдерского демпинга пришлась на технологический сектор, объем продаж составил 41 миллиард долларов.

Если бы не обратный выкуп акций, корпоративные инсайдеры никогда не смогли бы сбросить свои акции по ошеломляющей оценке. Как показано ниже, 40% текущего бычьего рынка полностью связано с выкупом акций.

офигенная тема… организовали выкуп акций, разогнали цену, по хаям отдались… Разве это не мошеничество?.. или опять «этодругое»?

Неведомая ХНЯ.

Как слить-(ся) с гордым видом…

1. Придумываешь заведомую ХНЮ, которую возмущенно осуждаешь.

2. Говоришь на каждом углу «чтоЗАхня?», и, если она наступит, грозишься сделать то, чего от тебя давно ждут (и что ты уже обещал и продолжаешь обещать) вне зависимости от того, случится ХНЯ или нет.

3. ХНЯ не случается.

Выдыхаешь, все прощаешь, с гордым видом удаляешься, забив на обещания и все прочее.

Бинго.

1. Придумываешь заведомую ХНЮ, которую возмущенно осуждаешь.

2. Говоришь на каждом углу «чтоЗАхня?», и, если она наступит, грозишься сделать то, чего от тебя давно ждут (и что ты уже обещал и продолжаешь обещать) вне зависимости от того, случится ХНЯ или нет.

3. ХНЯ не случается.

Выдыхаешь, все прощаешь, с гордым видом удаляешься, забив на обещания и все прочее.

Бинго.

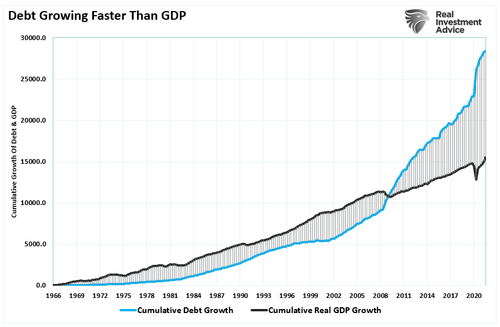

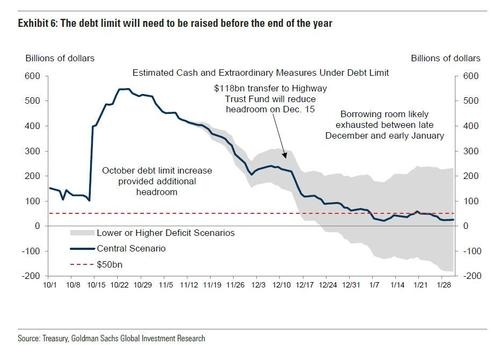

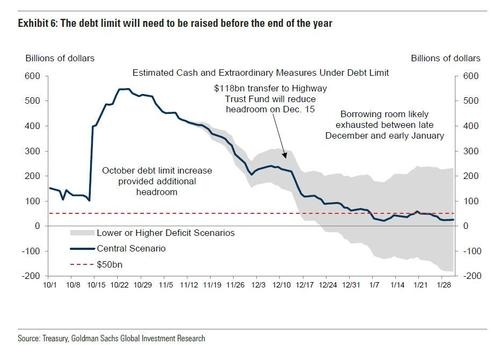

Загогулина

ЩО, Опять?

… если лимит долга останется неизменным и если Казначейство осуществит этот перевод в полном объеме, способность правительства заимствовать с использованием чрезвычайных мер будет исчерпана вскоре после того, как оно осуществит перевод», — говорится в сообщении.

«В этом случае у казначейства, скорее всего, кончатся наличные до конца декабря», — говорится в сообщении CBO.

бабки опять прожрали, еще надоть.

Очень похоже на наркоту… Остановится не могут, а прихода наличности нет… А приход нужен.

«В этом случае у казначейства, скорее всего, кончатся наличные до конца декабря», — говорится в сообщении CBO.

бабки опять прожрали, еще надоть.

Очень похоже на наркоту… Остановится не могут, а прихода наличности нет… А приход нужен.

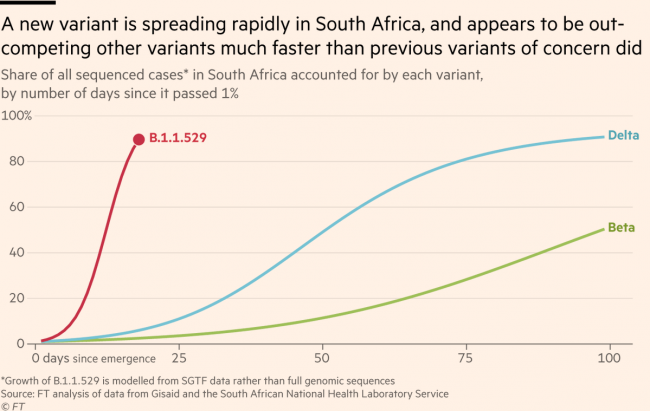

Афроамериканский лебедь

Неувязочка...

Ваучеры, энергетика, нанотехнологии.

Боюсь за арктику и зеленую энергетику…

Походу, там полный пц будет, как и везеде после АБЧ.

«Роснано» провело встречу с кредиторами и крупными держателями облигаций о реструктуризации бизнеса. Компания утверждает, что хочет «избежать наиболее негативных сценариев» из-за «непропорционального долга». Мосбиржа с 19 ноября приостановила торги девятью выпусками облигаций «Роснано», общий объем их выпусков составляет 71,6 млрд руб.

«Роснано» 19 ноября сообщило о проведение встречи с кредиторами. Обсуждались «сценарии реструктуризации в интересах кредиторов». «Было констатировано, что накопленный непропорциональный долг и текущая финансовая модель общества требуют корректировок. В настоящее время есть возможность выработать компромиссные варианты развития ситуации, которые позволят избежать наиболее негативных сценариев»,— говорится в сообщении на сайте компании.

Боюсь за арктику и зеленую энергетику…

Походу, там полный пц будет, как и везеде после АБЧ.

«Роснано» провело встречу с кредиторами и крупными держателями облигаций о реструктуризации бизнеса. Компания утверждает, что хочет «избежать наиболее негативных сценариев» из-за «непропорционального долга». Мосбиржа с 19 ноября приостановила торги девятью выпусками облигаций «Роснано», общий объем их выпусков составляет 71,6 млрд руб.

«Роснано» 19 ноября сообщило о проведение встречи с кредиторами. Обсуждались «сценарии реструктуризации в интересах кредиторов». «Было констатировано, что накопленный непропорциональный долг и текущая финансовая модель общества требуют корректировок. В настоящее время есть возможность выработать компромиссные варианты развития ситуации, которые позволят избежать наиболее негативных сценариев»,— говорится в сообщении на сайте компании.

Полностью инвестированный медведь.

Мохамед Эль-Эриан: То, что происходит на фондовом рынке, недавно прекрасно описал легендарный инвестор Леон Куперман, который, когда его спросили, в каком положении он находится, ответил, что он «полностью инвестированный медведь».Он настроен по-медвежьи в отношении фундаментальных показателей — считая, что оценки слишком высоки, — но он полностью инвестирует в технические аспекты, в частности, в технические аспекты ликвидности. Фондовый рынок находится в состоянии рационального пузыря; инвесторы полностью осознают, что цены на активы довольно высоки, но они используют парадигму относительной оценки, в которой имеет смысл инвестировать в акции, а не в другие активы. Рынок с фиксированной доходностью искажен и односторонен с точки зрения доходности риска, преобладают технические характеристики и ненадежный диверсификатор в текущих условиях, когда его давняя корреляция с другими финансовыми активами нарушилась. Многие инвесторы не могут инвестировать в частный кредит, венчурный капитал или частный капитал и не решаются вникать в криптовалюту. Таким образом, фондовый рынок остается «самой чистой грязной рубашкой» для инвесторов.Но инвесторы должны с уважением относиться к тому, что благодаря ФРС они находятся на огромной волне ликвидности, и эта волна в конечном итоге прекратится, когда денежно-кредитные стимулы прекратятся. Таким образом, инвесторы должны следить за риском резкого перехода от рыночного мышления относительной оценки к абсолютной оценке или среды, в которой вы перестанете беспокоиться о доходности своего капитала и начнете беспокоиться о возврате своего капитала. Это риск, на который стоит обратить внимание, потому что это будет означать не только более высокую волатильность, но и, что наиболее важно, нанесет неоправданный удар по реальной экономике.

интересное интервью.

интересное интервью.

Калифорнийская резня бензо...

Средний неэтилированный бензин также подорожал до 4,868 долларов. Неэтилированный бензин премиум-класса стоил в среднем 4,997 доллара, дизель — 4,816 доллара.

Скачок наиболее заметен по сравнению с ценами на бензин год назад. В Калифорнии средняя цена в то же время в 2020 году составляла всего 2,125 доллара за галлон обычного неэтилированного топлива.

Скачок наиболее заметен по сравнению с ценами на бензин год назад. В Калифорнии средняя цена в то же время в 2020 году составляла всего 2,125 доллара за галлон обычного неэтилированного топлива.

Островок стабильности...

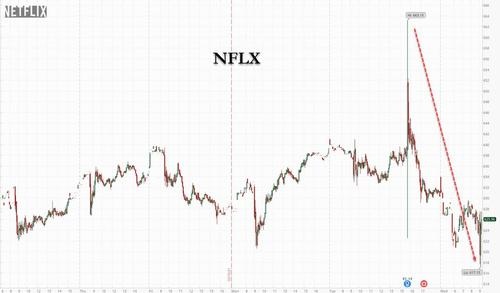

Пора в шорт.

Хоть и снег.

А зелень паает…

Самый медвежий хедж-фонд в мире закрывается: прощальное письмо Рассела Кларка

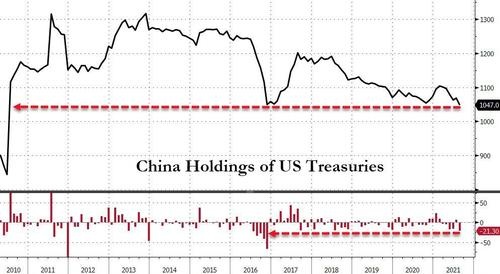

Вот почему я возвращаю капитал. Рынки теперь превратились в политический выбор. Рынки США, по сути, представляют собой ставку на то, что ФРС не сможет поднять ставки, а конгресс не сможет регулировать крупные технологии или повысить ставки корпоративного налога. Товарные рынки теперь стали ставкой на цели китайской политики, а валюты стали ставкой на цели китайской политики.

Назовите мне экономическую проблему, и тогда я смогу правильно оценить риски. Назовите мне политическую проблему Китая — я догадываюсь не меньше, чем любой другой человек. Я думал, что Alibaba упадет на 50% в этом году? Нет, до тех пор, пока китайское правительство не попросило меня так думать. Алибаба сейчас хорошая короткометражка? Я понятия не имею, и, как и всем остальным, придется подождать, чтобы увидеть, что скажет китайское правительство.

Итак, я думаю, что пришло время сделать шаг назад, подумать о том, куда мы идем, а затем вернуться, когда я увижу возможность для своего набора навыков. Возможно, этого никогда не случится, но я в этом сомневаюсь. Единственная постоянная в жизни — это перемены.

Или ждем рекоменаций покупать от Васи?

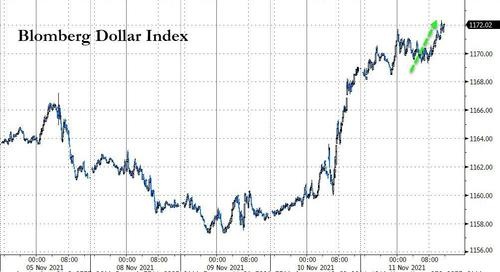

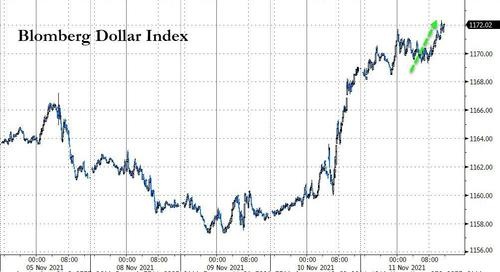

Хотя, судя по индексу доллара, рынок бует жить… а доллар нет…

А зелень паает…

Самый медвежий хедж-фонд в мире закрывается: прощальное письмо Рассела Кларка

Вот почему я возвращаю капитал. Рынки теперь превратились в политический выбор. Рынки США, по сути, представляют собой ставку на то, что ФРС не сможет поднять ставки, а конгресс не сможет регулировать крупные технологии или повысить ставки корпоративного налога. Товарные рынки теперь стали ставкой на цели китайской политики, а валюты стали ставкой на цели китайской политики.

Назовите мне экономическую проблему, и тогда я смогу правильно оценить риски. Назовите мне политическую проблему Китая — я догадываюсь не меньше, чем любой другой человек. Я думал, что Alibaba упадет на 50% в этом году? Нет, до тех пор, пока китайское правительство не попросило меня так думать. Алибаба сейчас хорошая короткометражка? Я понятия не имею, и, как и всем остальным, придется подождать, чтобы увидеть, что скажет китайское правительство.

Итак, я думаю, что пришло время сделать шаг назад, подумать о том, куда мы идем, а затем вернуться, когда я увижу возможность для своего набора навыков. Возможно, этого никогда не случится, но я в этом сомневаюсь. Единственная постоянная в жизни — это перемены.

Или ждем рекоменаций покупать от Васи?

Хотя, судя по индексу доллара, рынок бует жить… а доллар нет…

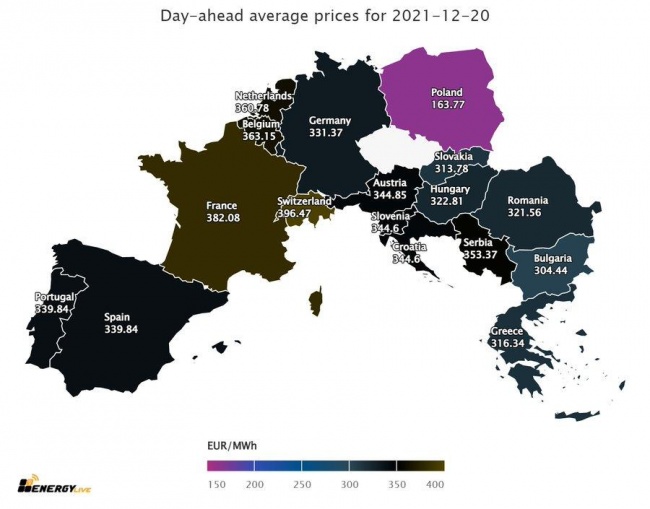

НАШЕ ВСЁ

Я так понимаю, газ опять стронг бай?

А за ним и НВ?

А за ним и НВ?

Правда дня

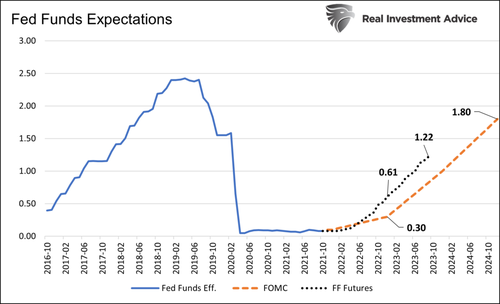

что бы произошло, если бы ФРС позволила процентным ставкам подняться до естественного уровня, учитывая отсутствие у американцев сбережений и их склонность к потреблению прямо сейчас?

Все компании с чрезмерной долей заемных средств, убыточными и переоцененными компаниями не смогут получить никакого капитала.

Все они обанкротятся. Единственными компаниями, которые могли бы получить капитал, были бы те, кто использует его прямо сейчас, потому что им придется платить эти более высокие процентные ставки, и они должны будут иметь возможность делать это за счет текущего денежного потока. И как они будут генерировать денежный поток, чтобы платить более высокие проценты? Они будут производить товары и услуги, в которых американцы нуждаются сейчас и которые они хотят покупать сейчас. И при этом они смогут позволить себе более высокую ставку с препятствиями. Они могли платить более высокие процентные ставки ».

Эти спекулятивные компании, обещающие прибыль через десятилетия, не смогут конкурировать с реальными предприятиями, приносящими прибыль сегодня. Питер сказал, что это предприятия, которым нужен капитал, потому что у нас недостаточно производства. Об этом свидетельствует огромный торговый дефицит.

Нам нужно больше инвестировать в производственные мощности. Но ФРС предотвращает это с помощью своей инфляционной денежно-кредитной политики. Итак, мы создали этот сектор услуг, экономию точно в срок. Никто не производит. Ни у кого нет инвентаря. Мы печатаем все эти деньги. А теперь весь ад вот-вот вырвется наружу в этом инфляционном суперцикле, где эти цыплята собираются вернуться домой на ночлег — где у нас есть все эти деньги и нечего покупать ».

и этого хватит, что бы отсеять прожигателей денег…

Все компании с чрезмерной долей заемных средств, убыточными и переоцененными компаниями не смогут получить никакого капитала.

Все они обанкротятся. Единственными компаниями, которые могли бы получить капитал, были бы те, кто использует его прямо сейчас, потому что им придется платить эти более высокие процентные ставки, и они должны будут иметь возможность делать это за счет текущего денежного потока. И как они будут генерировать денежный поток, чтобы платить более высокие проценты? Они будут производить товары и услуги, в которых американцы нуждаются сейчас и которые они хотят покупать сейчас. И при этом они смогут позволить себе более высокую ставку с препятствиями. Они могли платить более высокие процентные ставки ».

Эти спекулятивные компании, обещающие прибыль через десятилетия, не смогут конкурировать с реальными предприятиями, приносящими прибыль сегодня. Питер сказал, что это предприятия, которым нужен капитал, потому что у нас недостаточно производства. Об этом свидетельствует огромный торговый дефицит.

Нам нужно больше инвестировать в производственные мощности. Но ФРС предотвращает это с помощью своей инфляционной денежно-кредитной политики. Итак, мы создали этот сектор услуг, экономию точно в срок. Никто не производит. Ни у кого нет инвентаря. Мы печатаем все эти деньги. А теперь весь ад вот-вот вырвется наружу в этом инфляционном суперцикле, где эти цыплята собираются вернуться домой на ночлег — где у нас есть все эти деньги и нечего покупать ».

и этого хватит, что бы отсеять прожигателей денег…

Как сделать МЕТ?

КОКС имеет значение

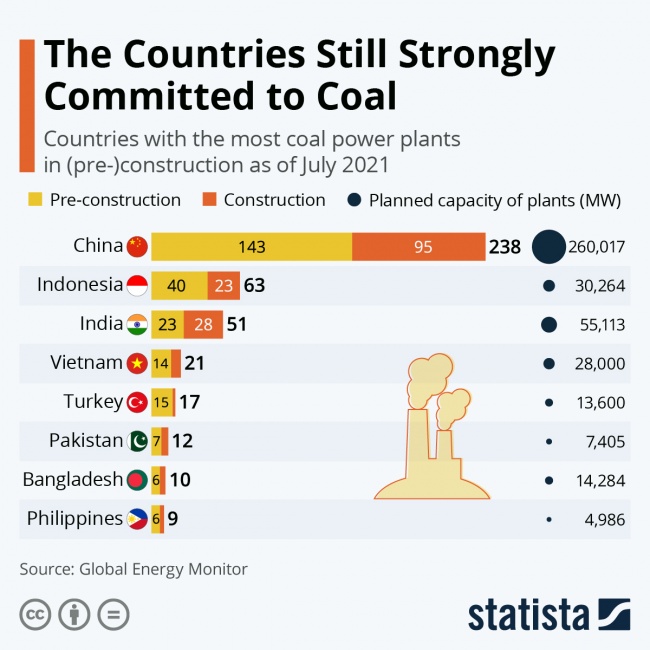

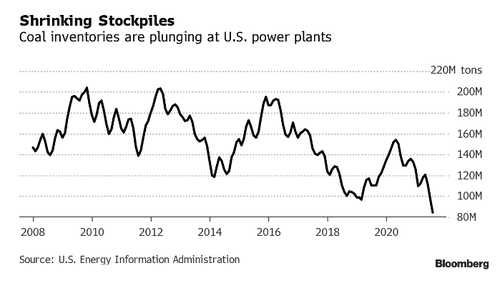

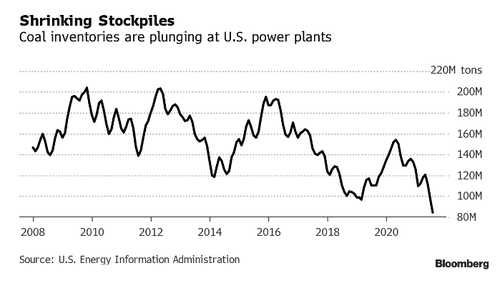

Один из самых больших парадоксов этого года заключается в том, что переход от производства ископаемого топлива к зеленой энергии вызвал глобальный энергетический кризис, который вынуждает США, среди многих других стран, перезапускать угольные электростанции в преддверии зимы в Северном полушарии. Этой осенью уголь снова набирает обороты, но предложения не догоняют спрос.

… поставки угля в США в августе упали до 84,3 миллиона тонн, что является самым низким показателем с 1997 года.

По состоянию на август около четверти всей выработки электроэнергии в США производилось на угле. По мере приближения зимы угольные электростанции станут более значительным процентом всей выработки электроэнергии в США.

А теперь расскажите нам про экологичную теслу…

… поставки угля в США в августе упали до 84,3 миллиона тонн, что является самым низким показателем с 1997 года.

По состоянию на август около четверти всей выработки электроэнергии в США производилось на угле. По мере приближения зимы угольные электростанции станут более значительным процентом всей выработки электроэнергии в США.

А теперь расскажите нам про экологичную теслу…