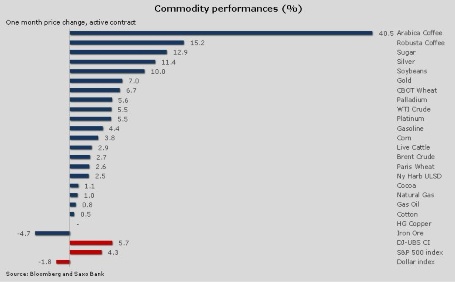

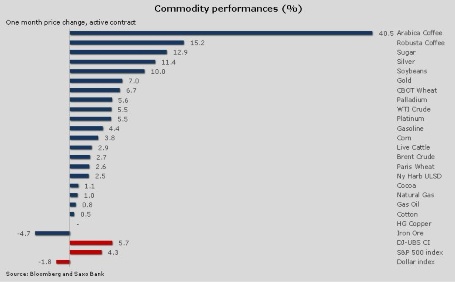

В феврале активы товарно-сырьевого комплекса значительно улучшили свои позиции, в результате чего широкий сырьевой индекс DJ-UBS прибавил более 5%. По темпам роста он даже превзошел индекс S&P 500, который установил новый рекордный максимум, двигаясь в противоположном направлении от ставок доходности по облигациям и макроэкономическим данным. Факторами такой динамики на рынках послужили следующие темы и события:

• Неблагоприятные погодные условия в Бразилии и США, которые способствовали росту цен на кофе и сахар, соевые бобы и сырую нефть сорта WTI;

• Волнения по поводу замедления роста экономики в США и Китае, которые занимают первые два места в мире по объемам потребления сырья;

• Отказ от рискованных вложений в условиях нестабильности на развивающихся рынках, прежде всего, на Украине;

• Последствия самого сильного недельного падения курса китайского юаня в истории.

Некоторые темы продолжат доминировать на сырьевом рынке в марте, однако по мере наступления весны в США действие некоторых факторов, связанных с погодой, ослабнет. Экономическая статистика США и Китая продолжает играть важную роль вместе с волнениями по поводу последствий кризиса на Украине.

Сельскохозяйственный сектор вырос более чем на 10%, в первую очередь, благодаря впечатляющему росту цен на кофе сорта Арабика. Между тем темпы удорожания сахара достигли двузначного показателя. Причиной такого роста послужила сильная засуха в Бразилии, крупнейшего в мире производителя и экспортера этих двух товаров, которая поставила урожай под угрозу. В США подорожала пшеница — трейдеры опасаются, что холода могли побить урожай озимых. Спрос на экспорт соевых бобов возрос из-за задержки со сбором урожая в Бразилии.

Источник: Bloomberg, Saxo Bank

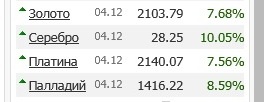

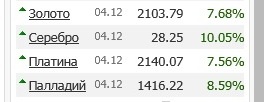

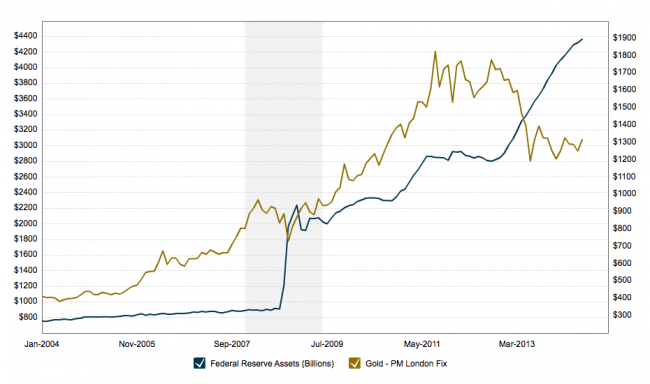

Драгоценные металлы продолжили январский рост, и многие трейдеры были вынуждены изменить свои негативные ожидания, особенно после того, как был пройден важный технический уровень — 200-дневная скользящая средняя — на графиках обоих металлов. Дополнительную поддержку оказало падение ставок доходности по облигациям на фоне неутешительной экономической статистики в США, а также первый с декабря 2012 года, хотя и незначительный, прирост вложений в биржевые индексные продукты по итогам месяца. Признаки замедления физического спроса на текущих уровнях могут ограничить потенциал роста.

Источник: Bloomberg and Saxo Bank

На энергетическом рынке динамика была смешанная. Основное внимание было приковано к сектору природного газа по причине его высокой волатильности в течение февраля. В конце концов, цена по итогам месяца практически не изменилась, но до этого мы наблюдали резкий скачок стоимости более чем на четверть, и последующее резкое падение, которое за одну неделю достигло темпов, в последний раз зафиксированных в 1996 году. Нефть сорта WTI дорожала на фоне аномальных холодов, в связи с которыми производство на НПЗ превысило сезонную норму. Благодаря усовершенствованию трубопроводной инфраструктуры от Среднего Запада США до побережья Мексиканского залива уровни запасов в Кушинге, пункте поставки товара по фьючерсам на нефть WTI, снизились на 14%, а ценовая разница с нефтью сорта Brent уменьшилась более чем на два доллара США.

Цена на медь снижалась под влиянием беспокойства из-за замедления роста в Китае и завершила месяц в районе самой низкой за более чем двухмесячный период отметки. Падение курса юаня может способствовать уменьшению спроса на металл как со стороны коммерческих покупателей, так и со стороны тех, кто использует его для получения денежных средств из других источников, помимо банков, получить кредиты в которых стало намного сложнее.

Хедж-фонды повысили ставки на рост сырьевых товаров до 34-месячного максимума

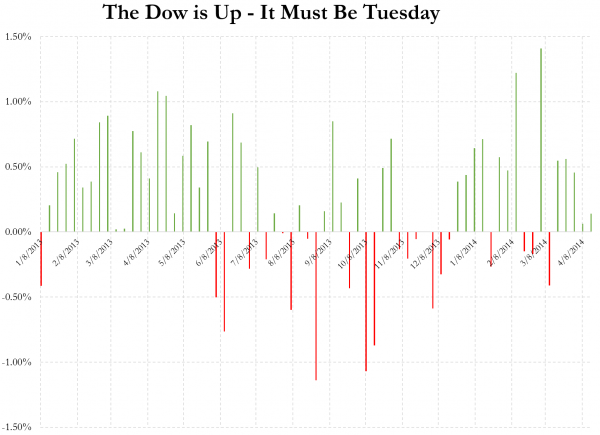

Высокая динамика и многочисленные технические прорывы в течение февраля привели на сырьевой рынок покупателей в лице хедж-фондов. Начиная с первой недели января, ставки на рост по 24 торгуемым в США сырьевым товарам увеличились на 59%. Тенденция достигла своей кульминации 18 февраля, когда общая чистая длинная позиция достигла максимальной с апреля 2011 года отметки. Это был беспрецедентный случай, когда рынок покупателя сформировался в 23 из 24 сырьевых сегментов. В условиях таких активных покупок некоторые сырьевые товары в конечном итоге могут скорректироваться в случае появления каких-либо признаков снижения потенциала или изменения фундаментальных факторов, особенно на рынке нефти WTI, которой не хватает всего несколько тысяч контрактов, чтобы чистая длинная позиция достигла рекордного значения по сравнению с летом прошлого года. В процентном соотношении с общим открытым интересом позиция выглядит еще более перегруженной, так как мы подошли к уровням, которые в последний раз наблюдались в периоды повышенного геополитического риска, например война в Ливии в 2011 году, ядерные санкции в отношении Ирана в 2012 году и прошлогодний кризис в Сирии из-за химического оружия и перебои в поставках из Ливии.

Источник: Bloomberg и Saxo Bank

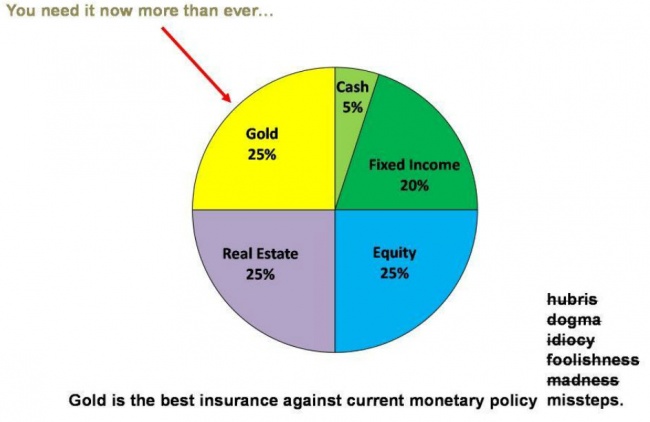

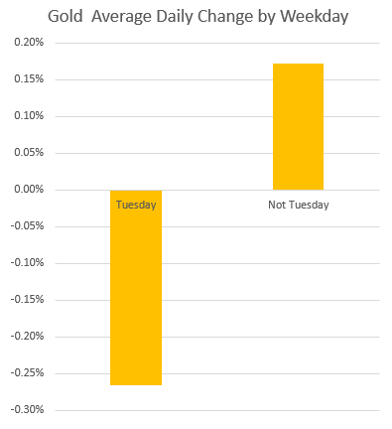

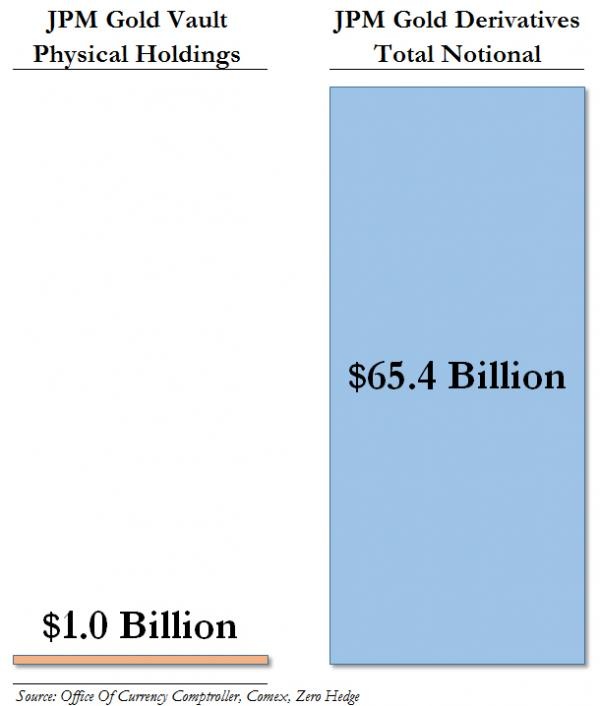

Золото консолидируется на фоне снижения физического спроса

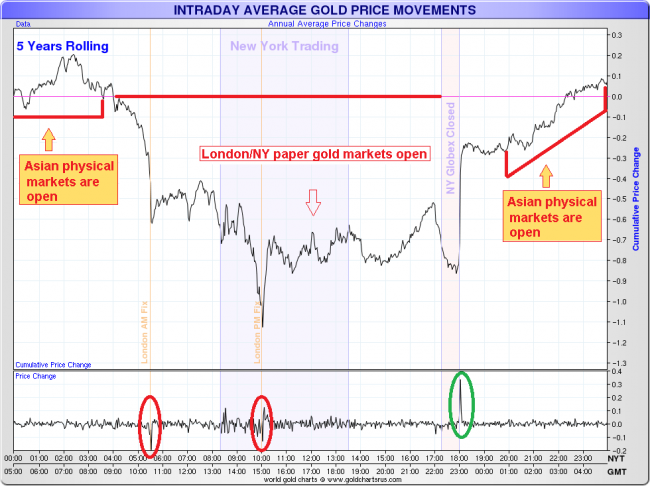

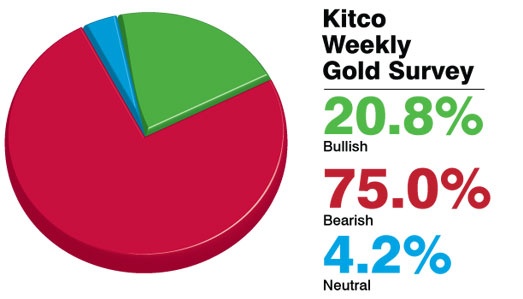

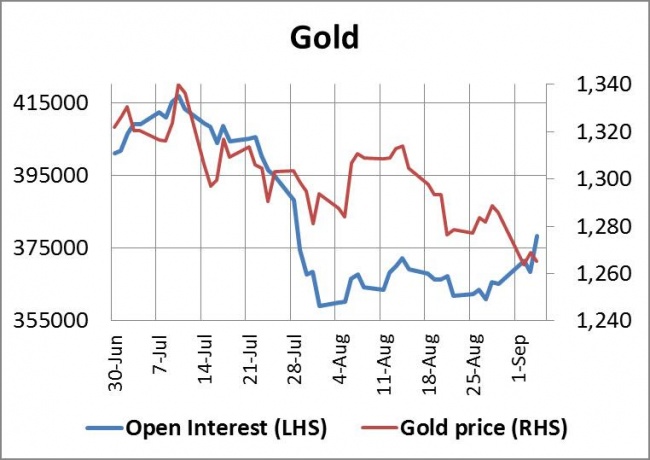

На этой неделе цена желтого металла достигла четырехмесячного максимума, но после роста второй месяц подряд началась фаза консолидации. В этом году поддержку золоту оказывал, прежде всего, высокий физический спрос сначала в странах Азии, а затем и со стороны инвестиционного сообщества в лице хедж-фондов, которые до этого считали, что металл продолжит падать. Прорыв 200-дневной скользящей средней, которая сейчас проходит по линии 1300 долларов за тройскую унцию, спровоцировал рост чистой длинной фьючерсной позиции хедж-фондов на одну треть. Хотя тенденция немного замедлилась, она остается положительной, и дополнительную поддержку может оказать текущий кризис на Украине. С другой стороны, физический спрос со стороны Китая и Японии начал замедляться после того, как цена превысила отметку в 1300 долларов, и это подтверждает высокую зависимость цены от физического спроса. На прошедшей неделе курс юаня зафиксировал рекордное падение по итогам недели, что также может подорвать спрос на импорт золота в Китай, который до недавнего времени был довольно высоким. Спекулятивные трейдеры сейчас предпочитают держать длинные позиции, и для того, чтобы их взгляды изменились, цена должна опуститься ниже 1300 долларов.

С приходом весны в США спрос на сырую нефть понизится

С приходом весны в США спрос на сырую нефть понизится

В конце месяца цены на сырую нефть по обеим сторонам Атлантики снизились. Спрос на отопление, который был очень высокими на протяжении последних двух месяцев, должен ослабнуть в связи с улучшением погодных условий, а значит, уменьшится давление на НПЗ, которые теперь могут приступить к профилактическим и ремонтным работам. Обычно в этот период спрос на сырую нефть снижается, поэтому потенциал роста в марте будет ограничен уровнями 110,5 доллара за баррель и 104 доллара за баррель для сортов Brent и WTI. Как уже было сказано, спекулятивные позиции по нефти сорта WTI достигли уровней, которые в последний раз наблюдались в сентябре прошлого года, когда весь мир был охвачен волнениями по поводу воздушных ударов Запада по Сирии и резкого сокращения поставок из Ливии. На этом основании возможна более глубокая коррекция, когда зима в США перестанет быть движущим фактором.

Материал предоставлен

Trading Floor