Все выше, и выше, и выше стремим мы полет наших цен.

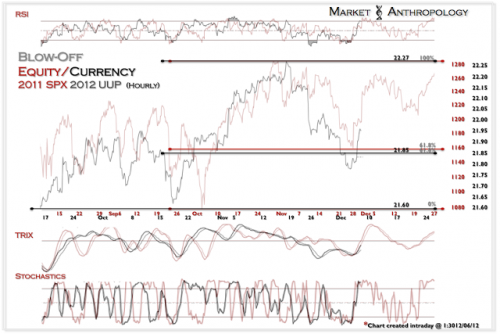

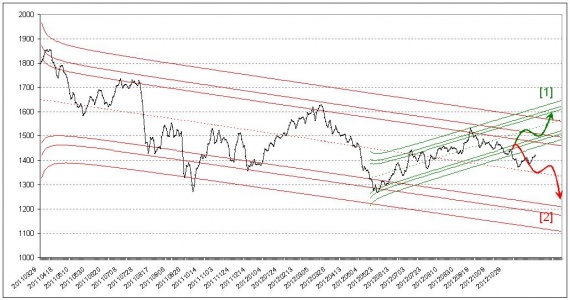

Ноябрьский рынок выбрал среднее между двумя базовыми сценариями. Отказавшись от попыток продолжить рост, в начале ноября быки отдали инициативу медведям, которые смогли опустить индекс ММВБ ниже значения 1400 пунктов. Однако продолжения движения по сценарию снижения не последовало. Оттолкнувшись от области 1370 – 1390 индекс сформировал фигуру, которая с высокой вероятностью заканчивается продолжением роста.

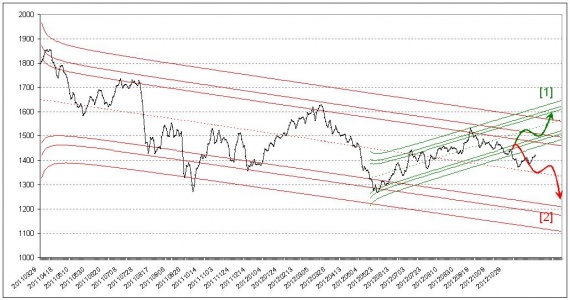

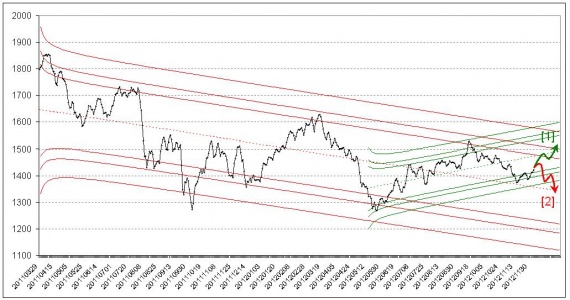

Сценарий на ноябрь и реализация: рынок выбрал среднее между двумя основными сценариями, протестировав среднюю линию долгосрочного снижающегося тренда и сформировав разворотную фигуру с вероятным выходом вверх.

По-прежнему, основным действующим трендом на текущий момент остается движение, начавшееся в марте 2011 года (красные линии на графике ниже). Сейчас индекс находится в верхней части снижающегося канала. Отталкивание от средней линии канала само по себе может служить возможным сигналом к возврату в область статистических сопротивлений, ближайшая из которых сейчас расположена в диапазоне 1480 – 1510 пунктов.

Одновременно с этой основной моделью можно так же говорить и о продолжении формирования растущего тренда с момента минимума текущего года, который был зафиксирован в мае. Снижение сентября – ноября можно рассматривать как первую коррекцию этого зарождающегося тренда вверх, который имеет вполне реальные шансы стать долгосрочным и сменить, наконец, уже порядком поднадоевший и нудный среднесрочный падающий тренд.

Область пересечения сопротивлений снижающегося тренда и поддержек растущего тренда формирует на текущий момент диапазон 1410 – 1480 пунктов, в котором и решится судьба дальнейшего движения рынка.

В текущей ситуации в качестве основного сценария я выберу продолжение роста, которое вполне может привести индекс ММВБ в диапазон 1490 – 1520 к концу года (зеленая стрелка [1] на рисунке ниже).

Менее вероятной альтернативой является разворот около текущих уровней и попытка тестирования ноябрьских минимумов (красная стрелка [2] на рисунке ниже).

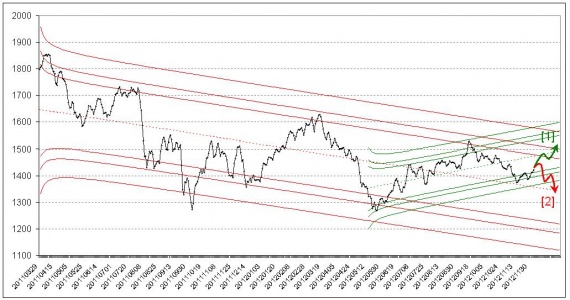

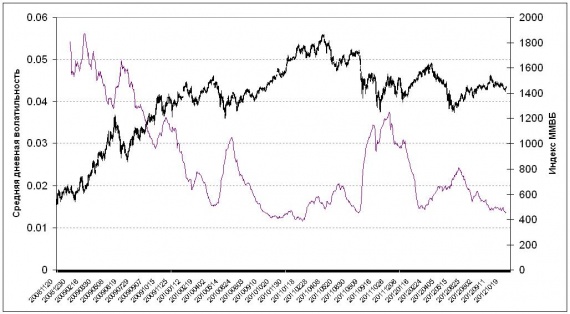

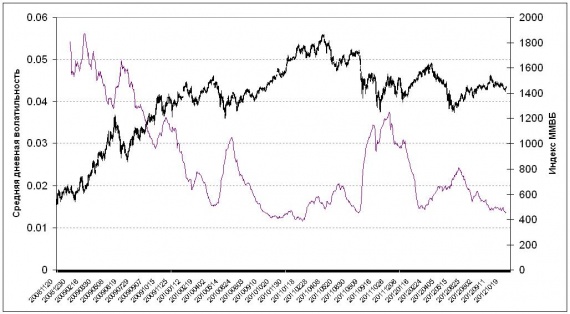

График средней дневной амплитуды колебаний индекса, который является одним из вариантов расчета волатильности рынка (фиолетовая кривая на графике ниже) медленно снижается, даже не делая попыток вырасти, что могло бы говорить о возможном начале резкого снижения. Запас для снижения волатильности еще есть, что добавляет увернности быкам.

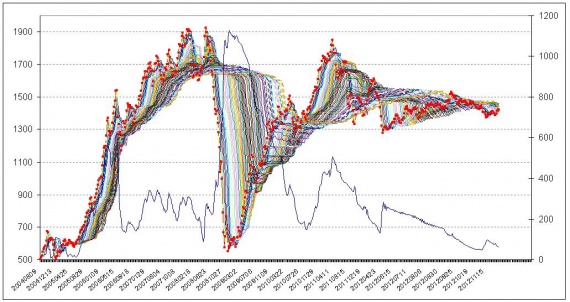

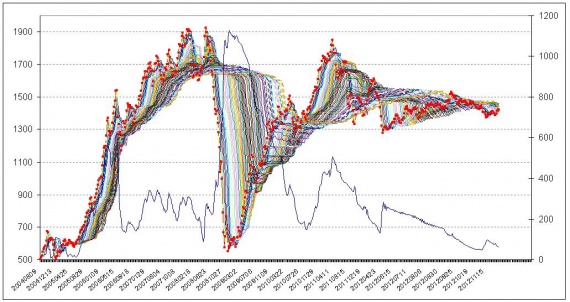

График модернизированной планиметрии продемонстрировал небольшое увеличение ширины пучка равновесных цен во время ноябрьского падения, однако к концу ноября индекс вернулся в середину пучка и скорее всего продолжит движение к его верхней границе, которая сейчас находится на уровне 1460 пунктов, который и является на текущий момент минимальной целью движения индекса.

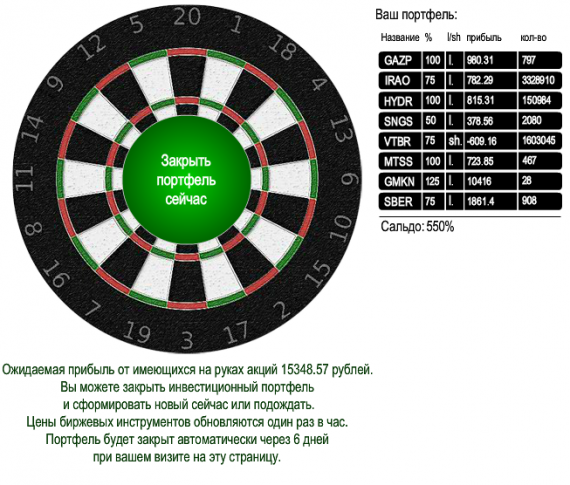

Таким образом, краткосрочные настроения сейчас скорее бычьи и вполне можно ожидать продолжения небольшого «банкетика» быков, что я озвучил в странном интервью Верникову (которое было совершенно спонтанным и шутливым, поскольку у меня совершенно отсутствовало желание говорить о текущем рынке серьезно), сказав, что 1500 по индекс ММВБ сейчас более вероятно, чем 1300. Этой позиции я продолжаю придерживаться и на момент публикации этого прогноза. Другое дело, что определенность с возможным среднесрочным движением сейчас по-прежнему отсутствует. Рынок тестирует узкие границы возможных равновесий, определяя чьи позиции слабее быков, или медведей. Из фундаментальных соображений, а точнее всего из одного из них я бы сказал, что бычьи позиции выглядят предпочтительнее. Данное соображение касается дивидендов компаний с государственным участием, которые согласно уже принятому постановлению правительства должны составлять 25 % от чистой прибыли за 2012 год по МСФО. Простейшие прикидки показывают, что возможная дивидендная доходность наших флагманов при текущих ценах вполне может составить 5-8 % годовых, что делает их почти облигациями.

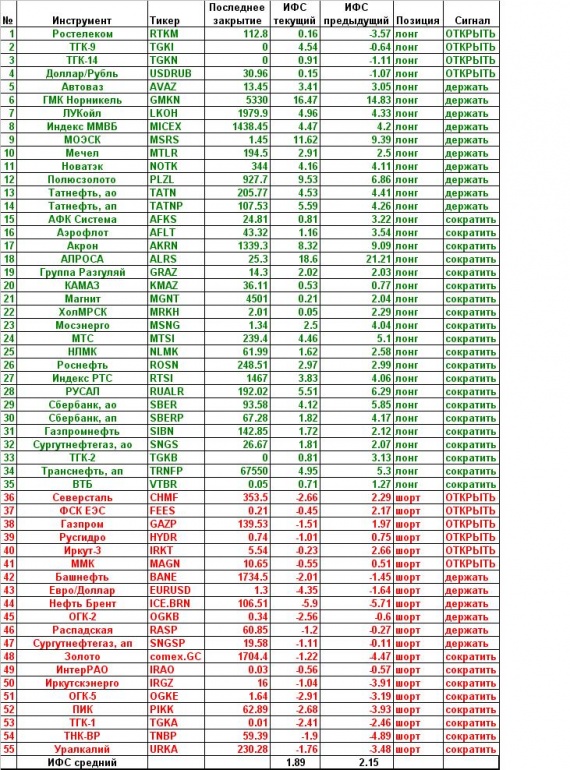

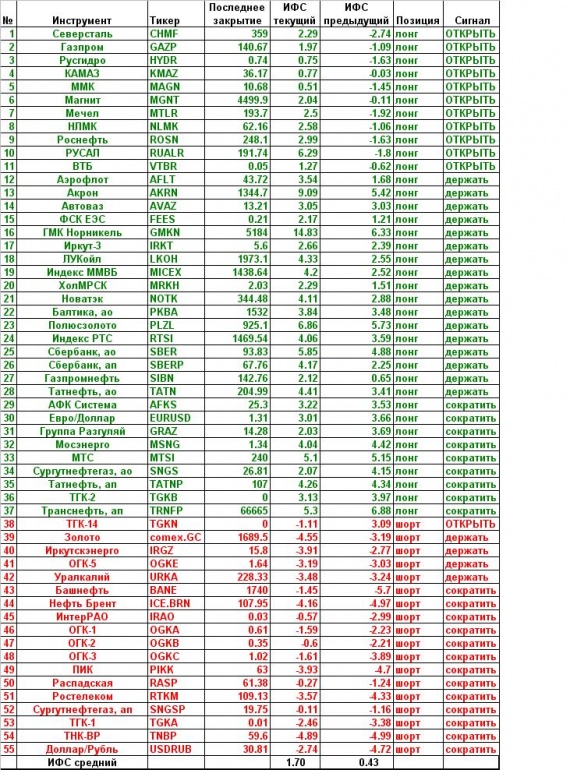

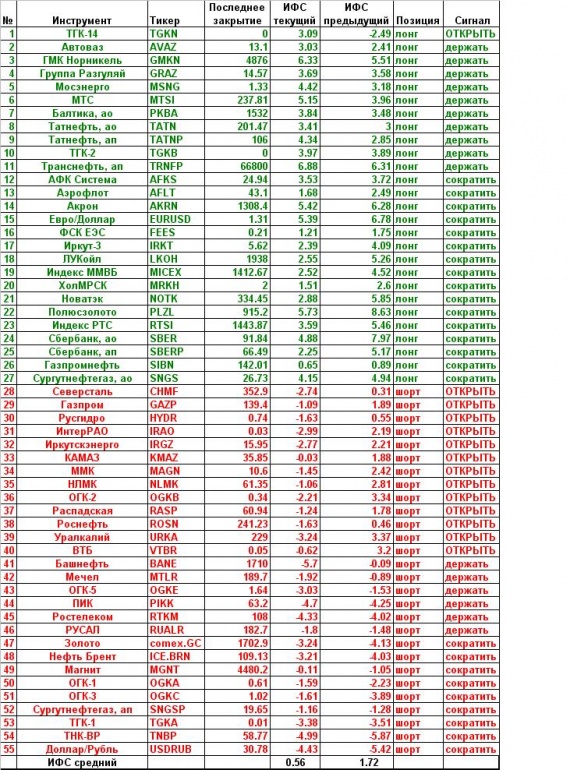

Данный прогноз осуществляется ежемесячно на базе линейных регрессионных моделей и формирует три типа сигналов:

1. Направление среднесрочной/долгосрочной тенденции. Данное направление определяется по наклону средней линии прогноза (на рисунке центральная линия), вокруг которой происходит развитие тенденции.

2. Достижение рынком нижних или верхних доверительных интервалов для линии тенденции. В рамках модели рассчитываются по три линии доверительных интервалов сверху и снизу (соответствующие вероятностям выхода за эти линии 10, 5 и 1 %). Эти линии можно трактовать как линии долгосрочных статистических поддержек и сопротивлений. В случае их достижения следует с наибольшей вероятностью ожидать смены краткосрочной тенденции на противоположную. При достижении нижней зоны следует ожидать разворота вверх, верхней – разворота вниз.

3. Сигнал возможного изменения модели. Такой сигнал формируется когда рынок статистически значимое время проводит за границами доверительных интервалов. Этот сигнал обычно подтверждается сменой характера ценового поведения. В этом случае следует пересмотреть основную модель в пользу альтернативных.

PS. Предупреждение об уровнях! Уровней, указанных в тексте не существует в объективной реальности. Они являются идеальной математической абстракцией и необходимы для структурирования моего сознания в моменты принятия решений.