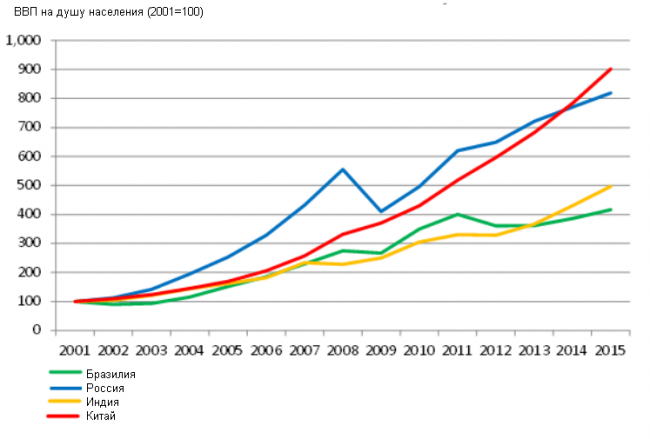

- Почему держать деньги под подушкой неразумно? Инфляция – главный враг!

- Как работают и «размножаются» деньги?

- Бюджет семьи, бюджет компании, бюджет государства – инвестиции или расходы?

- Планировать, думать о близких, сохранять душевный комфорт

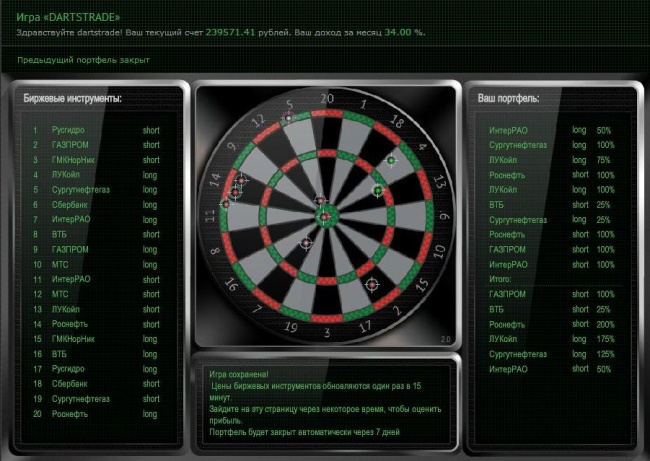

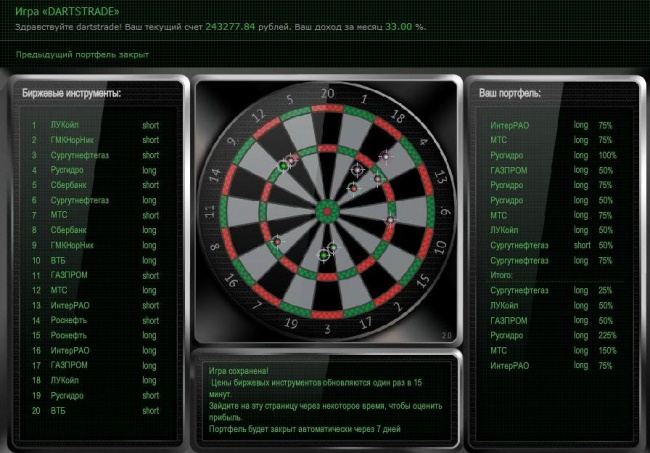

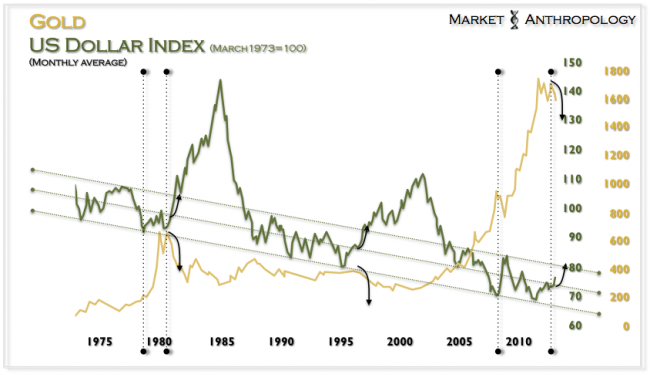

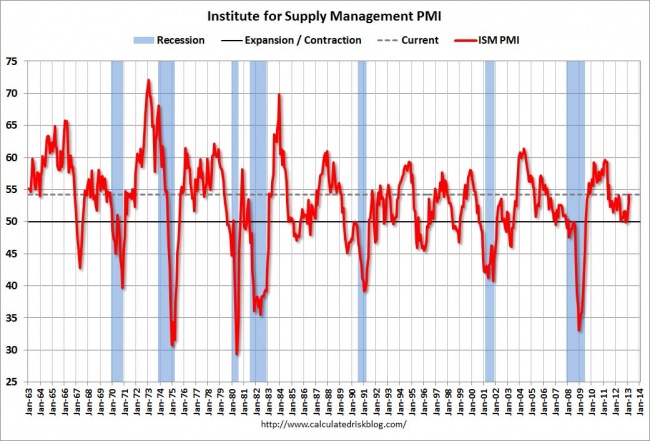

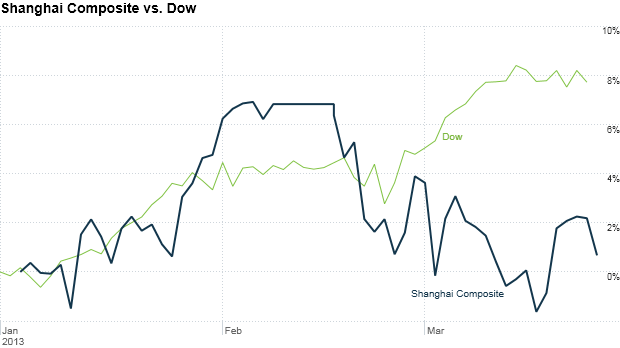

Деньги в дело: стать совладельцем бизнеса, кредитовать банк или торговать на бирже!?

Ведущий семинара: Станислав Савинов

Обладатель CFA I Level, победитель конкурса «В долгах» с Надеждой Грошевой на Бизнес FM, частый гость «Сухого остатка» на Финам FM и автор статей для многих ведущих деловых изданий.

Изучение динамики финансовых рынков на основе фундаментального и технического анализов Станислав считает своим призванием в жизни. На протяжении последних семи лет он работал во многих инвестиционных компаниях, где занимался аналитической поддержкой, консультированием, а также генерированием торговых идей для клиентов и портфельных управляющих; с определенного момента времени начал преподавательскую деятельность. Параллельно Станислав Савинов занимался разработкой торговых систем, на собственном опыте проверял специфику применения различных методик.

Ждем вас в среду 10 апреля, в 19:30 в Учебном центре Евроинвест!