-Рынок волнуют события на нескольких фронтах

-Японская иена снова стала привлекательной валютой

-Евро становится надежной валютой

Пятничная сессия акций завершилась вблизи минимумов, что стало первым за долгое время реальным признаком капитуляционной распродажи на рынках активов. Отражает ли это волнения относительно положения дел на развивающихся рынках или связано с началом сезона отчетов по прибыли в США, а, может, рынок беспокоит сокращение стимулов Федрезерва, и он пытается сообщить об этом Центробанку в преддверии его заседания на этой неделе (последнее заседание с Бернанке в качестве председателя)?

Я полагаю, что свою роль сыграло все вышеперечисленное, а также тот факт, что этот год начался с безумной перекупленности на рынках активов, в техническом смысле. Повторюсь, как я уже упоминал в пятницу, японская иена становится привлекательной валютой, когда рынки активов заставляют нас нервничать. Еще слишком рано говорить о том, что эта волна напряжения осталась позади — ключевой фактор риска, который определит, сохранится ли интерес к риску/настрой, уже не за горами, поскольку заседание Федерального комитета по открытым рынкам (FOMC) состоится в эту среду.

Развивающиеся рынки, прибыль корпораций и Федрезерв взбудоражили рынки.

Фото: Скотт Олсен / Thinkstock.com

Хотите верьте, хотите нет: евро — надежная валюта

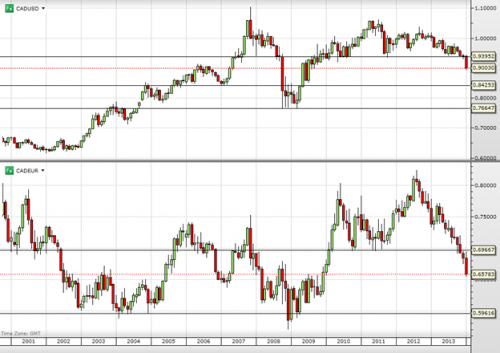

Достаточно неожиданным развитием в конце недели стал резкий скачок пары евро/доллар выше ключевого сопротивления в четверг. Совершенно ясно, что кто-то торгует американским долларом с точки зрения проциклической перспективы, считая евро и иену надежными валютами, когда интерес к риску угасает, а перспективы сокращения стимулов Федрезервом поставлены под сомнение. Я полагаю, что с этой точки зрения у дальнейшего роста пары евро/доллар немного шансов на продолжение — в этом году рынок по-прежнему недооценивает риски Еврозоны, и, в конечном итоге, доллар превзойдет евро в качестве надежной валюты, если эта волна напряжения сохранится. Тем не менее, потребуется падение пары евро/доллар ниже 1,3600, чтобы подтвердить это мнение. До тех пор и вплоть до 1,3800 прогноз остается нейтральным.

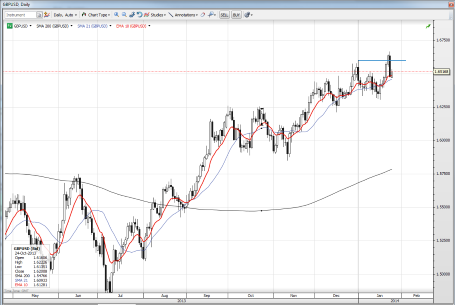

Фунт продан

В пятницу фунт продемонстрировал небольшой обвал, поскольку ожидания рынка относительно отказа председателя Банка Англии, Марка Карни, от заявления о намерении оказались чрезмерно завышенными. В пятницу Карни в Давосе упомянул о том, что он рассматривает возможность «спектра вариантов» касательно дальнейших заявлений о намерении. Кроме того, рынок отреагировал на упоминание о силе фунта, которое прозвучало особенно громко, учитывая отсутствие обсуждения этого вопроса в большинстве последних протоколов заседания Банка Англии, что, вероятно, подтолкнуло трейдеров к покупке фунта в последнее время. В любом случае, урон фунта в ключевых парах выглядит достаточно существенным, однако потребуется нечто большее, чем однодневная распродажа, чтобы доказать, что пара уже достигла максимумов против евро и доллара. Отчасти снижение фунта может быть связано с тем, что длинные позиции в фунте приобрели в определенной степени проциклический характер из-за силы британского восстановления.

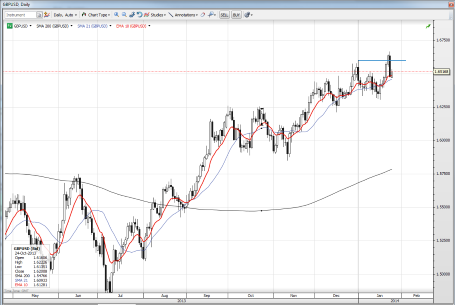

График: GBP/USD

В пятницу мы наблюдали ощутимый разворот в техническом плане, поскольку пара упала значительно ниже предыдущих максимумов после достижения решающих новых циклических максимумов выше 1,6660. Следите, сможет ли уровень 1,6550 обеспечить прочное сопротивление в тактическом и реальном смыслах, потребуется масштабное снижение к области 1,6300, чтобы по-настоящему воодушевить медведей.

Источник: Shutterstock

Что нас ждет

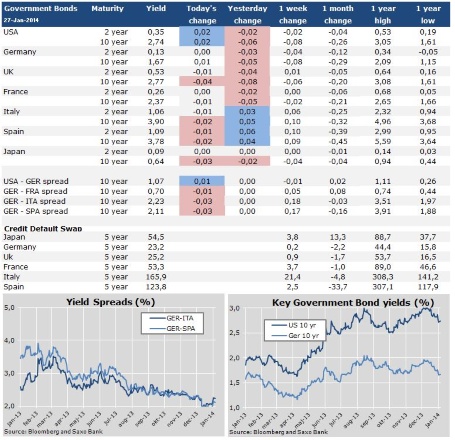

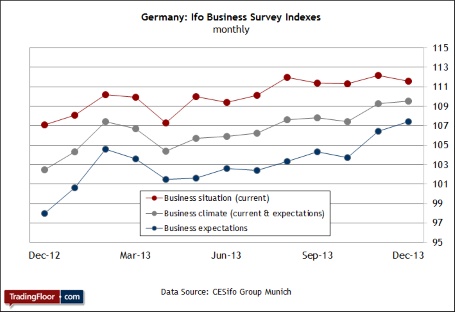

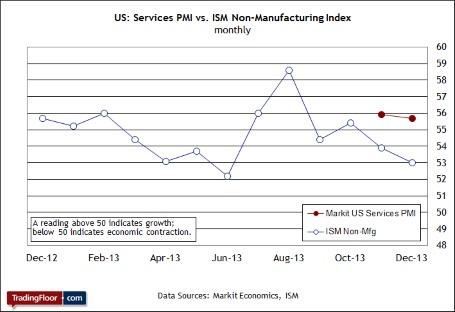

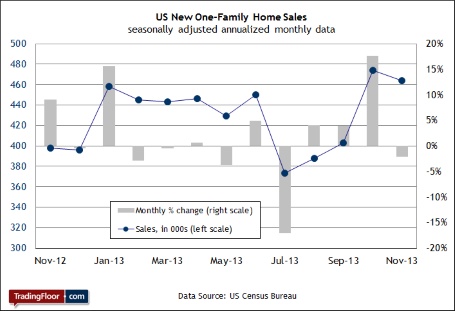

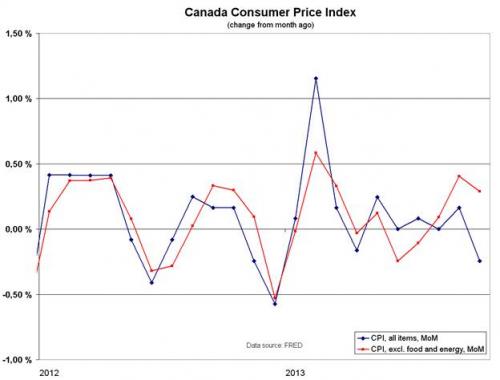

С утра выходят ключевые данные – отчет IFO в Германии, который демонстрировал чрезвычайно завышенные данные в течение последней пары месяцев, и является одним из наиболее важных отчетов по деловой активности в Германии. Данные из США, которые выйдут в преддверии решения FOMC в среду, включают выходящий сегодня отчет по продаже новых домов за декабрь (показатели этого отчета совершили масштабное возвращение вверх после нескольких слабых показателей в период с июля по сентябрь), а завтра выходит отчет по заказам на товары длительного пользования за декабрь и индекс потребительского доверия Conference Board за январь. В четверг выходит предварительный показатель ВВП за четвертый квартал, а в пятницу последняя группа данных по индексу цен потребителей.

Между тем, все зависит от решения FOMC в среду и того, что пытается сказать Федрезерв. Я полагаю, что на этом заседании члены Федрезерва будут надеяться на то, что плохие новости, появившиеся в последнее время, объясняются обычным волнением, которое, хотелось бы надеяться, вскоре исчезнет. Все дело в том, что Федрезерву просто стыдно так быстро сворачивать с нового политического пути после декабрьского решения начать сокращение стимулов — поэтому давайте не будем ждать, что коррекция рынка акций на несколько процентов или зарождающийся кризис на развивающихся рынках уже сейчас собьет Федрезерв с пути. Я полагаю, что, в конечном итоге, Федрезерв собьется с пути, если рынки активов перейдут в режим обвала или если кризис развивающихся рынков усугубится и распространится, однако до этого пока далеко.

Приглядывайте за валютами развивающихся рынков, поскольку дальнейший рост темпов обесценивания может поставить интерес к риску на колени. Существует высокая вероятность продолжения отрицательной спирали, если Центробанки не примут масштабных мер, а настроение не улучшится.

Материал предоставлен

Trading Floor