Частушки №2

Друзья, про хаотическую торговлю не напрягайтесь — она не панацея.

Для творческих личностей — продолжение частушек. Теперь с опционным уклоном.

Коля путит!

Путя колит!

Ведут братья деньгам счет!

Что один наковыряет,

Другой мигом…про... потеряет!)))!

Миколай, а, Миколай!

Мои стопы не срывай!

Брокер потерпи еще,

Довнесу еще на счет!

эээх!))

Присоединяйтесь, т.к. тему знаю плохо, то актуальные опционные мнения в виде песенок со смыслом приветствуются!

Для творческих личностей — продолжение частушек. Теперь с опционным уклоном.

Коля путит!

Путя колит!

Ведут братья деньгам счет!

Что один наковыряет,

Другой мигом…

Миколай, а, Миколай!

Мои стопы не срывай!

Брокер потерпи еще,

Довнесу еще на счет!

эээх!))

Присоединяйтесь, т.к. тему знаю плохо, то актуальные опционные мнения в виде песенок со смыслом приветствуются!

Армагеддона не будет! Три сытых года и три голодных. Кудрин А.

«К сожалению, мы уже накапливаем большой негатив, и он скажется в ближайшие года

два-три», — сказал А.Кудрин (на заседании «Открытой трибуны»).

Каждый трейдер и инвестор должен иметь свою стратегическую картинку.

Наш взгляд: общего армагеддона не будет, допускаем локальный – у энергетиков (пока не ясна цель манипуляторов) и у металлургов (пока нет уверенности в генерации денежного потока и сокращения долгов), исключение из негатива: ИнтерРАО, Э.ОНРоссия, Норникель.

Активизация и возможное возвращение Кудрина сработает как мультипликатор, но даже без этого, по нашему сценарию, взгляд на ФР позитивный: наращивание длинных позиций. Анализ характера и объёмов торгов с начала 2013 года убеждает нас в этом.

Что касается фразы Кудрина: ФР опередил и уже отработал негатив, пришло время отработать будущий позитив.

Что если наш сценарий ошибочен?

Как говорил Пол-инопланетянин: «Кто не рискует – тот не пьёт шампанского»!

Удачных торгов!

P.S. Хеджирование рисков отдельная тема, которую никто не отменял.

два-три», — сказал А.Кудрин (на заседании «Открытой трибуны»).

Каждый трейдер и инвестор должен иметь свою стратегическую картинку.

Наш взгляд: общего армагеддона не будет, допускаем локальный – у энергетиков (пока не ясна цель манипуляторов) и у металлургов (пока нет уверенности в генерации денежного потока и сокращения долгов), исключение из негатива: ИнтерРАО, Э.ОНРоссия, Норникель.

Активизация и возможное возвращение Кудрина сработает как мультипликатор, но даже без этого, по нашему сценарию, взгляд на ФР позитивный: наращивание длинных позиций. Анализ характера и объёмов торгов с начала 2013 года убеждает нас в этом.

Что касается фразы Кудрина: ФР опередил и уже отработал негатив, пришло время отработать будущий позитив.

Что если наш сценарий ошибочен?

Как говорил Пол-инопланетянин: «Кто не рискует – тот не пьёт шампанского»!

Удачных торгов!

P.S. Хеджирование рисков отдельная тема, которую никто не отменял.

Россия вновь привлекательна?

В пятницу российский рынок акций продолжил демонстрировать малосогласующиеся с динамикой внешних рынков колебания. После проявления очевидной слабости днем ранее в конце недели рынок обрел силу и настойчивость, характерные для волны роста до майских праздников. Еще задолго до открытия торгов в США, где сценарий формирования разворотной формации в итоге не нашел критической массы сторонников, большинство участников предпочло избавиться от «коротких» позиций. После пяти дней снижения кряду это было вполне логично, однако масштаб начавшегося движения оказался настолько велик, что удивил даже самых неискоренимых оптимистов. К концу дня индекс ММВБ подскочил на 2.21% к 1 404 пунктам, преодолев психологический рубеж в 1 400 пунктов. Объемы торгов немного понизились, не достигнув значений начала недели, когда зародилась волна снижения котировок.

Газпром уже не выступал в роли «монополиста» подъема рынка, темпы повышения соответствовали общерыночным. Поддержку продолжают оказывать заявления главы Минэкономразвития Андрея Белоусова о сокращении инвестпрограммы в ближайшие два года на 30%, что увеличивает вероятность увеличения дивидендов (без учета обсуждаемого перехода на МСФО и повышения уровня выплат до 35% от чистой прибыли). Сургутнефтегаз также как и Газпром рассчитывает пока дивиденды по РСБУ. Совет директоров предложил выплатить дивиденды исходя из 0.5 руб. на обыкновенную акцию и 1.48 руб. на привилегированную, что ниже, чем в прошлом году. Подвело снижение чистой прибыли, хотя объем дивидендных выплат от чистой прибыли увеличился. Такой сценарий был заведомо учтен рынком, к тому же «отсечки» уже состоялись. Обыкновенные акции прибавили в цене 2.49%, «префы» — 4.05%.

В лидерах роста также оказались исключенные накануне из индексов MSCI Russia акции Мечела (+3.27%), Россетей (+7.06%) и связанных с последними акции ФСК ЕЭС (+6.53%). В этом списке не оказалось подвергнутых такой же дисквалификации акций НЛМК (+1.17%). Компания представила отчетность за I квартал по международным стандартам, которая напомнила инвесторам об отсутствии позитивных сдвигов в металлургической отрасли. Среди наиболее ликвидных бумаг не нашлось ни одной, которая бы не порадовала своим результатом владельца. Выросли в стоимости акции ВТБ (+1.93%), энергетика (Micex PWR +4.43%) и металлурги (Micex M&M +1.60%).

В пятницу поступила информация о том, что по итогам последней недели в фонды, инвестирующие в акции российских компаний, поступило рекордное за последние два года количество средств (339 млн. долл.). Вполне вероятно, что дополнительный импульс «шортокрылу» придали именно средства нерезидентов. На этой неделе российский рынок ожидает интрига: достаточно ли окажется этих ресурсов, чтобы восстановить среднесрочный повышательный тренд. Ключевым в этом вопросе станет возможность возвращения выше уровня в 1 411 пунктов по индексу ММВБ. Утром в понедельник на мировых фондовых рынках сохраняется инерционный рост, что может подтолкнуть фондовый индикатор к этому рубежу, в окрестностях которого в дальнейшем можно ожидать консолидации. Триггером для изменения ситуации станет открытие торгов в США, где на активы уже не будет влиять прошедшая в пятницу экспирация на срочном рынке. Ключевым же на этой неделе может стать публикация протоколов к последнему заседания ФРС, намеченная на среду.

На рынке рублевого корпоративного долга после паузы возобновились сдержанные покупки на фоне низкой торговой активности. Сохранение высоких ставок на рынке МБК и консолидация в секторе госбумаг не дают оснований для существенного изменения сложившейся ситуации. Сегодня корпоративные бонды ощутят на себе последствия уплаты в бюджет НДС, впрочем это влияние будет сдержанным благодаря действиям Банка России, который не стал менять лимит однодневного аукциона прямого РЕПО.

Газпром уже не выступал в роли «монополиста» подъема рынка, темпы повышения соответствовали общерыночным. Поддержку продолжают оказывать заявления главы Минэкономразвития Андрея Белоусова о сокращении инвестпрограммы в ближайшие два года на 30%, что увеличивает вероятность увеличения дивидендов (без учета обсуждаемого перехода на МСФО и повышения уровня выплат до 35% от чистой прибыли). Сургутнефтегаз также как и Газпром рассчитывает пока дивиденды по РСБУ. Совет директоров предложил выплатить дивиденды исходя из 0.5 руб. на обыкновенную акцию и 1.48 руб. на привилегированную, что ниже, чем в прошлом году. Подвело снижение чистой прибыли, хотя объем дивидендных выплат от чистой прибыли увеличился. Такой сценарий был заведомо учтен рынком, к тому же «отсечки» уже состоялись. Обыкновенные акции прибавили в цене 2.49%, «префы» — 4.05%.

В лидерах роста также оказались исключенные накануне из индексов MSCI Russia акции Мечела (+3.27%), Россетей (+7.06%) и связанных с последними акции ФСК ЕЭС (+6.53%). В этом списке не оказалось подвергнутых такой же дисквалификации акций НЛМК (+1.17%). Компания представила отчетность за I квартал по международным стандартам, которая напомнила инвесторам об отсутствии позитивных сдвигов в металлургической отрасли. Среди наиболее ликвидных бумаг не нашлось ни одной, которая бы не порадовала своим результатом владельца. Выросли в стоимости акции ВТБ (+1.93%), энергетика (Micex PWR +4.43%) и металлурги (Micex M&M +1.60%).

В пятницу поступила информация о том, что по итогам последней недели в фонды, инвестирующие в акции российских компаний, поступило рекордное за последние два года количество средств (339 млн. долл.). Вполне вероятно, что дополнительный импульс «шортокрылу» придали именно средства нерезидентов. На этой неделе российский рынок ожидает интрига: достаточно ли окажется этих ресурсов, чтобы восстановить среднесрочный повышательный тренд. Ключевым в этом вопросе станет возможность возвращения выше уровня в 1 411 пунктов по индексу ММВБ. Утром в понедельник на мировых фондовых рынках сохраняется инерционный рост, что может подтолкнуть фондовый индикатор к этому рубежу, в окрестностях которого в дальнейшем можно ожидать консолидации. Триггером для изменения ситуации станет открытие торгов в США, где на активы уже не будет влиять прошедшая в пятницу экспирация на срочном рынке. Ключевым же на этой неделе может стать публикация протоколов к последнему заседания ФРС, намеченная на среду.

На рынке рублевого корпоративного долга после паузы возобновились сдержанные покупки на фоне низкой торговой активности. Сохранение высоких ставок на рынке МБК и консолидация в секторе госбумаг не дают оснований для существенного изменения сложившейся ситуации. Сегодня корпоративные бонды ощутят на себе последствия уплаты в бюджет НДС, впрочем это влияние будет сдержанным благодаря действиям Банка России, который не стал менять лимит однодневного аукциона прямого РЕПО.

Доброе утро, страна!

Ну, что. Дождались роста? Мало, кто дождался.

Но, судя по всему, он идет. Избирательный и невнятный, но он.

Хорош будет ГП, как думается, ИБО и разделять его не хотят, и долю в MSCI повысили, и инвестпрограмму сократили… Только вот какие-то козни про поставки газа и куплю-продажу компаний имеют место быть. Да и схема, по которой накручивали цену газа в 10 раз как-то уж больно походит на то, за что сидит г-н Ходорковский, при том, что последний «воровал» сам у себя. Интересно…

Драгметаллы перестают быть таковыми. Спайдел по поводу серебра прошелся (он в покупке, помнится). 10% в моменте потерять — не каждому дано. Сахару, разве что…

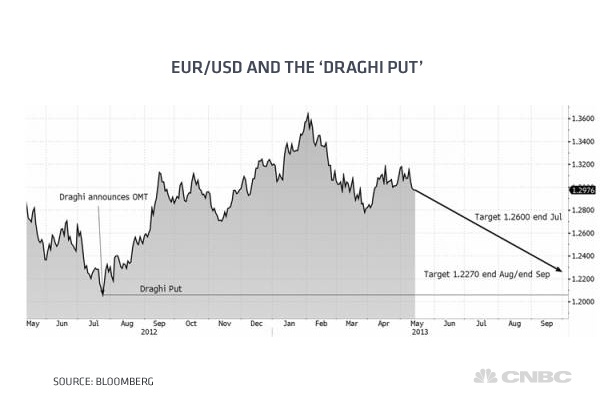

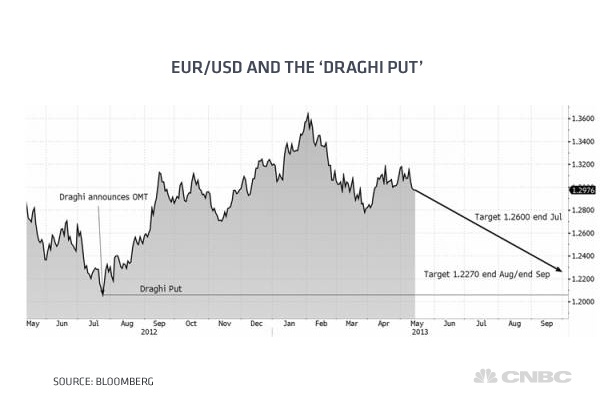

Впрочем, все укладывается в рамки тенденции укрепления доллара на фоне предположений о снижении ставок ЕЦБ и росте рисков в Европе.

От речи Бернанке в среду ожидают заявлений в духе «Такая нефть нам не нужна» — в смысле «дорогая». Нефть стой, раз-два!.. Только у Бена может это получиться. С золотом и серебром же получилось. Опять оказывается резаная бумага стоит больше натурпродукта.

Ждем среды, покупаем и продаем как попало с учетом тенденции на рисунке выше.

Приятных торгов. И да пребудет с вами профит!)

Но, судя по всему, он идет. Избирательный и невнятный, но он.

Хорош будет ГП, как думается, ИБО и разделять его не хотят, и долю в MSCI повысили, и инвестпрограмму сократили… Только вот какие-то козни про поставки газа и куплю-продажу компаний имеют место быть. Да и схема, по которой накручивали цену газа в 10 раз как-то уж больно походит на то, за что сидит г-н Ходорковский, при том, что последний «воровал» сам у себя. Интересно…

Драгметаллы перестают быть таковыми. Спайдел по поводу серебра прошелся (он в покупке, помнится). 10% в моменте потерять — не каждому дано. Сахару, разве что…

Впрочем, все укладывается в рамки тенденции укрепления доллара на фоне предположений о снижении ставок ЕЦБ и росте рисков в Европе.

От речи Бернанке в среду ожидают заявлений в духе «Такая нефть нам не нужна» — в смысле «дорогая». Нефть стой, раз-два!.. Только у Бена может это получиться. С золотом и серебром же получилось. Опять оказывается резаная бумага стоит больше натурпродукта.

Ждем среды, покупаем и продаем как попало с учетом тенденции на рисунке выше.

Приятных торгов. И да пребудет с вами профит!)

Цены на недвижимость замедлили рост в апреле

По данным Национального бюро статистики (НБС), цены на жилье замедлили рост в китайских городах в апреле, после вступления в силу правительственных мер по ужесточению.

В 70 крупнейших городах Китая, в новых домах зафиксированы более низкие цены в апреле, по сравнению с месяцем ранее, при этом самые высокие темпы роста на уровне 2,1%, по сравнению с 3,2% в марте.

Во всех крупнейших городах наблюдалось замедление роста цен. В апреле цены на недвижимость в Пекине выросли на 1,8%, что по сравнению с месяцем ранее оказалось ниже на 0,9 процентных пункта. В общей сложности, в 36 городах зарегистрировано замедление роста цен в апреле.

Zhang Dawei, директор исследовательского центра Centaline собственности, заявил, что на рынке недвижимости рост цен все же останется непрерывным.

Неудержимый рост цен, заставил правительство в начале марта ужесточить контроль над сектором недвижимости. Положение об ужесточении контроля включает в себя повышение налогов на операции с жильем, увеличение первоначального взноса и более строгий контроль за совершением сделок.

Резкий рост цен на землю добавил озабоченности на рынке недвижимости.

В среднем, цена земли приобретенной в собственность выросла на 21,1% в годовом исчислении в течение первых четырех месяцев.

По мнению аналитиков, на рынке недвижимости вряд ли произойдет стремительный рост цен в ближайшие месяцы, учитывая очевидный излишек в средних городах и строгое выполнение государственной инструкции в крупнейших городах.

europe.chinadaily.com.cn/business/2013-05/18/content_16509400.htm

Пять дней подряд при росте американцев? Легко!

В четверг российский рынок акций окончательно лишился всех достижений после майских праздников. Индекс ММВБ опустился на 1.32% к 1 373.65 пунктам на слегка уменьшившихся оборотах. Был пройден вниз уровень в 1 380 пунктов, половина от волны роста с двадцатых чисел апреля.

Зафиксированная перед сессией серия из четырех отрицательных дней подряд совсем не смутила «медведей», которые еще в дебюте торгов продавили рынок к новым локальным минимумам. Последовавшая вслед за этим консолидация не привела к улучшению ситуации – реакция на удручающую статистику из США подавила имевшиеся зачатки технического отскока. Вновь, как и в предыдущие дни, отечественный рынок акций не ориентировался на западные фондовые площадки, на которых ничего особенного в принципе не происходило. В четверг незамеченным прошло у нас и восстановление цен на нефть.

Объяснение можно найти в действиях крупных участников рынка, которые в преддверии прошедшей экспирации крупные участники рынка, по всей видимости, «перевернулись», заставив изменить направление среднесрочного тренда. Чем они руководствовались? Можно отыскать много причин, которые, впрочем, никуда и не исчезали из поля зрения – не совсем дружелюбный инвестиционный климат и другие «мозоли», замедляющаяся экономика. Изменилось к ним отношение, триггером чему, вероятно, послужила приостановка роста нефтяных цен. Пространство для их повышения весьма ограниченно –сильны фундаментальные ограничения. Об этом можно почитать в отчетах ОПЕК, Минэнерго США и Международного энергетического агентства.

В четверг среди наиболее ликвидных бумаг лишь двум удалось по итогам дня выбраться в плюс: Транснефть (+0.53%) и Газпром (+0.42%). Газовый монополист оказался «впереди планеты всей» благодаря заявлениям главы Минэкономразвития Андрея Белоусова о сокращении инвестпрограммы в ближайшие два года на 30%. И это хорошо для миноритариев — дивиденды будет из чего выплачивать, поскольку тот же Белоусов видит перспективу поставок сланцевого газа в Европу, в то время как мы туда собираемся строить дополнительную трубу.

Поддержка для Газпрома пришла и от пересмотра структуры индекса MSCI Russia. Его вес был увеличен за счет вышедших из «высшей лиги» акции НЛМК, Мечела и Россетей. Итог для последних весьма печален: -3.26%, -2.83%, -9.01%! и это вдобавок ко вчерашним столь же серьезным потерям. В энергетике (Micex PWR -4.43%) и металлургии (Micex M&M -1.53%) снижение стоимости других представителей отраслей также было вполне ощутимым. В нефтянке тяжело пришлось Татнефти (-4.77%) и Новатэку (-3.26%). Относительную силу вновь продемонстрировали Лукойл (-1.08%) и Сургутнефтегаз, его обыкновенные акции (-0.66%). (Менее значительно среди прочих пострадали разбитые накануне в пух и прах его «префы» (-0.43%)). Акции Газпром нефти подешевели на 1.18% благодаря выходу отчетности по МСФО за I квартал лучше рыночных ожиданий. О ВТБ (-2.8%) снова ни слова, результаты Сбербанка: (обык. -0.73%, прив. -0.43%).

В четверг новые макроэкономические отчеты стали еще более настораживающими – еще один индекс производственной активности ушел ниже нуля, сильно просело число закладок новых домов, резко подскочили заявки на получение пособие по безработице. На Wall Street этому были рады – одновременное понижение индекса потребительских цен заставило закрыть глаза на пугающую макростатистику, ведь ФРС в этом случае якобы не подведет. Но в Федрезерве уже начали борьбу с подобными неконструктивными ожиданиями. Если Ричард Фишер сказал то, что от него и ждали. То откровения Уильямса, придерживающегося «голубиных» позиций (QE-3 может быть прекращено к концу года, снижение объема выкупа активов может произойти летом), помноженные на слова «ястреба» Плоссера о том, что ему бы хотелось замедлить ход печатного станка уже в следующем месяце, заставили многих инвесторов снять розовые очки. Индекс S&P 500 закрыл торги на отрицательной территории.

Сегодня благодаря восстановлению фьючерсов на американские индексы и техническим факторам после открытия можно ожидать попыток формирования технического отскока. Их успех зависит от возможности преодоления уровня в 1 380 пунктов по индексу ММВБ. Если «быкам» вновь окажется не по зубам взять бремя лидерства, что более вероятно, чем противоположный вариант, фондовый индикатор в рамках дня протестирует уровень в 1 370 пунктов. Сегодня фокус внимания будет на американском фондовом рынке, где возможно получить жизнь реализация разворотной конструкции.

На рынке рублевого корпоративного долга наблюдалась смешанная ценовая динамика. С одной стороны на настроения давило отсутствие долгожданного снижения ЦБ ключевых ставок и сокращение рублевой ликвидности, с другой поддержку оказывали рост нефтяных цен, укрепление национальной валюты и отсутствие потрясений в секторе ОФЗ. Сегодня ценовой тренд, вероятно, сохранит свое направление.

Зафиксированная перед сессией серия из четырех отрицательных дней подряд совсем не смутила «медведей», которые еще в дебюте торгов продавили рынок к новым локальным минимумам. Последовавшая вслед за этим консолидация не привела к улучшению ситуации – реакция на удручающую статистику из США подавила имевшиеся зачатки технического отскока. Вновь, как и в предыдущие дни, отечественный рынок акций не ориентировался на западные фондовые площадки, на которых ничего особенного в принципе не происходило. В четверг незамеченным прошло у нас и восстановление цен на нефть.

Объяснение можно найти в действиях крупных участников рынка, которые в преддверии прошедшей экспирации крупные участники рынка, по всей видимости, «перевернулись», заставив изменить направление среднесрочного тренда. Чем они руководствовались? Можно отыскать много причин, которые, впрочем, никуда и не исчезали из поля зрения – не совсем дружелюбный инвестиционный климат и другие «мозоли», замедляющаяся экономика. Изменилось к ним отношение, триггером чему, вероятно, послужила приостановка роста нефтяных цен. Пространство для их повышения весьма ограниченно –сильны фундаментальные ограничения. Об этом можно почитать в отчетах ОПЕК, Минэнерго США и Международного энергетического агентства.

В четверг среди наиболее ликвидных бумаг лишь двум удалось по итогам дня выбраться в плюс: Транснефть (+0.53%) и Газпром (+0.42%). Газовый монополист оказался «впереди планеты всей» благодаря заявлениям главы Минэкономразвития Андрея Белоусова о сокращении инвестпрограммы в ближайшие два года на 30%. И это хорошо для миноритариев — дивиденды будет из чего выплачивать, поскольку тот же Белоусов видит перспективу поставок сланцевого газа в Европу, в то время как мы туда собираемся строить дополнительную трубу.

Поддержка для Газпрома пришла и от пересмотра структуры индекса MSCI Russia. Его вес был увеличен за счет вышедших из «высшей лиги» акции НЛМК, Мечела и Россетей. Итог для последних весьма печален: -3.26%, -2.83%, -9.01%! и это вдобавок ко вчерашним столь же серьезным потерям. В энергетике (Micex PWR -4.43%) и металлургии (Micex M&M -1.53%) снижение стоимости других представителей отраслей также было вполне ощутимым. В нефтянке тяжело пришлось Татнефти (-4.77%) и Новатэку (-3.26%). Относительную силу вновь продемонстрировали Лукойл (-1.08%) и Сургутнефтегаз, его обыкновенные акции (-0.66%). (Менее значительно среди прочих пострадали разбитые накануне в пух и прах его «префы» (-0.43%)). Акции Газпром нефти подешевели на 1.18% благодаря выходу отчетности по МСФО за I квартал лучше рыночных ожиданий. О ВТБ (-2.8%) снова ни слова, результаты Сбербанка: (обык. -0.73%, прив. -0.43%).

В четверг новые макроэкономические отчеты стали еще более настораживающими – еще один индекс производственной активности ушел ниже нуля, сильно просело число закладок новых домов, резко подскочили заявки на получение пособие по безработице. На Wall Street этому были рады – одновременное понижение индекса потребительских цен заставило закрыть глаза на пугающую макростатистику, ведь ФРС в этом случае якобы не подведет. Но в Федрезерве уже начали борьбу с подобными неконструктивными ожиданиями. Если Ричард Фишер сказал то, что от него и ждали. То откровения Уильямса, придерживающегося «голубиных» позиций (QE-3 может быть прекращено к концу года, снижение объема выкупа активов может произойти летом), помноженные на слова «ястреба» Плоссера о том, что ему бы хотелось замедлить ход печатного станка уже в следующем месяце, заставили многих инвесторов снять розовые очки. Индекс S&P 500 закрыл торги на отрицательной территории.

Сегодня благодаря восстановлению фьючерсов на американские индексы и техническим факторам после открытия можно ожидать попыток формирования технического отскока. Их успех зависит от возможности преодоления уровня в 1 380 пунктов по индексу ММВБ. Если «быкам» вновь окажется не по зубам взять бремя лидерства, что более вероятно, чем противоположный вариант, фондовый индикатор в рамках дня протестирует уровень в 1 370 пунктов. Сегодня фокус внимания будет на американском фондовом рынке, где возможно получить жизнь реализация разворотной конструкции.

На рынке рублевого корпоративного долга наблюдалась смешанная ценовая динамика. С одной стороны на настроения давило отсутствие долгожданного снижения ЦБ ключевых ставок и сокращение рублевой ликвидности, с другой поддержку оказывали рост нефтяных цен, укрепление национальной валюты и отсутствие потрясений в секторе ОФЗ. Сегодня ценовой тренд, вероятно, сохранит свое направление.

Собрание по новому

ФЕДЕРАЛЬНЫЙ ЗАКОН ОТ 7 МАЯ 2013 Г. N 100-ФЗ «О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ПОДРАЗДЕЛЫ 4 И 5 РАЗДЕЛА I ЧАСТИ ПЕРВОЙ И СТАТЬЮ 1153 ЧАСТИ ТРЕТЬЕЙ ГРАЖДАНСКОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ»

1. Настоящий Федеральный закон вступает в силу с 1 сентября

2013 года

8. Правила главы 9.1 Гражданского кодекса Российской Федерации (в

редакции настоящего Федерального закона) подлежат применению к решениям

собраний, принятым после дня вступления в силу настоящего Федерального

закона.

Ну очень любопытные изменения ГК РФ

26) подраздел 4 дополнить главой 9.1 следующего содержания:

«Глава 9.1. Решения собраний

Статья 181.1. Основные положения

1. Правила, предусмотренные настоящей главой, применяются, если

законом или в установленном им порядке не предусмотрено иное.

2. Решение собрания, с которым закон связывает гражданско-правовые

последствия, порождает правовые последствия, на которые решение собрания

направлено, для всех лиц, имевших право участвовать в данном собрании

(участников юридического лица, сособственников, кредиторов при

банкротстве и других — участников гражданско-правового сообщества), а

также для иных лиц, если это установлено законом или вытекает из существа

отношений.

Статья 181.2. Принятие решения собрания

1. Решение собрания считается принятым, если за него проголосовало

большинство участников собрания и при этом в собрании участвовало не

менее пятидесяти процентов от общего числа участников соответствующего

гражданско-правового сообщества.

Решение собрания может приниматься посредством заочного голосования.

2. При наличии в повестке дня собрания нескольких вопросов по

каждому из них принимается самостоятельное решение, если иное не

установлено единогласно участниками собрания.

3. О принятии решения собрания составляется протокол в письменной

форме. Протокол подписывается председательствующим на собрании и

секретарем собрания.

4. В протоколе о результатах

Читать дальше →

СБЕРБАНК vs ГАЗПРОМ: по GoodWill-у.

Интересное сравнение к предыдущему блогу:

СБЕРБАНК vs ГАЗПРОМ:

Сбербанк: Сбер Казьмина и Сбер Грефа: две абсолютно разные вещи, и эта разница в пользу Грефа. GoodWill – положительный.

ГАЗПРОМ: внешне деятельность напоминает выпуски «Нашей Раши», а выступления главного PR-щика – человека в трениках и майке, который любит поговорить с телевизором. GoodWill – отрицательный.

Изменения стоимости акций, по памяти, не считаю точность в данном случае необходимой:

Стоимость на пике:

СБЕРБАНК: 125 р.

ГАЗПРОМ: 350 р.

Стоимость на 15 05 2013

СБЕРБАНК: 103 р.

ГАЗПРОМ: 122 р.

СБЕРБАНК vs ГАЗПРОМ:

Сбербанк: Сбер Казьмина и Сбер Грефа: две абсолютно разные вещи, и эта разница в пользу Грефа. GoodWill – положительный.

ГАЗПРОМ: внешне деятельность напоминает выпуски «Нашей Раши», а выступления главного PR-щика – человека в трениках и майке, который любит поговорить с телевизором. GoodWill – отрицательный.

Изменения стоимости акций, по памяти, не считаю точность в данном случае необходимой:

Стоимость на пике:

СБЕРБАНК: 125 р.

ГАЗПРОМ: 350 р.

Стоимость на 15 05 2013

СБЕРБАНК: 103 р.

ГАЗПРОМ: 122 р.

GoodWill вам в помощь. И прибудет с вами профит!

Хороший параметр для дополнительной оценки компаний. Здесь я его показал без формул, цифр, но и цель: напомнить про параметр который используют инвесторы и экономисты при оценке компаний (Киперман Г.Я. ловко с ним управлялся), для трейдинга GoodWill тоже интересен.

ЯкутЗолото» (ныне банкрот). Анализ был быстро закончен: для компании с ММВБ полное отсутствие внешних связей, аморфная структура и отсутствие понятного источника генерации прибыли. Непонятно как такое попало на биржу. Оценка: GoodWill – отрицательный.

«Черкизово». Хорошие внешние связи, понятные инвестиции, понятные источники генерации прибыли. Но переговоры с группой длились недолго, если кратко: отдача от инвестиций непрозрачна и неочевидна, непрозрачность баланса, дивидендная политика проста: не было, нет и не будет. Оценка: GoodWill – ноль.

«ВЕРОФАРМ». Понятные инвестиции, понятные источники генерации прибыли, но никаких внешних связей. Плюсом понятный бизнес-план и хорошие презентации для банков-кредиторов, что, с учётом каких-никаких дивидендов, даёт оценку GoodWill – ноль, с перспективой повышения.

«Силовые машины» (ныне делистинг). Отличный и понятный бизнес, но анализ стратегии развития и пакета заказов привёл к оценке, с учётом сворачивания внешних связей, GoodWill – ноль, с перспективой понижения. Результат известен.

«Северсталь». Было время, когда из металлургов работал только с ней, но история с выводом золотодобывающего дивизиона в купе с историей «Силовых машин» …, в общем хороший бизнес + Мордашов: GoodWill – ноль.

«Ростелеком». Был проведён анализ компании через менеджмент, по западным правилам, очень печально, генерацию прибыли компенсируют неэффективность и коррупция, как в «Операции Ы»: «Всё украдено до вас». Но наследство, неплохой менеджмент мелкого и среднего звена, и интерес государства к генерации прибыли позволяют оценить: GoodWill – ноль, с перспективой повышения, правда неясной по времени.

«Акрон». Внешние связи, генерация прибыли, инвестиции, презентации, бизнес-план и позиционирование компании и основного владельца: всё понятно и хорошо. GoodWill – положительный.

P.S. Выдержки по компаниям прошлогодние.

ЯкутЗолото» (ныне банкрот). Анализ был быстро закончен: для компании с ММВБ полное отсутствие внешних связей, аморфная структура и отсутствие понятного источника генерации прибыли. Непонятно как такое попало на биржу. Оценка: GoodWill – отрицательный.

«Черкизово». Хорошие внешние связи, понятные инвестиции, понятные источники генерации прибыли. Но переговоры с группой длились недолго, если кратко: отдача от инвестиций непрозрачна и неочевидна, непрозрачность баланса, дивидендная политика проста: не было, нет и не будет. Оценка: GoodWill – ноль.

«ВЕРОФАРМ». Понятные инвестиции, понятные источники генерации прибыли, но никаких внешних связей. Плюсом понятный бизнес-план и хорошие презентации для банков-кредиторов, что, с учётом каких-никаких дивидендов, даёт оценку GoodWill – ноль, с перспективой повышения.

«Силовые машины» (ныне делистинг). Отличный и понятный бизнес, но анализ стратегии развития и пакета заказов привёл к оценке, с учётом сворачивания внешних связей, GoodWill – ноль, с перспективой понижения. Результат известен.

«Северсталь». Было время, когда из металлургов работал только с ней, но история с выводом золотодобывающего дивизиона в купе с историей «Силовых машин» …, в общем хороший бизнес + Мордашов: GoodWill – ноль.

«Ростелеком». Был проведён анализ компании через менеджмент, по западным правилам, очень печально, генерацию прибыли компенсируют неэффективность и коррупция, как в «Операции Ы»: «Всё украдено до вас». Но наследство, неплохой менеджмент мелкого и среднего звена, и интерес государства к генерации прибыли позволяют оценить: GoodWill – ноль, с перспективой повышения, правда неясной по времени.

«Акрон». Внешние связи, генерация прибыли, инвестиции, презентации, бизнес-план и позиционирование компании и основного владельца: всё понятно и хорошо. GoodWill – положительный.

P.S. Выдержки по компаниям прошлогодние.

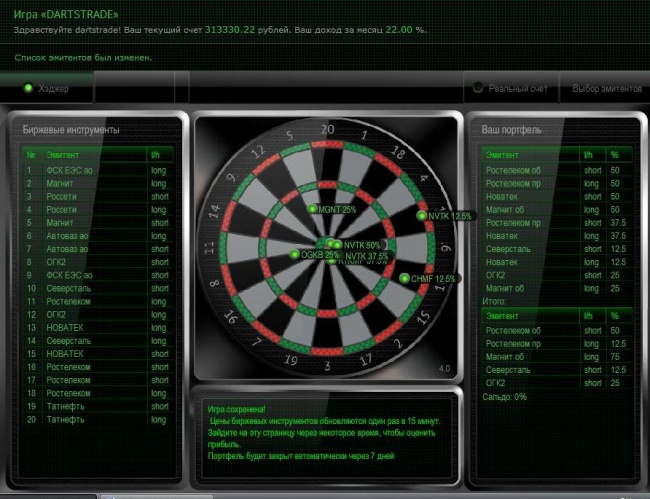

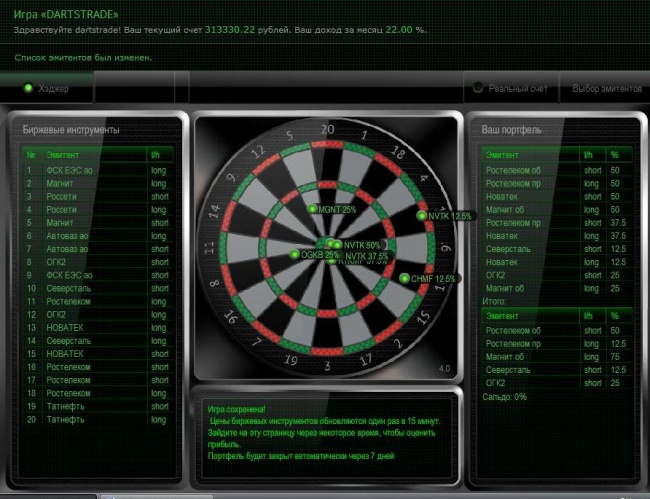

Хаотическая торговля: хеджерим!

Еще про возможности новой версии игры: можно принудительно делать нулевое сальдо. Т.е. сколько куплено, столько и продано. Это, конечно, небольшой отход от классической игры на бирже, которую пропагандирует хаотическая торговля, но уж как есть.

И еще можно выбирать разных эмитентов.

Для всего этого есть разные кнопочки.

После формирования портфеля надо нажать кнопку «Сохранить», тогда игра включается в режим отслеживания финансового результата и подкачивает цены для расчета.

Вот что получаем в итоге:

И еще можно выбирать разных эмитентов.

Для всего этого есть разные кнопочки.

После формирования портфеля надо нажать кнопку «Сохранить», тогда игра включается в режим отслеживания финансового результата и подкачивает цены для расчета.

Вот что получаем в итоге:

Господа аналитики и управляющие – меньше понтов, плиз …

Как говорил Трахер («Знакомство с родителями»): «Я не не люблю котов, просто я больше люблю собак», я не не люблю аналитиков, просто не испытываю в них потребности, но чтобы понимать отсутствие такой потребности периодически надо штудировать отчёты … а вдруг?

После майских праздников просмотрел аналитические отчёты и мнения за прошедшие 3 недели и получил два результата:

1.Мои движения на 20 – 30 % совпадали с мнением Верникова, учитывая, что разница между нашими подходами к анализу 100 %, из этого можно извлечь пользу, ведь в таких случаях можно посмотреть на картинку с другой стороны.

2.Чем меньше понтов и «умных» измышлений в отчёте, тем он конкретнее выглядит и точнее сбывается.

Заодно бегло просмотрел блоги Верникова: интересный прогресс у Натальи Лесиной в понимании алготрейдинга.

И, конечно, Александр Потавин: ну здесь без комментариев, его отчёты привлекли внимание ещё лет 10 назад (давно это было), сейчас понты стали проскальзывать, но ему уже можно.

В общем: «не ругайте пианиста – он играет, как умеет»!

Блог посвящается аналитикам и управляющим, не относящимся к клиентам и частным трейдерам как к быдлу!

После майских праздников просмотрел аналитические отчёты и мнения за прошедшие 3 недели и получил два результата:

1.Мои движения на 20 – 30 % совпадали с мнением Верникова, учитывая, что разница между нашими подходами к анализу 100 %, из этого можно извлечь пользу, ведь в таких случаях можно посмотреть на картинку с другой стороны.

2.Чем меньше понтов и «умных» измышлений в отчёте, тем он конкретнее выглядит и точнее сбывается.

Заодно бегло просмотрел блоги Верникова: интересный прогресс у Натальи Лесиной в понимании алготрейдинга.

И, конечно, Александр Потавин: ну здесь без комментариев, его отчёты привлекли внимание ещё лет 10 назад (давно это было), сейчас понты стали проскальзывать, но ему уже можно.

В общем: «не ругайте пианиста – он играет, как умеет»!

Блог посвящается аналитикам и управляющим, не относящимся к клиентам и частным трейдерам как к быдлу!

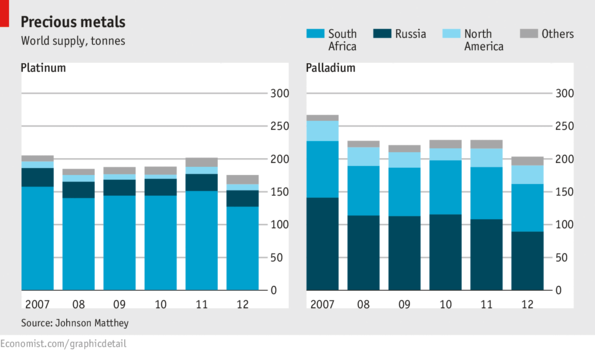

Платина и палладий

Горняки шахты Марикана в Южной Африке начали забастовку 14 мая, после беспорядков, произошедших в выходные возросло напряжение между профсоюзами рудников Марикана в области города Рюстенбург, находящегося к северо-западу от Йоханнесбурга. В августе и сентябре 2012 года, 46 человек погибли и десятки получили ранения после того, как шахтеры объявили забастовку из-за недовольства оплатой труда. За последний год поставки платины упали до самого низкого уровня за последние 12 лет, в связи с резким падением объемов производства в Южной Африке. По данным Джонсон Матти, поставки платины сократились на 13% в прошлом году, до 175,4тонн. Не менее 23,3т продукции было потеряно из-за легальных и нелегальных забастовок, остановок по причинам безопасности и закрытия ряда нерентабельных производств, которые затронули всех основных производителей и затянулись на недели времени. Южноафриканские забастовки также повлияли на поставку палладия. Мировые поставки упали на 11% в 2012 году до 203,6 тыс. тонн, самого низкого уровня с 2002 года. Поставки из России, крупнейшего поставщика палладия, снизились на две трети, ввиду исчерпания запасов. Новые поставки добытого палладия сократились на 3%. В 2013 году прогнозируется очередное снижение предложения палладия из-за дальнейшего сокращения запасов и трудностей в выпуске продукции в России и Южной Африке. По данным Джонсон Матти, цены на палладий будут расти в течение следующих шести месяцев.

www.economist.com/blogs/graphicdetail/2013/05/focus-4

Идентификация точек реверса. Формирование разворота тенденции.

Компания Евроинвест приглашает на бесплатный интерактивный вебинар:

Идентификация точек реверса. Формирование разворота тенденции.

На данном семинаре будут рассмотрены ключевые факторы определения точек разворота с использованием статистических данных объема и новейших графиков многофункциональной платформы Volfix.net. Вы увидите, на примере, реальных счетов как оценивать даже самую непредсказуемую ситуацию, оперативно реагировать на изменения в движении рынка и прогнозировать возможные точки реверса с высокой точностью.

Вебинар ведет Елена Сон — действующий аналитик, директор по развитию компании Volfix.ru, автор обучающего курса по платформе.

В рамках мероприятия вы узнаете:

∙ Как и чем формируется разворот тенденции;

∙ Как идентифицировать истинный перелом тенденции и не совершить поспешных действий на рынке;

∙ Почему важно уметь определять развороты на различных тайм-фреймах;

∙ Что такое «фиксинг» и какова его структура;

∙ Как определить смену тренда и выстроить стратегию входа высокой точности с минимальными просадками.

Мероприятие бесплатное!

Регистрация проходит по ссылке ниже:

www.eu-invest.ru/seminars/21/bid/

При открытии счета — Volfix на особых условиях

Дополнительную информацию вы можете получить по телефонам:

8 (495) 276-03-10

8 (800) 555-29-94

Идентификация точек реверса. Формирование разворота тенденции.

На данном семинаре будут рассмотрены ключевые факторы определения точек разворота с использованием статистических данных объема и новейших графиков многофункциональной платформы Volfix.net. Вы увидите, на примере, реальных счетов как оценивать даже самую непредсказуемую ситуацию, оперативно реагировать на изменения в движении рынка и прогнозировать возможные точки реверса с высокой точностью.

Вебинар ведет Елена Сон — действующий аналитик, директор по развитию компании Volfix.ru, автор обучающего курса по платформе.

В рамках мероприятия вы узнаете:

∙ Как и чем формируется разворот тенденции;

∙ Как идентифицировать истинный перелом тенденции и не совершить поспешных действий на рынке;

∙ Почему важно уметь определять развороты на различных тайм-фреймах;

∙ Что такое «фиксинг» и какова его структура;

∙ Как определить смену тренда и выстроить стратегию входа высокой точности с минимальными просадками.

Мероприятие бесплатное!

Регистрация проходит по ссылке ниже:

www.eu-invest.ru/seminars/21/bid/

При открытии счета — Volfix на особых условиях

Дополнительную информацию вы можете получить по телефонам:

8 (495) 276-03-10

8 (800) 555-29-94

The Fed быкам не товарищ?

Перед выходными на российском рынке акций была приостановлена серия из четырех дней роста. После очередного обновления максимума с апреля участники рынка предпочли зафиксировать прибыль, оправданием чему стало резкое ухудшение ситуации на рынке энергоносителей. Между тем в отличие от индекса долларового индикатора РТС (-1.54%), где существенное влияние оказало ослабление национальной валюты, рублевый индекс ММВБ скорректировался вниз только на 0.47% до 1 426.25 пунктов. Объемы торгов оказались минимальными за месяц, что отчасти обусловлено отсутствием основной массы биржевых игроков.

Движение вниз на текущий момент подпадает под определение к коррекции, о чем свидетельствует не только биржевые объемы, но и поведение ряда основных «фишек». Так второй день уверенно смотрелись бумаги Роснефти (+0.53%), Транснефти (+1.19%) и Газпрома (+0.82%), катализатором роста стоимости которых стали спекуляции на тему роста дивидендных выплат. Последнему продолжает оказывать поддержку близость «отсечки» (13 мая). В этот же день свои реестры для получения списка акционеров, рассчитывающих на дивиденды, закроют Татнефть (+1.91%), Лукойл (+0.13%), ВТБ (-2.55%), днем позже – Сургутнефтегаз (обык.-1.68%, прив. +0,7%). Как видно из итоговых результатов в ВТБ все же нашлось немало тех, кто готов расстаться с подобной возможностью. Оправдывает подобные действия то, что акции банков [Сбербанк (обык. -2.07%, прив. -0.41%)] от своих недавних минимумов выросли в цене более чем на 10%. Почти схожая история с бумагами энергетики – двузначный рост с двадцатых чисел апреля сменился закономерной коррекцией. Попытки возобновить повышательный импульс в пятницу успеха не имели, фиксация прибыли продолжилась: ИнтерРАО (-4.00%), ФСК ЕЭС (-2.82%), РусГидро (-2.56%), Россети (-1.96%).

Решение сократить риски переноса бумажных позиций через выходные было продиктовано снижением цен на нефть. Потери нефтяных контрактов к концу дня достигали 2.5% — участники рынка энергоносителей с запозданием отреагировали на усиление позиций американского доллара на рынке forex. Нефтяной картель сохранил прогнозы по потреблению черного золота, отметив риски уменьшения спроса со стороны Китая и еврозоны. Несколькими днями ранее эксперты из Минэнерго США, напротив, понизили свои ожидания на фоне роста запасов до очередных многолетних максимумов. Торговая сессия в США началась ни шатко ни валко, что не позволило рынку отскочить от внутридневных минимумов. Бен Бернанке на конференции в Чикаго указал на сохраняющиеся риски, исходящие от теневой банковской системы. Также в фокусе внимания ФРС — так называемые аппетиты к риску, их влияние на стоимость активов в контексте макроэкономических показателей.

По всей видимости, в Федрезерве всерьез задумались о рисках формирования «пузыря» на фондовом рынке как следствия побочного эффекта от проводимой политики количественного смягчения. Согласно сведениям журналистов WSJ, ФРС может отказаться от категоричного обещания выкупать агентские и казначейские облигации на сумму в 85 млрд. долл. ежемесячно, пересматривая лимиты в зависимости от складывающейся ситуации. Ранее на слухах об этом индекс S&P испытал самое сильное внутридневное снижение за последний месяц. Сегодня Wall Street предстоит пройти повторный экзамен.

Не останется в стороне и отечественный рынок акций. На фоне снижения аппетитов к риску на глобальных площадках будет зафиксирован отрицательный гэп на открытии порядка 0.2%. В дальнейшем борьба развернется за уровень в 1 421 пункт по индексу ММВБ. В случае успеха «медведей» движение вниз может продолжиться до психологического уровня в 1 400 пунктов, при неудаче – можно ожидать консолидации и попыток выбраться на положительную территорию. После трех недель повышения преимущество, вероятно, отойдет к пессимистам, причем вполне возможно, что на весь оставшийся май. Насколько это будет реалистично, покажут ближайшие сессии. Как бы то ни было, тем, у кого остались длинные позиции, следовало бы подумать о хотя бы частичной фиксации прибыли.

Движение вниз на текущий момент подпадает под определение к коррекции, о чем свидетельствует не только биржевые объемы, но и поведение ряда основных «фишек». Так второй день уверенно смотрелись бумаги Роснефти (+0.53%), Транснефти (+1.19%) и Газпрома (+0.82%), катализатором роста стоимости которых стали спекуляции на тему роста дивидендных выплат. Последнему продолжает оказывать поддержку близость «отсечки» (13 мая). В этот же день свои реестры для получения списка акционеров, рассчитывающих на дивиденды, закроют Татнефть (+1.91%), Лукойл (+0.13%), ВТБ (-2.55%), днем позже – Сургутнефтегаз (обык.-1.68%, прив. +0,7%). Как видно из итоговых результатов в ВТБ все же нашлось немало тех, кто готов расстаться с подобной возможностью. Оправдывает подобные действия то, что акции банков [Сбербанк (обык. -2.07%, прив. -0.41%)] от своих недавних минимумов выросли в цене более чем на 10%. Почти схожая история с бумагами энергетики – двузначный рост с двадцатых чисел апреля сменился закономерной коррекцией. Попытки возобновить повышательный импульс в пятницу успеха не имели, фиксация прибыли продолжилась: ИнтерРАО (-4.00%), ФСК ЕЭС (-2.82%), РусГидро (-2.56%), Россети (-1.96%).

Решение сократить риски переноса бумажных позиций через выходные было продиктовано снижением цен на нефть. Потери нефтяных контрактов к концу дня достигали 2.5% — участники рынка энергоносителей с запозданием отреагировали на усиление позиций американского доллара на рынке forex. Нефтяной картель сохранил прогнозы по потреблению черного золота, отметив риски уменьшения спроса со стороны Китая и еврозоны. Несколькими днями ранее эксперты из Минэнерго США, напротив, понизили свои ожидания на фоне роста запасов до очередных многолетних максимумов. Торговая сессия в США началась ни шатко ни валко, что не позволило рынку отскочить от внутридневных минимумов. Бен Бернанке на конференции в Чикаго указал на сохраняющиеся риски, исходящие от теневой банковской системы. Также в фокусе внимания ФРС — так называемые аппетиты к риску, их влияние на стоимость активов в контексте макроэкономических показателей.

По всей видимости, в Федрезерве всерьез задумались о рисках формирования «пузыря» на фондовом рынке как следствия побочного эффекта от проводимой политики количественного смягчения. Согласно сведениям журналистов WSJ, ФРС может отказаться от категоричного обещания выкупать агентские и казначейские облигации на сумму в 85 млрд. долл. ежемесячно, пересматривая лимиты в зависимости от складывающейся ситуации. Ранее на слухах об этом индекс S&P испытал самое сильное внутридневное снижение за последний месяц. Сегодня Wall Street предстоит пройти повторный экзамен.

Не останется в стороне и отечественный рынок акций. На фоне снижения аппетитов к риску на глобальных площадках будет зафиксирован отрицательный гэп на открытии порядка 0.2%. В дальнейшем борьба развернется за уровень в 1 421 пункт по индексу ММВБ. В случае успеха «медведей» движение вниз может продолжиться до психологического уровня в 1 400 пунктов, при неудаче – можно ожидать консолидации и попыток выбраться на положительную территорию. После трех недель повышения преимущество, вероятно, отойдет к пессимистам, причем вполне возможно, что на весь оставшийся май. Насколько это будет реалистично, покажут ближайшие сессии. Как бы то ни было, тем, у кого остались длинные позиции, следовало бы подумать о хотя бы частичной фиксации прибыли.

M&A

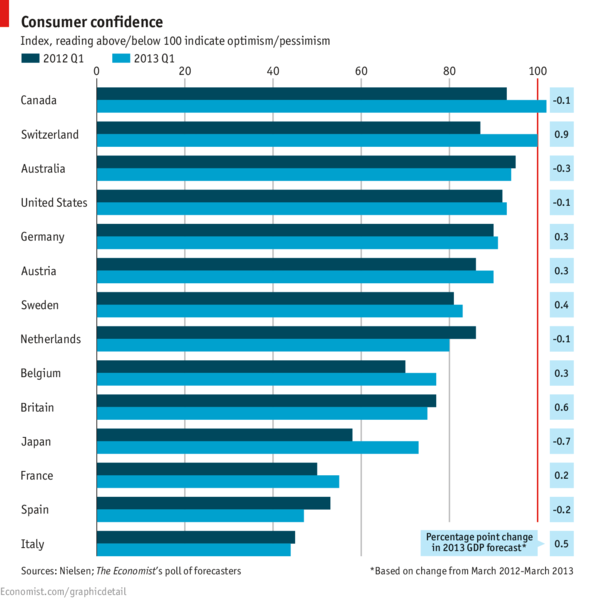

Внутреннее потребление и экономический рост

Каждый месяц группа экономистов проводит исследование и составляет прогнозы по росту ВВП, инфляции (индекса потребительских цен) и баланс по текущим операциям для 14 стран. Кроме того, каждые три месяца исследовательская компания Nielsen, опрашивает потребителей об их личных финансах, их взгляды на экономику для построения индекса потребительского доверия. В целом, мнение экономистов и потребителей похоже. В первом квартале этого года индекс потребительского доверия в Швейцарии, например, вырос на 13 пунктов по сравнению с аналогичным периодом прошлого года. В то же время, экономисты пересмотрели в сторону повышения свои оценки экономического роста почти на 1%. Однако в нескольких странах все наоборот: прогнозы потребителей не соответствуют прогнозам экономистов. Япония является ярким тому примером: по прогнозам экономистов ожидается незначительный рост, но потребители настроены более оптимистично, чем в прошлом году. Но на экономический рост влияет больше факторов, чем просто внутреннее потребление. Торговля и инвестиции так же являются составляющей роста ВВП. В конце 2012 года прогнозы роста ВВП резко сократились, в основном, за счет замедления экономического роста Китая. Но благодаря мягкой монетарной политике, прогнозы роста ВВП выросли на 0,6% по сравнению с началом года.

www.economist.com/blogs/graphicdetail/2013/05/focus-3

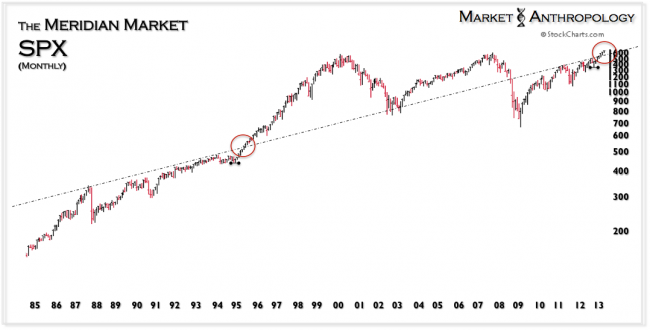

Что происходит

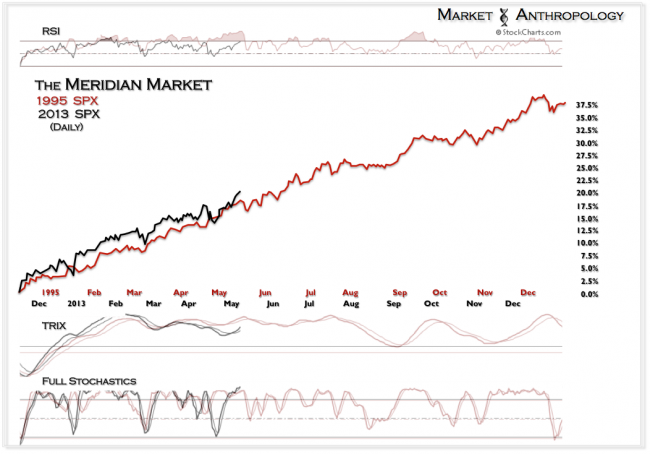

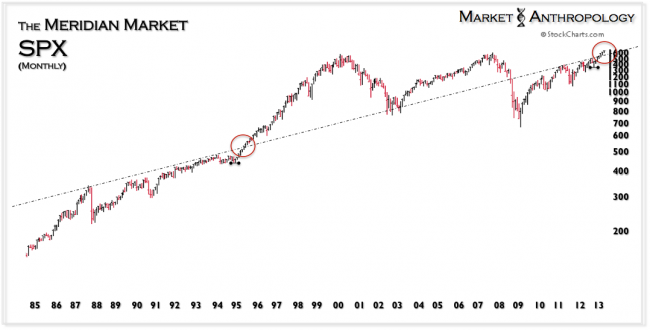

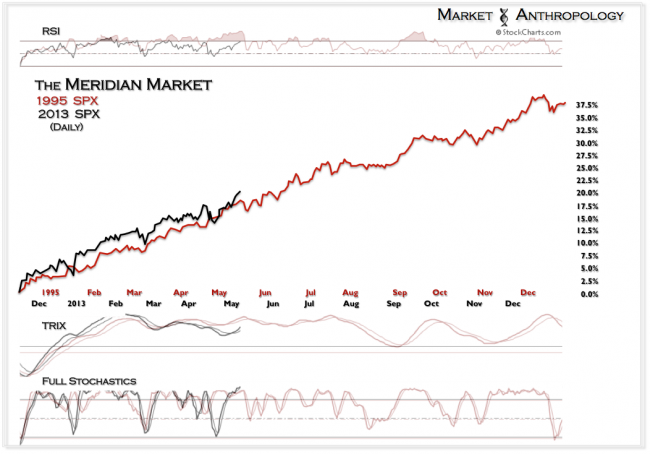

В марте, фондовые рынки прорвали проведенную долгосрочную меридиану и, кажется, не собираются разворачиваться назад.

В последний раз индекс SPX прорвался в 1995 году и очень похоже, что текущий рынок выполнит такую же траекторию.

www.marketanthropology.com/2013/05/it-is-what-it-is.html

В последний раз индекс SPX прорвался в 1995 году и очень похоже, что текущий рынок выполнит такую же траекторию.

www.marketanthropology.com/2013/05/it-is-what-it-is.html

А нам все равно

Во вторник российский рынок акций в очередной раз обновил максимальные значения за последний месяц. Спираль роста продолжила раскручиваться благодаря уверенности в том, что ведущие ЦБ мира сохранят благоприятные для рынков параметры монетарной политики на неопределенный (бесконечный?) срок. Индекс ММВБ по итогам дня прибавил 1.19%, достигнув значения в 1 430.18 пунктов. Объемы торгов возросли, все попытки фиксации прибыли были жестко пресечены оптимистами, которые сохранили тотальный контроль над развитием ситуации.

Во вторник лишь два сектора не смогли показать должной позитивной динамики – металлургия (Micex M&M +0.12%) и энергетика (Micex PWR +0.11%). В последнем продолжилась фиксация прибыли после прошедшего «ралли»: Россети подешевели на 2.71%, РусГидро и ФСК ЕЭС на 1.74% и 1.47% соответственно. ФСК ЕЭС представила слабую отчетность по РСБУ за первый квартал, по итогам которого был зафиксирован чистый убыток в размере 1.38 млрд. руб., в то время как в прошлом году компания смогла заработать вдвое большую величину. В состав аутсайдеров попали также бумаги Роснефти (-0.8%), в котировках которых уже не учитывались начисленные дивиденды (8.05 руб. на каждую акцию). У металлургов невпечатляющий результат был во многом обеспечен отрицательным вкладом акций Северстали (-0.96%), в которой наметилась фиксация прибыли после серии ударных дней роста.

На противоположном полюсе ведущие позиции заняли акции банков: ВТБ +2.12% (поддержку оказывает предстоящая «отсечка» 13 мая) и Сбербанк (обык. +2.67%, прив. +1.94%). Позитивно воспринятые квартальные итоги некоторых европейских банков в сочетании с перетоком средств фондов в недооцененные на их взгляд акции кредитных учреждений (циклические акции по-прежнему не в фаворе, что ставит под вопрос устойчивость «ралли» в США) привели к подобному результату.

В целом в отсутствие значимых новостей до выступления главы ФРС Бена Бернанке мировые фондовые рынки, а следом и наш, продолжили черпать оптимизм в событиях, состоявшихся на прошлой неделе – заседаний ЕЦБ и ФРС, а также данных по американскому рынку труда. Понижение Резервным банков Австралии ключевой процентной ставки и рост производственных запасов в Германии на роль ключевых катализаторов рынка объективно не в состоянии претендовать. В России прошедший «разбор полетов» президента и кабинета министров не стал поводом для усиления внутридневной волатильности. Не выполнившим поручения министрам дан срок в течение месяца, в рамках которого они должны будут публично представить планы по своему «исправлению».

Сегодня утром на внешних рынках обходится без перемен. Неожиданное увеличение экспорта из Китая лишает стимулов для фиксации прибыли, поддерживая позитивные настроения. Открытие российского рынка акций можно ожидать близи уровней закрытия предыдущего дня. Днем, несмотря на серьезную перекупленность, индекс ММВБ может продолжить упорно карабкаться вверх с ориентиром в 1 445 пунктов. «Медведи» смогут навязать борьбу только в случае закрепления ниже 1 430 пунктов.

На рынке рублевого корпоративного долга во вторник преобладали положительные переоценки. Некоторое смягчение напряженности на денежном рынке вкупе с сохранением оптимизма на внешних рынках в определенной степени подавили послепраздничную апатию. Сегодня с учетом сокращения объема ликвидности в системе можно ожидать разнонаправленных колебаний при невысокой активности участников рынка.

Во вторник лишь два сектора не смогли показать должной позитивной динамики – металлургия (Micex M&M +0.12%) и энергетика (Micex PWR +0.11%). В последнем продолжилась фиксация прибыли после прошедшего «ралли»: Россети подешевели на 2.71%, РусГидро и ФСК ЕЭС на 1.74% и 1.47% соответственно. ФСК ЕЭС представила слабую отчетность по РСБУ за первый квартал, по итогам которого был зафиксирован чистый убыток в размере 1.38 млрд. руб., в то время как в прошлом году компания смогла заработать вдвое большую величину. В состав аутсайдеров попали также бумаги Роснефти (-0.8%), в котировках которых уже не учитывались начисленные дивиденды (8.05 руб. на каждую акцию). У металлургов невпечатляющий результат был во многом обеспечен отрицательным вкладом акций Северстали (-0.96%), в которой наметилась фиксация прибыли после серии ударных дней роста.

На противоположном полюсе ведущие позиции заняли акции банков: ВТБ +2.12% (поддержку оказывает предстоящая «отсечка» 13 мая) и Сбербанк (обык. +2.67%, прив. +1.94%). Позитивно воспринятые квартальные итоги некоторых европейских банков в сочетании с перетоком средств фондов в недооцененные на их взгляд акции кредитных учреждений (циклические акции по-прежнему не в фаворе, что ставит под вопрос устойчивость «ралли» в США) привели к подобному результату.

В целом в отсутствие значимых новостей до выступления главы ФРС Бена Бернанке мировые фондовые рынки, а следом и наш, продолжили черпать оптимизм в событиях, состоявшихся на прошлой неделе – заседаний ЕЦБ и ФРС, а также данных по американскому рынку труда. Понижение Резервным банков Австралии ключевой процентной ставки и рост производственных запасов в Германии на роль ключевых катализаторов рынка объективно не в состоянии претендовать. В России прошедший «разбор полетов» президента и кабинета министров не стал поводом для усиления внутридневной волатильности. Не выполнившим поручения министрам дан срок в течение месяца, в рамках которого они должны будут публично представить планы по своему «исправлению».

Сегодня утром на внешних рынках обходится без перемен. Неожиданное увеличение экспорта из Китая лишает стимулов для фиксации прибыли, поддерживая позитивные настроения. Открытие российского рынка акций можно ожидать близи уровней закрытия предыдущего дня. Днем, несмотря на серьезную перекупленность, индекс ММВБ может продолжить упорно карабкаться вверх с ориентиром в 1 445 пунктов. «Медведи» смогут навязать борьбу только в случае закрепления ниже 1 430 пунктов.

На рынке рублевого корпоративного долга во вторник преобладали положительные переоценки. Некоторое смягчение напряженности на денежном рынке вкупе с сохранением оптимизма на внешних рынках в определенной степени подавили послепраздничную апатию. Сегодня с учетом сокращения объема ликвидности в системе можно ожидать разнонаправленных колебаний при невысокой активности участников рынка.

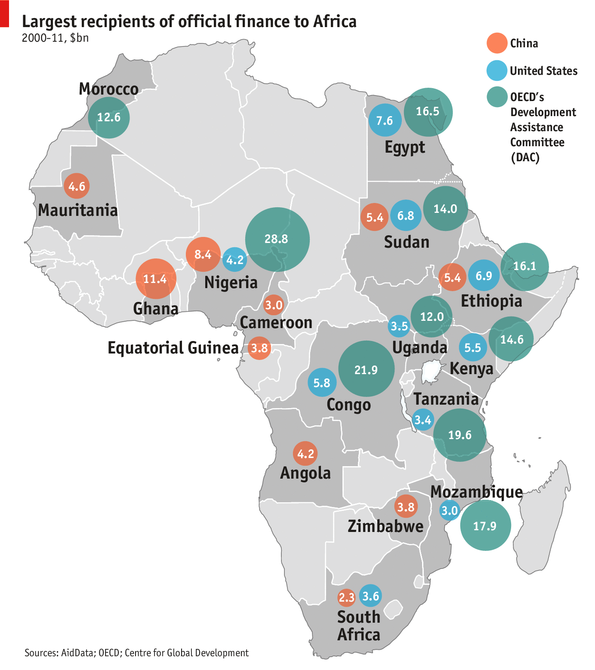

Финансирование развития в Африке

Недавно, львиная доля официальной помощи бедным странам предоставлялась богатыми западными государствами, которые предоставляют полный отчет о том, что они дают и кому. Но в последние годы наблюдается увеличение финансовой поддержки и со стороны других стран, отчеты которых не всегда достаточно прозрачны. В своей работе Центр Глобального Развития (ЦГР) пытается оценить потоки финансовой помощи в Африку из Китая, одной из наиболее непрозрачных стран-инвесторов. В отчете сказано, что инвестиции Китая в страны Африки в период с 2000 по 2011 года достигли $75 млрд, почти так же, как Америки ($90 млрд), что составило почти пятую часть от общего потока финансирования всеми западными государствами. Двумя крупнейшими идентифицируемыми направлениями были обозначены транспорт и энергетика, финансирование которых стало поводом для подозрения в охоте за природными ресурсами. Но контраргумент говорит в пользу того, что китайская помощь, которая фокусируясь на инфраструктуре, упускет из виду образование или здравоохранение, на самом деле дополняет помощь Запада.

www.economist.com/blogs/graphicdetail/2013/05/focus-2