Продолжу, потихоньку спасать с хумона свое добро, нажитое непосильным трудом! :)))

Ни для кого не секрет, что аналитики частенько «лажают» в своих прогнозах. Иногда это происходит по незнанию или ошибке, иногда намеренно. Отличить откровенную лажу от правдоподобного и честного анализа часто довольно сложно. Для этого нужен достаточно большой объем специальных знаний и/или большой опыт.

Есть, однако, один случай, когда лажу можно определить достаточно легко. Речь идет о прогнозах ценовых уровней, который рынок достигнет за то или иное время. Это когда мы слышим, например, в программе РБК слова «эксперта» о том, что «мы ждем индекс ММВБ на уровне 3000 до конца года». Или когда «уважаемая» компания пишет, что «акции Газпрома вполне могут достичь 250 к середине лета». Или когда комментаторы в лентах соцсетей твердят, что «завтра ММВБ будет штурмовать 800». Вот в таких случаях есть способ легко понять кто перед нами – серьезный человек, или лох, а то и того хуже – откровенный манипулятор, целью которого является создание определенного мнения в инвестиционном сообществе.

Дело вот в чем. Все финансовые рынки, связанные с плохо определенными рисками (акции, валюты, фьючерсы) обладают одним простым и интересным свойством: Вероятность того, что диапазон колебаний за какой-то будущий период (час, день, неделя, месяц, год) будет больше диапазона колебаний такого же периода в прошлом около 0,5. Например, если сегодня акции Газпрома колебались на 3 рубля в течение дня (разность между максимумом и минимумом сегодняшнего дня), то завтра диапазон их колебаний будет больше 3 рублей с вероятностью 0,5. Больший диапазон колебаний менее вероятен. Меньший диапазон колебаний более вероятен. Скажем, вероятность колебаний на 1 рубль будет около 90 %, а вероятность колебаний на 5 рублей будет всего около 15 %.

Когда-то давно я довольно долго занимался свойствами волатильности, и ее частного случая – диапазонов колебаний цен за заданный период времени. Они довольно сложны и интересны, повторяются (являются инвариантными) на достаточно большом диапазоне масштабов (примерно от минут до года), позволяют получать интересные прогнозы. Но для простейших прикидок, в частности, я вывел упрощенную зависимость для вероятности достижения завтра (или в течение недели, месяца, года – на любом заданном заранее интервале времени) каких либо уровней. Простейшее правило здесь такое: максимум следующего периода будет выше закрытия на половину диапазона колебаний прошлого периода с вероятностью 0,5. И минимум следующего периода будет ниже закрытия на половину диапазона колебаний прошлого периода с вероятностью 0,5.

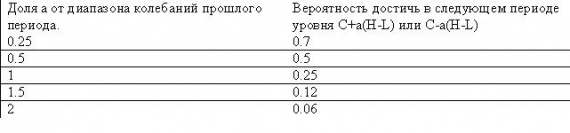

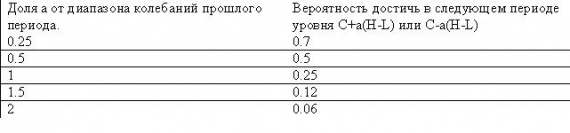

Для знакомых с математикой: общая приблизительная формула расчета вероятности достижения уровня:

P(C(i)+a*(H(i)-L(i))=exp(-1.4*a)

Или русским языком: Вероятность преодолеть уровень, который лежит выше/ниже закрытия на долю а от диапазона прошлых колебаний равна экспоненте в степени -1,4*а.

(

Небольшой комментарий, который большинство может пропустить, но для зануд, хорошо знакомых с предметом: данная формула достаточно хорошо описывает искомую зависимость в диапазоне вероятностей от примерно 0,05 до 0,85 чего вполне достаточно для большинства житейских рыночных ситуаций. В области малых вероятностей (редких событий) действует другой закон, как правило степенной и приведенная формула сильно занижает искомые вероятности, в области высоких вероятностей также надо искать другую закономерность и приведенная формула завышает вероятности. Кроме того, если за прошлый период произошло сильное увеличение или уменьшение амплитуды колебаний (более чем в два раза по отношению к позапрошлому периоду), то эта формула так же будет давать ошибочные значения. В этих случаях необходимо вводить поправки, либо использовать средний диапазон колебаний за несколько прошлых периодов).

Для тех кому лениво или сложно считать экспоненты дам простую таблицу, с помощью которой можно легко определять эти вероятности:

Как пользоваться таблицей.

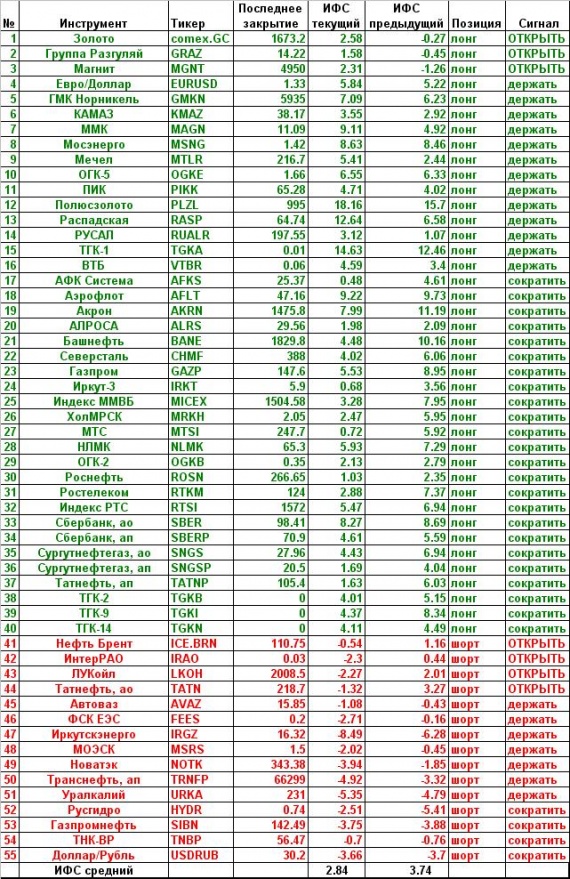

Возьму пример из моего

январского прогноза, а именно прогноз возможных годовых уровней для индекса ММВБ.

В 2012 году необходимые значения индекса ММВБ составили:

Максимум 1639

Минимум 1241

Закрытие 1477

Диапазон колебаний 1639 – 1241=398

Уровни, которых в 2013 году индекс может достичь вверху:

1477+0,5*398=1676 с вероятностью 50 %

1477+1*398=1875 с вероятность 25 %

1477+1,5*398=2074 с вероятностью 12 %

Уровни, которых в 2013 году индекс может достичь внизу:

1477-0,5*398=1278 с вероятностью 50 %

1477-1*398=1079 с вероятность 25 %

1477-1,5*398=880 с вероятностью 12 %

На всякий случай, предупреждение. И формула и таблица являются приближенными и могут быть использованы только для первой, грубой оценки шансов достижения тех или иных уровней. Ни в коем случае не используйте их в приведенном виде для принятия торговых решений! Вероятность – штука хитрая. Достижение ценой уровня, вероятность которого мала, ни в коем случае не означает, что цена развернется от этого уровня и пойдет обратно!

Можно использовать этот метод, например, для оценки рисков открытой позиции. Зная уровни снизу и вероятности их достижения можно оценить размер и вероятность возможных убытков длинной позиции. Для короткой позиции можно оценить размер и вероятность убытков по уровням сверху.

А слушая и читая аналитиков, можно даже «на глаз» определять правдоподобность их прогнозов: если человек говорит о высоких вероятностях достижения целей, которые лежит выше/ниже 1-2 размера колебаний за прошлый период, то перед нами либо лох, ничего не знающий о рынке, либо мошенник и манипулятор, а вероятность исполнения его «прогноза» существенно меньше 50 %.