Вопрос дня: Чой-то с это было с золотом?

НА-Джест (утренний обзор для биржевых игроков) от 12.05.14

Доброго утра, товарищи хаотические трейдеры и все, к ним примкнувшие.

Сегодня первый день после праздников, и что-то мне подсказывает, что лучше понаблюдать рынок со стороны. Тут и так метаний достаточно, так еще и новые силы выходят на арену (я про управляющих, которые в загуле были с конца апреля).

Так что волатильность будет, ликвидности прибавится.

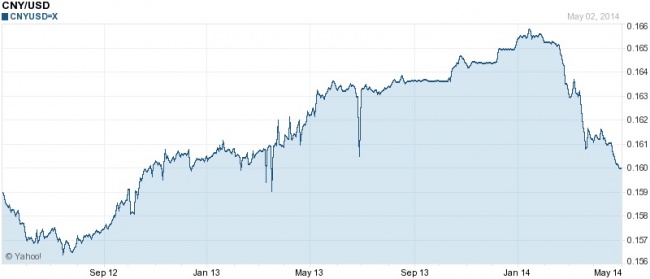

Внешний фон обычен, Омериканские фондовые рынки, как и азиатские падать особо не торопятся, а китайский даже пробует расти… Может, деньги на ЕМ развернулись и в сырье? (на фоне слабых результатов по росту везде, это как бы намекает на очередные послабления с деньгами — надо же за счет чего-то держать низкие ставки, как и завещал великий Бенин).

Читать дальше →

Сегодня первый день после праздников, и что-то мне подсказывает, что лучше понаблюдать рынок со стороны. Тут и так метаний достаточно, так еще и новые силы выходят на арену (я про управляющих, которые в загуле были с конца апреля).

Так что волатильность будет, ликвидности прибавится.

Внешний фон обычен, Омериканские фондовые рынки, как и азиатские падать особо не торопятся, а китайский даже пробует расти… Может, деньги на ЕМ развернулись и в сырье? (на фоне слабых результатов по росту везде, это как бы намекает на очередные послабления с деньгами — надо же за счет чего-то держать низкие ставки, как и завещал великий Бенин).

Рекомендации по игре на бирже

Читать дальше →

Полуночное

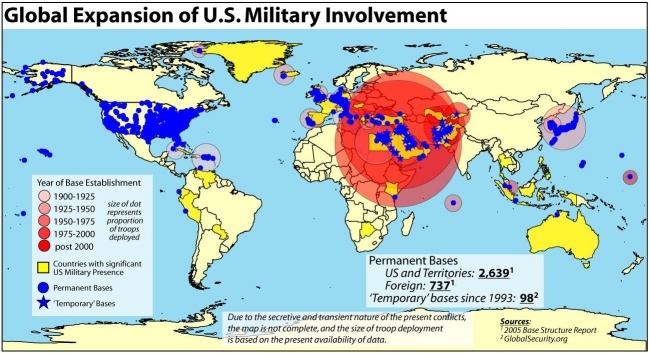

Картинки дня: американский атлас.

7 мая путин предал свой народ

Президент России Владимир Путин призвал перенести референдум о будущем юго-востока Украины, намеченный на 11 мая, а также заявил, что выборы в Киеве — это «движение в правильном направлении». Кроме того, от границы с Украиной, по словам Путина, отведены войска.

Президент России обратился к организаторам референдума с призывом перенести его на более поздний срок с целью «создать необходимые условия для диалога» с властями в Киеве. Изначально повстанцы планировали провести голосование за две недели до президентских выборов на Украине.

Что касается самих выборов, их вероятным победителем станет бизнесмен Петр Порошенко. Высокопоставленные российские чиновники прямо называют его «врагом России», но, судя по всему, в Москве созрело понимание, что — признает она выборы 25 мая или нет — радикальных изменений на Украине они не принесут, а отношения Москвы с Западом могут осложниться еще больше. Лидеры европейских стран и США неоднократно повторяли, что если Москва выборы не признает, ее ждут новые, куда более жесткие, экономические санкции.©

Президент России обратился к организаторам референдума с призывом перенести его на более поздний срок с целью «создать необходимые условия для диалога» с властями в Киеве. Изначально повстанцы планировали провести голосование за две недели до президентских выборов на Украине.

Что касается самих выборов, их вероятным победителем станет бизнесмен Петр Порошенко. Высокопоставленные российские чиновники прямо называют его «врагом России», но, судя по всему, в Москве созрело понимание, что — признает она выборы 25 мая или нет — радикальных изменений на Украине они не принесут, а отношения Москвы с Западом могут осложниться еще больше. Лидеры европейских стран и США неоднократно повторяли, что если Москва выборы не признает, ее ждут новые, куда более жесткие, экономические санкции.©

С ПРАЗДНИКОМ!

Согласие. Честность. Трудолюбие.

Именно так переводится девиз на гербе баронов Ротшильдов, принадлежащих к одной из богатейших династий в мире. Основателем династии стал банкир еврейского происхождения Майер Амшель Ротшильд (1744 — 1812). Его дело продолжили сыновья Амшель, Соломон, Натан, Калман и Джеймс, которые расширили бизнес отца и создали банки в Париже, Лондоне, Вене, Неаполе и Франкфурте-на-Майне, сформировав одну из первых транснациональных сетей.

Примечательно, что пять стрел, изображенных на фамильном гербе, символизируют сыновей Майера Амшеля. Но утвердить подобный герб удалось не сразу. Чиновники геральдической канцелярии наряду с другими правками представленного варианта герба сначала позволили оставить только 4 стрелы, исключив символическое обозначение 3-го сына, Натана Майера Ротшильда. Между тем, в этой статье, мы более подробно расскажем о деятельности Натана, который оказался самым талантливым среди братьев и сумел значительно приумножить состояние семьи.

В 1809 году Натан Майер переехал в Лондон, где основал банк N M Rothschild & Sons. Таким образом, он стал основоположником английской ветви Ротшильдов. Постепенно ему удалось наладить достаточные связи с ключевыми фигурами британской империи. В период войны с Наполеоном (1803 — 1815) Натан Ротшильд получил одобрение обеспечивать поставки английского золота для финансирования армии герцога Веллингтона и субсидирования союзников. Эта деятельность способствовала развитию сети поставщиков и курьеров для доставки золота в ключевые точки Европы. Помощь в контроле над функционированием сети осуществляли братья Натана.

Читать дальше →

Примечательно, что пять стрел, изображенных на фамильном гербе, символизируют сыновей Майера Амшеля. Но утвердить подобный герб удалось не сразу. Чиновники геральдической канцелярии наряду с другими правками представленного варианта герба сначала позволили оставить только 4 стрелы, исключив символическое обозначение 3-го сына, Натана Майера Ротшильда. Между тем, в этой статье, мы более подробно расскажем о деятельности Натана, который оказался самым талантливым среди братьев и сумел значительно приумножить состояние семьи.

В 1809 году Натан Майер переехал в Лондон, где основал банк N M Rothschild & Sons. Таким образом, он стал основоположником английской ветви Ротшильдов. Постепенно ему удалось наладить достаточные связи с ключевыми фигурами британской империи. В период войны с Наполеоном (1803 — 1815) Натан Ротшильд получил одобрение обеспечивать поставки английского золота для финансирования армии герцога Веллингтона и субсидирования союзников. Эта деятельность способствовала развитию сети поставщиков и курьеров для доставки золота в ключевые точки Европы. Помощь в контроле над функционированием сети осуществляли братья Натана.

Читать дальше →

9 Мая 1945 года: Россия помнит! План мероприятий!

Завтра будет 69 лет со дня Победы в Великой Отечественной войне, и в этом году исполняется 70 лет со дня освобождения России, Белоруссии и Украины от фашистских захватчиков.

Почта России уже начала выпуск марок и блоков:

Вот план мероприятий по Москве в честь 9 Мая:

9 мая 2014 года в Москве пройдет празднование 69-й годовщины Победы в Великой Отечественной Войне. Музыкальные концерты и танцевальные площадки, акции памяти, уличные театральные постановки, показательные конные выступления, выставки, экскурсии и кинопоказы ожидают жителей города и туристов в праздничные дни.

Главная идея празднования в этом году — «Мир помнит»: всемирное признание и радость победы над фашизмом. Все праздничные площадки будут оформлены в едином стиле (как визуальном, так и музыкальном), для светового оформления используют более 2 километров гирлянд. На Никольской улице установят 13 стел, посвященных Городам-героям и Брестской крепости, с исторической справкой. А на Кузнецком мосту и Рождественской улице ¬- арт-объекты в форме звезды высотой 3,5 метра. В Столешниковом переулке и на ВВЦ пройдет выставка военных обложек журнала «Огонек».

Основной площадкой празднования по традиции станет Поклонная гора. Торжества здесь начнутся в 12.00 конным шоу «Традиции России» — показательными выступлениями при участии Президентского оркестра, Роты почетного караула, Президентского полка, Кавалерийского почетного эскорта, Президентского полка, Команды кремлевской школы верховой езды по джигитовке и Юных всадников Кремлевской школы верховой езды. В 14.00 рамках XIII Московского Пасхального фестиваля здесь выступит известный пианист Денис Мацуев в сопровождении Симфонического оркестра Мариинского театра под руководством Валерия Гергиева. После этого пройдет парад «Бессмертный полк». А вечером состоится концерт с участием Хора Турецкого, Пелагеи, группы «Смысловые галлюцинации», Виктории Дайнеко и других популярных исполнителей, которые будут петь песни военных лет. Завершится праздник в 22:00 праздничным салютом, который можно будет увидеть еще в 15 точках во всех округах Москвы.

Читать дальше →

Почта России уже начала выпуск марок и блоков:

Вот план мероприятий по Москве в честь 9 Мая:

9 мая 2014 года в Москве пройдет празднование 69-й годовщины Победы в Великой Отечественной Войне. Музыкальные концерты и танцевальные площадки, акции памяти, уличные театральные постановки, показательные конные выступления, выставки, экскурсии и кинопоказы ожидают жителей города и туристов в праздничные дни.

Главная идея празднования в этом году — «Мир помнит»: всемирное признание и радость победы над фашизмом. Все праздничные площадки будут оформлены в едином стиле (как визуальном, так и музыкальном), для светового оформления используют более 2 километров гирлянд. На Никольской улице установят 13 стел, посвященных Городам-героям и Брестской крепости, с исторической справкой. А на Кузнецком мосту и Рождественской улице ¬- арт-объекты в форме звезды высотой 3,5 метра. В Столешниковом переулке и на ВВЦ пройдет выставка военных обложек журнала «Огонек».

Основной площадкой празднования по традиции станет Поклонная гора. Торжества здесь начнутся в 12.00 конным шоу «Традиции России» — показательными выступлениями при участии Президентского оркестра, Роты почетного караула, Президентского полка, Кавалерийского почетного эскорта, Президентского полка, Команды кремлевской школы верховой езды по джигитовке и Юных всадников Кремлевской школы верховой езды. В 14.00 рамках XIII Московского Пасхального фестиваля здесь выступит известный пианист Денис Мацуев в сопровождении Симфонического оркестра Мариинского театра под руководством Валерия Гергиева. После этого пройдет парад «Бессмертный полк». А вечером состоится концерт с участием Хора Турецкого, Пелагеи, группы «Смысловые галлюцинации», Виктории Дайнеко и других популярных исполнителей, которые будут петь песни военных лет. Завершится праздник в 22:00 праздничным салютом, который можно будет увидеть еще в 15 точках во всех округах Москвы.

Читать дальше →

Инсайд или не инсайд? Есть анализ?

Кто-нибудь анализировал не только природу (роль Путина понятна), но и алгоритм вчерашнего роста?

Я ещё помню, как бывший топ Газпромбанка говорил, что как не неприятно, но российский рынок пересыщен инсайдерами и они, как правило известны в лицо (может из-за этого момента он в итоге и оказался в Прибалтике?).

Так вот про вчера и сегодня на Московской бирже, если взять к примеру факторы:

1. Объём торгов, в котором доля нерезидентов ничтожна.

2. Дифференцированный опережающий рост в индексообразующих «голубых» фишках.

3. Время начала вчерашнего роста: за несколько часов до встречи Путина с ОБСЕ и до его заявлений, про суть которых, естественно знало политическое окружение (не чуждое бизнесу конечно).

4. Ну и сам итоговый процент роста.

Я не мастер анализа закулисных игр, поэтому может кто видит глубже данную ситуацуию, тем более есть трейдеры которые говорят, что используют отражение инсайда в движениях фондового рынка.

и кто не первый год на фондовом рынке, думаю помнит про отчётность чиновников пару лет назад, когда хорошую статью доходов составлял доход с торговли акциями, не буду приводить фамилии, ибо обвинения в клевете могут быть (модно сейчас)))).

Я ещё помню, как бывший топ Газпромбанка говорил, что как не неприятно, но российский рынок пересыщен инсайдерами и они, как правило известны в лицо (может из-за этого момента он в итоге и оказался в Прибалтике?).

Так вот про вчера и сегодня на Московской бирже, если взять к примеру факторы:

1. Объём торгов, в котором доля нерезидентов ничтожна.

2. Дифференцированный опережающий рост в индексообразующих «голубых» фишках.

3. Время начала вчерашнего роста: за несколько часов до встречи Путина с ОБСЕ и до его заявлений, про суть которых, естественно знало политическое окружение (не чуждое бизнесу конечно).

4. Ну и сам итоговый процент роста.

Я не мастер анализа закулисных игр, поэтому может кто видит глубже данную ситуацуию, тем более есть трейдеры которые говорят, что используют отражение инсайда в движениях фондового рынка.

и кто не первый год на фондовом рынке, думаю помнит про отчётность чиновников пару лет назад, когда хорошую статью доходов составлял доход с торговли акциями, не буду приводить фамилии, ибо обвинения в клевете могут быть (модно сейчас)))).

Фото дня: природа мстит или опять климатическое оружие испытывают?

НА-Джест (утренний обзор для биржевых игроков) от 08.05.14

Доброго утра, товарищи хаотические трейдеры и те, кто почему-то думает, что движение цен акций можно прогнозировать.

Америка опять в своем духе: вербальными интервенциями подкрепляет спрос. Деньги-деньги-деньги. Ворожба помогает, но так ворожбой и остается. Не сглазил бы кто. Т.е., в очередной раз видим, что эмоции рулят рынком, и достаточно пары слов в соответствиями с ожиданием народных масс, что бы обстановку разрядить и улучшить.

Это и к нам подходит, судя по вчерашнему вылету в акциях. То, что это вещь временная, думаю, увидим сегодня. Санкции никуда не делись, локальные бои продолжаются, за газ никто платить не собирается — условия от яйценюха вроде бы логичны, но не нынешнем фоне. Так что вероятно и ГП денег не получит, и Европа газа.

так что сегодня от шорта — впереди праздники и неизвестность. Будет ли референдум на Юго-Востоке, от которого технично дистанцировался Пу, не понятно. Делаю ставку на то, что он будет. Слова словами, но там за это бьются по-взрослому и сливать ситуацию никто не будет.

Читать дальше →

Америка опять в своем духе: вербальными интервенциями подкрепляет спрос. Деньги-деньги-деньги. Ворожба помогает, но так ворожбой и остается. Не сглазил бы кто. Т.е., в очередной раз видим, что эмоции рулят рынком, и достаточно пары слов в соответствиями с ожиданием народных масс, что бы обстановку разрядить и улучшить.

Это и к нам подходит, судя по вчерашнему вылету в акциях. То, что это вещь временная, думаю, увидим сегодня. Санкции никуда не делись, локальные бои продолжаются, за газ никто платить не собирается — условия от яйценюха вроде бы логичны, но не нынешнем фоне. Так что вероятно и ГП денег не получит, и Европа газа.

так что сегодня от шорта — впереди праздники и неизвестность. Будет ли референдум на Юго-Востоке, от которого технично дистанцировался Пу, не понятно. Делаю ставку на то, что он будет. Слова словами, но там за это бьются по-взрослому и сливать ситуацию никто не будет.

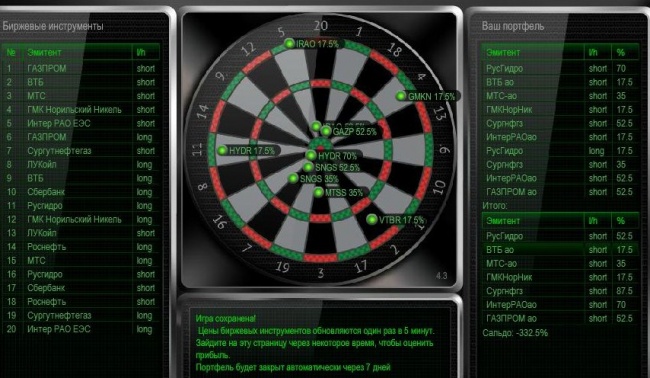

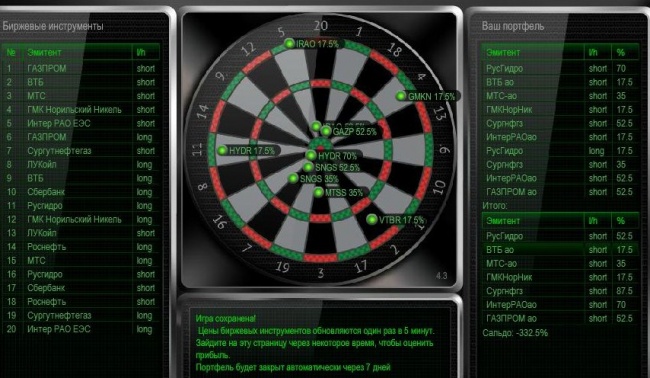

Рекомендации по игре на бирже

Читать дальше →

Эмоции надо продавать. ИМХА.

Перевернулся из Хеджера в шорт, т.е. накидал портфель с отрицательным сальдо. Не прикрытым ни одной покупкой. Всплеск, который видели есть результат двух факторов: низкой ликвидности и встречи Пу с главой ОБСЕ. Ну, и конец дня еще свою роль сыграл.

не исключаю, правда, что инерция будет, но самое время вспомнить, что есть и другие стороны в конфликте, которые показали свою недоговорабельность. Да и внешний фон на финансовых рынках вызывает все больше опасений.

т.е. имеем хаотическую торговлю — как способ инструмент, позволяющий быстро сформировать портфель в нужном направлении, и голову, которая смотрит что творится на рынке.

Симбиоз машины и человека))

не исключаю, правда, что инерция будет, но самое время вспомнить, что есть и другие стороны в конфликте, которые показали свою недоговорабельность. Да и внешний фон на финансовых рынках вызывает все больше опасений.

т.е. имеем хаотическую торговлю — как способ инструмент, позволяющий быстро сформировать портфель в нужном направлении, и голову, которая смотрит что творится на рынке.

Симбиоз машины и человека))

7 мая - Путин В. В. вступил в должность Президента РФ.

Путин В.В. вступил в должность между 1 Мая Днём труда и 9 Мая Днём Победы 2012 г.

Адептам нумерологии наверное есть поводы для предсказаний.

Украине вот даже намекнули, что долг Газпрома надо до 7 мая оплатить, так сказать приурочить, сначала они видимо не поняли в чём дело, а вот теперь вместе с МВФ стараются )))

Москва. 7 мая. INTERFAX.RU — Украина получила первый транш от Международного валютного фонда (МВФ) в размере около $3,19 млрд, сообщили «Интерфаксу» в пресс-службе Национального банка Украины (НБУ).

С учётом национальных традиций и менталитета — дата вступления Президента в должность почти как Праздник!!!

Адептам нумерологии наверное есть поводы для предсказаний.

Украине вот даже намекнули, что долг Газпрома надо до 7 мая оплатить, так сказать приурочить, сначала они видимо не поняли в чём дело, а вот теперь вместе с МВФ стараются )))

Москва. 7 мая. INTERFAX.RU — Украина получила первый транш от Международного валютного фонда (МВФ) в размере около $3,19 млрд, сообщили «Интерфаксу» в пресс-службе Национального банка Украины (НБУ).

С учётом национальных традиций и менталитета — дата вступления Президента в должность почти как Праздник!!!

DARTSTRADE предупреждает: Трейдить- здоровью вредить!

УРА, С ПРАЗДНИКОМ!

НА-Джест (утренний обзор для биржевых игроков) от 07.05.14

Доброго утра, товарищи хаотические трейдеры и все остальные!

Сегодня уже интереснее. Во-первых, риторика в отношении России меняется — амеры, похоже, дают задний ход, признавая интересы России в Украине. Теперь смотрим, когда до верхушки Незалежной дойдет, что ее слили, как и Грузию. Поняв, что спровоцировать на военную операцию Россию не удастся, Госдеп опять все пускает на самотек. Теперь главный вопрос: будет ли дожимать ситуацию до конца Россия — до федерализации, отмены выборов и международного расследования действий украинской власти.

Во-вторых, интересные события происходят на фондовых рынках. Похоже, развитие ситуации с Украиной можно расценить как слабость Штатов — отсюда и падение доллара, да и индексов. И это на фоне оживления мнений экспертов, что фондовый рынок не адекватен в своем росте — если смотреть по прибыли, а метода ФРС набивает карманы тех, кто и без того себя прекрасно чувствует.

В-третьих, фондовые рынки БРИКов, как ни странно, чувствуют себя лучше рынков развитых стран. Колебания меньше, на падение старшего брата практически не реагируют. Валюты так же окрепли к доллару — тут уже помогает сама ФРС своими заявлениями про вечные низкие ставки. Я, правда, не понимаю, как в условиях сворачивания КУЕ они этого добьются. Что бы держать низкие ставки нужно много наличности, что бы раздать всем желающим. Если ее (наличность) не печатать, то откуда ее взять? Продать то дерьмо, что на балансе? Так кому оно нужно. Продать треждерис с того же баланса — так это ставки улетят… Замкнутый круг какой-то…

Ладно, резюме такое: российский рынок надо покупать. Сегодня-завтра хорошие дни, что бы не спеша сформировать позицию.

Читать дальше →

Сегодня уже интереснее. Во-первых, риторика в отношении России меняется — амеры, похоже, дают задний ход, признавая интересы России в Украине. Теперь смотрим, когда до верхушки Незалежной дойдет, что ее слили, как и Грузию. Поняв, что спровоцировать на военную операцию Россию не удастся, Госдеп опять все пускает на самотек. Теперь главный вопрос: будет ли дожимать ситуацию до конца Россия — до федерализации, отмены выборов и международного расследования действий украинской власти.

Во-вторых, интересные события происходят на фондовых рынках. Похоже, развитие ситуации с Украиной можно расценить как слабость Штатов — отсюда и падение доллара, да и индексов. И это на фоне оживления мнений экспертов, что фондовый рынок не адекватен в своем росте — если смотреть по прибыли, а метода ФРС набивает карманы тех, кто и без того себя прекрасно чувствует.

В-третьих, фондовые рынки БРИКов, как ни странно, чувствуют себя лучше рынков развитых стран. Колебания меньше, на падение старшего брата практически не реагируют. Валюты так же окрепли к доллару — тут уже помогает сама ФРС своими заявлениями про вечные низкие ставки. Я, правда, не понимаю, как в условиях сворачивания КУЕ они этого добьются. Что бы держать низкие ставки нужно много наличности, что бы раздать всем желающим. Если ее (наличность) не печатать, то откуда ее взять? Продать то дерьмо, что на балансе? Так кому оно нужно. Продать треждерис с того же баланса — так это ставки улетят… Замкнутый круг какой-то…

Ладно, резюме такое: российский рынок надо покупать. Сегодня-завтра хорошие дни, что бы не спеша сформировать позицию.

Рекомендации по игре на бирже

Читать дальше →

Цифра дня: 39 900 000 000. Эффективный менеджмент в условия конкурентного рынка.

Да-да, речь о годовом убытке РОСНАНо.

Конечно, можно сказать, что во всем виноват Чубайс. Но я уверен, что он бьется за госпрограммы, которые вытаскивают проинвестированные предприятия изжопы задницы убытков, как спартанец. И все РОСНАНО — это спартанцы. Но не смогли.

Это как два пальца…

Трудно инвестировать в проекты, которые вчерашний день (про кремниевую эпопею у нас уже было — и как только озвучили инвестиции, и когда убытки списали). Тут нужен опыт и отношение к деньгам, как к своим. А этого нет. Говорят (злые языки, конечно), что в том же Сколково можно грант получить за откат процентов в 30. А оттуда уже на финансирование к Роснане. Поток.

Из прибыльных проектов, который продан — препарат Кагоцел, который спорен и по составу и по эффективности (опыты на мышах не в счет), да и ноу-хау в себе не несет — так, сверхрентабельная фасовка известных компонентов. За границей перспектив нет и не будет.

Не болейте, в общем!

Конечно, можно сказать, что во всем виноват Чубайс. Но я уверен, что он бьется за госпрограммы, которые вытаскивают проинвестированные предприятия из

Это как два пальца…

Трудно инвестировать в проекты, которые вчерашний день (про кремниевую эпопею у нас уже было — и как только озвучили инвестиции, и когда убытки списали). Тут нужен опыт и отношение к деньгам, как к своим. А этого нет. Говорят (злые языки, конечно), что в том же Сколково можно грант получить за откат процентов в 30. А оттуда уже на финансирование к Роснане. Поток.

Из прибыльных проектов, который продан — препарат Кагоцел, который спорен и по составу и по эффективности (опыты на мышах не в счет), да и ноу-хау в себе не несет — так, сверхрентабельная фасовка известных компонентов. За границей перспектив нет и не будет.

Не болейте, в общем!

Птичку жалко. Подбрасывать Twitter устали руки.

Действительно, это против природы. Дохлые птицы не летают. Даже в новой нормальности. А подбрасывать их, имитируя красоту полета, со временем надоедает. Да и руки уже не те — слабеют, зрителям надоедает балаган и они уходят в поисках нового шапито.

Твиттер… звезданулся. Сегодня. На 17,81%.

И объем шикарен…

НО это еще не предел. Скоро они будут стоить дешевле размера биржевого сбора за транзакции. Вот тогда все и узнают, что у акций бывает и отрицательная стоимость!)

от хаев твиттер уполовинился, кстати…

график взял у Дмитрия Ретунских (знал его на РБ)

Твиттер… звезданулся. Сегодня. На 17,81%.

И объем шикарен…

НО это еще не предел. Скоро они будут стоить дешевле размера биржевого сбора за транзакции. Вот тогда все и узнают, что у акций бывает и отрицательная стоимость!)

от хаев твиттер уполовинился, кстати…

график взял у Дмитрия Ретунских (знал его на РБ)

Крым: история в красном.

6 фото

Подвалы Массандры полны добра. Вот сейчас сижу и цежу что-то 1999 года с сургучной пробкой… Названия не помню, а идти вниз лень))