Алексей Всемирнов — управляющий активами, эксперт H2T.Academy. Специализации – арбитраж, опционы, спекуляции. 17 лет на рынке. С 2002 по 2011 работал в Группе компаний АЛОР в разных управленческих должностях. Преподавательский стаж с 2003 года, лекции в ЧелГУ, принимал участие в различных конференциях в качестве спикера.

Программа вебинара:

- Почему изменяются цены – модель эмоционального баланса

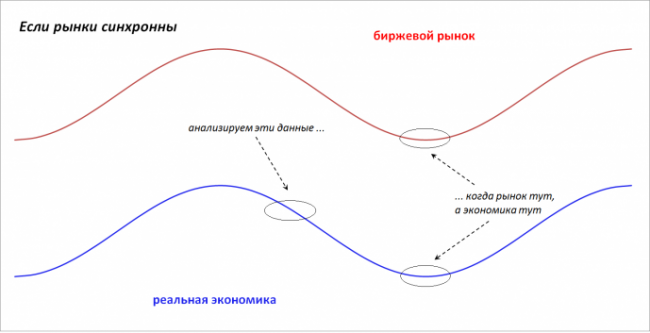

- Инвариантное движение, как способ понять движения рынков

- Принцип меньшинства победителей

- Модель игроков с разным мастерством

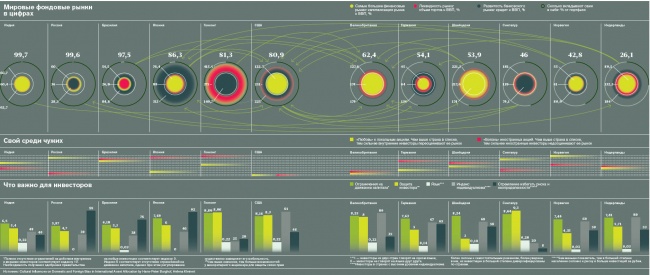

- Распределение капиталов среди участников

Регистрация закрывается сегодня в 17:00 по мск. Welcome!

Вебинар читается в рамках авторского курса „Конспирология теханализа“.