Дротить надо так, чтоб потом не было мучительно больно за бесцельно выброшенные дротики.

ММВБ: сила мамбы. Три кита ММВБ: Сбер, Роснефть, Газпром.

Многие инвесторы поняли, что оценка графика ММВБ имеет вспомогательный характер. Фишки движутся дифференцированно и это работает во всём мире. Я всегда выбираю фишки для оценки устойчивости ММВБ к падению. Когда-то это были Акрон и Новатэк, но многое поменялось за прошедшие 2-3 года. Акрон также в любимцах, но ММВБ, для меня, теперь держится на 3-ёх китах, и пока эти киты не пробили вниз уровни, ММВБ устоит от обвала. Вот они, киты ММВБ:

1. Сбербанк об.

2. Роснефть.

3. Газпром.

Уровни вычисляются эмпирически, но поскольку я сейчас соответствую известной фразе: «Ключевым моментом нашего инвестиционного стиля остается некая заторможенность, граничащая с ленью.», то упростил расчёты:

1. Сбербанк об. – этот уровень SPO: 93 рубля.

2. Роснефть – это уровень IPO + бонус за ТНК-ВР: 210 рублей.

3. Газпром, исхожу из известной оценки 2005-06 г.г.: «Газпром – г…о бумага. Ценник её – сотня, ещё полтинник за эксклюзив», эксклюзива уменьшилось: 110 рублей.

Это моя картинка на ММВБ: пока эти бумаги топчутся близко к этим уровням – мы в боковике, как уйдут ниже – ММВБ в штопоре.

Ещё можно вычислить уровни, от которых ММВБ взлетит ракетой, но как выше написал, лень мне сейчас, каждый для себя может посчитать.

Удачи!

1. Сбербанк об.

2. Роснефть.

3. Газпром.

Уровни вычисляются эмпирически, но поскольку я сейчас соответствую известной фразе: «Ключевым моментом нашего инвестиционного стиля остается некая заторможенность, граничащая с ленью.», то упростил расчёты:

1. Сбербанк об. – этот уровень SPO: 93 рубля.

2. Роснефть – это уровень IPO + бонус за ТНК-ВР: 210 рублей.

3. Газпром, исхожу из известной оценки 2005-06 г.г.: «Газпром – г…о бумага. Ценник её – сотня, ещё полтинник за эксклюзив», эксклюзива уменьшилось: 110 рублей.

Это моя картинка на ММВБ: пока эти бумаги топчутся близко к этим уровням – мы в боковике, как уйдут ниже – ММВБ в штопоре.

Ещё можно вычислить уровни, от которых ММВБ взлетит ракетой, но как выше написал, лень мне сейчас, каждый для себя может посчитать.

Удачи!

Абэ и Банку Японии 5+

Японцы провели на самом деле самою гениальную ментальную интервенцию в истории.

Уже понятно, что на самом деле не было никаких особых физических покупок-интервенций.

Всё движение в йене было основано исключительно на словесных интервенциях.

Это подобно тому, как два кота делят территорию — смотрят друг на друга и орут аки их режут, но на самом деле большинство кошачьих драк заканчивается тем, что коты просто в смотрелки друг с другом играют — кто кого пересмотрит, тот и царь горы.

Так вот, японцы всех по-кошачьи пересмотрели (при этом, разумеется, было много «мартовских кошачьих воплей под окнами).

И вот, плучается картина маслом — не потратив ни йены, только за счёт кошачих воплей, они сумели девальвировать йену, то есть сделали то, чего им никогда не удавалось проводя интервенции.

И самое смешное в том, что теперь даже никто и не попытается играть вновь на укреплении йенки.

Ибо есть понимание, вслед за словесными интервенциями на самом деле могут последовать интервенции реальные.

Гениальная операция.

Гениальный развод.

И при этом прекрасно выстроенная оборона в случае возможных ответных ударов.

Я в восхищении и спасибо японцам, что дали чуток заработать.

Гениальность операции в том, что они сначала создали атмосферу ожиданий, а потом просто продолжали подогревать эти самые ожидания, а в это время рынок самостоятельно без их поддержки отыгрывал эти самые свои ложные ожидания.

Вот ведь, блин, япона мать!

Получается, что они ловко девальвировали йену, а при этом все разговоры о необходимости 2% инфляции — полная фигня.

Ибо это девальация без инфляции (учитывая, что резко упали коммоды, то не всё так трагично с точки зрения резкого роста стоимости импорта).

Уже понятно, что на самом деле не было никаких особых физических покупок-интервенций.

Всё движение в йене было основано исключительно на словесных интервенциях.

Это подобно тому, как два кота делят территорию — смотрят друг на друга и орут аки их режут, но на самом деле большинство кошачьих драк заканчивается тем, что коты просто в смотрелки друг с другом играют — кто кого пересмотрит, тот и царь горы.

Так вот, японцы всех по-кошачьи пересмотрели (при этом, разумеется, было много «мартовских кошачьих воплей под окнами).

И вот, плучается картина маслом — не потратив ни йены, только за счёт кошачих воплей, они сумели девальвировать йену, то есть сделали то, чего им никогда не удавалось проводя интервенции.

И самое смешное в том, что теперь даже никто и не попытается играть вновь на укреплении йенки.

Ибо есть понимание, вслед за словесными интервенциями на самом деле могут последовать интервенции реальные.

Гениальная операция.

Гениальный развод.

И при этом прекрасно выстроенная оборона в случае возможных ответных ударов.

Я в восхищении и спасибо японцам, что дали чуток заработать.

Гениальность операции в том, что они сначала создали атмосферу ожиданий, а потом просто продолжали подогревать эти самые ожидания, а в это время рынок самостоятельно без их поддержки отыгрывал эти самые свои ложные ожидания.

Вот ведь, блин, япона мать!

Получается, что они ловко девальвировали йену, а при этом все разговоры о необходимости 2% инфляции — полная фигня.

Ибо это девальация без инфляции (учитывая, что резко упали коммоды, то не всё так трагично с точки зрения резкого роста стоимости импорта).

Что делать с купленной по 1900 долларов за унцию тонной золота?

Все про золото и мы тоже.

Полсон потерял 1 млрд. дол.

Говорят, что это хорошо, т.к. свидетельствует о том, что рисков инфляции никто не боится. Вспоминают Рейгана, когда золото падало с 800 до 250 дол., а акции росли в разы…

Полсон потерял 1 млрд. дол.

Говорят, что это хорошо, т.к. свидетельствует о том, что рисков инфляции никто не боится. Вспоминают Рейгана, когда золото падало с 800 до 250 дол., а акции росли в разы…

Про рынок

Вчера на торгах мы наблюдали падение нашего рынка. По многим эмитентам прошли маржинколы. Падение так же наблюдалось в сырьевых активах. Золото и серебро-это вообще было что-то))) ( с другой стороны цены в ювелирках упадут-позитив) Американцев повзрывали малость, вот и их индексы малехо какнули от страха. Но всегда все налаживается как не крути. Вот и фьюч с утра зеленеет, азиаты выкупаются, коммоды остановили свое падение. Евродоллор молодцом. Поэтому и на нашем рынке все успокоится, осознается, что все дешево и начутся осторожные покупки. Ну и как говорится-

Без шансов, без вариантов безотносительно именно к нам.

В пятницу российский рынок акций продолжил ставить антирекорды. В отсутствие минимального спроса индекс ММВБ без особых усилий опустился к зоне минимумов осени прошлого года (1 460 – 1 485 п.). На средних объемах снижение по итогам дня составило 1.14% (1 385.84 п.).

Слабость отечественного рынка была задана отсутствием дивидендов в акциях Сбербанка после состоявшихся накануне «отсечек». После реализации дивидендной идеи столп российского рынка утратил иммунитет к продажам (обык. -3.95%, прив. -4.15%), что пополнило список признаков «медвежьего» тренда. В целом продажи продолжились «широким фронтом», основной упор был вновь сделан на бумаги металлургов и энергетиков. На общем фоне опять выделились акции ФСК ЕЭС (-6.72%) и Холдинга МРСК (-7.08%).

На противоположном полюсе сохранили позиции Новатэк (-0.17%) и Магнит (-0.2%). Последний представил финансовые результаты по МСФО за I квартал, которые указали на переход к нему лидерства по продажам в российском ритейле. В преддверии выхода отчетности по МСФО за I квартал частично были закрыты «короткие» позиции в акциях ГМК Норильский никель (-0.64%). Опубликованные результаты оказались немногим ниже рыночных ожиданий. Ликвидация «шортов» также прошла в акциях Роснефти (+0.64%), Газпрома (+0.49%) и Лукойла (+0.11%).

О возвращении инвестиционных покупок говорить пока не приходиться. Напротив, наблюдается противоположный процесс – отток средств из фондов, инвестирующих в акции российских компаний, за последнюю отчетную неделю составил внушительные $393 млн., одно из максимальных значений в посткризисное время. Россия становится непривлекательной на фоне ухудшения конъюнктуры на рынке энергоносителей (на прошедшей неделе МЭА и ОПЕК корректировали оценки ожидаемого спроса в сторону уменьшения), что в условиях неблагоприятного делового климата и высоких реальных процентных ставок приводит к замедлению деловой активности. Минэкономразвития РФ в пятницу опубликовало уточненный прогноз социально-экономического развития, где были понижены оценки динамики ВВП в перспективе трех лет.

Урон привлекательности российского рынка нанесла история спасения Кипра. После пересмотренной оценки выяснилось, что помощь островному государству превысит ранее озвученные 17 млрд. евро, что вместе с неготовностью ЕС/МВФ выделять больше условленных 10 млрд. евро может увеличить величину подлежащих обмену на акции банков средств на незастрахованных депозитах. Если помимо вышесказанного еще учесть вероятный разворот американского рынка акций можно будет практически без сомнений ждать тестирования минимума осени прошлого года (1 460 п. по индексу ММВБ). В пятницу вероятность подобного сценария увеличилась после того, как отчеты по розничным продажам, товарно-материальным запасам указали на слабость американской экономике в феврале, что неизбежно должно привести к изменению ожиданий в отношении данных за ВВП за I квартал. Макростатистика выходит на первый план, корпоративные отчеты уже дисконтированы в ценах, о чем говорит поведение акций JP Morgan Chase и Wells Fargo после выхода благоприятных промежуточных результатов.

Утром в понедельник были опубликованы ключевые данные по китайской экономике, которые подтвердили опасения в потере импульса к циклическому восстановлению в начале года. Фьючерсы на американские индексы указывают на негативное начало торгов в США. Цены на нефть еще на шаг приблизились к психологическому уровню в $100/барр. В подобных условиях после открытия с разрывом вниз порядка 0.25% можно ожидать сохранения волны продаж с ориентиром в 1 460 п. по индексу ММВБ. Сопротивлением будет служить утренний гэп.

На рынке рублевого корпоративного долга в понедельник котировки могут также оказаться под давлением. В пятницу наблюдалась смешанная ценовая динамика после серии из четырех дней заметного роста подряд. Ослаблению активности покупателей привело также ослабление аппетитов к риску на внешних рынках и приостановка укрепления национальной валюты. Сегодня к указанным факторам добавится старт нового налогового периода с уплатой страховых взносов и авансов по акцизам.

Слабость отечественного рынка была задана отсутствием дивидендов в акциях Сбербанка после состоявшихся накануне «отсечек». После реализации дивидендной идеи столп российского рынка утратил иммунитет к продажам (обык. -3.95%, прив. -4.15%), что пополнило список признаков «медвежьего» тренда. В целом продажи продолжились «широким фронтом», основной упор был вновь сделан на бумаги металлургов и энергетиков. На общем фоне опять выделились акции ФСК ЕЭС (-6.72%) и Холдинга МРСК (-7.08%).

На противоположном полюсе сохранили позиции Новатэк (-0.17%) и Магнит (-0.2%). Последний представил финансовые результаты по МСФО за I квартал, которые указали на переход к нему лидерства по продажам в российском ритейле. В преддверии выхода отчетности по МСФО за I квартал частично были закрыты «короткие» позиции в акциях ГМК Норильский никель (-0.64%). Опубликованные результаты оказались немногим ниже рыночных ожиданий. Ликвидация «шортов» также прошла в акциях Роснефти (+0.64%), Газпрома (+0.49%) и Лукойла (+0.11%).

О возвращении инвестиционных покупок говорить пока не приходиться. Напротив, наблюдается противоположный процесс – отток средств из фондов, инвестирующих в акции российских компаний, за последнюю отчетную неделю составил внушительные $393 млн., одно из максимальных значений в посткризисное время. Россия становится непривлекательной на фоне ухудшения конъюнктуры на рынке энергоносителей (на прошедшей неделе МЭА и ОПЕК корректировали оценки ожидаемого спроса в сторону уменьшения), что в условиях неблагоприятного делового климата и высоких реальных процентных ставок приводит к замедлению деловой активности. Минэкономразвития РФ в пятницу опубликовало уточненный прогноз социально-экономического развития, где были понижены оценки динамики ВВП в перспективе трех лет.

Урон привлекательности российского рынка нанесла история спасения Кипра. После пересмотренной оценки выяснилось, что помощь островному государству превысит ранее озвученные 17 млрд. евро, что вместе с неготовностью ЕС/МВФ выделять больше условленных 10 млрд. евро может увеличить величину подлежащих обмену на акции банков средств на незастрахованных депозитах. Если помимо вышесказанного еще учесть вероятный разворот американского рынка акций можно будет практически без сомнений ждать тестирования минимума осени прошлого года (1 460 п. по индексу ММВБ). В пятницу вероятность подобного сценария увеличилась после того, как отчеты по розничным продажам, товарно-материальным запасам указали на слабость американской экономике в феврале, что неизбежно должно привести к изменению ожиданий в отношении данных за ВВП за I квартал. Макростатистика выходит на первый план, корпоративные отчеты уже дисконтированы в ценах, о чем говорит поведение акций JP Morgan Chase и Wells Fargo после выхода благоприятных промежуточных результатов.

Утром в понедельник были опубликованы ключевые данные по китайской экономике, которые подтвердили опасения в потере импульса к циклическому восстановлению в начале года. Фьючерсы на американские индексы указывают на негативное начало торгов в США. Цены на нефть еще на шаг приблизились к психологическому уровню в $100/барр. В подобных условиях после открытия с разрывом вниз порядка 0.25% можно ожидать сохранения волны продаж с ориентиром в 1 460 п. по индексу ММВБ. Сопротивлением будет служить утренний гэп.

На рынке рублевого корпоративного долга в понедельник котировки могут также оказаться под давлением. В пятницу наблюдалась смешанная ценовая динамика после серии из четырех дней заметного роста подряд. Ослаблению активности покупателей привело также ослабление аппетитов к риску на внешних рынках и приостановка укрепления национальной валюты. Сегодня к указанным факторам добавится старт нового налогового периода с уплатой страховых взносов и авансов по акцизам.

А че,кайфово же)))

Голосовалка нифига не рыночная

Вобщем так, дротеры-голосуем не стесняемся. если чо я голосовада

Your text to link...

с праздничком

в смычслке выходные

Your text to link...

с праздничком

в смычслке выходные

Тем кто хочет больше знать о бесплатном семинаре на бирже «Трейдинг глазами женщин-инвесторов и не только…», который состоится в ближайший четверг 18 апреля в здании биржи, хочу поведать...

Тем кто хочет больше знать о бесплатном семинаре на бирже «Трейдинг глазами женщин-инвесторов и не только…», который состоится в ближайший четверг 18 апреля в здании биржи, хочу поведать…

1. Этот семинар совершенно бесплатный. Он не от какой то одной компании, он объединяет всех, кому интересен фондовый рынок. Спикеры – это ведущие эксперты фондового рынка. Среди них: Александр Абрамов, Инна Аствацатурова, Сергей Хестанов, Наталья Лесина, Алексей Кузьмин и др.

У нас будут призы за конкурс и за лучший вопрос и у нас появился новый спикер — девушка, торгующая на американском рынке. Зовут Анна Кокорева. Обладает значительным стажем в области финансовой аналитики. Занимала должность эксперта в аналитическом агентстве «Инвесткафе». Анна является практикующим трейдером на американской фондовой бирже, прошла обучение в АНО ДО «Школа биржевого развития» по специальности «Управляющий активами». В работе сочетает фундаментальный и технический анализ. Окончила экономический факультет Российского химико-технологического Университета им. Д.И. Менделеева. В свободное от работы время любит готовить. Имеет собаку породы чихуахуа по кличке Соня.

Регистрацию можно пройти по этой ссылке

www.ilearney.com/projects/feminatrader/

1. Этот семинар совершенно бесплатный. Он не от какой то одной компании, он объединяет всех, кому интересен фондовый рынок. Спикеры – это ведущие эксперты фондового рынка. Среди них: Александр Абрамов, Инна Аствацатурова, Сергей Хестанов, Наталья Лесина, Алексей Кузьмин и др.

У нас будут призы за конкурс и за лучший вопрос и у нас появился новый спикер — девушка, торгующая на американском рынке. Зовут Анна Кокорева. Обладает значительным стажем в области финансовой аналитики. Занимала должность эксперта в аналитическом агентстве «Инвесткафе». Анна является практикующим трейдером на американской фондовой бирже, прошла обучение в АНО ДО «Школа биржевого развития» по специальности «Управляющий активами». В работе сочетает фундаментальный и технический анализ. Окончила экономический факультет Российского химико-технологического Университета им. Д.И. Менделеева. В свободное от работы время любит готовить. Имеет собаку породы чихуахуа по кличке Соня.

Регистрацию можно пройти по этой ссылке

www.ilearney.com/projects/feminatrader/

Фото дня : Елка 2012 решила заняться фитнесом )))

По традиции будем падать в мае - Александр Горчаков

Фальстарт! Еще попытка?

В среду российский рынок акций не сумел воспользоваться представившимся шансом продлить положительную динамику. После открытия с гэпом вверх покупки не последовали широким фронтом. Несмотря на поддержку западных рынков, котировки половины наиболее ликвидных бумаг в конечном итоге ушли на отрицательную территорию. Отражением подобного расклада сил стало нулевое изменение индекса ММВБ по итогам дня. Объемы торгов увеличились, что для «быков» служит негативным сигналом. Насторожить также должно то, что фьючерс на индекс РТС в рамках вечерней сессии прибавил только 0.22% (141 260 п.), при снижении фьючерса на доллар/рубль на 0.78% на фоне «ралли» Wall Street!

В энергетическом секторе частично восстановились в стоимости акции Холдинга МРСК (+1.81%), в то время как котировки акций ФСК ЕЭС (-1.56%) продолжили обновлять минимумы. Продолжился праздник у металлургов (Micex M&M +2.91%), прибавили в цене даже бумаги Распадской (+1.88%). Фактором оживления спроса помимо серьезной перепроданности служит глобальная переоценка сектора после отчета Alcoa. Дополнительным фактором выступило смягчение опасений в ужесточении монетарной политики в Китае. Лидером дня в отрасли и по рынку в целом стали бумаги Мечела (+7.33%). В ленты информагентств поступили новости о планах продажи блокирующего пакета горнодобывающей «дочки» китайской Baosteel Group и привлечении 40 млрд. руб. на льготных условиях. Это позволит компании рефинансировать краткосрочную задолженность, тем самым исключить потенциальные риски банкротства. Акции самого госбанка ВТБ чувствовали себя неважно – итог минус 1.49%. Результат разительно отличается от результата акций Сбербанка (обык. +0.85%, прив. +0.07%), поддержку которым оказало приближение даты закрытия реестра для получения дивидендов.

Нефтегазовый сектор (Micex O&G -0.35%) демонстрировал слабость на фоне неуверенного восстановления цен на черное золото. Лучше оппонентов выглядели бумаги Сургутнефтегаза (обык. +0.65%, прив. +0.29%) на заявлениях гендиректора Владимира Богданова о наличии резервов поддержания добычи нефти на уровне в 61-62 млн. т. до 2030 г. Также глава компании пообещал инвесторам отсутствие сюрпризов в готовящейся отчетности по МСФО. Неплохо смотрелись также бумаги Роснефти (+0.48%) после волны ощутимого понижения. Котировки акций Газпрома (-0.68%) оказались на грани прорыва своих многолетних минимумов. Реализация негативного сценария приведет к новому раунду распродаж и подорвет устойчивость рынка в целом.

Российский фондовый рынок продолжает испытывать дефицит средств — глобальные инвесторы не жалуют emerging market. Интересом пользуются только ОФЗ, в то время как более рискованные активы не привлекают достаточного интереса. Индекс ММВБ вчера вновь безуспешно попытался пройти сопротивление в 1 430 пунктов. Сегодня может быть дать еще один такой шанс (и далеко не факт), который может оказаться последним. Открытие произойдет чуть выше уровней закрытия предыдущего дня благодаря продолжению ралли на фондовом рынке США с обновлением исторических максимумов. Риски «внезапной коррекции» вчера усилились после того, как были оставлены без внимания нелицеприятные факты Еврокомиссии в отношении положения дел в странах периферии, а также протоколы к последнему заседанию ФРС. В соответствии с материалами текущие масштабы количественного смягчения могут сохраниться до середины года. В дальнейшем потребуется корректировка в случае улучшения ситуации на рынке труда. Последние разочаровывающие данные по количеству новых рабочих мест не повлияли на умеренно-оптимистичный настрой представителей ФРС, в то время как рынок, похоже, посчитал их гарантией, что поток ликвидности будет продолжен.

На рынке рублевого корпоративного долга в среду сохранились оптимистичные настроения. Аукционы по размещению ОФЗ 26210 и 26212 вкупе с заметным укреплением рубля стали подтверждением возвращения интереса к рублевым облигациям со стороны нерезидентов. Продолжают влиять на настроения ожидания смягчения денежно-кредитной политики Банком России. Сегодня на фоне заметного снижения уровня рублевой ликвидности стоит ожидать разнонаправленной ценовой динамики.

В энергетическом секторе частично восстановились в стоимости акции Холдинга МРСК (+1.81%), в то время как котировки акций ФСК ЕЭС (-1.56%) продолжили обновлять минимумы. Продолжился праздник у металлургов (Micex M&M +2.91%), прибавили в цене даже бумаги Распадской (+1.88%). Фактором оживления спроса помимо серьезной перепроданности служит глобальная переоценка сектора после отчета Alcoa. Дополнительным фактором выступило смягчение опасений в ужесточении монетарной политики в Китае. Лидером дня в отрасли и по рынку в целом стали бумаги Мечела (+7.33%). В ленты информагентств поступили новости о планах продажи блокирующего пакета горнодобывающей «дочки» китайской Baosteel Group и привлечении 40 млрд. руб. на льготных условиях. Это позволит компании рефинансировать краткосрочную задолженность, тем самым исключить потенциальные риски банкротства. Акции самого госбанка ВТБ чувствовали себя неважно – итог минус 1.49%. Результат разительно отличается от результата акций Сбербанка (обык. +0.85%, прив. +0.07%), поддержку которым оказало приближение даты закрытия реестра для получения дивидендов.

Нефтегазовый сектор (Micex O&G -0.35%) демонстрировал слабость на фоне неуверенного восстановления цен на черное золото. Лучше оппонентов выглядели бумаги Сургутнефтегаза (обык. +0.65%, прив. +0.29%) на заявлениях гендиректора Владимира Богданова о наличии резервов поддержания добычи нефти на уровне в 61-62 млн. т. до 2030 г. Также глава компании пообещал инвесторам отсутствие сюрпризов в готовящейся отчетности по МСФО. Неплохо смотрелись также бумаги Роснефти (+0.48%) после волны ощутимого понижения. Котировки акций Газпрома (-0.68%) оказались на грани прорыва своих многолетних минимумов. Реализация негативного сценария приведет к новому раунду распродаж и подорвет устойчивость рынка в целом.

Российский фондовый рынок продолжает испытывать дефицит средств — глобальные инвесторы не жалуют emerging market. Интересом пользуются только ОФЗ, в то время как более рискованные активы не привлекают достаточного интереса. Индекс ММВБ вчера вновь безуспешно попытался пройти сопротивление в 1 430 пунктов. Сегодня может быть дать еще один такой шанс (и далеко не факт), который может оказаться последним. Открытие произойдет чуть выше уровней закрытия предыдущего дня благодаря продолжению ралли на фондовом рынке США с обновлением исторических максимумов. Риски «внезапной коррекции» вчера усилились после того, как были оставлены без внимания нелицеприятные факты Еврокомиссии в отношении положения дел в странах периферии, а также протоколы к последнему заседанию ФРС. В соответствии с материалами текущие масштабы количественного смягчения могут сохраниться до середины года. В дальнейшем потребуется корректировка в случае улучшения ситуации на рынке труда. Последние разочаровывающие данные по количеству новых рабочих мест не повлияли на умеренно-оптимистичный настрой представителей ФРС, в то время как рынок, похоже, посчитал их гарантией, что поток ликвидности будет продолжен.

На рынке рублевого корпоративного долга в среду сохранились оптимистичные настроения. Аукционы по размещению ОФЗ 26210 и 26212 вкупе с заметным укреплением рубля стали подтверждением возвращения интереса к рублевым облигациям со стороны нерезидентов. Продолжают влиять на настроения ожидания смягчения денежно-кредитной политики Банком России. Сегодня на фоне заметного снижения уровня рублевой ликвидности стоит ожидать разнонаправленной ценовой динамики.

Фото дня : " кому то не до веселья ")))

Процесс пошел)))

Арбитражный суд г. Москвы в составе:

Судьи Котельникова Д.В. (единолично; шифр судьи 98-325)

рассмотрев вопрос о принятии к производству искового заявления

ООО «Альгеба»

к BANK OF CYPRUS PUBLIC COMPANY LIMITED

о взыскании 380 000 000 руб. 89 коп.

УСТАНОВИЛ, что исковое заявление подано с соблюдением требований, предусмотренных ст. ст. 125, 126 Арбитражного процессуального кодекса Российской Федерации.

В соответствии с п. 2 ч. 1 ст. 135 АПК РФ разъясняет сторонам их право на рассмотрение дела с участием арбитражных заседателей, право передать спор на разрешение третейского суда, право обратиться за содействием к посреднику в целях урегулирования спора, заключение мирового соглашения.

Руководствуясь ст.ст.127, 133-135 АПК РФ, суд

О П Р Е Д Е Л И Л:

Принять поступившее 21.03.2013 исковое заявление и возбудить производство по делу № А40-33960/13-98-325.

дело будет рассмотрено судом по существу 26.04.2013 в 15_час._15_мин., в соответствии п. 27 Постановления Пленума ВАС РФ от 20.12.2006 № 65 «О подготовке дела к судебному разбирательству» в помещении суда по адресу: 115191, г. Москва, ул. Большая Тульская, д. 17, этаж 4, зал 4077.

За развитием сбытий следим тут: kad.arbitr.ru/Card/3dc9026f-4480-4026-b2eb-edcd3b634904

Мы уже обсуждали, что у стрижки операционных счетов нет никаких законных оснований без проведения процедуры банкротства банка. Так что, конец немного предсказуем)))

Судьи Котельникова Д.В. (единолично; шифр судьи 98-325)

рассмотрев вопрос о принятии к производству искового заявления

ООО «Альгеба»

к BANK OF CYPRUS PUBLIC COMPANY LIMITED

о взыскании 380 000 000 руб. 89 коп.

УСТАНОВИЛ, что исковое заявление подано с соблюдением требований, предусмотренных ст. ст. 125, 126 Арбитражного процессуального кодекса Российской Федерации.

В соответствии с п. 2 ч. 1 ст. 135 АПК РФ разъясняет сторонам их право на рассмотрение дела с участием арбитражных заседателей, право передать спор на разрешение третейского суда, право обратиться за содействием к посреднику в целях урегулирования спора, заключение мирового соглашения.

Руководствуясь ст.ст.127, 133-135 АПК РФ, суд

О П Р Е Д Е Л И Л:

Принять поступившее 21.03.2013 исковое заявление и возбудить производство по делу № А40-33960/13-98-325.

дело будет рассмотрено судом по существу 26.04.2013 в 15_час._15_мин., в соответствии п. 27 Постановления Пленума ВАС РФ от 20.12.2006 № 65 «О подготовке дела к судебному разбирательству» в помещении суда по адресу: 115191, г. Москва, ул. Большая Тульская, д. 17, этаж 4, зал 4077.

За развитием сбытий следим тут: kad.arbitr.ru/Card/3dc9026f-4480-4026-b2eb-edcd3b634904

Мы уже обсуждали, что у стрижки операционных счетов нет никаких законных оснований без проведения процедуры банкротства банка. Так что, конец немного предсказуем)))

Ну что, попадаем?

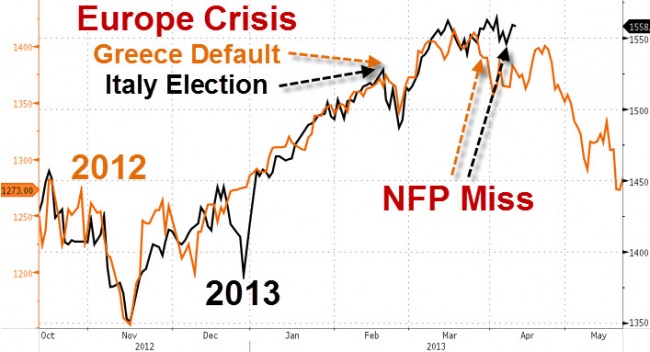

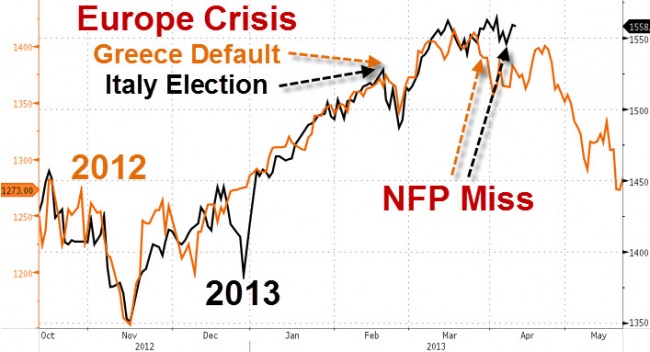

В текущий момент на графиках индексов наблюдается красивая аналогия 2012 и 2013. Последует ли продолжение?

www.zerohedge.com/news/2013-04-09/2012-analog-continues

www.zerohedge.com/news/2013-04-09/2012-analog-continues

Пиво, чипсы. Шоу маст?

Иероним Босх, «Сад земных наслаждений» (фрагмент)

В четверг данные миллионов владельцев офшорных банковских счетов попали в интернет. Источник данных пожелал остаться неизвестным и передал их Международному журналистскому консорциуму ICIJ (International Consortium of Investigative Journalists). Консорциум тут же объявил о старте проекта OffshoreLeaks, пообещав начать публикацию полученных документов.

В результате СМИ около 46 стран мира, в том числе BBC, Washington Post, The Guardian и Le Monde получили доступ к 260 гигабайтам персональной информации. В общей сложности в медиа поступили около 2,5 миллиона документов, включая личную переписку. Начиная с 4 апреля эта информация будет публиковаться. Проект предусматривает раскрытие данных о 130 тыс. лиц. Все они — потенциальные налоговые преступники, предпочитающие отмывать деньги в популярных налоговых гаванях, пишет Deutsche Welle.

Начиная с 4 апреля информация о собственниках офшорных счетов будет публиковаться в ведущих мировых СМИ. Проект предусматривает раскрытие данных о 130 тыс. лиц

По данным Sueddeutsche Zeitung, речь идет о состоятельных гражданах 170 стран мира, в том числе финансистах и торговцах оружием. Германию в OffshoreLeaks представит ныне покойный немецко-швейцарский мультимиллионер Гюнтер Закс. Перед смертью он якобы успел спрятать миллионы на счетах банков Панамы, Люксембурга и Виргинских островов.

Кстати, именно вкладчики банков Британских Виргинских островов составляют большинство «участников проекта». На счетах этого и других офшоров спрятаны около $32 трлн. (25 трлн. евро), уточняет The Guardian.

Речь идет о состоятельных гражданах 170 стран мира, в том числе финансистах и торговцах оружием. Все они — потенциальные налоговые преступники, предпочитающие отмывать деньги в популярных налоговых гаванях

Кроме прочих, в базе OffshoreLeaks отметились 450 состоятельных граждан Канады. Отметим, канадское законодательство не возражает против наличия банковского счета в офшорной зоне. Но при этом Канадское агентство по доходам (Canada Revenue Agency) должно располагать полной информацией о финансовых успехах владельца счета.

Встречаются в базе и русские имена. По данным российских СМИ, в списке значится жена вице-премьера Игоря Шувалова и двое топ-менеджеров государственной энергетической монополии Газпром. Офшорными счетами владеют также топ-менеджеры других госкорпораций и подрядчиков Министерства обороны РФ.

У OffshoreLeaks — французские корни. Журналисты уже называют этот проект крупнейшей в истории утечкой персональных данных из финансовой системы

Financial Post отмечает, что в документах OffshoreLeaks значатся чиновники Великобритании, Китая, Пакистана, Таиланда, Монголии, Ирана и Филиппин. В частности, данные OffshoreLeaks указывают, что старшая дочь бывшего филиппинского диктатора Фердинанда Маркоса может иметь трасты на Виргинских островах, о которых она умалчивала.

Журналисты уже называют этот проект крупнейшей утечкой персональных данных из финансовой системы. Подобные отчеты, выходившие ранее, касались в основном крупных вкладчиков швейцарских банков UBS и Credit Suisse, а также банка HSBC, которые нельзя назвать офшорными в полном смысле.

По мнению некоторых источников, у OffshoreLeaks — французские корни. Агентство журналистких расследований Mediapart выяснило, что бывший министр бюджетного планирования Франции Жером Каузак до 2010 года обладал секретными счетами в банке Швейцарии. Еще в 2000 году экс-чиновник заверял, что закрыл счет, пишет Bloomberg. Однако, по данным Mediapart, счет был закрыть намного позже, а средства были переведены в Сингапур. Французская прокуратура уже открыла соответствующее производство.

Александра Колесниченко

finance.liga.net/banks/2013/4/4/articles/33438.htm#

Отступать некуда – позади margin call.

Среда сделала позиции фондовых «быков» на российском фондовом рынке еще более незавидными. После изнурительной консолидации в течение дня в рамках вечерней сессии накопленная энергия нашла выход за счет широкомасштабного отступления покупателей. В итоге с учетом этого понижения к концу дня индекс ММВБ просел на 0.54% до 1 420.96 п., индекс РТС — на 1.4% до 1 416 п., чему способствовало активное ослабление рубля по отношению к доллару. Увеличившиеся объемы торгов и закрытие вблизи минимумов сулят неприятности для «быков» по крайней мере, до конца этой недели.

В первую очередь это касается, пожалуй, акций энергетиков и металлургов, где держатели акций уже, по всей видимости, начали один за другим капитулировать (объемы торгов заметно увеличились). Так, капитализация Распадской уменьшилась на 6.18%, Холдинга МРСК, Северстали, ФСК ЕЭС, Мечела более чем на 4%. Выдающиеся результаты, но уже без кавычек, причем на хороших объемах продемонстрировали акции Сургутнефтегаза (обык. +4.27%, прив. +3.22%), Долгосрочные инвесторы ждали-ждали и, наконец-таки, дождались обещания скорой — спустя 11 лет — публикации отчетности по МСФО. Это переводит компанию в формат разряд «инвестиционно-понятных» и может поспособствовать снижению «вечного дисконта» к аналогам.

В другой относительно «дешевой» компании среди топовых, Газпром, продажи приостановились после достижения котировками «круглых» 130 рублей. Информация о строительстве новой ветки Ямал-Европа может повлиять на ход сегодняшних торгов. Диверсификация поставок и укрощение «строптивой» Украины это в какой-то степени правильно, однако акционерам может меньше достаться в качестве дивидендов из-за новой масштабной стройки. Также стоит отметить высказанную позицию Минэкономразвития о желании приватизировать Ростелеком (обык. -0.13%, прив. -1.45%) уже в этом году (ранее фигурировало расплывчатое до 2017 года), что помогло обыкновенным акциям выглядеть лучше рынка, но не помогло «префам» компании. Лучше рынка выглядел Сбербанк – обыкновенные и привилегированные акции подорожали на 0.32-0.34%. Акции ВТБ подешевели на 1.7%. Глава банка Андрей Костин не исключил, что потери от кипрского «спасения» кипрской «дочки» могут и вовсе оказаться нулевыми, однако точных цифр в силу отсутствия полной информации не озвучил.

В целом по рынку опять «испортили жизнь» штаты, причем вновь в концовке торгов. Если, не оправдавшие ожиданий данные по количеству рабочих мест в частном секторе ADP только подточили устойчивость, то разочаровывающий индекс ISM в сфере услуг добавил недостающей критической массы продажам. Надежды на новые смягчающие меры (Банк Японии) или на их намеки (ЕЦБ, Банк Англии) были вмиг позабыты, в котировках стал закладываться сценарий слабых данных по американскому рынку труда. Сегодня после негативного старта можно ожидать попыток снять перепроданность, которые могут быть пресечены на подступах к 1425 пунктов по индексу ММВБ. Ориентиром будет служить уровень в 1 407 пунктов. Выход американских данных и пресс-конференция главы ЕЦБ Марио Драги добавят динамизма торгам.

На рынке рублевого корпоративного долга в четверг котировки продолжили рост, ведомые высоким уровнем свободной рублевой ликвидности. Слабость рубля и ослабление аппетитов к риску продолжили оказывать минимальное воздействие на ход торгов. Внимание было сосредоточено на комментариях главы ЦБ Сергея Игнатьева, который укрепил надежду на приближение момента более значимого смягчения денежно-кредитной политики, чем то, которое состоялось во вторник. Сегодня из-за ослабления аппетитов к риску и снижения объема рублевой ликвидности можно ожидать выравнивания положительных и отрицательных переоценок.

В первую очередь это касается, пожалуй, акций энергетиков и металлургов, где держатели акций уже, по всей видимости, начали один за другим капитулировать (объемы торгов заметно увеличились). Так, капитализация Распадской уменьшилась на 6.18%, Холдинга МРСК, Северстали, ФСК ЕЭС, Мечела более чем на 4%. Выдающиеся результаты, но уже без кавычек, причем на хороших объемах продемонстрировали акции Сургутнефтегаза (обык. +4.27%, прив. +3.22%), Долгосрочные инвесторы ждали-ждали и, наконец-таки, дождались обещания скорой — спустя 11 лет — публикации отчетности по МСФО. Это переводит компанию в формат разряд «инвестиционно-понятных» и может поспособствовать снижению «вечного дисконта» к аналогам.

В другой относительно «дешевой» компании среди топовых, Газпром, продажи приостановились после достижения котировками «круглых» 130 рублей. Информация о строительстве новой ветки Ямал-Европа может повлиять на ход сегодняшних торгов. Диверсификация поставок и укрощение «строптивой» Украины это в какой-то степени правильно, однако акционерам может меньше достаться в качестве дивидендов из-за новой масштабной стройки. Также стоит отметить высказанную позицию Минэкономразвития о желании приватизировать Ростелеком (обык. -0.13%, прив. -1.45%) уже в этом году (ранее фигурировало расплывчатое до 2017 года), что помогло обыкновенным акциям выглядеть лучше рынка, но не помогло «префам» компании. Лучше рынка выглядел Сбербанк – обыкновенные и привилегированные акции подорожали на 0.32-0.34%. Акции ВТБ подешевели на 1.7%. Глава банка Андрей Костин не исключил, что потери от кипрского «спасения» кипрской «дочки» могут и вовсе оказаться нулевыми, однако точных цифр в силу отсутствия полной информации не озвучил.

В целом по рынку опять «испортили жизнь» штаты, причем вновь в концовке торгов. Если, не оправдавшие ожиданий данные по количеству рабочих мест в частном секторе ADP только подточили устойчивость, то разочаровывающий индекс ISM в сфере услуг добавил недостающей критической массы продажам. Надежды на новые смягчающие меры (Банк Японии) или на их намеки (ЕЦБ, Банк Англии) были вмиг позабыты, в котировках стал закладываться сценарий слабых данных по американскому рынку труда. Сегодня после негативного старта можно ожидать попыток снять перепроданность, которые могут быть пресечены на подступах к 1425 пунктов по индексу ММВБ. Ориентиром будет служить уровень в 1 407 пунктов. Выход американских данных и пресс-конференция главы ЕЦБ Марио Драги добавят динамизма торгам.

На рынке рублевого корпоративного долга в четверг котировки продолжили рост, ведомые высоким уровнем свободной рублевой ликвидности. Слабость рубля и ослабление аппетитов к риску продолжили оказывать минимальное воздействие на ход торгов. Внимание было сосредоточено на комментариях главы ЦБ Сергея Игнатьева, который укрепил надежду на приближение момента более значимого смягчения денежно-кредитной политики, чем то, которое состоялось во вторник. Сегодня из-за ослабления аппетитов к риску и снижения объема рублевой ликвидности можно ожидать выравнивания положительных и отрицательных переоценок.

Доброе утро, страна!

Про рынок или хорошо или ничего. Поэтому сразу к новостям.

Новости так себе. Кроме пожара в Грозном ничего фееричного. Скукота.

Только звук «Дружбы» в коридорах правительства.

Наши службисты опять пилят. Теперь на сайте, призванном защитить от распила. 4 млрд. на ресурс. Я вчера одним таким пользовался. Из той же серии — rosim.ru. Не знаю, сколько за него заплатили, но такого бестолкового функционала, который и работаетчерез жопу не всегда корректно, я не встречал давно. Дайте мне половину предполагаемого бюджета и я организую создание действительно классного и удобного портала!

А потом в ЦБ удивляются огромному количеству фирм однодневок и неприлично громадному количеству бегущей наличности. Письма в компетентные органы остались без ответа. Ах, как не хорошо. Хороший обзор на тему финансовых спринтеров в Финмаркете.

В Америке же рубят. Причем там и вовсе сошли с ума и косят кибервалюту…

Что такое Bitcoin я не знаю. Честно скажу. Даже не представляю, как ЭТИМ можно торговать… Но ведь и про CDO тоже не знал до поры до времени.

Только столпы инвестиционного бизнеса смотрят на рынок не предвзято. Билл Гросс ставит неудобные вопросы: Что будет с рынком, если не оправдаются ожидания относительно восстановления экономики. Все к сезону отчетности…

О'Нил выступил про политику ФРС. Не тот, который в Голдманах изобрел КИПРич, а бывший МинФин. Говорит, подсела ФРС, а слезть не может. Не умеет. Тоже неудобные вопросы задает. Про ставки, налоги и выкуп мусора.

Банк Японии двигает рынки в обе стороны. Когда такая волатильность, зависящая от выступления кого бы то ни было то это плохо… Очень плохо. Пытаются накачать деньгами, что бы поднять инфляцию. Не получится. Есть будут меньше, покупать меньше с ростом цен… Экономика не улучшится. Но попытка — не пытка.

Рассуждают о том, пойдет ли стопами ФРС и ЯЦБ банк ЕС. Даже опросы проводят про обрезание.

Сделаем опрос и мы. Чего мелочится.

Приятных торгов. И да прибудет с вами профит!) Или любоффь)

Новости так себе. Кроме пожара в Грозном ничего фееричного. Скукота.

Только звук «Дружбы» в коридорах правительства.

Наши службисты опять пилят. Теперь на сайте, призванном защитить от распила. 4 млрд. на ресурс. Я вчера одним таким пользовался. Из той же серии — rosim.ru. Не знаю, сколько за него заплатили, но такого бестолкового функционала, который и работает

А потом в ЦБ удивляются огромному количеству фирм однодневок и неприлично громадному количеству бегущей наличности. Письма в компетентные органы остались без ответа. Ах, как не хорошо. Хороший обзор на тему финансовых спринтеров в Финмаркете.

В Америке же рубят. Причем там и вовсе сошли с ума и косят кибервалюту…

Что такое Bitcoin я не знаю. Честно скажу. Даже не представляю, как ЭТИМ можно торговать… Но ведь и про CDO тоже не знал до поры до времени.

Только столпы инвестиционного бизнеса смотрят на рынок не предвзято. Билл Гросс ставит неудобные вопросы: Что будет с рынком, если не оправдаются ожидания относительно восстановления экономики. Все к сезону отчетности…

О'Нил выступил про политику ФРС. Не тот, который в Голдманах изобрел КИПРич, а бывший МинФин. Говорит, подсела ФРС, а слезть не может. Не умеет. Тоже неудобные вопросы задает. Про ставки, налоги и выкуп мусора.

Банк Японии двигает рынки в обе стороны. Когда такая волатильность, зависящая от выступления кого бы то ни было то это плохо… Очень плохо. Пытаются накачать деньгами, что бы поднять инфляцию. Не получится. Есть будут меньше, покупать меньше с ростом цен… Экономика не улучшится. Но попытка — не пытка.

Рассуждают о том, пойдет ли стопами ФРС и ЯЦБ банк ЕС. Даже опросы проводят про обрезание.

Сделаем опрос и мы. Чего мелочится.

Приятных торгов. И да прибудет с вами профит!) Или любоффь)

«Дочка» ВТБ на Кипре может обойтись без потерь

Президент банка ВТБ Андрей Костин затруднился оценить потери кипрской «дочки» — Русского коммерческого банка — в связи с тяжелой финансовой ситуацией на острове, но заметил, что ущерб может быть и вовсе нулевым. «Мы вообще можем не иметь потерь, хотя это слишком хорошо, чтобы быть правдой. Но еще ситуация не закончилась. Пока нет операций, поэтому трудно об этом говорить. Мы считаем, что по той формуле, которая согласована, потерь быть не должно», — заявил Костин журналистам в кулуарах съезда Ассоциации российских банков. До этого ВТБ оценивал возможные потери на Кипре в несколько миллионов евро в самом худшем случае.

Власти Кипра ввели контроль за движением капитала с открытием банков после двухнедельных вынужденных каникул 26 марта. Согласно утвержденным во вторник новым, смягченным, правилам разрешаются платежи с помощью чеков до 9000 евро ежемесячно на одно физическое лицо. До 25 000 евро с 5000 евро повышены лимиты на ежедневные платежи «в рамках обычной деловой активности». При этом для платежей свыше 25 000 евро по-прежнему требуется одобрение специальной комиссии, а свыше 200 000 евро — Центробанка Кипра.

Русский коммерческий банк, по данным ВТБ, является третьим банком на Кипре по размеру активов, которые составляют 14 млрд евро. На его счетах сосредоточены клиентские депозиты на сумму менее 2 млрд евро.

Как сообщала пресс-секретарь премьер-министра России Наталья Тимакова, правительство при определении форм поддержки финансовой системы Кипра будет внимательно отслеживать ситуацию вокруг Русского коммерческого банка. По ее словам, в прошлую субботу у Дмитрия Медведева состоялось совещание, на котором обсуждались вопросы, связанные с реструктуризацией кредита, выданного Кипру в 2011 г., а также меры по защите интересов Российского коммерческого банка и российских компаний, осуществляющих финансовые операции через этот банк.

Читайте далее: www.vedomosti.ru/finance/news/10732951/kostin_dochka_vtb_na_kipre_mozhet_ne_poteryat_nichego#ixzz2PPDfpdiF

Власти Кипра ввели контроль за движением капитала с открытием банков после двухнедельных вынужденных каникул 26 марта. Согласно утвержденным во вторник новым, смягченным, правилам разрешаются платежи с помощью чеков до 9000 евро ежемесячно на одно физическое лицо. До 25 000 евро с 5000 евро повышены лимиты на ежедневные платежи «в рамках обычной деловой активности». При этом для платежей свыше 25 000 евро по-прежнему требуется одобрение специальной комиссии, а свыше 200 000 евро — Центробанка Кипра.

Русский коммерческий банк, по данным ВТБ, является третьим банком на Кипре по размеру активов, которые составляют 14 млрд евро. На его счетах сосредоточены клиентские депозиты на сумму менее 2 млрд евро.

Как сообщала пресс-секретарь премьер-министра России Наталья Тимакова, правительство при определении форм поддержки финансовой системы Кипра будет внимательно отслеживать ситуацию вокруг Русского коммерческого банка. По ее словам, в прошлую субботу у Дмитрия Медведева состоялось совещание, на котором обсуждались вопросы, связанные с реструктуризацией кредита, выданного Кипру в 2011 г., а также меры по защите интересов Российского коммерческого банка и российских компаний, осуществляющих финансовые операции через этот банк.

Читайте далее: www.vedomosti.ru/finance/news/10732951/kostin_dochka_vtb_na_kipre_mozhet_ne_poteryat_nichego#ixzz2PPDfpdiF