4-я Ежегодная Новогодняя Ёлка трейдеров и инвесторов!!!

Программа будет состоять из 2-ух частей:

1. Официальная часть.

2. Развлекательная.

Ведущие мероприятия – Борис aka Livsiii и Зотова (Яроцкая) Майя aka Schatzi.

Описание Официальной части (ПОКА ГОТОВИТСЯ).

Краткое описание Развлекательной части (ПРЕДВАРИТЕЛЬНАЯ):

1. Выступление ведущих.

2. Праздничный ужин.

3. Дед мороз и Снегурочка с мешком подарков.

4. Зажигательная дискотека.

Предварительная сумма участия 5 000 руб.

Прошу высказываться по желаемому формату мероприятия, месту и сумме!

Так же прошу в комментариях указывать, кто планирует принимать участие и записываться, осталось очень мало времени!

Картинка профессиональная...

А кто Газпром льет?

«Южный поток» хотят повернуть вспять: Евросоюз будто опомнился и требует от России переписать соглашения по вот уже год строящемуся газопроводу. ЕС отмечает: межправительственные соглашения Москвы с некоторыми европейскими странами, по земле которых пройдет труба, не имеют юридической силы. Европейские чиновники требуют у «Газпрома» пересмотреть уже заключенные договоры с Болгарией, Сербией, Венгрией, Словенией, Хорватией, Австрией и Грецией.

«Южный поток» хотят повернуть вспять: Евросоюз будто опомнился и требует от России переписать соглашения по вот уже год строящемуся газопроводу. ЕС отмечает: межправительственные соглашения Москвы с некоторыми европейскими странами, по земле которых пройдет труба, не имеют юридической силы. Европейские чиновники требуют у «Газпрома» пересмотреть уже заключенные договоры с Болгарией, Сербией, Венгрией, Словенией, Хорватией, Австрией и Грецией.Об этом заявил директор департамента внутреннего энергорынка Еврокомиссии Клаус-Дитер Борхардт на встрече с депутатами Европарламента. Он отметил, что все дело в несоответствии «Южного потока» нормам принятого Третьего энергопакета, согласно которому поставщики голубого топлива не могут владеть еще и трубопроводом. Иными словами, ЕС не устраивает, что российский «Газпром» станет не только владельцем трубы, но еще и будет самолично устанавливать тарифы на газ. Европейские чиновники считают, что лучше всего допустить к «Южному потоку» третьих поставщиков, а установку ценников на тарифы доверить независимому управляющему.

Совпадения из инета

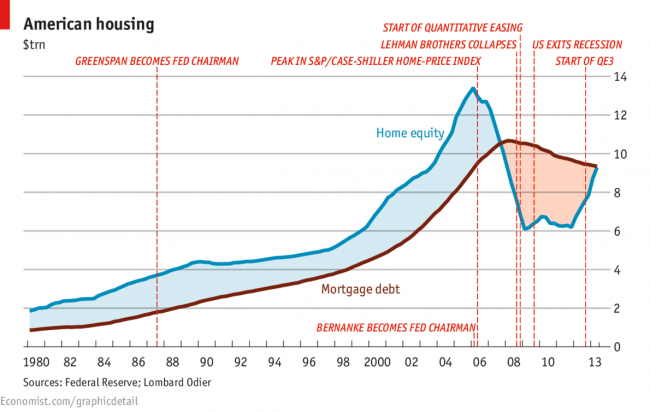

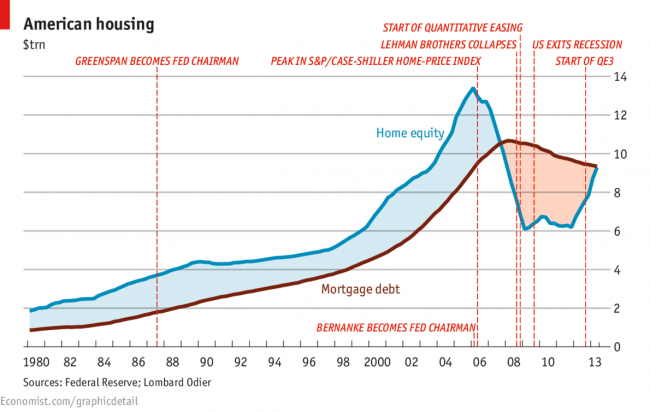

Американцы вышли из-под воды!

Свершилось.

В Америке ипотечники теперь снова люди с активом, цена которого превышает деньги, на него потраченные.

Впервые с 2007 года.

Дело в росте цен на недвижимость, рефинансировании долгов по низким ставкам и вымывании с рынка домов банкротов.

Ура, товарищи. Теперь американцы снова богатые и могут тратить на айфоны, гуглогласы и биткоины свои деньги!

по мотивам статьи в The Economist.

В Америке ипотечники теперь снова люди с активом, цена которого превышает деньги, на него потраченные.

Впервые с 2007 года.

Дело в росте цен на недвижимость, рефинансировании долгов по низким ставкам и вымывании с рынка домов банкротов.

Ура, товарищи. Теперь американцы снова богатые и могут тратить на айфоны, гуглогласы и биткоины свои деньги!

по мотивам статьи в The Economist.

Цитатник Пи. Вечерний для тех, кто не может уснуть.

По оценкам Глобального института McKinsey (MGI), в период между 2007 и 2012 годами домохозяйства США в общей сложности недополучили $360 млрд процентного дохода, на которые можно было бы рассчитывать при сохранении нормальных процентных ставок, а не близких к нулю.

При этом редактор Journal of Economic Perspectives Тимоти Тейлор утверждает, что пенсионеры и люди предпенсионного возраста пострадали намного больше, чем те, кто помоложе. Он объясняет это тем, что к 50-60 годам у американцев появляются существенные сбережения. В 30 и даже в 40 лет большинство жителей США остаются нетто-заемщиками и продолжают выплачивать ипотеку, студенческие и другие кредиты, а если инвестируют, то скорее в акции, на которых действия ФРС сказались самым положительным образом.

финмаркет

Ну, здесь не совсем верно — сколько не дополучили граждане, столько же и получили банки и прочие кровососы))

При этом редактор Journal of Economic Perspectives Тимоти Тейлор утверждает, что пенсионеры и люди предпенсионного возраста пострадали намного больше, чем те, кто помоложе. Он объясняет это тем, что к 50-60 годам у американцев появляются существенные сбережения. В 30 и даже в 40 лет большинство жителей США остаются нетто-заемщиками и продолжают выплачивать ипотеку, студенческие и другие кредиты, а если инвестируют, то скорее в акции, на которых действия ФРС сказались самым положительным образом.

финмаркет

Ну, здесь не совсем верно — сколько не дополучили граждане, столько же и получили банки и прочие кровососы))

НА-Джест (утренний обзор для биржевых игроков) от 10.12.13

Доброго утра, товарищи хаотические трейдеры.

Сегодня мороз, солнце и день.

Еще неминуемо приближается экспирация и поговаривают о каких-то мега-позициях в индексах. Впрочем, о них всегда поговаривают. Так что ждем продолжение игрищ тугих кошельков.

По рынку. В Американске — революционная ситуация по классике марксизма-ленинизма. Верхи не могут, низы не хотят. Тут или виагра, или слабительное. Только бы не в одном флаконе. А то как-то неудобно может получиться. ФРС и бюджет — две главные темы.

Все омтсльные уже будут довольствоваться снадобьем от ФРС, но изрядно переработанным человеческой глупостью и жадностью.

Все интересности в комментах. так что живем!)

Приятных торгов. И да пребудет с вами профит!)

Сегодня мороз, солнце и день.

Еще неминуемо приближается экспирация и поговаривают о каких-то мега-позициях в индексах. Впрочем, о них всегда поговаривают. Так что ждем продолжение игрищ тугих кошельков.

По рынку. В Американске — революционная ситуация по классике марксизма-ленинизма. Верхи не могут, низы не хотят. Тут или виагра, или слабительное. Только бы не в одном флаконе. А то как-то неудобно может получиться. ФРС и бюджет — две главные темы.

Все омтсльные уже будут довольствоваться снадобьем от ФРС, но изрядно переработанным человеческой глупостью и жадностью.

Все интересности в комментах. так что живем!)

Приятных торгов. И да пребудет с вами профит!)

Картинка дня. Банк Смоленский.

Официальный запуск YotaPhone

Это смартфон с двумя экранами, один из которых получил E-ink дисплей, как в электронных “читалках”.

Получить дополнительную ифнормацию о смартфоне можно из нашего полного текстового обзора YotaPhone.

ТЕХНИЧЕСКИЕ ХАРАКТЕРИСТИКИ

ОС: Android 4.2.2 Jelly Bean

Сеть: LTE 800/1800/2600 MHz, UMTS 900/1800/2100 MHz, GSM 900/1800/1900 MHz

Процессор: 2 ядра, 1,7 ГГц, Qualcomm 8960T

Экран: 4,3’’ 720 х 1280, LCD. 360 х 460 EPD

Размеры: 133,6 х 67 х 9,9 мм, 146 г

Камера:

Читать дальше →

ЕЛКА2014

Начало: 19:19

Свободный вход

Продлится:12 часов

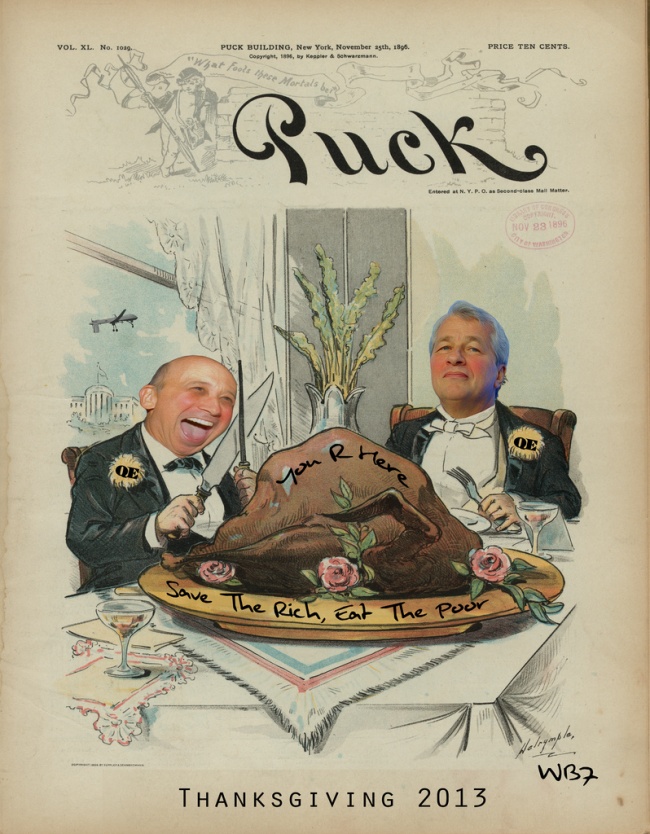

Картинки дня. День Благодарения... ФРС.

Управляющие управляют, управляют, да не выуправляивают!

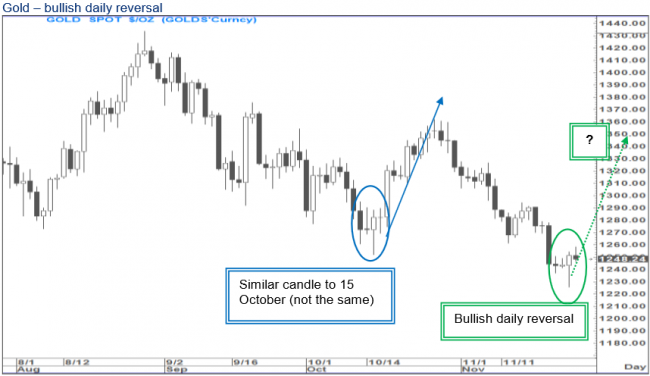

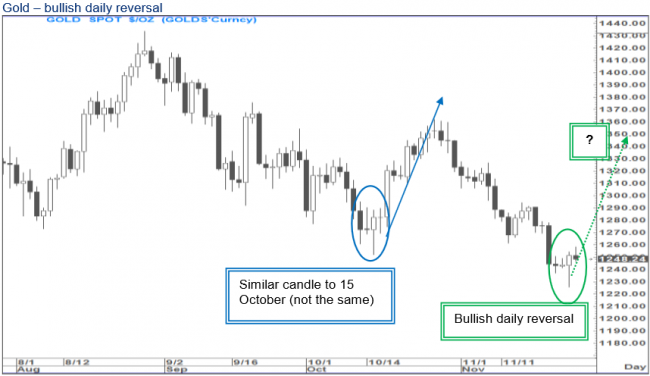

Примечательный диалог про золото, инсайд и таймфрейм с «управляющим 10 млн. долларов»… абзац полный, или мне одному так кажется?

Радик Сулейманов

23 ч. назад

Что движет рынком? Движет рынком инсайд, это когда большие люди с огромными капиталами входят в рынок, эти существенные моменты можно увидеть на тиковом графике, когда цена опциона не помещается 3-4-5 единиц. Чтобы не быть голословным, привожу пример инсайда по золоту, это произошло 22 ноября 2013 года.

Я: как раз таки по примеру это не показатель, ибо не было тут инсайда — просто кто-то на узком рынке вывали большой объем — цена потом и вернулась. Так что это скорее пример спекуляции на ровном месте с непонятным эффектом. Не более. И рынком не инсайд движет, а деньги. Иногда под инсайдерскую информацию, но не как правило, а как исключение.

около часа назад · Нравится

Радик Сулейманов Вы запомните эту цену по золоту и день тоже, об этом поговорим через 6-12 месяцев, у меня в управлении более 10млн$, мои ученики управляют 3,5млн$. Торгую позиционно, так управляют 85% всей денежной массы, причем трейдеров от общей массы менее 3%, скальпинг это 1-2% дей трейдинг это 10-15% всей массы, так торгуют остальные 97% трейдеров, делайте выводы ГОСПОДА!

Я: зачем мне ее запоминать? неужели вы думаете, что инсайд работает более 3-5 дней? 6-12 месяцев — это территория ставок и движения капитала, а не инсайд…

Радик Сулейманов: Вы можете как хотите называть, занимаюсь обучением клиентов Американского брокера ежемесячный оборот превышает 250млрд$, акции компании котируются на NY бирже. Вы думаете ФРС-ники каждый день входят в рынок десятками, сотнями миллиардов? Хотя, откуда Вам знать, кто принимает ключевые решения и когда?

Я: жаль ваших клиентов — с такой кашей в голове нельзя торговать, увы…

Радик Сулейманов У моих 15 БОЙЦОВ финансового рынка в управлении 3,5млн$ у Вас какой капитал в управлении?

пиндык диалог — я про одно, он про другое, про бойцов каких-то))))))

Радик Сулейманов

23 ч. назад

Что движет рынком? Движет рынком инсайд, это когда большие люди с огромными капиталами входят в рынок, эти существенные моменты можно увидеть на тиковом графике, когда цена опциона не помещается 3-4-5 единиц. Чтобы не быть голословным, привожу пример инсайда по золоту, это произошло 22 ноября 2013 года.

Я: как раз таки по примеру это не показатель, ибо не было тут инсайда — просто кто-то на узком рынке вывали большой объем — цена потом и вернулась. Так что это скорее пример спекуляции на ровном месте с непонятным эффектом. Не более. И рынком не инсайд движет, а деньги. Иногда под инсайдерскую информацию, но не как правило, а как исключение.

около часа назад · Нравится

Радик Сулейманов Вы запомните эту цену по золоту и день тоже, об этом поговорим через 6-12 месяцев, у меня в управлении более 10млн$, мои ученики управляют 3,5млн$. Торгую позиционно, так управляют 85% всей денежной массы, причем трейдеров от общей массы менее 3%, скальпинг это 1-2% дей трейдинг это 10-15% всей массы, так торгуют остальные 97% трейдеров, делайте выводы ГОСПОДА!

Я: зачем мне ее запоминать? неужели вы думаете, что инсайд работает более 3-5 дней? 6-12 месяцев — это территория ставок и движения капитала, а не инсайд…

Радик Сулейманов: Вы можете как хотите называть, занимаюсь обучением клиентов Американского брокера ежемесячный оборот превышает 250млрд$, акции компании котируются на NY бирже. Вы думаете ФРС-ники каждый день входят в рынок десятками, сотнями миллиардов? Хотя, откуда Вам знать, кто принимает ключевые решения и когда?

Я: жаль ваших клиентов — с такой кашей в голове нельзя торговать, увы…

Радик Сулейманов У моих 15 БОЙЦОВ финансового рынка в управлении 3,5млн$ у Вас какой капитал в управлении?

пиндык диалог — я про одно, он про другое, про бойцов каких-то))))))

Золото и Серебро: Сити против Голдманов

Голдманы на прошлой неделе понизили таргеты по драгметаллам.

Сити тоже не остался в стороне и повысил цели (правда, краткосрочные — что это — хз — полгода?))

взял с зерохеджа

Сити тоже не остался в стороне и повысил цели (правда, краткосрочные — что это — хз — полгода?))

взял с зерохеджа

CASHMAN (Обнал, коррупция, подряды)

Друзья, ай эм сорри, но неполадки с интернетом.

Это до завтра.

Поэтому — прошу генерить чего без меня. Рынок — не вижу ( и не хочу)!

Персонаж заголовка — только что придуман и, надеюсь, в ближайших главах он появиться и начнет чудить.

По-прежнему прошу присылать те фин.события, подноготную которых вы хотите увидеть в следующих выпусках комикса TRENDMAN.

Приятных все-таки торгов.

да, и нужны на сегодня число и картинка (фото дня) — постите!

не переключайтесь)))

Это до завтра.

Поэтому — прошу генерить чего без меня. Рынок — не вижу ( и не хочу)!

Персонаж заголовка — только что придуман и, надеюсь, в ближайших главах он появиться и начнет чудить.

По-прежнему прошу присылать те фин.события, подноготную которых вы хотите увидеть в следующих выпусках комикса TRENDMAN.

Приятных все-таки торгов.

да, и нужны на сегодня число и картинка (фото дня) — постите!

не переключайтесь)))

кто-нибудь пользуется единым мультивалютным счетом в финаме?

что за зверь?

Единый счет для торговли:

Акции ММВБ и ADR LSE

Forex, Золото, Серебро

Фьючерсы на Индексы

Фьючерсы на нефть и металлы

Акции зарубежных бирж, включая США, Японию, Индию, Китай, Европу

Торговый счет в рублях, долларах или евро.

Профессиональная торговая платформа Транзак.

Графики, Level2(стакан), все типы торговых заявок.

Низкая брокерская комиссия.

По валютным счетам торговля без спрэда.

Минимальный депозит $100.

Единый счет для торговли:

Акции ММВБ и ADR LSE

Forex, Золото, Серебро

Фьючерсы на Индексы

Фьючерсы на нефть и металлы

Акции зарубежных бирж, включая США, Японию, Индию, Китай, Европу

Торговый счет в рублях, долларах или евро.

Профессиональная торговая платформа Транзак.

Графики, Level2(стакан), все типы торговых заявок.

Низкая брокерская комиссия.

По валютным счетам торговля без спрэда.

Минимальный депозит $100.

Законы фондовой рулетки

Статья из журнала «Эксперт» от 21.10.13

Георгий Трофимов, главный экономист Института финансовых исследований, кандидат экономических наук

Финансовый рынок мгновенно транслирует в цены активов общедоступные новости, а значит, неинсайдерам переиграть его невозможно. Инвесторы иррациональны и склонны к стадному поведению. Эти ставшие общим местом тезисы сформулированы и эмпирически доказаны экономистами, дождавшимися нобелевской награды только сегодня

Законы фондовой рулетки Мировые финансы, Финансовые инструменты, Нобелевская премия, Долгосрочные прогнозы, Россия

Вклад новых лауреатов в развитие финансовой науки лежит в русле развития классической модели цен активов, известной в базовом варианте как CAPM (Capital Asset Pricing Model). Эта простая теоретическая конструкция, предложенная американцем Уильямом Шарпом в 1964 году и отмеченная Нобелевской премией 29 лет спустя, стала отправной точкой для большинства последующих исследований цен финансовых активов, включая работы, отмеченные премией текущего года. Поэтому мы остановимся на ней более подробно.

В математической форме модель CAPM выглядит так:

re = rf + ß(rexp — rf),

где re (rate to equity) — ожидаемая доходность по вложениям в данный актив (акцию); rf (risk-free rate) — безрисковая ставка процента; rexp (expected return of investor) — ожидаемая доходность вложений инвестора в корпоративные акции в среднем; ß — бета-индекс, индекс риска инвестирования в данный актив, или, другими словами, мера колеблемости приносимых им доходов по отношению к колебаниям среднерыночной доходности (рассчитывается как отношение ковариации доходности актива с доходностью всего рынка к дисперсии доходов в среднем по рынку акций).

Как видим из формулы, модель САРМ трактует доходность активов исходя из гипотезы о рациональных, не склонных к риску инвесторах, действующих на совершенном рынке. Инвесторы формируют диверсифицированные портфели и при этом готовы брать на себя риски лишь за определенное вознаграждение. Премией за риск в виде доходности сверх (безрисковой) процентной ставки вознаграждаются только системные риски, которые невозможно устранить на основе диверсификации.

Выводы теории САРМ можно обобщить следующим образом. Во-первых, фундаментальной основой цены актива является премия за риск, которая зависит от доходности рыночного портфеля. Более рискованным является актив, чья доходность в большей мере коррелирует с рынком. Поэтому этот актив стоит дешевле, а значит, обеспечивает инвестору более высокую ожидаемую доходность. Во-вторых, ни один актив не может систематически приносить доходность выше или ниже премии за риск. Подобные отклонения непредсказуемы, что принято связывать с понятием информационной эффективности фондового рынка.

Развитие эмпирических методов

Попытки протестировать САРМ на реальных данных предпринимались с середины 1960-х годов и в целом закончились неудачей. Это, однако, не стало поводом для отказа от исследовательской программы, сформулированной в терминах данной модели.Юджин Фама, один из трех лауреатов Нобелевской премии по экономике нынешнего года, существенно продвинул собственно методологию эмпирического анализа цен финансовых активов. Его подход заключался в том, чтобы провести водораздел между оценкой правильности теоретической модели и проверкой гипотезы эффективности рынка. Следуя этому подходу, Фама в своих ранних исследованиях сделал акцент на анализ свойств эффективности.

Читать дальше →

Георгий Трофимов, главный экономист Института финансовых исследований, кандидат экономических наук

Финансовый рынок мгновенно транслирует в цены активов общедоступные новости, а значит, неинсайдерам переиграть его невозможно. Инвесторы иррациональны и склонны к стадному поведению. Эти ставшие общим местом тезисы сформулированы и эмпирически доказаны экономистами, дождавшимися нобелевской награды только сегодня

Законы фондовой рулетки Мировые финансы, Финансовые инструменты, Нобелевская премия, Долгосрочные прогнозы, Россия

Вклад новых лауреатов в развитие финансовой науки лежит в русле развития классической модели цен активов, известной в базовом варианте как CAPM (Capital Asset Pricing Model). Эта простая теоретическая конструкция, предложенная американцем Уильямом Шарпом в 1964 году и отмеченная Нобелевской премией 29 лет спустя, стала отправной точкой для большинства последующих исследований цен финансовых активов, включая работы, отмеченные премией текущего года. Поэтому мы остановимся на ней более подробно.

В математической форме модель CAPM выглядит так:

re = rf + ß(rexp — rf),

где re (rate to equity) — ожидаемая доходность по вложениям в данный актив (акцию); rf (risk-free rate) — безрисковая ставка процента; rexp (expected return of investor) — ожидаемая доходность вложений инвестора в корпоративные акции в среднем; ß — бета-индекс, индекс риска инвестирования в данный актив, или, другими словами, мера колеблемости приносимых им доходов по отношению к колебаниям среднерыночной доходности (рассчитывается как отношение ковариации доходности актива с доходностью всего рынка к дисперсии доходов в среднем по рынку акций).

Как видим из формулы, модель САРМ трактует доходность активов исходя из гипотезы о рациональных, не склонных к риску инвесторах, действующих на совершенном рынке. Инвесторы формируют диверсифицированные портфели и при этом готовы брать на себя риски лишь за определенное вознаграждение. Премией за риск в виде доходности сверх (безрисковой) процентной ставки вознаграждаются только системные риски, которые невозможно устранить на основе диверсификации.

Выводы теории САРМ можно обобщить следующим образом. Во-первых, фундаментальной основой цены актива является премия за риск, которая зависит от доходности рыночного портфеля. Более рискованным является актив, чья доходность в большей мере коррелирует с рынком. Поэтому этот актив стоит дешевле, а значит, обеспечивает инвестору более высокую ожидаемую доходность. Во-вторых, ни один актив не может систематически приносить доходность выше или ниже премии за риск. Подобные отклонения непредсказуемы, что принято связывать с понятием информационной эффективности фондового рынка.

Развитие эмпирических методов

Попытки протестировать САРМ на реальных данных предпринимались с середины 1960-х годов и в целом закончились неудачей. Это, однако, не стало поводом для отказа от исследовательской программы, сформулированной в терминах данной модели.Юджин Фама, один из трех лауреатов Нобелевской премии по экономике нынешнего года, существенно продвинул собственно методологию эмпирического анализа цен финансовых активов. Его подход заключался в том, чтобы провести водораздел между оценкой правильности теоретической модели и проверкой гипотезы эффективности рынка. Следуя этому подходу, Фама в своих ранних исследованиях сделал акцент на анализ свойств эффективности.

Читать дальше →

Еще один вариант

Выбор между андроидом и виндой был сделан в пользу андроида :) Естественно по экономическим причинам, но на экране 9.7 IPS 2048х1536 правда плохо смотрятся ТВ каналы, да и вообще на HD разрешение пока мало что рассчитано, но зато книжки читать лежа на боку просто прелесть, я столько фантастики перечитал, да и фото рассматривать присланные по электронке тоже удобно, впрочем как и написать небольшое письмо, ну или посмотреть там сериал какой нибудь, заранее скачанный и без рекламы. Вот собственно и все применение этой игрушки. Было попробовано несколько программ фондового рынка, такие как РБК, от Московской биржи, несколько программ курсов валют, но как то не прижились они на моем планшетке. И вот еще одна новинка от Investing.com Финансы и Акции

Описание, да и картинки вроде как вполне и

Читать дальше →

Описание, да и картинки вроде как вполне и

Читать дальше →

Число дня: 5 000 000 000

Именно столько долларов США планирует потратить на бай-бэк то, что обычно делают от наших дорог.

YAHOO!

Самое примечательное, что для выкупа компания залазит в долги — это, как ни странно, выгоднее: ставки низкие, а акции растут.

После объявления акции выросли почти на 2%.

И это не первые 5 000 000 000 на выкуп.

YAHOO!

Самое примечательное, что для выкупа компания залазит в долги — это, как ни странно, выгоднее: ставки низкие, а акции растут.

После объявления акции выросли почти на 2%.

И это не первые 5 000 000 000 на выкуп.

НА-Джест (утренний обзор для биржевых игроков) от 18.11.13

Доброго утра, товарищи хаотические и не очень трейдеры!

Куда смотреть сегодня? На Китай и его крен в сторону деторожения в связи с отменой политики одна семья-один ребенок? На Европу, где или протестуют против МВФ (Греция), или мусорные протесты закончились(Испания) или не доверяют руководству (Франция)?

Конечно, смотреть надо на Америку! Там все хорошо и будет не хуже. Рассосется болячка бюджета-долга и к новым вершинам.

Американцев, правда, слегка угнетает космическая активность России. Поэтому в Пентагоне того и гляди начнут выдавать шлемы из фольги, но на экономику Штатов это повлиять не должно. Разве что Дерипаскин бизнес расцветет ярким пламенем. А пока только шпиономания с уклоном в хайтек и нанотехнологии.

А так все, как обычно. Во вторник слушают, что скажет Бернанка, в среду смотрят минутки ФРС (важнее, чем речь Бернанке), а в четверг смотрят на количество безработных. рутина, одним словом. Срочно нужны гадатели и чтецы между строк — малейший намек на объявления сокращения КУЕ на декабрьском заседании ФРС (которое у нас уже анонсировано!) будет поводом для продаж. Речь Йеллен уже отыграли и будут смотреть вперед. Впереди Кристмас, Новый год и Олимпиада с ЧМ.

А что у нас? Так же все по-прежнему. Там, где нет роста, его не будет. Отток, как обычно больше притока в 3-4 раза. Т.е. резкие входы используются, что бы закрыться о депозиты доморощенных спекулянтов, пока они себя таковыми еще считают. И пока им еще дают денег. По-любому, американский рынок лучше просто потому, что понятнее, ликвиднее и имеет сильные тылы. Наш рынок имеет только то, что имеет. Или кого. Поэтому стратегия на выход из акцулек наших типа компаний.

Приятных торгов. И да пребудет с вами профит!

Куда смотреть сегодня? На Китай и его крен в сторону деторожения в связи с отменой политики одна семья-один ребенок? На Европу, где или протестуют против МВФ (Греция), или мусорные протесты закончились(Испания) или не доверяют руководству (Франция)?

Конечно, смотреть надо на Америку! Там все хорошо и будет не хуже. Рассосется болячка бюджета-долга и к новым вершинам.

Американцев, правда, слегка угнетает космическая активность России. Поэтому в Пентагоне того и гляди начнут выдавать шлемы из фольги, но на экономику Штатов это повлиять не должно. Разве что Дерипаскин бизнес расцветет ярким пламенем. А пока только шпиономания с уклоном в хайтек и нанотехнологии.

А так все, как обычно. Во вторник слушают, что скажет Бернанка, в среду смотрят минутки ФРС (важнее, чем речь Бернанке), а в четверг смотрят на количество безработных. рутина, одним словом. Срочно нужны гадатели и чтецы между строк — малейший намек на объявления сокращения КУЕ на декабрьском заседании ФРС (которое у нас уже анонсировано!) будет поводом для продаж. Речь Йеллен уже отыграли и будут смотреть вперед. Впереди Кристмас, Новый год и Олимпиада с ЧМ.

А что у нас? Так же все по-прежнему. Там, где нет роста, его не будет. Отток, как обычно больше притока в 3-4 раза. Т.е. резкие входы используются, что бы закрыться о депозиты доморощенных спекулянтов, пока они себя таковыми еще считают. И пока им еще дают денег. По-любому, американский рынок лучше просто потому, что понятнее, ликвиднее и имеет сильные тылы. Наш рынок имеет только то, что имеет. Или кого. Поэтому стратегия на выход из акцулек наших типа компаний.

Приятных торгов. И да пребудет с вами профит!

Доллар демонстрирует неоднозначную реакцию после скучного выступления Йеллен

Кен Векслер, эксперт tradingfloor.com

Джаннет Йеллен – прошу любить и жаловать! Население необычайно возбуждено, и американский доллар демонстрирует ослабление. Это было подтверждено вчера в момент закрытия Нью-Йоркской биржи и следующего за ним открытия азиатской. Ее вчерашнего выступления во второй половине дня было достаточно, чтобы вызвать на рынке дикое возбуждение, так как «голубиный» подход, ожидаемый многими, был подтверждён, как только новость попала на первые полосы. Общая её идея неизменна, но, к сожалению, действия будущего председателя не настолько понятны.

Заявление г-жи Йеллен интересно

Читать дальше →

Джаннет Йеллен – прошу любить и жаловать! Население необычайно возбуждено, и американский доллар демонстрирует ослабление. Это было подтверждено вчера в момент закрытия Нью-Йоркской биржи и следующего за ним открытия азиатской. Ее вчерашнего выступления во второй половине дня было достаточно, чтобы вызвать на рынке дикое возбуждение, так как «голубиный» подход, ожидаемый многими, был подтверждён, как только новость попала на первые полосы. Общая её идея неизменна, но, к сожалению, действия будущего председателя не настолько понятны.

Заявление г-жи Йеллен интересно

Читать дальше →