Слабость трейдеров в экономике – путь к просчётам. Рубль.

На стагнирующем рынке (рынок где много нытиков), возросло количество аналитики и интервью с красивыми фразами, умными терминами и претензиями на экономический анализ.

Слабость трейдеров, особенно в прогнозировании на базе экономических показателей: плохое знание экономики, т.е. за красивыми фразами и данными по статистике и т.п. явно стоит «кухонная» логика и незнание базы.

Упрощение экономических понятий трейдерами приведу на примере определения «плавающих» курсов валют, что насущно в виду ослабления рубля и большого количества инфрмации в том числе в специализированных изданиях:

Во-первых, есть два вида «плавающего» курса, исходя из трактовок МВФ, что уместно в виде того, что анализы как правило претендуют на макроэкономику:

1. free floating, т.е. непосредственно плавающий курс, определяемый в основном рыночными механизмами.

2. managed floating, т.е. управляемый плавающий курс, управляемый преимущественно рыночными механизмами.

Не буду грузить финансовой методологией определения типа курса у нацвалюты, кому интересно найдут в методиках МВФ.

Центробанк России с 2009 года (с 2009, если кто не обратил внимание), строит политику по варианту managed floating, что объясняется экономической моделью России в текущем периоде.

Поэтому прогнозирование

Читать дальше →

Слабость трейдеров, особенно в прогнозировании на базе экономических показателей: плохое знание экономики, т.е. за красивыми фразами и данными по статистике и т.п. явно стоит «кухонная» логика и незнание базы.

Упрощение экономических понятий трейдерами приведу на примере определения «плавающих» курсов валют, что насущно в виду ослабления рубля и большого количества инфрмации в том числе в специализированных изданиях:

Во-первых, есть два вида «плавающего» курса, исходя из трактовок МВФ, что уместно в виде того, что анализы как правило претендуют на макроэкономику:

1. free floating, т.е. непосредственно плавающий курс, определяемый в основном рыночными механизмами.

2. managed floating, т.е. управляемый плавающий курс, управляемый преимущественно рыночными механизмами.

Не буду грузить финансовой методологией определения типа курса у нацвалюты, кому интересно найдут в методиках МВФ.

Центробанк России с 2009 года (с 2009, если кто не обратил внимание), строит политику по варианту managed floating, что объясняется экономической моделью России в текущем периоде.

Поэтому прогнозирование

Читать дальше →

НА-Джест (утренний обзор для биржевых игроков) от 24.02.14

Доброго утра, товарищи хаотические трейдеры.

Сегодня время есть только поздороваться и пожелать удачи в торговле!

Приятных… и да пребудет с вами профит!

интересное и прочее — прошу в комменты и отдельными постами)

Сегодня время есть только поздороваться и пожелать удачи в торговле!

Приятных… и да пребудет с вами профит!

интересное и прочее — прошу в комменты и отдельными постами)

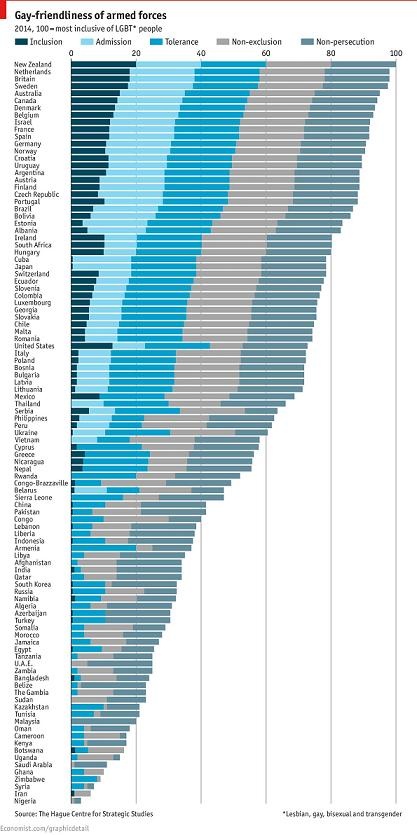

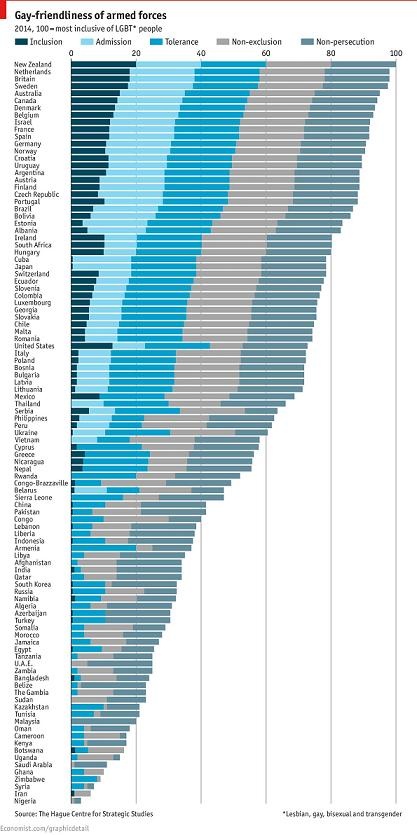

Предпраздничный график. Армия уже не та... и не у нас.

Точнее, график из The Economist на тему толерантности к несению сексуальными меньшинствами (да и меньшинствами ли уже?) воинской службы.

Лучше всем… ээээ… им служится в Новой Зеландии. Хуже всех — в Нигерии.

Лучше всем… ээээ… им служится в Новой Зеландии. Хуже всех — в Нигерии.

"В огороде бузина, а в Киеве дядька!"

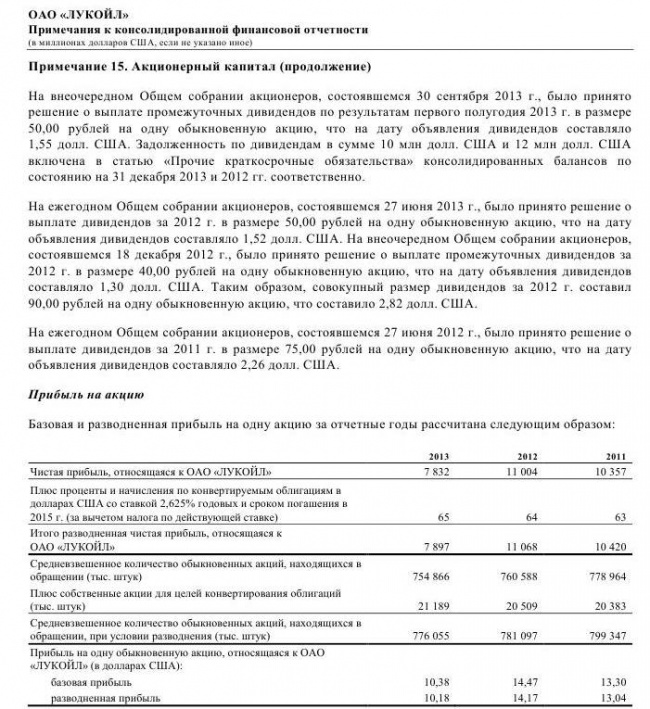

Все вроде бы начали представлять отчетность по МСФО, а Лукойл у нас сам по себе, ему наш минфин не указ, они будет по америкоским стандартам бух.учетность представлять, а почему? Дык, так же красивше будет, прибыли поболее, чем по МСФО, не говоря уже про наши родные РСБУшные стандарты. Тем более у них и в дививедной политике записано

В соответствии с «Положением о дивидендной политике ОАО „ЛУКОЙЛ“, принятым в 2003 году, Совет директоров Компании при определении рекомендуемого Общему собранию акционеров размера дивиденда (в расчете на одну акцию) исходит из того, что сумма средств, направляемая на дивидендные выплаты, должна составлять не менее 15% чистой прибыли, определяемой на основе консолидированной финансовой отчетности ОАО „ЛУКОЙЛ“ по ОПБУ США.

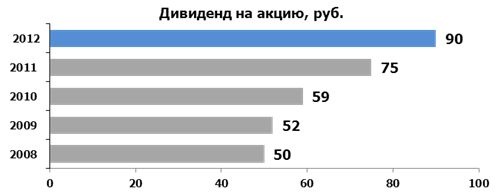

Хотя если посмотреть на исторические данные, то там не много поболее получалось.

ну и в расчете на одну бумагу там вот так было

Впрочем, посмотрим, а что же они для тупых американцев написали в своих бумагах, это у нас считать надо, маковку морщить, для америкосов все разжевано и написано

Опять таки если все таки посчитать немного по этим данным, то получается, что 15% составит 120 руб. на акцию, а если учесть, что на промежуточные выплачено уже было выплачено 50 руб, то что нам остается в сухом остатке?

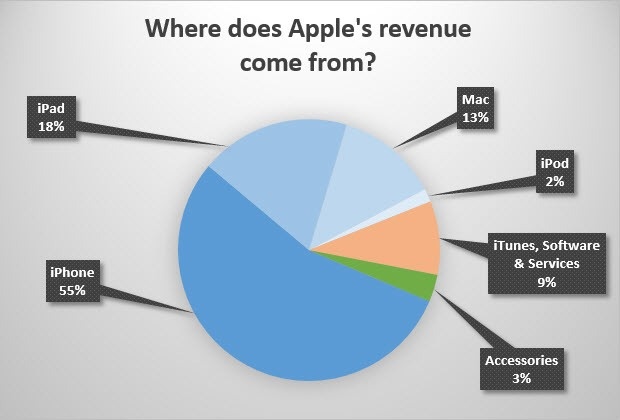

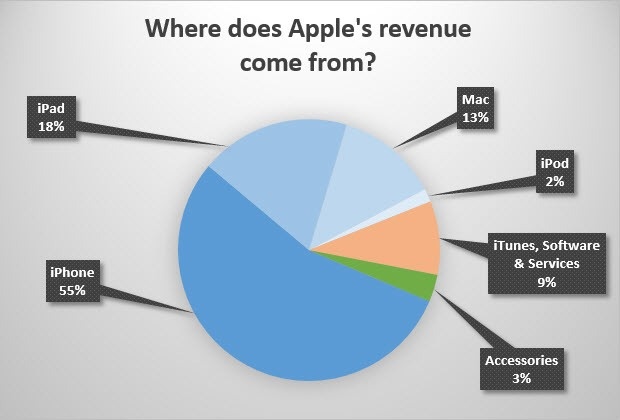

Графики дня: На чем зарабатывают лидеры?

не наши, естественно, а «их». (на чем наши, понятно, — нефть-газ-металлы-денежные потоки-подряды)

Читать дальше →

Читать дальше →

Кучамала дневная.

HSBC говорит, что коррекция на развивающихся рынках в основном закончена. Что не означает вероятных проблем в течение года.

Роснефть: фактор Сечина в нефтегазе России, драйверы роста.

Необычно для российского ФР акций, но уже полгода доля нефтегазового сектора в портфеле не превышает 15 % и состоит из одного эмитента. Этот эмитент проходит по разряду «инвестиционного», поэтому в первую очередь в анализе сектора интересуют спекулятивная Роснефть.

В 2013 году Роснефть идеально отработала уровень 210 рублей, но с уже к сентябрю перевыполнила план роста, соотвествующий экономической оценке на тот момент, что означало – в фундаментальной оценке появились новые факторы, определяющие стоимость.

В 2013 году экономическая оценка Роснефти составляла 230-234 рубля, и падение ниже этих уровней открывало путь на 210 руб., хороший уровень для лонга. С учётом инерции, максимум роста с 210 руб планировался до уровня 250 руб, с последующим откатом вниз, и началом пилообразной динамики до 234 руб. Там по нашим расчётом находился новый минимум Роснефти. Но всё пошло не так ….

После того, как уже в 2014 году Роснефть оттолкнулась от 238 рублей, не дойдя вниз до оценки, пришлось сделать анализ введя в расчёт информационные, государственные параметры и введя учёт параметра финансового плеча (кому нравится – финансового левериджа) Роснефти, как параметра, влияющего на оценку капитализации, так и как фактора сравнительной оценки финансовых плеч и оценки капитализации других нефтяных компаний,

Читать дальше →

В 2013 году Роснефть идеально отработала уровень 210 рублей, но с уже к сентябрю перевыполнила план роста, соотвествующий экономической оценке на тот момент, что означало – в фундаментальной оценке появились новые факторы, определяющие стоимость.

В 2013 году экономическая оценка Роснефти составляла 230-234 рубля, и падение ниже этих уровней открывало путь на 210 руб., хороший уровень для лонга. С учётом инерции, максимум роста с 210 руб планировался до уровня 250 руб, с последующим откатом вниз, и началом пилообразной динамики до 234 руб. Там по нашим расчётом находился новый минимум Роснефти. Но всё пошло не так ….

После того, как уже в 2014 году Роснефть оттолкнулась от 238 рублей, не дойдя вниз до оценки, пришлось сделать анализ введя в расчёт информационные, государственные параметры и введя учёт параметра финансового плеча (кому нравится – финансового левериджа) Роснефти, как параметра, влияющего на оценку капитализации, так и как фактора сравнительной оценки финансовых плеч и оценки капитализации других нефтяных компаний,

Читать дальше →

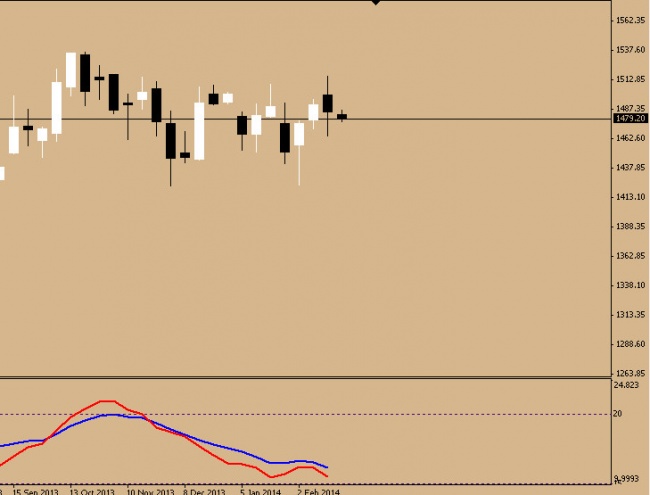

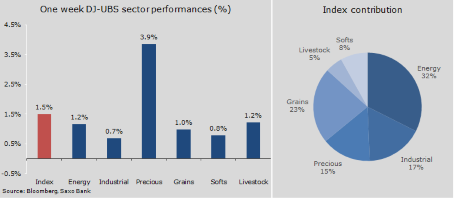

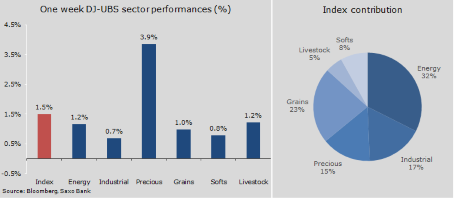

Дргаметаллы увлекли наверх весь сырьевой сектор

-Сырьевые активы получили стимул к росту на фоне ослабления доллара после выступления Йеллен

-Холодная погода в США поддерживает рост цен на газ

-1,300 USD/oz Цены на золото пробились выше 1300 долл. за унцию

В целом, сырьевой сектор неплохо рос на этой неделе, при этом лучше всех себя проявил сектор драгметаллов, где золото и серебро существенно укрепились и протестировали важные технические уровни. Кроме того, укреплению сырьевых активов способствовало снижение курса доллара на фоне первого публичного выступления Йеллен в качестве председателя Федрезерва на полугодовой конференции в Конгрессе. Розничные продажи в США также сильно не дотянули до прогнозов, усугубив падение доллара по всему спектру рынка, и подтолкнув рисковые активы и драгметаллы выше. Между тем суровые погодные условия способствовали росту цен на природный газ.

Динамика секторов сырьевого рынка на этой неделе

В представленной подробной

Читать дальше →

-Холодная погода в США поддерживает рост цен на газ

-1,300 USD/oz Цены на золото пробились выше 1300 долл. за унцию

В целом, сырьевой сектор неплохо рос на этой неделе, при этом лучше всех себя проявил сектор драгметаллов, где золото и серебро существенно укрепились и протестировали важные технические уровни. Кроме того, укреплению сырьевых активов способствовало снижение курса доллара на фоне первого публичного выступления Йеллен в качестве председателя Федрезерва на полугодовой конференции в Конгрессе. Розничные продажи в США также сильно не дотянули до прогнозов, усугубив падение доллара по всему спектру рынка, и подтолкнув рисковые активы и драгметаллы выше. Между тем суровые погодные условия способствовали росту цен на природный газ.

Динамика секторов сырьевого рынка на этой неделе

В представленной подробной

Читать дальше →

№2

Дивидендный сезон любого года начинается с отчетности. Общество раскрывает информацию о прибыли, заработанной за год и все начинают считать, а что же можно получить в виде дивиденда от той или иной компании. Только я похвалили Сечина и попытался решить его задачку про дивиденды как появилась отчетность еще у одной компания. И при этом финансовая отчетность появилась сразу в двух форматах

Дивидендный сезон любого года начинается с отчетности. Общество раскрывает информацию о прибыли, заработанной за год и все начинают считать, а что же можно получить в виде дивиденда от той или иной компании. Только я похвалили Сечина и попытался решить его задачку про дивиденды как появилась отчетность еще у одной компания. И при этом финансовая отчетность появилась сразу в двух форматахОтчетность за 2013 год

МСФО за 2013 г и годовая бухгалтерская отчётность за 2013 год с аудиторским заключением по РСБУ

Причем отчетность очень интересна тем, что цифры прибыли вообщем совпадают что по РСБУ, что по МСФО, разница совсем не большая. Мнение профессионального бухгалтера из Мосэнергосбыта при составлении отчетности по МСФО достаточно интересно в данном случае. Посмотрите, сравните эти две отчетности, очень любопытно.

В отчетности по МСФО как всегда все разжевано,

Читать дальше →

Илья Щербович и Челябинский цинковый завод.

В конце 2013 года ходили слухи про эту сделку, на прошлой неделе неофициально она была подтверждена, но как-то не думал, что рынок так быстро среагирует на новость и, как говорится: прос…л (((((

Увлёкся новой стратегией и как-то не среагировал на очевидное …

А ведь известно, что за сделками Щербовича следят, всё-таки один из немногих реально мощных трейдеров/инвесторов в России. Учитывая, что в этот раз речь шла о публичной компании, акции которой можно просто взять и купить на МосБирже, то это сильная оплошность.

И это ещё один пример: как надо/не надо работать с информацией и, что информация работает при работе с акциями.

Вот релиз:

«12 февраля 2014

Челябинский цинковый завод (LSE, MICEX-RTS: CHZN) 11 февраля 2014 года получил уведомление от Щербовича Ильи Викторовича о том, что с 03 февраля 2014 года он косвенно владеет 8 379 789 акциями Компании. Это составляет 15,4621% уставного капитала Компании»

и 11,31 % роста за 13 февраля, против рынка.

Одно радует Фосагро дало 2,09 %, хотя когда сравниваешь цифры¸ как то уже не так радует )))

Увлёкся новой стратегией и как-то не среагировал на очевидное …

А ведь известно, что за сделками Щербовича следят, всё-таки один из немногих реально мощных трейдеров/инвесторов в России. Учитывая, что в этот раз речь шла о публичной компании, акции которой можно просто взять и купить на МосБирже, то это сильная оплошность.

И это ещё один пример: как надо/не надо работать с информацией и, что информация работает при работе с акциями.

Вот релиз:

«12 февраля 2014

Челябинский цинковый завод (LSE, MICEX-RTS: CHZN) 11 февраля 2014 года получил уведомление от Щербовича Ильи Викторовича о том, что с 03 февраля 2014 года он косвенно владеет 8 379 789 акциями Компании. Это составляет 15,4621% уставного капитала Компании»

и 11,31 % роста за 13 февраля, против рынка.

Одно радует Фосагро дало 2,09 %, хотя когда сравниваешь цифры¸ как то уже не так радует )))

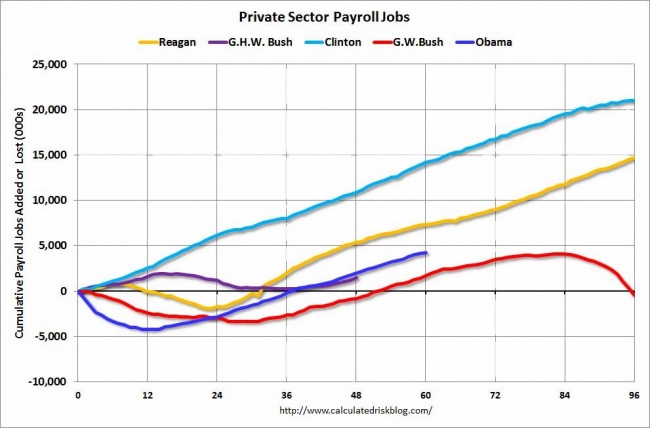

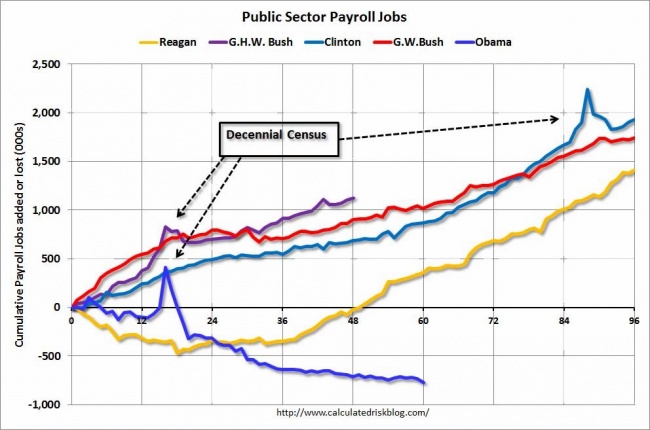

График дня: как оно с работой в Штатах?

НА-Джест (утренний обзор для биржевых игроков) от 13.02.14

Доброго утра, товарищи хаотические.

Сегодня 13-е, хоть и четверг. Но по-любому, надо бы отметить этот канун Дня СвятогоПатрика Валентина.

Т.е. все в красном цвете, что не может не радовать тех хаотических трейдеров, которые таки сформировали портфель с шортовым сальдо.

Приятных торгов. И да пребудет с вами профит.

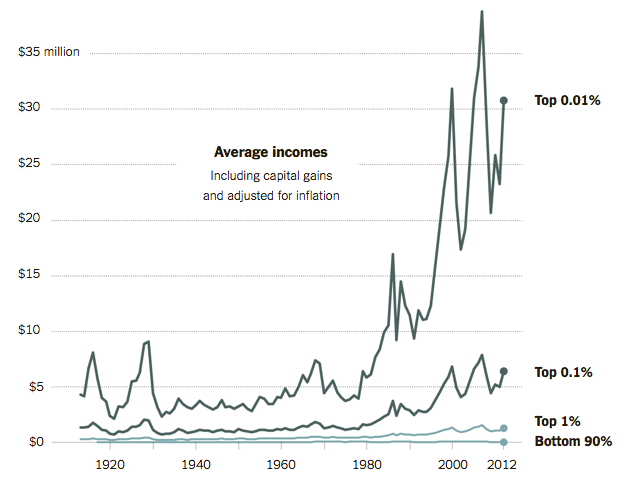

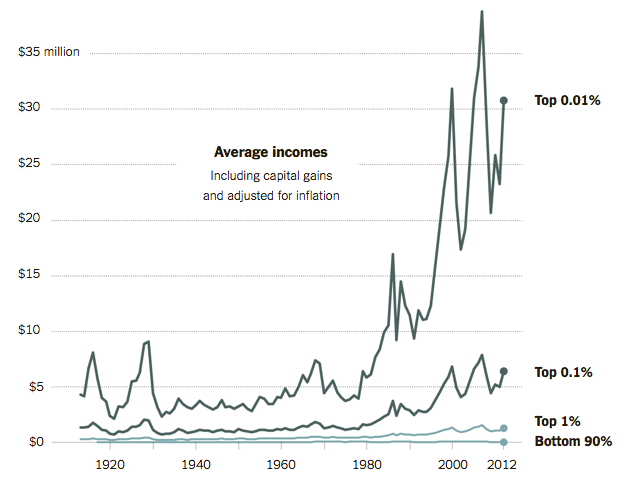

Кстати о профите-доходе:

Интересности в комменты, плз.

Сегодня 13-е, хоть и четверг. Но по-любому, надо бы отметить этот канун Дня Святого

Т.е. все в красном цвете, что не может не радовать тех хаотических трейдеров, которые таки сформировали портфель с шортовым сальдо.

Приятных торгов. И да пребудет с вами профит.

Кстати о профите-доходе:

Интересности в комменты, плз.

Рост капитализации и устойчивость роста Роснефти – интересные цифры.

«Сечин в России и есть нефть»

Интересное сопоставление цифр из деятельности Роснефти, сопоставление не по классическим правилам анализа, но выводы можно сделать интересные:

Цифра 1. Как заявил И. Сечин на встрече с Д. Медведевым 31 января 2014 года: в 2014 году Роснефть, примерно, заплатит налогов и таможенных пошлин на 3,1 трлн. рублей.

Цифра 2. А вот данные по МСФО: чистый долг «Роснефти» за 2013г. 1,86 трлн. Рублей

Позднее размещу блог с результатами анализа Роснефти на 2014 год, а пока:

Читать дальше →

Интересное сопоставление цифр из деятельности Роснефти, сопоставление не по классическим правилам анализа, но выводы можно сделать интересные:

Цифра 1. Как заявил И. Сечин на встрече с Д. Медведевым 31 января 2014 года: в 2014 году Роснефть, примерно, заплатит налогов и таможенных пошлин на 3,1 трлн. рублей.

Цифра 2. А вот данные по МСФО: чистый долг «Роснефти» за 2013г. 1,86 трлн. Рублей

Позднее размещу блог с результатами анализа Роснефти на 2014 год, а пока:

Читать дальше →

PHOSAGRO CAPITAL DAY 2014 | MONDAY, 17 MARCH

17 марта будет проходить День инвестора Фосагро*.

Чем интересно может быть это мероприятие?:

1. Непосредственно возможность оценить компанию Фосагро с точки зрения объекта для инвестирования (для спекулятивных операций недостаточно ликвидности и волатильности).

2. Посмотреть, что значит организованное Корпоративное управление в действии. Фосагро одна из российских компаний, где Корпоративное управление не только выполняет функции предписанные Совету директоров с точки зрения стратегического управления и операционного контроля, но и обеспечивает прозрачность финансово-хозяйственной деятельности Фосагро и обеспечивает соблюдение прав акционеров. Там будет возможность убедиться, что в России появляются компании международного уровня управления.

Вот ссылка на раздел Копоративное управление сайта компании Фосагро: www.phosagro.ru/investors/corporate/

даю её, потому что часто вижу, что люди упоминают фразу «Корпоративное управление» не понимая что скрывается за красивой фразой. Здесь краткое, конечно, но доступное раскрытие вопроса.

Моя позиция в Фосагро: накапливать.

* — День сделан для институциональных инвесторов, о возможности посещения частными инвесторами пока не знаю.

Чем интересно может быть это мероприятие?:

1. Непосредственно возможность оценить компанию Фосагро с точки зрения объекта для инвестирования (для спекулятивных операций недостаточно ликвидности и волатильности).

2. Посмотреть, что значит организованное Корпоративное управление в действии. Фосагро одна из российских компаний, где Корпоративное управление не только выполняет функции предписанные Совету директоров с точки зрения стратегического управления и операционного контроля, но и обеспечивает прозрачность финансово-хозяйственной деятельности Фосагро и обеспечивает соблюдение прав акционеров. Там будет возможность убедиться, что в России появляются компании международного уровня управления.

Вот ссылка на раздел Копоративное управление сайта компании Фосагро: www.phosagro.ru/investors/corporate/

даю её, потому что часто вижу, что люди упоминают фразу «Корпоративное управление» не понимая что скрывается за красивой фразой. Здесь краткое, конечно, но доступное раскрытие вопроса.

Моя позиция в Фосагро: накапливать.

* — День сделан для институциональных инвесторов, о возможности посещения частными инвесторами пока не знаю.

Индикатор ДБП - основа моей МТС

Детектор Биржевой Потенции — переворот в техническом анализе!

Изложим (кратко) принципы работы детектора биржевой потенции, на котором, собственно построен сейчас квантовый потенциометр.

Квантовый детектор биржевой потенции

Для принятия решений о трейдах на реальном аккаунте я использую квантовый детектор биржевой потенции. Конечную формулу в этой публикации я выписывать не буду, поскольку она «многомерная», да и методика еще не закончена в том виде, в котором мне мы бы хотелось. Здесь будут описано следующее:

При некотором достаточно небольшом усилии получить аналогичные результаты может любой желающий, знакомый с принципами оценивания квантов биржевой потенции не по книгам одного легендарного эксперта в этой области.

Основой детектора является квантовая потенция графика цены. Что она показывает? Психо-Математические ответы типа «девиантности графика» оказываются слабыми и отстойными. Необходимо было найти некую «психолого-физическую» интерпретацию, объяснявшую свойства квантовой потенции биржи, связанные с ценовой инерцией. Эти свойства я многократно описывал в различных публикациях, поэтому здесь не буду подробно на них останавливаться.

После достаточно долгих поисков, была найдена интерпретация (еще не окончательная, но рабочая), которая заключается в следующем. Если мы вычтем из размерности графической квантопотенции чарта единицу, то получим показатель, который изменяется от 0 до 100. Он называется детектором биржевой потенции. Предположительно, этот детектор отражает долю преобладающей группы (покупателей и продавцов, или тех кто играет в «лонг» и «шортистов») на интервале расчета показателя.

Изложим (кратко) принципы работы детектора биржевой потенции, на котором, собственно построен сейчас квантовый потенциометр.

Квантовый детектор биржевой потенции

Для принятия решений о трейдах на реальном аккаунте я использую квантовый детектор биржевой потенции. Конечную формулу в этой публикации я выписывать не буду, поскольку она «многомерная», да и методика еще не закончена в том виде, в котором мне мы бы хотелось. Здесь будут описано следующее:

- ход мысли, использованный при построении,

- принципы построения и свойства детектора.

При некотором достаточно небольшом усилии получить аналогичные результаты может любой желающий, знакомый с принципами оценивания квантов биржевой потенции не по книгам одного легендарного эксперта в этой области.

Основой детектора является квантовая потенция графика цены. Что она показывает? Психо-Математические ответы типа «девиантности графика» оказываются слабыми и отстойными. Необходимо было найти некую «психолого-физическую» интерпретацию, объяснявшую свойства квантовой потенции биржи, связанные с ценовой инерцией. Эти свойства я многократно описывал в различных публикациях, поэтому здесь не буду подробно на них останавливаться.

После достаточно долгих поисков, была найдена интерпретация (еще не окончательная, но рабочая), которая заключается в следующем. Если мы вычтем из размерности графической квантопотенции чарта единицу, то получим показатель, который изменяется от 0 до 100. Он называется детектором биржевой потенции. Предположительно, этот детектор отражает долю преобладающей группы (покупателей и продавцов, или тех кто играет в «лонг» и «шортистов») на интервале расчета показателя.

Кто такие эти Moody’s? И как это Moody’s по-русски … )))

В общем-то ничего против, вопрос в том, что ремарки таких компаний как Moody’s или Goldman Sachs оказывают влияние на принятие решений инвесторами (не только в фондовые рынки) и влияют на имидж/привлекательность российского инвестиционного климата, что в свою очередь влияет и, не всегда косвенно, на мою рентабельность как на ФР, так и в инвестпроектах.

Поскольку непосредственно отчёты мало кто читает, а ссылки обычно вот такие, безымянные:

«Подготовка к Олимпийским играм вряд ли обеспечит макроэкономический подъем в России в 2014 году, ожидать стоит только краткосрочного положительного эффекта, пришли к выводу в рейтинговом агентстве Moody’s. Не выиграют от Игр госкорпорации, они и так достаточно узнаваемы, а Внешэкономбанк и Сбербанк скорее понесут убытки.»

То хорошо было бы ставить авторов этих отчётов и высказываний, желательно с краткой аннотацией их резюме, а то получается весомое мнение под «крышей» весомой конторы есть, а чем и кем оно подкреплено нет.

«Анонимки» выходят.

Может есть смысл сообществу трейдеров/инвесторов сделать общественное письмо в адрес регулирующих органов, например ЦБ РФ, МЭР, как вариант на Московскую биржу?

Подобные вещи в одиночку делать не много смысла: на периодические запросы МЭР обычно отправляет в суд (видно директива у них такая); ЦБ РФ обычно отвечает в тему, но формально, понимая, что одинокий запрос имеет мало шансов на развитие.

К сожалению, Россия не отвечает на информационную пропаганду, я это так называю, когда появляются негативные отчёты западных агентств, как правило подкреплённые идеологическими исходниками: коррупция, волюнтаризм, сырьевая экономика. После прошлогоднего отчёта Goldman Sachs мы выходили с предложением в МЭР по поводу аргументированной информационной, в первую очередь международной, работы с такими заявлениями, но… не досуг им «всё о России думают», да и мнение сложилось, что Улюкаев туда ненадолго пришёл, видно и остальные расслабляются, пока он себя для очередного места пиарит в СМИ.

Поскольку непосредственно отчёты мало кто читает, а ссылки обычно вот такие, безымянные:

«Подготовка к Олимпийским играм вряд ли обеспечит макроэкономический подъем в России в 2014 году, ожидать стоит только краткосрочного положительного эффекта, пришли к выводу в рейтинговом агентстве Moody’s. Не выиграют от Игр госкорпорации, они и так достаточно узнаваемы, а Внешэкономбанк и Сбербанк скорее понесут убытки.»

То хорошо было бы ставить авторов этих отчётов и высказываний, желательно с краткой аннотацией их резюме, а то получается весомое мнение под «крышей» весомой конторы есть, а чем и кем оно подкреплено нет.

«Анонимки» выходят.

Может есть смысл сообществу трейдеров/инвесторов сделать общественное письмо в адрес регулирующих органов, например ЦБ РФ, МЭР, как вариант на Московскую биржу?

Подобные вещи в одиночку делать не много смысла: на периодические запросы МЭР обычно отправляет в суд (видно директива у них такая); ЦБ РФ обычно отвечает в тему, но формально, понимая, что одинокий запрос имеет мало шансов на развитие.

К сожалению, Россия не отвечает на информационную пропаганду, я это так называю, когда появляются негативные отчёты западных агентств, как правило подкреплённые идеологическими исходниками: коррупция, волюнтаризм, сырьевая экономика. После прошлогоднего отчёта Goldman Sachs мы выходили с предложением в МЭР по поводу аргументированной информационной, в первую очередь международной, работы с такими заявлениями, но… не досуг им «всё о России думают», да и мнение сложилось, что Улюкаев туда ненадолго пришёл, видно и остальные расслабляются, пока он себя для очередного места пиарит в СМИ.

НА-Джест (утренний обзор для биржевых игроков) от 07.02.14

Доброго утра, товарищи хаотические трейдеры.

Сегодня… пятница, а, значит, время фиксировать прибыль и подтянуться к голубым… экранам для просмотра Олимпиады.

У всех все замечательно. Америка, Азия и Европа осмелели и радуются тому, что деньги будут.

Сегодня, кстати, должен наступить тот самый потолок госдолга. Но видимо, до выступления Йеллен ничего существенно плохого не произойдет. Выступление, если не ошибаюсь, на следующей неделе.

Хаотические портфели на Хеджере или шорте (видимо, минусовом), но уж такова судьба. Не будем роптать — ждем прибыли или закрытия портфеля.

Приятных торгов. И да пребудет с вами профит!

интересности и прочие новости — прошу в комменты.

Сегодня… пятница, а, значит, время фиксировать прибыль и подтянуться к голубым… экранам для просмотра Олимпиады.

У всех все замечательно. Америка, Азия и Европа осмелели и радуются тому, что деньги будут.

Сегодня, кстати, должен наступить тот самый потолок госдолга. Но видимо, до выступления Йеллен ничего существенно плохого не произойдет. Выступление, если не ошибаюсь, на следующей неделе.

Хаотические портфели на Хеджере или шорте (видимо, минусовом), но уж такова судьба. Не будем роптать — ждем прибыли или закрытия портфеля.

Приятных торгов. И да пребудет с вами профит!

интересности и прочие новости — прошу в комменты.

Может Дартстрейд объяснит или рассудит?

Вступил на Смарт-лабе в небольшую переписку, кроме того, что не получил ответ на вопрос, ещё получил мнение об агрессивности и т.п.

Всю переписку прилагаю, просьба, если несложно прокомментировать. Есл не прав или что-то не знаю – обычно признаю, но пока конструктива не получилось.

Если в чём не прав или вопрос задал глупый: прокомментируйте, сделю выводы:

Исходный блог:

«Собрание акционеров владельцев голосующих акций ОАО АНК «Башнефть» утвердило цены выкупа акций у несогласных. Обыкновенные акции будут выкупаться по 1983 руб. за акцию, а привилегированные по 1403 руб. за акцию. Предыдущие цены выкупа были 1784 и 1397 руб. соответственно. Дисконт растет, и это очень расстраивает, так как косвенным образом это характеризует снижение уровня корпоративного управления в компании.

Нам очень хотелось бы посмотреть как распределились голоса

Читать дальше →

Всю переписку прилагаю, просьба, если несложно прокомментировать. Есл не прав или что-то не знаю – обычно признаю, но пока конструктива не получилось.

Если в чём не прав или вопрос задал глупый: прокомментируйте, сделю выводы:

Исходный блог:

«Собрание акционеров владельцев голосующих акций ОАО АНК «Башнефть» утвердило цены выкупа акций у несогласных. Обыкновенные акции будут выкупаться по 1983 руб. за акцию, а привилегированные по 1403 руб. за акцию. Предыдущие цены выкупа были 1784 и 1397 руб. соответственно. Дисконт растет, и это очень расстраивает, так как косвенным образом это характеризует снижение уровня корпоративного управления в компании.

Нам очень хотелось бы посмотреть как распределились голоса

Читать дальше →