НА-Джест (утренний обзор для биржевых игроков) от 04.02.14

Доброго утра, товарищи хаотические трейдеры.

Вчерашняя Америка не порадовала. Опережающий индикатор оказался откровенно плохим — на грани рецессии. Это, несомненно, тут же дало повод продать акции (на ожиданиях плохой прибыли и явном несоответствии цен на акции реальному положению дел) и купить золото, на ожидании не такого скорого сворачивания КУЕ, как можно было бы предположить.

В общем, худший старт февраля за последние 32 года.

Видимо, примерно это и пишут аналитики (сам ничего прочитать не успел).

Китайцы приняли эстафетную палочку на привычные 0,8%, японцы тупо сделали очередное сэппуку.

У нас вряд ли будет лучше, чем у азиатов, но в среднем по больничке.Да, мы-то за счет ослабления рубля держимся пока. Но долговой рынок как-то свербит.

Однако, самое время зафикисировать шортовые хаотические портфели. И выставить хеджера или вообще натыкать лонговое сальдо — отскок или будет, или нет, но, скорее всего, те же американцы теперь воспрянут: космонавты уже за бортом вместе с частью пассажиров, КУЕ уже не факт, что будут снижать ускоренными темпами а денег по-прежнему есть.

Приятных торгов. И да пребудет с вами профит.

Вчерашняя Америка не порадовала. Опережающий индикатор оказался откровенно плохим — на грани рецессии. Это, несомненно, тут же дало повод продать акции (на ожиданиях плохой прибыли и явном несоответствии цен на акции реальному положению дел) и купить золото, на ожидании не такого скорого сворачивания КУЕ, как можно было бы предположить.

В общем, худший старт февраля за последние 32 года.

Видимо, примерно это и пишут аналитики (сам ничего прочитать не успел).

Китайцы приняли эстафетную палочку на привычные 0,8%, японцы тупо сделали очередное сэппуку.

У нас вряд ли будет лучше, чем у азиатов, но в среднем по больничке.Да, мы-то за счет ослабления рубля держимся пока. Но долговой рынок как-то свербит.

Однако, самое время зафикисировать шортовые хаотические портфели. И выставить хеджера или вообще натыкать лонговое сальдо — отскок или будет, или нет, но, скорее всего, те же американцы теперь воспрянут: космонавты уже за бортом вместе с частью пассажиров, КУЕ уже не факт, что будут снижать ускоренными темпами а денег по-прежнему есть.

Приятных торгов. И да пребудет с вами профит.

Лонг по УралКалию (в объеме 9.50%)

Следует открыть длинные позиции (open long) по URKA. То есть рекомендовано включить интрумент в портфель в объеме 9.50% от стоимости чистых активов на момент открытия позиции

Отличный момент для входа: пан или пропал. Сбрасывать со счетов новости, в текущий момент мне представляется неправильным, поскольку масштабы происходящих событий существенно превышают «нормальные» для фондовых рынков и прогнозировать даже краткосрочные новости крайне сложно.

Отличный момент для входа: пан или пропал. Сбрасывать со счетов новости, в текущий момент мне представляется неправильным, поскольку масштабы происходящих событий существенно превышают «нормальные» для фондовых рынков и прогнозировать даже краткосрочные новости крайне сложно.

Сроки имеют решающее значение

Саймон Фасдал, Глава отдела торговли облигациями Saxo Bank

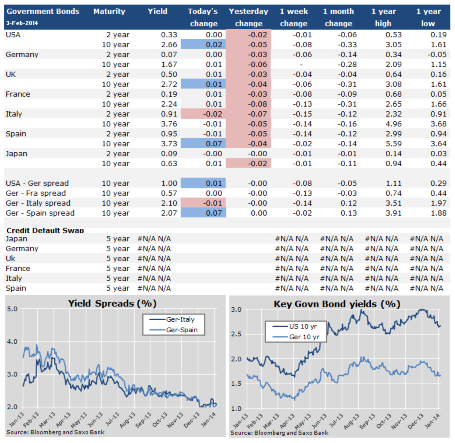

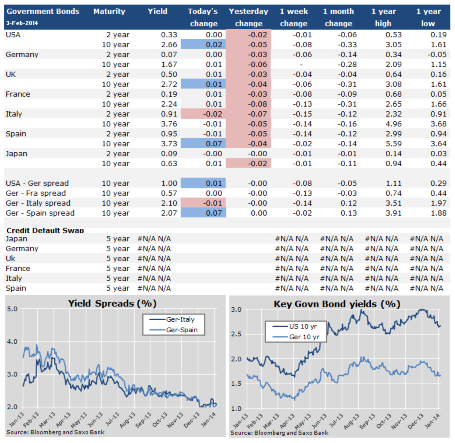

Распродажи более рисковых классов активов на прошлой неделе ясно показали несоответствие соотношения риска к прибыли в отношении европейского кредитования и величину турбулентности акций в условиях повышенных уровней.

На развивающиеся рынки пришлись самые большие потери, однако, как отмечалось ранее, наступило время внимательного наблюдения за отдельными государственными и корпоративными бумагами некоторых зон развивающихся рынков.

Краткий обзор конца января

Европейские корпоративные облигации только выиграют от продолжения усилий со стороны Европейского центрального банка (ЕЦБ) по сдерживанию дефляции. Вполне вероятно, что деньги будут продолжать течь в Еврозону из-за рубежа, укрепляя, таким образом, европейские активы. Однако проблема в том, что доходность настолько мала, что повышательное движение довольно ограничено, и оставшееся вознаграждение не поможет в период волатильности.

На облигации развивающихся рынков большое негативное влияние оказывают, в основном, геополитические рисковые факторы (Украина, Турция), а также повышение риска дефолта в других странах (Аргентина, Венесуэла). Крупнейшим фактором является отток розничной торговли из фондов развивающихся рынков, что ослабляет валюты и классы активов в широком масштабе. Следовательно, развивающиеся рынки страдают, здесь появляются политические волнения, так зачем покупать облигации? – А затем, что в выбранных корпоративных и государственных облигациях мы приближаемся к уровням, где премии за риск повышены до такой степени, когда азартные инвесторы ежедневно получают крупные вознаграждения. Однако, сроки здесь имеют решающее значение, особенно для чувствительных к переоценке ценных бумаг инвесторов. Тем не менее, шанс на возрождение этих рынков появится позже в 2014 году.

Материал предоставлен Trading Floor

Распродажи более рисковых классов активов на прошлой неделе ясно показали несоответствие соотношения риска к прибыли в отношении европейского кредитования и величину турбулентности акций в условиях повышенных уровней.

На развивающиеся рынки пришлись самые большие потери, однако, как отмечалось ранее, наступило время внимательного наблюдения за отдельными государственными и корпоративными бумагами некоторых зон развивающихся рынков.

Краткий обзор конца января

Европейские корпоративные облигации только выиграют от продолжения усилий со стороны Европейского центрального банка (ЕЦБ) по сдерживанию дефляции. Вполне вероятно, что деньги будут продолжать течь в Еврозону из-за рубежа, укрепляя, таким образом, европейские активы. Однако проблема в том, что доходность настолько мала, что повышательное движение довольно ограничено, и оставшееся вознаграждение не поможет в период волатильности.

На облигации развивающихся рынков большое негативное влияние оказывают, в основном, геополитические рисковые факторы (Украина, Турция), а также повышение риска дефолта в других странах (Аргентина, Венесуэла). Крупнейшим фактором является отток розничной торговли из фондов развивающихся рынков, что ослабляет валюты и классы активов в широком масштабе. Следовательно, развивающиеся рынки страдают, здесь появляются политические волнения, так зачем покупать облигации? – А затем, что в выбранных корпоративных и государственных облигациях мы приближаемся к уровням, где премии за риск повышены до такой степени, когда азартные инвесторы ежедневно получают крупные вознаграждения. Однако, сроки здесь имеют решающее значение, особенно для чувствительных к переоценке ценных бумаг инвесторов. Тем не менее, шанс на возрождение этих рынков появится позже в 2014 году.

Материал предоставлен Trading Floor

Д. Медведев и И. Сечин о ФР: «Фишкой, как принято говорить. Голубой.»

Не знаю, заглянул ли кто сегодня на сайт правительства по поводу рабочей встрече Д. Медведева и И. Сечина.

Встреча прошла в момент когда стоимость акции Роснефти приближается к «уровням Сечина», возможно что-то осталось за кадром, но совпадение это может стать индикатором спекуляций в Роснефти, как уже было недавно на «уровням Сечина».

Полная версия тут: government.ru/news/10149.

А вот концовка, ну реально подняла настроение:

«Д.Медведев: Это первое. Вообще при учёте позиций фондового рынка – он сейчас не в лучшем положении, но то, что есть, даже при этих входящих, так сказать, рост, – это хорошо. Вы же всё равно один из индикаторов роста нашего рынка.

И.Сечин: Компания является определённым индексом для…

Д.Медведев: Фишкой, как принято говорить. Голубой.

И.Сечин: Да, фишкой. Мы работаем, Дмитрий Анатольевич, стараемся поддерживать фондовый рынок, в том числе и в интересах наших акционеров прежде всего.

Д.Медведев: Хорошо. Спасибо большое.»

Дочитал и подумал: За что спасибо и большое? А вот, так понятней:

«И.Сечин: ………… И, Дмитрий Анатольевич, мы надеемся, что в текущий 2014 год, следуя Вашему поручению, мы немножечко даже добавим: примерно, по нашим расчётам, это будет 3,1 трлн.

……………………………………………

Д.Медведев: Хорошо. Спасибо большое.»

Роснефть – моя любимая спекулятивная фишка, голубая, уже четыре месяца не было её в портфеле, но видимо скоро порадует. Надо уметь работать с информацией – особенно между строк.

Встреча прошла в момент когда стоимость акции Роснефти приближается к «уровням Сечина», возможно что-то осталось за кадром, но совпадение это может стать индикатором спекуляций в Роснефти, как уже было недавно на «уровням Сечина».

Полная версия тут: government.ru/news/10149.

А вот концовка, ну реально подняла настроение:

«Д.Медведев: Это первое. Вообще при учёте позиций фондового рынка – он сейчас не в лучшем положении, но то, что есть, даже при этих входящих, так сказать, рост, – это хорошо. Вы же всё равно один из индикаторов роста нашего рынка.

И.Сечин: Компания является определённым индексом для…

Д.Медведев: Фишкой, как принято говорить. Голубой.

И.Сечин: Да, фишкой. Мы работаем, Дмитрий Анатольевич, стараемся поддерживать фондовый рынок, в том числе и в интересах наших акционеров прежде всего.

Д.Медведев: Хорошо. Спасибо большое.»

Дочитал и подумал: За что спасибо и большое? А вот, так понятней:

«И.Сечин: ………… И, Дмитрий Анатольевич, мы надеемся, что в текущий 2014 год, следуя Вашему поручению, мы немножечко даже добавим: примерно, по нашим расчётам, это будет 3,1 трлн.

……………………………………………

Д.Медведев: Хорошо. Спасибо большое.»

Роснефть – моя любимая спекулятивная фишка, голубая, уже четыре месяца не было её в портфеле, но видимо скоро порадует. Надо уметь работать с информацией – особенно между строк.

На этой неделе кросс-курсы иены и интерес к риску либо выстоят, либо упадут

Джон Харди, главный валютный стратег брокерской компании Saxo Bank

∙ Сделки carry по иене остаются критерием мирового интереса к риску

∙ Статус евро как надежной валюты идет на убыль

∙ Уверенность – главная тема недели

Опубликованный на выходных слабый набор показателей индекса деловой активности PMI в

Читать дальше →

∙ Сделки carry по иене остаются критерием мирового интереса к риску

∙ Статус евро как надежной валюты идет на убыль

∙ Уверенность – главная тема недели

Опубликованный на выходных слабый набор показателей индекса деловой активности PMI в

Читать дальше →

Три показателя на сегодня: производственные индексы в Испании, Великобритании и США

-После низких показателей инфляции в Еврозоне игроки переключают внимание на производственную активность

-Испания и Великобритания ждут доказательств потенциала будущего роста

-Риски в производственном секторе США возросли после неутешительных данных о доходах

Первый торговый день февраля принесет с собой целый ряд отчетов о

Читать дальше →

-Испания и Великобритания ждут доказательств потенциала будущего роста

-Риски в производственном секторе США возросли после неутешительных данных о доходах

Первый торговый день февраля принесет с собой целый ряд отчетов о

Читать дальше →

Сырьевые рынки падают в условиях нестабильности на развивающихся рынках и высокого курса доллара

Оле Слот Хэнсен, стратег и директор отдела биржевых продуктов брокерской компании Saxo Bank

∙ Сырьевой комплекс сдал позиции на фоне нестабильности на развивающихся рынках

∙ Мазут дорожает в связи с возможными заморозками в США

∙ Трейдеры несут убытки из-за колебаний цен на природный газ

Цены на сырьевые товары в течение недели снижались. Перспективы

Читать дальше →

∙ Сырьевой комплекс сдал позиции на фоне нестабильности на развивающихся рынках

∙ Мазут дорожает в связи с возможными заморозками в США

∙ Трейдеры несут убытки из-за колебаний цен на природный газ

Цены на сырьевые товары в течение недели снижались. Перспективы

Читать дальше →

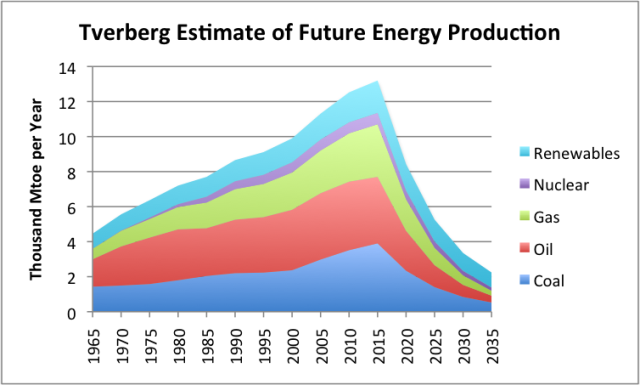

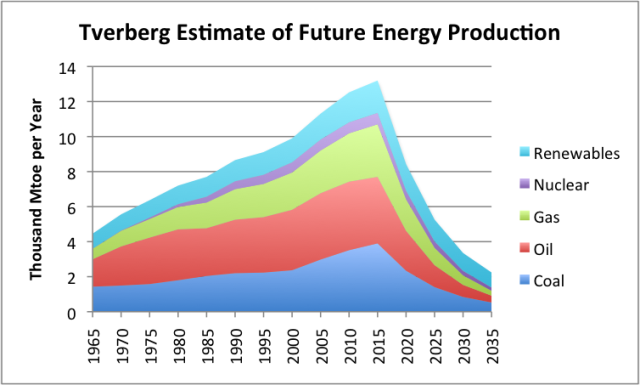

Графики дня: нефть и сырье. Что будет.

Вообще-то очень большой пост про сырье, цены и источники энергии в исторической перспективе.

Конечно, на зерохедже.

пара картинок оттуда:

Конечно, на зерохедже.

пара картинок оттуда:

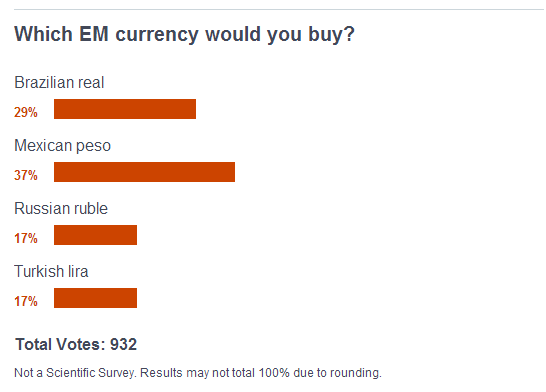

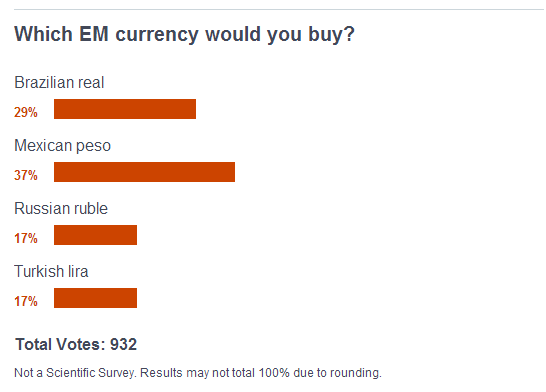

Поможем рублю! Улучшим инвестклимат!

НаCNBC проводят опрос, какую валюту развивающихся стран (EM) вы бы купили?

Пока выигрывает Мексиканский песо!

голосуй за рубль — привлекай инвесторов!

Пока выигрывает Мексиканский песо!

голосуй за рубль — привлекай инвесторов!

Утренний брифинг от Saxo Bank: обзор рынков на 3 февраля 2014 года

Форекс: Евро торгуется без изменений

Этим утром евро торгуется в боковом тренде относительно большинства своих главных конкурентов. Между тем, учитывая слабые официальные цифры по обрабатывающему сектору Китая за минувшие выходные, сегодняшние окончательные показатели по производственной

Читать дальше →

Этим утром евро торгуется в боковом тренде относительно большинства своих главных конкурентов. Между тем, учитывая слабые официальные цифры по обрабатывающему сектору Китая за минувшие выходные, сегодняшние окончательные показатели по производственной

Читать дальше →

НА-Джест (утренний обзор для биржевых игроков) от 03.02.14

Доброго утра, товарищи хаотические трейдеры и примкнувшие к ним по незнанию.

Сегодня, если кто не знает, понедельник. И именно на этой неделе два замечательных события — Олимпиада и уперение Америки в очередной потолок.

С первым все ясно, и, кто не болеет, тот не патриот. Я уже начал играть на упреждение и лежу.

С потолком госдолга тоже все ясно — если упрутся в Конгрессе или сенате, то лежать будут. Болеть. Но, скорее всего, все будет хорошо.

Америка отторговала плохо, Япония аналогично, китайцы тоже не блещут.

У нас примечательны были торги фьючами в пятницу — зачем так рвали? На таком-то фоне? В общем сейчас самое время разобраться и наказать, кого попало.

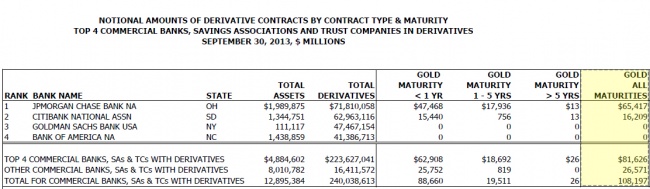

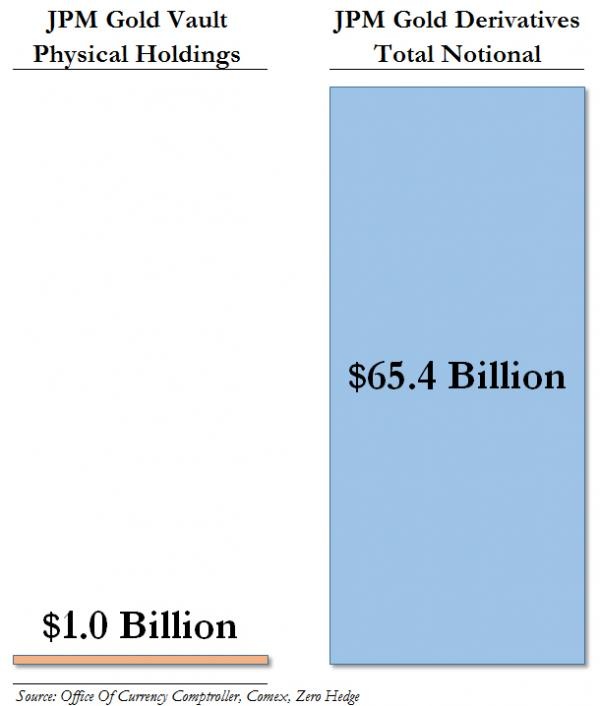

Играть от покупки, как я вижу, можно, но очень аккуратно — не спокойно нынче в мире. Того и гляди шваркнут. вчера все видели позицию ЖПМорганов по золоту. А ведь и кроме золота активов хватает.

Поэтому хаотический портфель, если с прибылью — можно фиксировать. Если с убытком — ждать прибыли, а потом фиксировать.)) Хеджер рулит.

Приятных торгов. И да пребудет с вами профит.)

все интересное — в комментах!

Да, и объясните мне буквосочетание «Извержение лонгов». Я глову сломал «чеза?».

Сегодня, если кто не знает, понедельник. И именно на этой неделе два замечательных события — Олимпиада и уперение Америки в очередной потолок.

С первым все ясно, и, кто не болеет, тот не патриот. Я уже начал играть на упреждение и лежу.

С потолком госдолга тоже все ясно — если упрутся в Конгрессе или сенате, то лежать будут. Болеть. Но, скорее всего, все будет хорошо.

Америка отторговала плохо, Япония аналогично, китайцы тоже не блещут.

У нас примечательны были торги фьючами в пятницу — зачем так рвали? На таком-то фоне? В общем сейчас самое время разобраться и наказать, кого попало.

Играть от покупки, как я вижу, можно, но очень аккуратно — не спокойно нынче в мире. Того и гляди шваркнут. вчера все видели позицию ЖПМорганов по золоту. А ведь и кроме золота активов хватает.

Поэтому хаотический портфель, если с прибылью — можно фиксировать. Если с убытком — ждать прибыли, а потом фиксировать.)) Хеджер рулит.

Приятных торгов. И да пребудет с вами профит.)

все интересное — в комментах!

Да, и объясните мне буквосочетание «Извержение лонгов». Я глову сломал «чеза?».

пора убирать елку

Тачка Дроттера

Самый дорогой внедорожник в мире Dartz Prombron Monaco Red Diamond Edition ($1,500,000)

Роскошный внедорожник разработали российская компания «Промбронь» и латвийская Dartz.

Компания «Dartz Motorz» была основана в 2008 году благодаря идее одного из сотрудников «Dartz Grupa» возродить компанию «Руссо-Балт». Так как компания «Dartz Grupa» была новичком в области автомобилестроения, ей нужен был стратегический партнер. Этим партнером стала Санкт-петербургская производственная фирма «Автокад». Изначально предприятие должно было бы носить историческое название — «Руссо-Балт», но из-за того, что все права на использование этого бренда были уже выкуплены швейцарским тюнинг-ателье «A: Level», компанию было решено назвать «Dartz Motorz».

Самый дорогой внедорожник в мире украшен бриллиантами

Читать дальше →

Роскошный внедорожник разработали российская компания «Промбронь» и латвийская Dartz.

Компания «Dartz Motorz» была основана в 2008 году благодаря идее одного из сотрудников «Dartz Grupa» возродить компанию «Руссо-Балт». Так как компания «Dartz Grupa» была новичком в области автомобилестроения, ей нужен был стратегический партнер. Этим партнером стала Санкт-петербургская производственная фирма «Автокад». Изначально предприятие должно было бы носить историческое название — «Руссо-Балт», но из-за того, что все права на использование этого бренда были уже выкуплены швейцарским тюнинг-ателье «A: Level», компанию было решено назвать «Dartz Motorz».

Самый дорогой внедорожник в мире украшен бриллиантами

Читать дальше →

Золото - деривативы. кто кого?

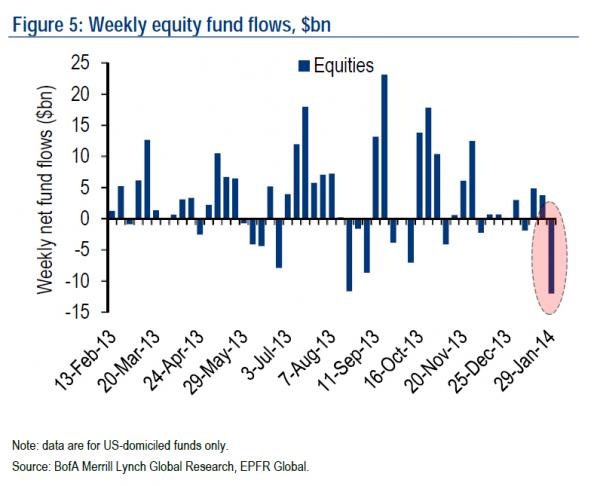

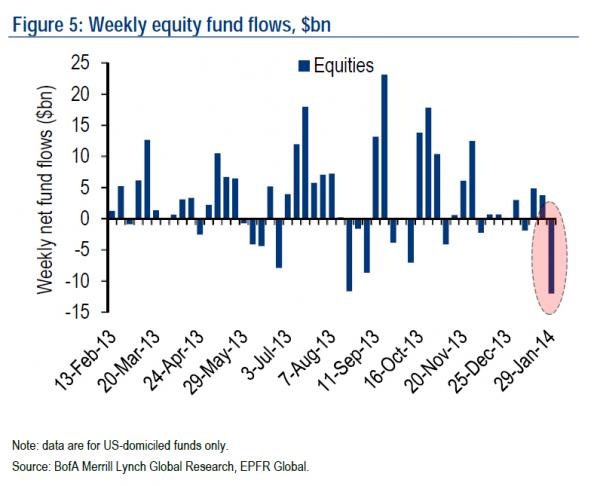

Отток капиталов: игроки вместо инвесторов.

Вот такой график с зерохеджа.

Интересно, что за всеми этими паниками действительно стоят горячие деньги и не менее горячие головы игроков — не важно на чем, важно играть.

Классические инвестиции умирают и умрут вместе с Баффеттом. Т.е. ждать осталось недолго.

Интересно, что за всеми этими паниками действительно стоят горячие деньги и не менее горячие головы игроков — не важно на чем, важно играть.

Классические инвестиции умирают и умрут вместе с Баффеттом. Т.е. ждать осталось недолго.

Фьючерсы на ОФЗ - новый грааль в трейдинге!

Уважаемые трейдеры!

4 февраля в 18:00 МСК на портале iLearney стартует новый цикл вебинаров от Московской Биржи «Фьючерсы на ОФЗ: новый грааль!». В ходе занятий ведущий, специалист Московской Биржи, расскажет, как работает рынок облигаций и как на нем можно заработать, а также раскроет участникам возможности фьючерсов на корзины ОФЗ для частных инвесторов.

На вебинарах цикла вы найдете ответы на вопросы:

В чем особенность российского долгового рынка?

Какие основные факторы влияют на процентные ставки?

Какую динамику демонстрируют российские процентные ставки?

В чем привлекательность фьючерсов на ОФЗ для частных инвесторов?

Как работать с биржевым калькулятором по фьючерсам на ОФЗ?

Цикл вебинаров «Фьючерсы на ОФЗ: новый грааль!» состоит из 2 частей, которые пройдут:

«Фьючерсы на ОФЗ: новый грааль! Часть 1: Ставки и рынок ОФЗ» — 4 февраля в 18:00 МСК

«Фьючерсы на ОФЗ: новый грааль! Часть 2: Как заработать на фьючерсах на ОФЗ» — 6 февраля в 18:00 МСК

Онлайн-семинары предназначены, прежде всего, для частных инвесторов, имеющих базовый уровень в трейдинге.

Узнайте о преимуществах торговли фьючерсами на ОФЗ!

Ведущий цикла — Вадим Закройщиков, руководитель отдела бизнес-решений, Срочный рынок Московской Биржи.

4 февраля в 18:00 МСК на портале iLearney стартует новый цикл вебинаров от Московской Биржи «Фьючерсы на ОФЗ: новый грааль!». В ходе занятий ведущий, специалист Московской Биржи, расскажет, как работает рынок облигаций и как на нем можно заработать, а также раскроет участникам возможности фьючерсов на корзины ОФЗ для частных инвесторов.

На вебинарах цикла вы найдете ответы на вопросы:

В чем особенность российского долгового рынка?

Какие основные факторы влияют на процентные ставки?

Какую динамику демонстрируют российские процентные ставки?

В чем привлекательность фьючерсов на ОФЗ для частных инвесторов?

Как работать с биржевым калькулятором по фьючерсам на ОФЗ?

Цикл вебинаров «Фьючерсы на ОФЗ: новый грааль!» состоит из 2 частей, которые пройдут:

«Фьючерсы на ОФЗ: новый грааль! Часть 1: Ставки и рынок ОФЗ» — 4 февраля в 18:00 МСК

«Фьючерсы на ОФЗ: новый грааль! Часть 2: Как заработать на фьючерсах на ОФЗ» — 6 февраля в 18:00 МСК

Онлайн-семинары предназначены, прежде всего, для частных инвесторов, имеющих базовый уровень в трейдинге.

Узнайте о преимуществах торговли фьючерсами на ОФЗ!

Ведущий цикла — Вадим Закройщиков, руководитель отдела бизнес-решений, Срочный рынок Московской Биржи.

В преддверии февраля

Кен Векслер, эксперт tradingfloor.com

Вчера вечером глава ФРС Бен Бернанке (Ben Bernanke) покинул сцену среди сокращения количественного смягчения. В то время как я был одним из немногих (пожалуй, единственным), кто думал, что банк может повременить с дальнейшим сворачиванием, рынок был не в состоянии выйти за рамки своей практики. Ценовое действие впоследствии было смешанным, в реальности – чрезвычайно сдержанным. Всё было учтено, и дальше внимание устремилось в сторону стран, которые многие сочли бы исключительно экзотическими местами отдыха. Да, это – развивающиеся рынки…

Ах, эти бедные развивающиеся страны, ситуацию в которых можно определить как кризисную. Одна сторона не знает, что делает другая, которая, в свою очередь обвиняет во всём ФРС. Тем не менее, уже конец месяца – время встречных интуитивных потоков и балансовых ведомостей, вызывающих неустойчивое абсурдное ценовое действие, которое, когда всё остальное не даст результатов, быстро соотнесётся с, как вы уже догадались, развивающимися рынками. Например, в движении британского фунта против доллара США сегодня утром (что составило примерно 100,0 пунктов ниже суб-уровня 1,6500), конечно, виновата Турция. Эта страна повысила ставки на небывалый размер, и естественной реакцией стала продажа британской валюты, просто для того, чтобы затем снова купить её. Классика развивающихся рынков…

Что ж, достаточно напыщенных речей! Я думаю, можно просто сказать, что всё ещё впереди…

30 января из США мы получили данные по еженедельным заявкам на получение пособия по безработице и отчёт по ВВП. Это позволило увидеть, действительно ли состояние основной экономики настолько хорошее, как заставляет нас думать ФРС; однако, в сущности, это не настолько важно, ввиду того, что все взоры по-прежнему устремлены в сторону «бегства от рисков» на фоне всего происходящего на развивающихся рынках, не говоря уже о (хотя я это уже сделал) ситуации конца месяца с его потоками, которые будут портить общую внутридневную картину.

Вместо того чтобы предлагать вам уровни на сегодня, я просто поделюсь своей точкой зрения на всё происходящее в данный момент.

Эта нелепая ситуация на развивающихся рынках не более чем просто нелепость.

Буря в стакане воды рано или поздно успокоится, но не без определенных потерь. В свете текущих событий мы, скорее всего, столкнёмся с повсеместным бегством от риска, что, главным образом, коснётся кроссов SPX и JPY. Положение USD несколько лучше, однако сейчас это не столь заметно ввиду изменения коэффициента более широкого индекса доллара США. Доходность облигаций США (преимущественно, 10-летних) падает, но не из-за сокращения QE3, а ввиду того, что средствам, поступающим от высокодоходных развивающихся рынков, нужно пристанище и, как обычно, американцы дают его тем, кому оно необходимо больше всего.

Интересно, что некоторый отток наблюдается также в AUD (в основном через государственные ценные бумаги), но, всё равно, это имеет непосредственное отношение к развивающимся рынкам, так же как и в отношении общей неопределённости по поводу соображений Резервного банка Австралии. Во время заседания банка на следующей неделе нам не помешало бы быть немного более проницательными. GBPUSD оказалась в безвыходном положении, где всё — данные, рынок краткосрочной процентной ставки и отчасти зона безопасности, – указывают на дальнейший рост, но с другой стороны – центральный банк со своим анти-инструментом «forward misguided» (прим. введение рынков в заблуждение относительно будущих процентных ставок) делает все возможное, чтобы заверить всех, что в ближайшее время ставки не будут расти.

В настоящее время остаётся лишь уповать на на то, что следующие движения будут лучше тех, что мы наблюдали в последние дни. Я говорю не о возвращении к среднему уровню, а, скорее, о CADJPY, в случае, когда Канадский центральный банк не пошёл на повышение процентной ставки, а оставил её без изменения, и вследствие чего мы получили более слабую валюту. В то же время нельзя недооценивать и привлекательность Японии и JPY в качестве естественной безопасной гавани во время бури (заслужено или нет, но к чёрту с этой Абеномикой, по крайней мере пока).

Что до меня, то я с нетерпением жду февраля, когда, наконец, надеюсь, мы сможем по-настоящему начать 2014 год, потому что, по правде, я бы предпочёл забыть все январские события (и не я один).

Материал предоставлен Trading Floor

Вчера вечером глава ФРС Бен Бернанке (Ben Bernanke) покинул сцену среди сокращения количественного смягчения. В то время как я был одним из немногих (пожалуй, единственным), кто думал, что банк может повременить с дальнейшим сворачиванием, рынок был не в состоянии выйти за рамки своей практики. Ценовое действие впоследствии было смешанным, в реальности – чрезвычайно сдержанным. Всё было учтено, и дальше внимание устремилось в сторону стран, которые многие сочли бы исключительно экзотическими местами отдыха. Да, это – развивающиеся рынки…

Ах, эти бедные развивающиеся страны, ситуацию в которых можно определить как кризисную. Одна сторона не знает, что делает другая, которая, в свою очередь обвиняет во всём ФРС. Тем не менее, уже конец месяца – время встречных интуитивных потоков и балансовых ведомостей, вызывающих неустойчивое абсурдное ценовое действие, которое, когда всё остальное не даст результатов, быстро соотнесётся с, как вы уже догадались, развивающимися рынками. Например, в движении британского фунта против доллара США сегодня утром (что составило примерно 100,0 пунктов ниже суб-уровня 1,6500), конечно, виновата Турция. Эта страна повысила ставки на небывалый размер, и естественной реакцией стала продажа британской валюты, просто для того, чтобы затем снова купить её. Классика развивающихся рынков…

Что ж, достаточно напыщенных речей! Я думаю, можно просто сказать, что всё ещё впереди…

30 января из США мы получили данные по еженедельным заявкам на получение пособия по безработице и отчёт по ВВП. Это позволило увидеть, действительно ли состояние основной экономики настолько хорошее, как заставляет нас думать ФРС; однако, в сущности, это не настолько важно, ввиду того, что все взоры по-прежнему устремлены в сторону «бегства от рисков» на фоне всего происходящего на развивающихся рынках, не говоря уже о (хотя я это уже сделал) ситуации конца месяца с его потоками, которые будут портить общую внутридневную картину.

Вместо того чтобы предлагать вам уровни на сегодня, я просто поделюсь своей точкой зрения на всё происходящее в данный момент.

Эта нелепая ситуация на развивающихся рынках не более чем просто нелепость.

Буря в стакане воды рано или поздно успокоится, но не без определенных потерь. В свете текущих событий мы, скорее всего, столкнёмся с повсеместным бегством от риска, что, главным образом, коснётся кроссов SPX и JPY. Положение USD несколько лучше, однако сейчас это не столь заметно ввиду изменения коэффициента более широкого индекса доллара США. Доходность облигаций США (преимущественно, 10-летних) падает, но не из-за сокращения QE3, а ввиду того, что средствам, поступающим от высокодоходных развивающихся рынков, нужно пристанище и, как обычно, американцы дают его тем, кому оно необходимо больше всего.

Интересно, что некоторый отток наблюдается также в AUD (в основном через государственные ценные бумаги), но, всё равно, это имеет непосредственное отношение к развивающимся рынкам, так же как и в отношении общей неопределённости по поводу соображений Резервного банка Австралии. Во время заседания банка на следующей неделе нам не помешало бы быть немного более проницательными. GBPUSD оказалась в безвыходном положении, где всё — данные, рынок краткосрочной процентной ставки и отчасти зона безопасности, – указывают на дальнейший рост, но с другой стороны – центральный банк со своим анти-инструментом «forward misguided» (прим. введение рынков в заблуждение относительно будущих процентных ставок) делает все возможное, чтобы заверить всех, что в ближайшее время ставки не будут расти.

В настоящее время остаётся лишь уповать на на то, что следующие движения будут лучше тех, что мы наблюдали в последние дни. Я говорю не о возвращении к среднему уровню, а, скорее, о CADJPY, в случае, когда Канадский центральный банк не пошёл на повышение процентной ставки, а оставил её без изменения, и вследствие чего мы получили более слабую валюту. В то же время нельзя недооценивать и привлекательность Японии и JPY в качестве естественной безопасной гавани во время бури (заслужено или нет, но к чёрту с этой Абеномикой, по крайней мере пока).

Что до меня, то я с нетерпением жду февраля, когда, наконец, надеюсь, мы сможем по-настоящему начать 2014 год, потому что, по правде, я бы предпочёл забыть все январские события (и не я один).

Материал предоставлен Trading Floor

Евро/доллар давит на 1,3500, поскольку развивающиеся рынки остаются в затруднительном положении

- Рубль опустился к рекордным минимумам по отношению к корзине валют

- Индия жалуется на сокращение стимулов ФРС

- На следующей неделе состоятся заседания нескольких Центробанков

Вчера мы наблюдали очередной скачок в валютах развивающихся рынков, где в центре внимание оказался рубль, достигший вчера рекордного минимума против корзины валют. Центральный банк России заявил, что будет защищать валюту с помощью неограниченного объема покупок, если она выйдет за пределы коридора, однако банк также постоянно сдвигает границы в сторону ослабления рубля в попытках контролировать темпы девальвации.

Амброз Эванс-Притчард из Telegraph вчера охватил тему девальвации рубля, как и наш Стин Якобсен. В 2013 году Россия потратила примерно 20 млрд. долларов своих запасов, а в январе темпы выросли, поскольку рубль стремительно упал, чему способствовало сокращение стимулов Федрезерва. Можно ли себе представить, куда направится рубль, если цены на нефть марки Brent упадут на 20-30 долларов за баррель и будут оставаться на этом уровне на протяжении года или дольше? Кстати, единственной валютой развивающихся рынков, которая пока не обесценилась, является китайский юань, который выглядит чрезвычайно переоцененным в текущих условиях. В последние дни, наконец, наблюдается определенное снижение — станет ли юань следующей валютой, которая упадет?

График: USD/RUB

В центре внимание развивающихся рынков оказался российский рубль, чему способствовало его вчерашнее падение к историческому минимуму против корзины валют. Вчерашнее заявление Центрального банка России позволило рынкам взять паузу, однако с утра валюта снова продемонстрировала движение, которое, вероятно, станет свежим рывком к новым минимумам.

Источник: Saxo Bank

В своем выступлении председатель Центробанка Индии сетовал на сокращение стимулов Федрезервом и отсутствие международной координации политик, однако он не упомянул неудачные политические решения последних лет, принятые многими странами развивающихся рынков (не то чтобы Федрезерв оказался полезен, отчаянно наводняя мир ликвидностью, что способствовало текущему кризису).

MISH появилась статья, в которой обсуждается очередная неудачная попытка Испании привести дефицит в соответствии с уже сниженными целевыми значениями, поскольку, по всей видимости, страна завершила 2013 год с дефицитом бюджета на уровне 7% от ВВП. В долгосрочной перспективе эта ситуация для Испании несовместима с жизнью, однако рынок сохраняет невероятную самонадеянность в отношении Европы и того, какие решения могут появиться для разрешения этих долговых проблем. Звучали идеи о налоге на богатство и вовлечении держателей облигаций в процесс оказания экстренной финансовой помощи, однако никто не хочет говорить о риске девальвации и дефолта, традиционного выхода из подобной проблемы. Между тем, по какой-то причине, рынок, кажется, с радостью стремительно скупает испанский долг, поскольку в этом году доходность упала значительно ниже 4%. Вам повезет, если через десять лет эта инвестиция обернется для вас получением более 50 центов за евро (песету?), покупатели испанского долга.

График: EUR/USD

Пара евро/доллар снова выглядит смертельно раненной, однако в последнее время ей отчаянно не хватает импульса направления. Тем не менее, слабость говорит в пользу прорыва уровня 1,3500 и умеренного рывка вниз прежде, чем пара возьмет паузу в преддверии заседания Европейского центрального банка (ЕЦБ) – возможно, вплоть до 1,3300 – но, возможно, она снова получит сильный импульс и остановится вблизи 1,3400, пока мы не услышим последние новости от председателя Драги и его коллег.

Источник: Saxo Bank

Что нас ждет – важная неделя на подходе

Следующая неделя будет изобиловать событийными рисками, учитывая заседания ЕЦБ, Резервного банка Австралии и Банка Англии, а также стандартный шквал показателей мировых PMI, последний отчет по индексу деловой активности ISM в США и пятничный отчет по занятости вне сельскохозяйственного сектора.

Значительное внимание привлечет заседание ЕЦБ, поскольку Драги и его коллеги только сотрясали воздух и не делали конкретных намеков на меры, которые банк может действительно выбрать из многогранного арсенала вариантов.

Кроме того, рынок будет сильно переживать из-за выходящего на следующей неделе отчета по индексу деловой активности ISM вне сектора обрабатывающей промышленности США, поскольку разочаровывающее значение данного отчета за декабрь предполагает наличие негативной тенденции в ведущем секторе услуг США. Между тем, пятничного отчета по занятости будут ждать сильнее, чем обычно после слабого показателя за декабрь.

Разумеется, на следующей неделе мы увидим, как развивающиеся рынки надеются на слабые данные из США, поскольку на данный момент их единственная надежда на облегчение ситуации состоит в том, чтобы Федрезерв указал на снижение темпов сокращения стимулов на фоне слабых данных. Если мы получим равномерно слабые данные из США, любопытно будет посмотреть, вызовет ли это стремительный рост интереса к риску с ростом развивающихся рынков и рынков активов, или же рынки вскоре начнут пытаться нащупать поддержку ввиду всеобщего ощущения беспокойства, поскольку подобный исход в конечном итоге начнет подрывать доверие к Центробанку.

Последнее мне кажется неизбежным: для меня это вопрос временных рамок – сохранится ли текущее положение дел вплоть до лета или же игра в сокращение стимулов ФРС будет окончена уже на следующем заседании? Значительное давление со стороны рынков теоретически может вынудить Джанет Йеллен остановить сокращение стимулов на ее первом заседании в качестве председателя ФРС 19 марта — вероятно, она отчаянно хотела бы этого избежать.

Материал предоставлен Trading Floor ru.tradingfloor.com

ВПК и нефтегазовый комплекс России.

Пока не видел анализов влияния роста и модернизации военно-промышленных комплексов стран на рост в них отдельных отраслей или экономик в целом, всё-таки сейчас не «холодная» война.

А вот это фото

навеяло мысли, что ВПК, при восстановлении

Читать дальше →

А вот это фото

навеяло мысли, что ВПК, при восстановлении

Читать дальше →