2 фото

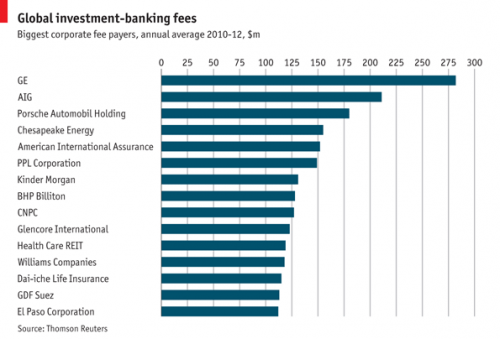

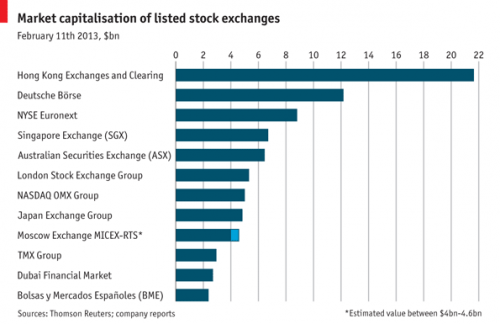

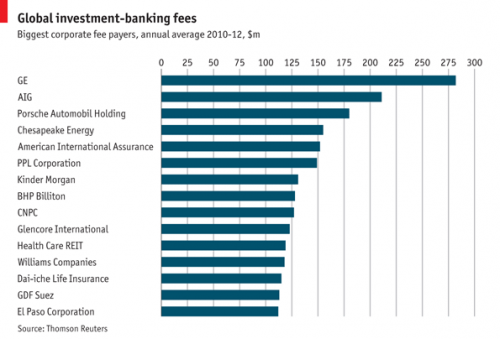

В среднем, за последние три года корпорация GE (General Electric), заплатила за оказание инвестиционно-банковских услуг больше, чем любая другая корпорация. Только в прошлом году на выплату было потрачено $ 278млн. Большая часть этой суммы была потрачена на укрупнение бизнеса и сделки слияний и поглощений. В октябре 2012 года GE продала облигации на сумму $7 млрд. JP Morgan, один из консультантов GE, заработал $ 5,6 млрд за оказание инвестиционно-банковских услуг в прошлом году, больше, чем любой другой банк. Банк Америки Merrill Lynch был следующим крупнейшим инвестиционным банком, его доход составил $ 4,9 млрд. Но доход обоих банков снизился в 2012 году. По данным ведущего международного информационного агентства Thomson Reuters, общая сумма за оказание инвестиционно-банковских услуг составила $ 74,8 млрд в прошлом году, что оказалось самым низким показателем за последние три года.

www.economist.com/blogs/graphicdetail/2013/01/focus-0

А кто первым отгадает, «Что (кто)?» на втором рисунке, получит конфету «Мишка косолапый». В зачет идет полный ответ.

В топике «Куда движутся волны» на фото изображен Жан-Клод Трише — председатель правления Европейского центрального банка с 2003 по 2011 год, французский финансист.

Выходящая в эту ночь на улицы Манхэттена толпа состояла из миллионеров и миллиардеров, людей с самой верхушки этого мира. На фондовом рынке был в разгаре самый длинный в истории бычий период. Небывалый бум на рынке недвижимости. Экономисты тут и там рассуждали об «экономике Златовласки» — не слишком перегретой, не слишком холодной, — в которой стабильный рост может продолжаться практически бесконечно.

Блестящий экономист, выпускник Принстонского университета Бен Бернанке только что взял у Алана Гринспена бразды правления Федеральной резервной системой. В феврале 2004 года Бернанке произнес в Вашингтоне речь, в которой определил современный метод поддержания рынков. Эта речь, которую он назвал «Великое смягчение», была о новой эре в экономике, в которой волатильность – эти разорительные рыночные скачки и спазмы – была полностью ликвидирована. По его словам, одна из основных движущих сил этого экономического рая – «постоянно растущая глубина и сложность финансовых рынков».

Другими словами, кванты – такие как Гриффин, Эснесс, Мюллер, Вайнштайн, Саймонс и другие математические кудесники, взявшие Уолл-Стрит в свои руки – помогали укрощать волатильность рынков. Все больше познавая Истину, они превращали хаос в порядок. Всякий раз, когда рынок слишком отклонялся от равновесного состояния, их суперкомпьютеры спешили на помощь, мгновенно проглатывая неверно оцененные бумаги и восстанавливая мир в королевстве. Финансовая система превратилась в отлично отлаженный механизм, мирно жужжащий посреди кристально-чистой математической вселенной квантов.

За оказание обществу этой услуги кванты получали неплохое вознаграждение. Но кто стал бы жаловаться? Среднестатистические труженики наблюдали, как вместе с рынком растут и их пенсионные планы 401(k), цены на недвижимость росли день ото дня, у банков было полно денег и они с удовольствием давали их в кредит, аналитики прогнозировали дальнейший рост индекса Доу Джонса. И все это во многом благодаря квантам. Это было прекрасное время для того, чтобы жить, богатеть и блистать на Уолл-Стрит.

В рынок вливались деньги, сумасшедшие деньги. Пенсионные фонды со всей Америки, прогоревшие на крахе доткомов в 2000 году, ринулись в хедж-фонды, любимые игрушки квантов, доверяя пенсионные накопления граждан этим группкам уединенных и непонятных простому смертному инвесторов. AQR, хедж-фонд Клиффа Эснесса, начал свою работу в 1998 году с миллиардом долларов. К середине 2007-го стоимость управляемых им активов уже приближалась к 40 миллиардам. Citadel метала банк в 20 миллиардов. В 2005 году Джим Саймонс объявил, что Renaissance открывает фонд, который будет жонглировать активами на рекордные 100 миллиардов долларов. 33-летний Боз Вайнштайн управлял в DeutscheBank позициями примерно на 30 миллиардов.

Рост ускорялся. В 1990 году хедж-фонды управляли активами суммарной стоимостью 39 миллиардов долларов. К 2000 году эта цифра достигла 490 миллиардов, а к 2007 составляла уже 2 триллиона. И эти цифры еще не включали сотни миллиардов в фондах, управляемых банками, такими как MorganStanley, GoldmanSachs, Citigroup, LehmanBrothers, BearStearns, DeutscheBank, которые, в свою очередь, быстро трансформировались из степенных, солидных, чопорных банковских учреждений в форсированные движки хедж-фондов, помешанные на быстрых деньгах – или на триллионных кредитных плечах, которые подпитывали прибыли как анаболические стероиды.

Великий хедж-фондовый пузырь – а это был именно пузырь – был одной из самых безумных золотых лихорадок в истории. Тысячи управляющих разбогатели так, как не могли себе даже представить. И самым быстрым пропуском на эту вечеринку было хорошее знание математики и компьютеров. Участники Покерного турнира Уолл-Стрит 2006 года – Саймонс, Гриффин, Эснесс, Мюллер, Вайнштайн – были королями горы, жили невообразимой жизнью, в которой есть и частные самолеты, и роскошные яхты, и громадные особняки.

Через год каждый из участников этого турнира будет находиться на переднем крае самого жестокого рыночного краха в истории, который они же сами и помогли создать. В поисках Истины, в своем альфа-квесте кванты неосознанно зарядили бомбу финансовой катастрофы и подожгли запал. Взрыв этой бомбы начался весьма эффектно – в августе 2007 года.

Результатом был, пожалуй, самый крупный, самый быстрый и самый странный финансовый коллапс, когда-либо пережитый человечеством. Он же – отправная точка наихудшего со времен Великой Депрессии экономического кризиса.

Удивительно, но ни один из квантов, несмотря на сверхвысокие уровни IQ, увешанные дипломами стены, впечатляющие степени докторов всевозможных наук, миллиардные состояния, нажитые точным прогнозированием малейших движений рынка, десятилетия изучения мельчайших статистических деталей поведения рынка, — никто из них не разглядел надвигающегося краха.

Как они могли его пропустить? Что пошло не так?

Подсказку для ответа на этот вопрос несколько веков назад нашел человек, чье имя было нанесено на покерные фишки, которыми кванты играли в эту ночь: Исаак Ньютон. В 1720 году, потеряв 20000 фунтов в финансовой пирамиде, известной как «Компания Южных морей», Ньютон сказал: «Я могу рассчитать движение небесных тел, но не степень безумия толпы».

Недавно анонсировал. В хорошем смысле.

Идея такова, что надо знать ключевые слова (если уж не владеешь иноземным языком потенциального противника), да и вообще, ликбез — это полезно.)) Да, забыл, есть гуглтранслейт… А поговорить?))

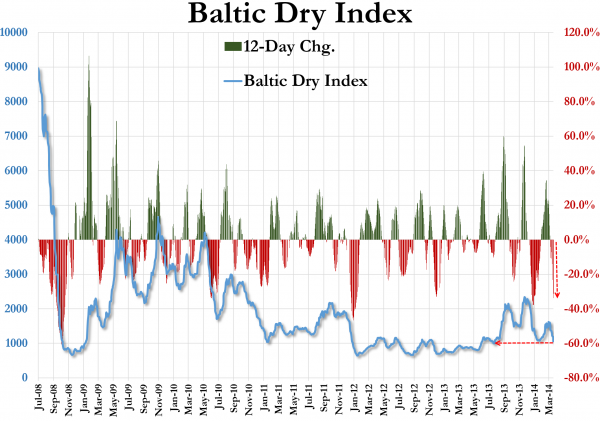

Итак, статья

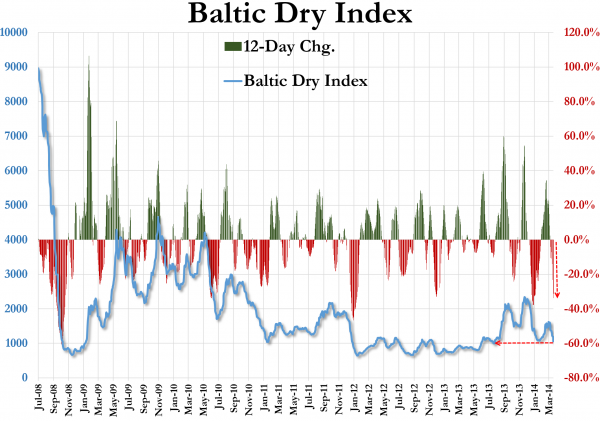

про Baltic Dry shipping index.

Слова, зная которые легко понять смысл происходящего. Особенно с учетом графиков:

Baltic балтийский

Dry сухой

has dropped снизилась

utter collapse полное крушение

shipping перевозка груза

index индекс

the worst start to a year худшее начало года

back to its lowest levels назад до самого низкого уровня

post-crisis lows посткризисные минимумы

If you listen very carefully, you will still hear absolutely nothing from any talking-heads of the

utter collapse that the last few weeks have witnessed in the

Baltic Dry shipping index. The Baltic Dry

has dropped 12 days in a row and plunged back to $1061 — its lowest since August 2013. This is

the worst start to a year on record… must be the weather.

The Baltic Dry has dropped 12 days in a row and is now back to its lowest levels since August 2013… and almost post-crisis lows…

Which is

Читать дальше →

Китайско-российское экономическое сотрудничество, как ожидается, выйдет на новый уровень, так как китайские компании будут больше инвестировать в российский рынок, говорят эксперты. «Сотрудничество с точки зрения инвестиций между Китаем и Россией развивается быстрыми темпами в последние годы,» заявил во вторник на пресс-конференции Shen Danyang, пресс-секретарь министерства торговли. «В 2012 году инвестиции Китая в Россию выросли до $ 656 млн». Среди запланированных инвестиций, представители китайской государственной компании Changan Automobile Co заявили, что будет создан автомобильный завод совместно с авто производителями России в конце этого года.

С населением около 143 млн. человек, в России имеется огромный потребительский рынок, и экономика развивается быстрее, покупательная способность потребителей в России находится на подъеме. Годовой объем производства автомобилей в России составляет около 1,2 млн. рыночного спроса на транспортные средства. В отчете китайской государственной инвестиционной компании China Investment Corp сказано, что у китайских компаний есть большие возможности для инвестирования в России. «Китай и Россия обладают огромным потенциалом сотрудничества в различных областях, включая механические изделия, автомобили и комплектующие, строительные материалы, телекоммуникаций, сельское хозяйство и бытовые электроприборы», сказал Song Kui, исследователь академии общественных наук.

Но так же рассматриваются двусторонние проекты. Серия крупных двусторонних проектов сотрудничества, включая китайско-русский нефтепровод, Тяньваньскую АЭС и, научные исследования и разработки тяжелых вертолетов способствовали устойчивому развитию торгово-экономических связей между Китаем и Россией, считает Shen.

europe.chinadaily.com.cn/business/2013-03/22/content_16338875.htm

2 фото

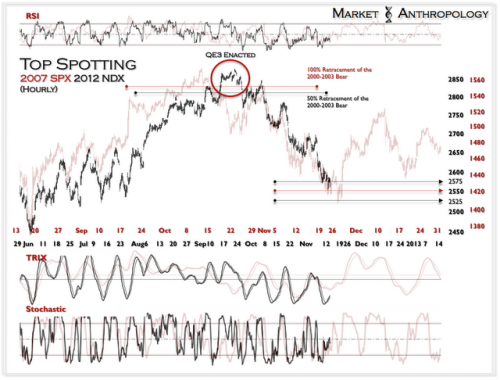

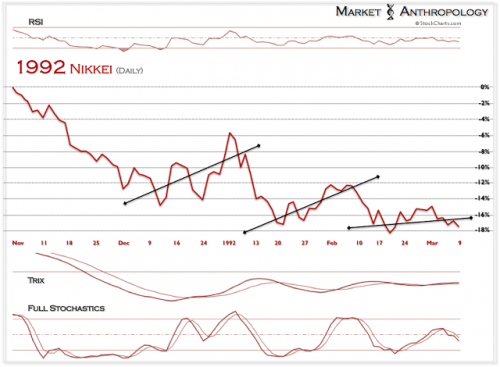

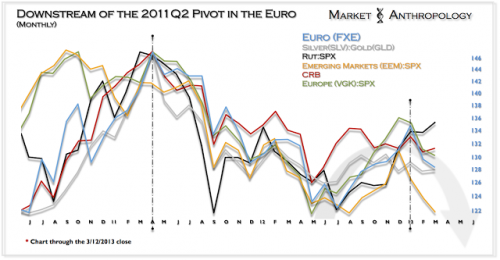

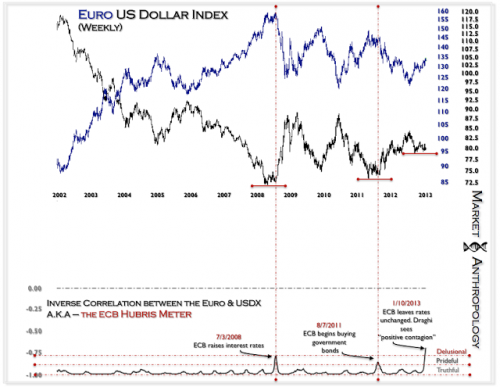

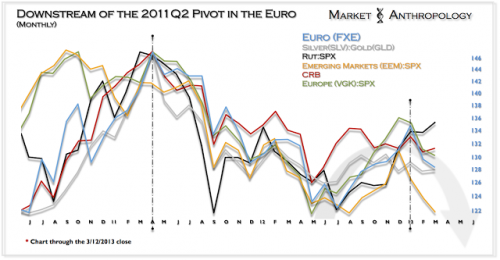

Уже было предположение о том, что евро приближается к очередному важному развороту, последний из которых был в апреле 2011 года.

Оглядываясь назад, можно заметить что активы, которые следовали за тенденцией евро и теперь следуют примеру. Исключением на данный момент является индекс Рассела — который незначительно уступает SPX на сегодняшний день. Учитывая прошлые данные отношения RUT:SPX проведенные, как на недельных, так и дневных таймфреймах — ожидается, что индекс Рассела в течение марта изменит тенденцию, начавшуюся в феврале и движение поменяется на нисходящее.

Рассмотрим тенденцию евро, которая состоит из двух длительных нисходящих движений, оба из которых отскакивали от долгосрочного уровня поддержки, продолжающегося с конца 2005 года. Здесь показаны последние точки разворота, и при следующем движении цены возможен пробой уровня поддержки. Можно предположить, что указанные выше активы, а так же твердые товары и сырьевые валюты и в дальнейшем последуют за намечающейся тенденцией.

www.marketanthropology.com/

В воскресенье — первый день китайского Лунного Нового Года. Ежегодно в Китае проводится один из крупнейших праздников — Весенний фестиваль. В этом году сезон начался 26 января и продлится до 6 марта, в этот период в Китае ожидается 3410 млн туристических поездок. He Jianzhong, пресс-секретарь Министерства транспорта Китая, заявил, что железнодорожный и автотранспорт, а так же морские суда будут перевозить до 700 тысяч туристов в день в период проведения праздника. Авиакомпании Китая увеличили пропускную способность, что бы организовать путешествия для 35500 тысяч человек, что на 4,9% больше, по сравнению с аналогичным периодом прошлого года.

europe.chinadaily.com.cn/business/2013-02/10/content_16218694.htm

В топике «Прогноз роста ВВП» на фото изображен Чарльз Меррилл, стал в финансовом мире неким Генри Фордом, сделав фондовую биржу доступной для простых людей. Можно без сомнений признать за Мерриллом право создания общедоступной биржи. Неоценимый вклад его состоял в том, что биржа перестала быть монополизированным спрутом, а стала естественным регулятором экономики.

А кто первым отгадает, «Что (кто)?» на втором рисунке, получит конфету «Мишка косолапый». В зачет идет полный ответ.

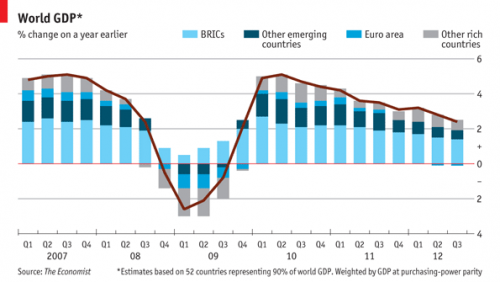

В соответствии с выводами ежегодного экономического совещания, Китай столкнется со сложной и неопределенной ситуацией за рубежом в следующем году на фоне ожидающегося медленного роста ВВП. По отчету Двухдневной Центральной Экономической конференции, которая завершилась в воскресенье, возрастает опасность протекционизма и давлений, которые могут возникнуть в результате потенциальной инфляции и пузырей активов. Слабый спрос из-за рубежа повлиял на экспорт Китая в этом году. В ноябре экспорт страны увеличился лишь на 2,9% в годовом исчислении, по сравнению с 11,6% в октябре. «Укрепление международного сотрудничества и улучшения интернационализации будет главным способом решения глобального кризиса»- заявил Huang на собрании в Sanya, провинции Hainan, в воскресенье. «Вполне возможно, что ЕС все еще будет иметь возможности для экономического роста из-за его улучшенных возможностей для развития», -говорит Ван. «Благодаря улучшению сотрудничества между Китаем и ЕС, китайский суверенный фонд благосостояния и другие компании будут больше инвестировать в европейские проекты», говорит Huang. Было предложено двум крупнейшим экономикам мира ускорить переговоры по соглашению о свободной торговле. Отечественные компании обращают внимание на большие возможности в зарубежных рынках слияний и поглощений на ближайшие годы. В течение следующих 5 — 10 лет, компания HNA Group планирует увеличить свои инвестиции в зарубежные активы.

europe.chinadaily.com.cn/business/2012-12/17/content_16021963.htm

А кто первым отгадает, «Что (кто)?» на втором рисунке, получит конфету «Мишка косолапый». В зачет идет полный ответ.

В топике «Заявки на выдачу патента» на фото изображен Джон Боллинджер являющийся президентом и основателем Bollinger Capital Management, компании по управлению инвестициями, предоставляющей услуги по управлению капиталом частным лицам, корпорациям, трастам и пенсионным фондам. В течение многих лет Джон Боллинджер был главным аналитиком общенационального кабельного телеканала Financial News Network (FNN), посвященного финансовым новостям. В настоящее время он по-прежнему выступает с еженедельными аналитическими комментариями, а также на протяжении многих лет был главным рыночным аналитиком в Financial News Network.