Переизбранный президентом Барак Обама перешел в наступление на республиканцев. Он требует увеличить налоги, чтобы не снижать расходы бюджета и, тем самым, избежать падения страны с бюджетного обрыва. Но проблема в том, что все больше экономистов и политиков в стране желает именно «падения» — очищающей рецессии, которая даст возможность сократить госдолг.

14 ноября. FINMARKET.RU — Сразу после президентских выборов в США политики — как победители, так и проигравшие — приступили к решению самого важного вопроса десятилетия.

Им за месяц предстоит решить, прыгать или нет стране в «бюджетный обрыв» (допустить резкое сокращение расходов и отмену налоговых льгот, сократив тем самым дефицит бюджета и, в перспективе — госдолг, но ввергнув страну сейчас в глубокую рецессию). А если все-таки не прыгать, то как именно удержаться на его краю — не сократив расходы или не повышая налоги.

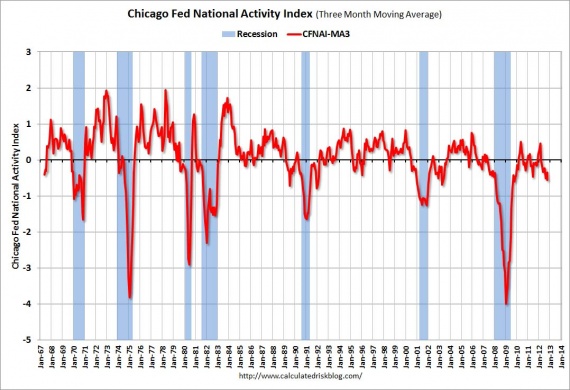

Один лишь страх перед «обрывом» уже привел к спаду активности на рынках, снижению потребительской уверенности и нежеланию бизнеса инвестировать. Но некоторые эксперты уверены, что «обрыв» — это меньшее из двух зол. По их мнению, лучше перетерпеть шок сейчас, а затем вновь вернутся к росту с более или менее сбалансированным бюджетом, чем десятилетиями идти по пути Японии — пути в никуда.

Рынки уже потихоньку готовятся падать в обрыв. После переизбрания Барака Обамы началось ралли на рынке казначейских облигаций США. Доходность по 10-летним облигациям упала до 1,62%. По оценке JP Morgan, когда доходность опускается ниже 1,7%, инвесторы ожидают, что экономика сократится на 0,3% в следующем году. То есть они ждут «бюджетного обрыва».

А паника не началась только потому, что большинство инвесторов уверено — демократы и республиканцы обязательно договорятся о том, как сбалансировать бюджет в долгосрочной перспективе. Понять, так это или нет, можно будет уже в пятницу, когда начнутся переговоры между партиями.

Барак Обама в своей речи переизбрания обещал решить проблему обрыва вместе с республиканцами и ко всеобщему удовлетворению. Но сегодня после его встречи с представителями профсоюзов стало понятно, что кто-то удовлетворения не получит: по словам президента, доходы от налогов нужно в ближайшие 10 лет увеличить на $1,6 трлн, в основном за счет роста обложения богатых и корпорации. В 2011 году на тайных переговорах между демократами и республиканцами последние согласились на куда меньшую сумму — $800 млрд.

Республиканцы после проигранных выборов настроены по отношению к предложениям Обамы более благосклонно. Так влиятельный республиканец спикер палаты представителей Конгресса Джон Бейнер уже заявил, что согласен на увеличение доходов бюджета, если этого хочет страна. Но на новое заявление Обамы Бейнер не отреагировал — вероятно, республиканцам кажется, что страна так много хотеть не может.

Авторы блога Free Exchange The Economist отметили, что Обама и Бейнер говорят не об увеличение налоговых ставок, а только об увеличении сбора налогов. Это можно сделать множеством способов, приемлемых для обеих партий.

Этого можно достичь, например, с помощью предложения Митта Ромни: ввести ограничение на общий размер налоговых льгот, которые может получить один человек. Но глава Казначейства Тимоти Гайтнер заявил, что Обама не поддержит этот план Ромни, а будет настаивать, чтобы все налоговые льготы, введенные Джорджем Бушем для богатых домохозяйств (на $164 млрд) были отменены.

Источники газеты The Washington Post сообщают, что Обама настроен решительно и отступать от своих еще не сделанных предложений не намерен.

Конгресс готовиться спрыгнуть с обрыва

Обама играет с огнем: в Конгрессе вполне серьезно рассматривают вариант эффектного «прыжка с обрыва». Бюджетное управление Конгресса, раньше пугавшее политиков ужасами предстоящей рецессии, в четверг выпустило доклад с «альтернативным сценарием», то есть будущим США в случае, если они избегут обрыва.

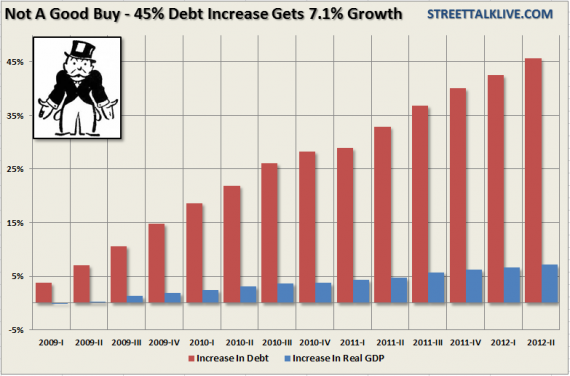

Оказалось, что единственная альтернатива — это десятилетие медленного роста экономики, сопровождающегося увеличением госдолга. Конец закономерен — бюджетный кризис. Спрыгнуть с обрыва сейчас на этом фоне кажется куда более привлекательной идеей.

Как будет происходить падение:

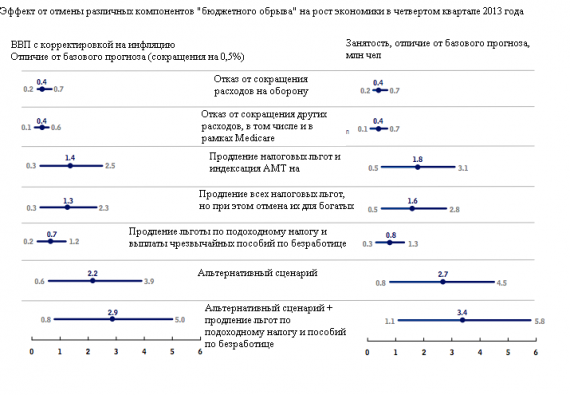

В 2013 году ВВП США сократится на 0,5%. ВВП будет падать лишь в первую половину года, а уже во второй половине вновь начнется рост, который даже компенсирует значительную часть потерь до конца года.

К четвертому кварталу 2013 года уровень безработицы составит 9,1%.

Однако в 2014 году начнется быстрый рост — на уровне «потенциала», о котором американцы уже и мечтать забыли. К 2018 году уровень безработицы упадет до 5,5%.

Дефицит бюджета в 2013 финансовом году снизится на $448 млрд (с учетом рецессии).

Альтернативный сценарий — жизнь без обрыва

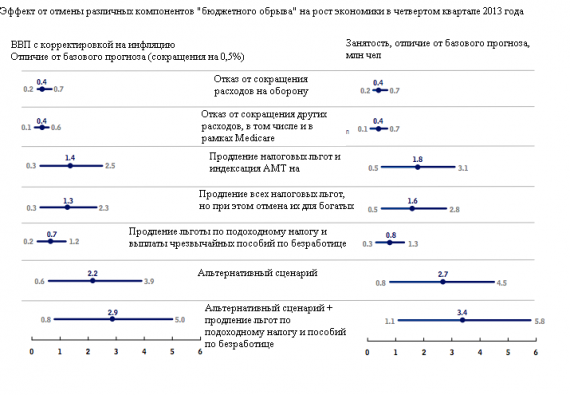

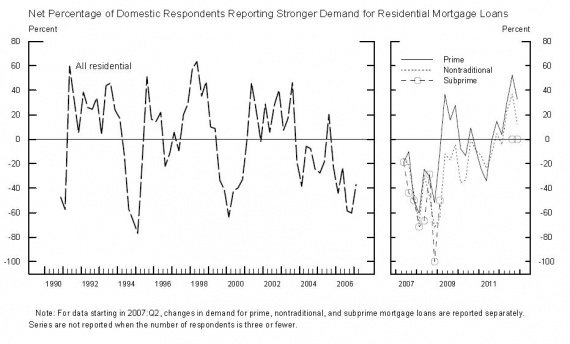

Если сокращения расходов будет полностью отменено, а расходы на программу Medicare просто заморожены, то это увеличит темпы роста ВВП на 0,75 п.п. к концу 2013 года.

Продление всех налогов льгот ускорит рост ВВП на 1,4 п.п. до конца 2013 года.

В итоге, к концу 2013 года по сравнению со сценарием «большого прыжка» ВВП прибавит лишь 2,2 п.п. — то есть рост составит 1,75%. Но дастся он дорогой ценой: дефицит вырастет на $395 млрд в 2013 финансовом году и на $532 млрд — в 2014 году.

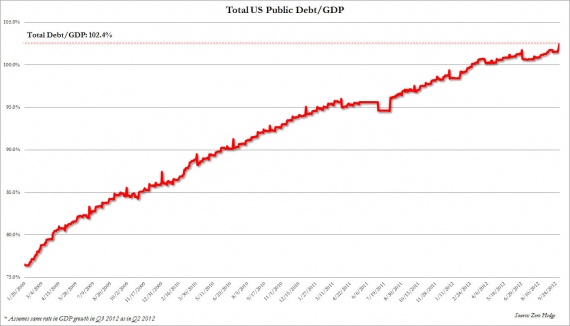

Это приведет к быстрому росту госдолга, что рано или поздно потребуется резко изменить бюджетную политику.

В 2022 году ВВП окажется на 0,4% ниже того, что предусматривает сценарий «прыжка с обрыва». Рост долга будет негативно влиять на сбережения, инвестиции, выпуск и доходы, что перекроет все выгоды от более низких налогов.

Проблемы обострятся после 2022 года: рост ВВП совсем замедлится, ставки будут расти, а обслуживать госдолг станет невозможно.

План Обамы. Если будет выполнено требование Обамы и будут продлены все налоговые льготы, кроме подоходного налога, AMT и налогов на богатых, то есть на доходы выше $250 000 в год для семей и $200 000 в год для одиноких людей, то ВВП ускорится на 1,3 п.п.к концу 2013 года. Доходы богатых не слишком сильно влияют на рост ВВП, а эффект для бюджета от этих мер будет заметным. Это позволит сэкономить $192 млрд.

Рост налогов на богатых несильно отразится на экономике США

С мнением комитета согласны, например, авторы блога MacroScope Reuters.

Если США не свалятся с обрыва сейчас, то страна пойдет по печальному пути Японии. В подтверждение своих слов авторы блога приводят мнение одного из американских экономистов.

Стив Блитц, ITG, Нью-Йорк: Если политики заключат компромиссный вариант, то вернуться на докризисные темпы роста никогда не получится. В этом случае экономика США все больше будет напоминать Японию. Экономика США и так растет всего на 2% в год, а из-за слабого промпроизводства рост может еще замедлиться.

США нужен альтернативный план

В CitiGroup уверены, что сработает как раз «японский вариант»: американские политики не допустят бюджетного обрыва, но и не смогут договориться о плане сокращения дефицита бюджета.

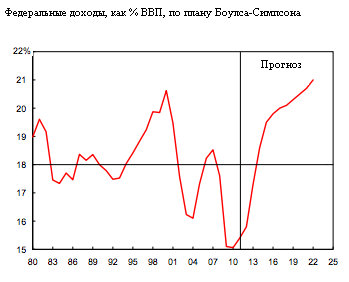

Лучшее из продолженных решений по долгосрочному плану сокращения расходов — это план Боулса-Симпсона. Его экономисты Citi советуют взять за основу для дальнейших обсуждений, хотя политики пока его отвергли.

Этот план подразумевает сокращение предельных налоговых ставок и одновременную отмену льгот, особенно для людей с высокими доходами.

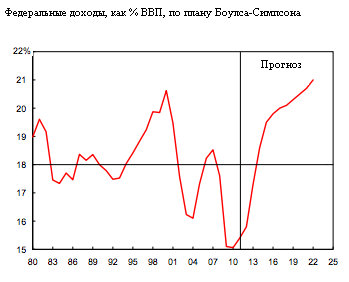

План Боулса-Симпсона предполагает рост доходов бюджета

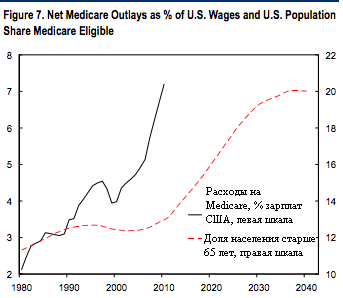

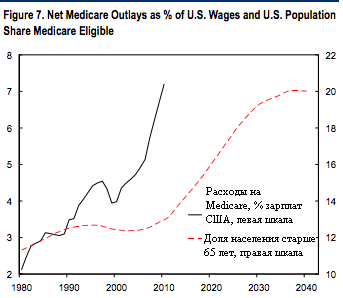

Но план также учитывает, что вскоре в США начнут массово выходить на пенсию многочисленное поколение беби-бумеров. Это потребует дополнительных расходов на выплату пенсий и здравоохранение.

В итоге расходы на здравоохранение, Social Security, а также на оборону и выплату процентов по госдолгу могут в ближайшие 10 лет составить 18% ВВП. Это среднее значение общей доли всех налогов в ВВП за 40 лет. Налоговая система должна быть приспособлена к этому — то есть налоги должны расти уже сейчас.

Демографическая ситуация в США ухудшается, а расходы на здравоохранение и так слишком высоки

www.finmarket.ru/z/nws/hotnews.asp?id=3126078

www.finmarket.ru/z/nws/hotnews.asp?id=3126078