Координационный совет оппозиции определился датой следующей крупной акции протеста. Мероприятие пройдет 6 мая – в годовщину событий на Болотной площади.

Читать полностью:

таки нервы потрепать… и нерезы не любят этого, поэтому, думаю, стоит держать в памяти.

Ну, и за Сергея поболеть!))

НО! первая акция — 06.04 — менее месяца осталось.

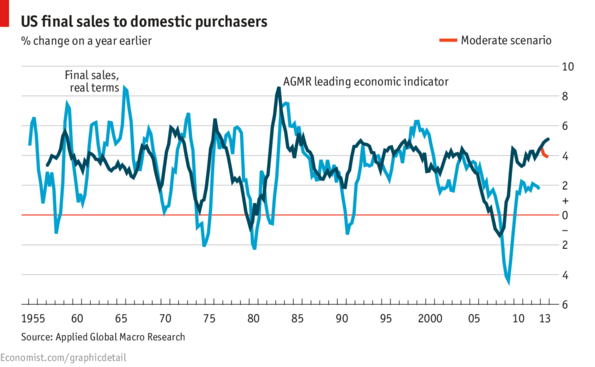

Конечные продажи на внутреннем рынке Америки

Ведущие экономические индикаторы, как правило, имеют значительное отклонение фактических данных о состоянии производственного сектора и финансовых рынков. Прикладные исследования Global Research Macro Research (AGMR), независимой исследовательской компании, утверждают, что анализируя короткие временные данные, трудно провести различие между замедлением темпов роста и спадом экономики, и индикаторы дают мало полезной информации о будущем финансового рынка и поведении цен. AGMR утверждает, что решить эту проблему можно путем введения экономического индикатора, основанного на потребительских расходах, бизнес-инвестициях в оборудование и программное обеспечение, инвестициях в жилье. Предложенный индикатор охватывает многие факторы: строительство жилья и его продажи, влияние инфляции на уровень жизни, коэффициент рентабельности инвестированного капитала, производственной деятельности, ставки по ипотечным кредитам и изменения уровня безработицы. AGMR утверждает, что с 1950 года 'этот индикатор имеет сильную корреляцию с увеличением объема внутренних продаж. Индикатор прогнозирует устойчивый рост продаж до конца этого года. Красная линия показывает движение в случае умеренного восстановления.

www.economist.com/blogs/graphicdetail/2013/03/focus-4