Был бы мешок, а деньги будут.

Они и правда на шаг впереди, первыми из тройки сотовых операторов обнародовали информацию о проведении годового собрания не делая из этого ни какой тайны:

Они и правда на шаг впереди, первыми из тройки сотовых операторов обнародовали информацию о проведении годового собрания не делая из этого ни какой тайны: 1. проводится 25 июня 2013 года с 9 часов 00 минут по адресу: Российская Федерация, г. Москва, ул. Тверская, д. 22, Гостиница «Интерконтиненталь Москва — Тверская».

2. Определить дату составления списка лиц, имеющих право на участие в годовом общем собрании акционеров ОАО «МТС»: 8 мая 2013 года.

3. рекомендовать годовому общему собранию акционеров принять решение о выплате годовых дивидендов по обыкновенным именным акциями ОАО «МТС» в размере 14,6 рублей на одну обыкновенную именную акцию ОАО «МТС» номинальной стоимостью 0,1 рубля каждая.

И маленький бонус Вынести на рассмотрение Совета директоров ОАО «МТС» во втором полугодии 2013 года вопрос о созыве внеочередного общего собрания акционеров ОАО «МТС» для принятия решения о выплате промежуточных дивидендов по результатам 1 полугодия 2013 года. Все чаще в последнее время акционерными обществами принимаются решения о переходе к выплате промежуточным дивидендов, что же это очень хорошее направление движения на нашем фондовом рынке.

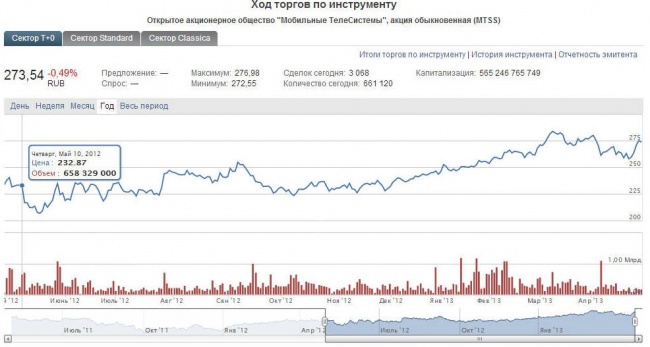

Интересные графики как проседали бумаги после закрытия реестра 10 мая 2012 г., переживая так называемый «дивидендный ГЭП», устраиваемый кукловодами нашего рынка и когда акции ОАО «МТС» его смогли преодолеть

Последние три года общество стабильно выплачивает дивиденды на уровне 14 рублей.

2010 — 14,5 руб.

2011 — 14,7 руб.

2012 — 14,6 руб.

А если на годовом общем собрании все пройдет по плану, то в дальнейшем общество планирует

Определить, что принятие решений по пп.1 – 3 в совокупности позволит ОАО «МТС» реализовать принцип дивидендной политики о выплате акционерам ОАО «МТС» в 2013 году дивидендов в размере не менее 40 млрд рублей.

Остается найти точку входа, чтобы получить приемлимую доходность по данным акциям (или облигациям?)

Текущие котировки ценных бумаг

На фоне этого вспоминается мне одна история — «Президент «Ростелекома» Александр

На фоне этого вспоминается мне одна история — «Президент «Ростелекома» Александр